Избранное трейдера aka

Почему мне больно торговать.

- 05 мая 2017, 09:52

- |

Сегодня расскажу о моей боли в торговле.

Мне больно открывать сделки… Больно осознавать, что ОПЯТЬ я вошел неправильно и меня ждет стоп-лосс.

Анализируя свои входы, я понимаю, что виноват в неправильных входах обычно я сам.

Тороплюсь, надеюсь на авось, жадничаю, боюсь упустить «прибыль». Из-за ранних входов ухудшается риск/доходность сделки.

Как же заставить или мотивировать себя работать по правилам?

Писать робота не вариант, так как рынок не поддается математическому моделированию.

Робот на основе индикаторов, тоже не пойдет, так как они уже отработанные экскременты и имеют отношение только к прошлому.

Ляляля, тру-ляля-ля… Надо подумать...

Наверное хорошим решением будет:

1) Взять свои булки в крепкие руки и как-то заставить себя придерживаться правил.

2) Забыть о своих страхах, предположениях и довериться своим разработанным правилам торговли.

( Читать дальше )

- комментировать

- 30 | ★5

- Комментарии ( 53 )

Открытый интерес для ФОРТС - где то можно скачать исторические данные поминутно?

- 30 апреля 2017, 07:04

- |

Опционика: некоторый опыт

- 26 апреля 2017, 11:29

- |

Самое первое: откуда эдж. По моим представлениям, рынки как базового актива, так и опционов весьма эффективны. То есть базовый актив чертовски похож на броуновское движение, а опционы оценены по мотивам идей Блэка и Шоулса--то есть «справедливо». Поэтому вопрос--где тут может быть эдж? Я к опционике отношусь как к науке о траекториях цены базового актива. То есть опционика (как и стратегии на базовом активе, на самом деле)--это такой усреднитель по возможным траекториям БА. И тут возникает вопрос--какие траектории существуют? Какие особенности у траекторий существуют? К примеру, многим известно, что вверх рынки активов идут медленно, вниз быстро. У этого есть причина--страх резче и искрометней, чем жадность. Продать по любой цене--это гораздо более веселая вещь, чем купить по любой цене :) Но и рынок опционов об этом в курсе--ухмылка волатильности--она именно ухмылка, а не симметричная улыбка. Путы дороже коллов. Существуют истеричные траектории--и рынок опционов тоже об этом в курсе: улыбка имеет минимум в районе центральных страйков. Это самые известные примеры, но есть и другие. К примеру, летом 2008 года бид на пут РТС 1600 чертовски выделялся на фоне улыбки--но рынок знал, дадада, рынок знал :) Далее, исходя из траекторного подхода, для получения эджа надо знать о траекториях цены базового актива что-то, чего не знает рынок. Пока я использую чистую интуитивщину, тут подход на уровне «изучаем инфу и делаем вывод о том, куда цена склонна или не склонна двигаться». В этом смысле реинкарнация опционики как раз и нужна для запуска интуитивщины на постоянную основу. Посмотрим, что получится.

( Читать дальше )

Дальше торговать нельзя

- 26 апреля 2017, 05:32

- |

Золото: что было (итоги постов), что есть, что будет

- 25 апреля 2017, 00:07

- |

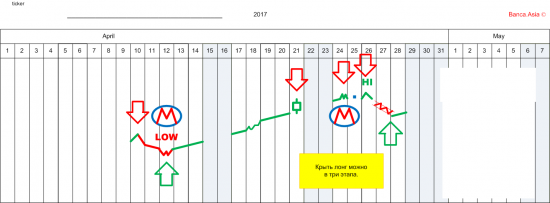

Первый «золотой» пост был у меня 9.02.2017, назывался он "Быки довольны, но не удовлетворены", он писался в момент, показанный стрелкой на первой вертикалке. Все цели сегодняшней картинки, кроме одной, были на скриншоте того первого поста (см. по ссылке под названием топика).

Потом был пост 20.02 "Не спешите продавать".

Через неделю поехали вниз, потом знатно прокатились вверх (попутно нарисовав треугольник продолжения), но я про это уже не писал. И вот что получилось:

За это время нарисовалась расширяющаяся формация («Расширялка VM» описана у меня на форуме), по которой я добавил еще один целеопределитель в виде фиборасширения (ФР) косого натяга (синий цвет натяга и уровней). По нему стандартный ТП1=1293.589

Что случилось и что дальше?

( Читать дальше )

Бектест трендовой торговой системы на R

- 23 апреля 2017, 14:59

- |

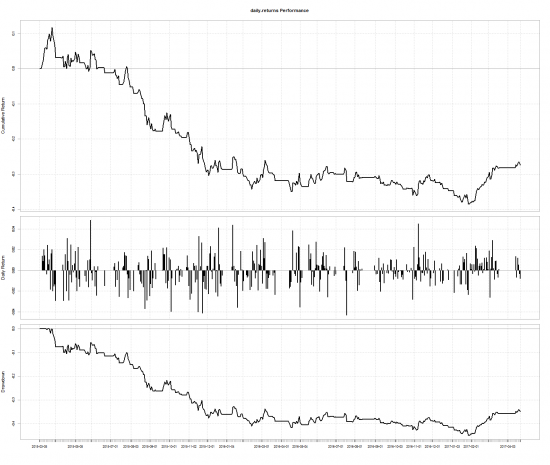

Протестируем эту стратегию на акциях Газпрома с 2015 по 2017 год с использованием R.

Результат: эквити, дневные доходности и просадка. Как видно, в результате такой торговли мы бы потеряли 35% счета.

( Читать дальше )

Вопли всекотлетников

- 22 апреля 2017, 05:33

- |

Вопли всекотлетников или управление рисками.

Я много лет играл в рулетку и видел крушение многих человеческих судеб. Я играл в покер и пришел к выводу, что если вы способны преодолеть скуку этой игры, в ней довольно эффективно можно управлять рисками.

Выживание ИГРОКА в такого типа играх зависит от систем распределения капитала на сделку или бюджетирования.

Например, если вы играете в число, а их 37 на колесе, то статистически вам оно выпадает 1 раз за 37 бросков на большой выборке, значит чтобы выиграть при таком типе ставок вам надо сыграть три или четыре круга 37х4 =148 фишек для результата близкого к нулевому.

Вы предпринимаете различного типа маневры (их много) чтобы сместить вероятности в свою сторону и, возможно добиваетесь, небольшого успеха.

Или сразу ставите все 148 на удачу в число. Я видел таких игроков, которые ловили кураж и вытворяли подобное, причем на удивление не один раз)). Всех их на дистанции уносили вперед ногами, иногда буквально. Фортуна, дама очень ветреная.

( Читать дальше )

Что стоят желания

- 21 апреля 2017, 11:29

- |

Эти тексты собрали более миллиона лайков, но самое удивительно, что были написаны « девочкой с нашего двора « Минаковой Юлией ...

«… во все времена будут находиться смельчаки, готовые рисковать и менять свою жизнь, отказываться от привычной и предсказуемой жизни, способные поверить в себя, имеющие силы и средства для того, чтобы оплатить исполнение своих желаний.

«Если твое желание не исполняется – оно еще не оплачено».

Любимая работа стоит отказа от

- стабильности и предсказуемости,

- готовности самостоятельно планировать и структурировать свою жизнь,

- веры в собственные силы и разрешения себе работать не там где нравится, а не там, где надо.

Власть

- отказаться от некоторых своих убеждений,

- уметь всему находить рациональное объяснение,

- уметь отказывать другим,

- знать себе цену (и она должна быть достаточно высокой),

- разрешать себе говорить «Я», заявлять о себе, несмотря на одобрение или неодобрение окружающих

( Читать дальше )

Чем отличается трейдер от аналитика

- 20 апреля 2017, 19:06

- |

Аналитику по барабану какое у вас депо и другие технические моменты. Он просто прогнозирует направление. Аналитик может быть как чисто технарем, так и фундаменталистом или совсем смесью и того и другого.

Чтобы быть постоянным слушателем конкретного аналитика, методика анализа этого аналитика, должна находить понимание у трейдера.

Следовательно, чем проще и профитнее метода анализа, тем больше будет слушателей у этого аналитика.

Вопрос только в том, если аналитик такой умный, почему он не работает на себя...

Трейдер работает на себя или на ДУ. Каждая сделка — это откровение. Трейдеру не нужен прогноз направления. Трейдеру нужны четкие правила входа в рынок, размеры стопа, тейк-профит, доливки, отливки и другие технические параметры. Одним словом, стратегия торговли.

Если говорить обычными словами, то аналитик делает прогноз, что сегодня будет типа дождь.

( Читать дальше )

Парадокс???

- 19 апреля 2017, 12:55

- |

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал