Избранное трейдера qawse

Вклады, недвижимость или фондовый рынок в России: 1997-2021

- 21 сентября 2021, 09:58

- |

Два года назад я уже делал пост на эту тему. Суть поста заключалась в том, что я сравнивал три варианта возможных накоплений, начиная с 1997 года и до сентября 2019 года:

Сценарий 1, Ультраконсервативный. Деньги накапливаются на вкладах в банках с ежемесячным пополнением.

Сценарий 2, Прагматичный. Деньги сначала накапливаются на вкладах, а затем в самый удобный для этого момент подключается кредитное плечо — в 2006 году покупается квартира в Санкт-Петербурге под сдачу в ипотеку. Сдача квартиры производится на идеальных условиях: без простоев, без затрат на ремонт и без налогов — и так на протяжении 13 лет.

Сценарий 3, Инвестиционный. Деньги инвестируются в российский фондовый рынок — в индекс Мосбиржи. Данные о дивидендах есть только с 2008 года, так что посчитал будто бы до 2008 года никаких дивидендов не было вообще, после 2008 года они реинвестируются.

Тогда для многих читателей (и для меня в том числе) результат расчётов стал открытием:

( Читать дальше )

- комментировать

- ★20

- Комментарии ( 64 )

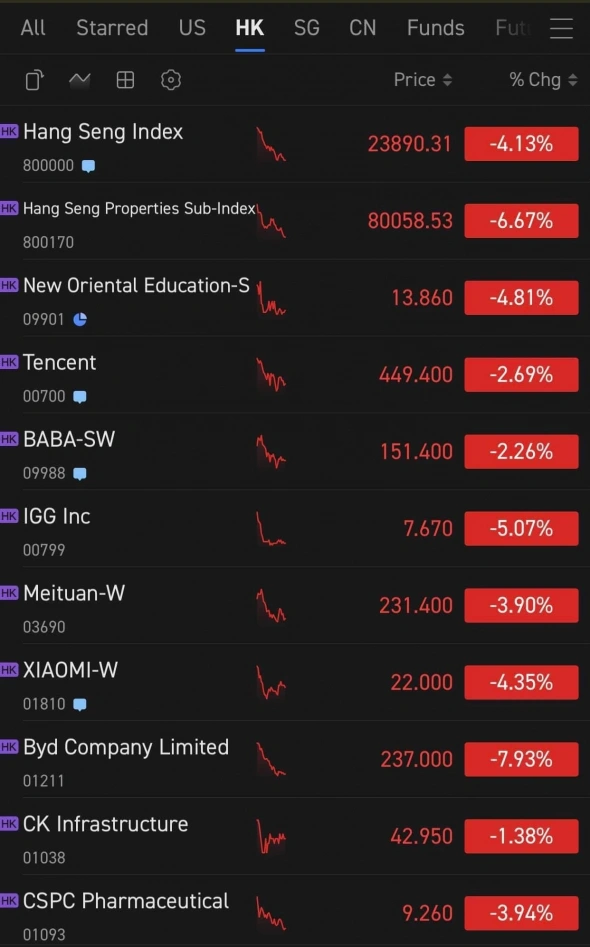

Вирус Evergrande: дефолт, банкротство, обвал, кризис

- 20 сентября 2021, 19:31

- |

Облигационный дефолт Evergrande, заставил рынок ощутить давление на бычье настроение и осознать начальную точку своего падения. Падение СиПи500 и ММВБ на 1,6%, падение Китая на 2,8% и Германии на 2,5%. Многие скажут «коррекция», но другие скажут: начало обвала!

Падение рынков началось ещё 1-2 недели назад. Правда они ещё об этом не знали. Китайский девелопер Evergrande, став одним из всадников апокалипсиса, допустил дефолт по выплатам облигаций, о котором писал тут один хороший человек. Теперь облигации уже торгуются по цене 28% от номинала.

В эту субботу Evergrande Group дала отмашку началу процесса по расчёту с инвесторами в виде скидки на недвижимость и наличными средствами. Акции компании снова рухнули на 17%, в итоге скорректировавшись до -10%.

( Читать дальше )

НАЧАЛОСЬ

- 20 сентября 2021, 16:50

- |

капитализация фирмы была 12 миллиардов до сегодня. Эффект домино пошел.

Падают ВСЕ сектора, не только строительный

( Читать дальше )

Скользящие средние на дневном S&P500 перевернулись вниз впервые с ноября 2020

- 20 сентября 2021, 11:21

- |

В настоящий момент по индексу S&P500 этот индикатор близок к пересечению.

Последний тренд был так силен, что эти средние ни разу не пересекались с ноября 2020 года, то есть почти целый год.

Осенью прошлого года этот индикатор дважды пересекался, дав ложный сигнал, — рынок все таки вернулся обратно к тренду без какой-либо коррекции. Как думаете, что будет на этот раз?

Беспредел в автосалонах.

- 19 сентября 2021, 22:40

- |

Посмотрел ролики на ютубе про беспредел автосалонов (официальных дилеров) и понял, как же я ошибался.

На фоне автосалонов, банки, в своей массе, это милые и добродушные хомячки))

Видео по теме

( Читать дальше )

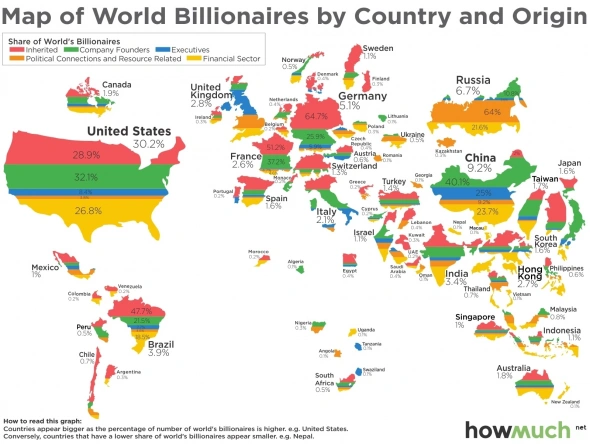

Источники происхождения богатства миллиардеров. Инфографика

- 19 сентября 2021, 19:21

- |

Размер стран на карте пропорционален количеству миллиардеров.

Разбивка источников богатства по цветам:

красный — наследство,

зелёный — создание своего бизнеса,

синий — руководители компаний,

коричневый — политические связи,

жёлтый — финансовый сектор (?). Вероятно, имеются ввиду удачные инвестиции.

Всё вполне ожидаемо:

В России — политические связи,

В Европе — наследство,

Америка — многогранна,

Азия — регион стартаперов.

Источник:

howmuch.net/articles/billionaires-map

Раскулачивание 2

- 19 сентября 2021, 16:22

- |

Решил ответить на Пост.

Фильм по мне крайне ангажированный и идеологический.

Есть видео показывающее несколько другую точку зрения от историков.

( Читать дальше )

Триал новой жизни

- 19 сентября 2021, 11:37

- |

В августе я на выходные арендовал в центре Ростова-на-Дону квартиру на 28-м этаже с красивым видом на реку Дон.

Зачем я это сделал? Ведь у меня есть своя жилплощадь 🏬 в этом городе.

Это называется Триал — не сжигая мосты, попробовать мечту, идею на вкус.

Например, хочешь переехать в другую страну? Великолепно. Однако что будет, если ты продашь в России 🇷🇺 квартиру, машину, распрощаешься со всеми своими друзьями, приедешь на новое место, а оно тебе через месяц опостылит?

Для таких моментов и существует Триал. Поезжай, попробуй, поживи, почувствуй, пойми «твоё/не твоё».

Так можно пробовать практически все: новые машину, квартиру, дом, страну, ВУЗ, телефон, интернет, управляющую компанию, тренажёрный зал, инвестиционного брокера.

( Читать дальше )

Система все еще может. Где покупать Сбербанк? Газпромнефть - отличная идея

- 19 сентября 2021, 11:10

- |

Сегодня разберем с вами АФК Систему и ее драйверы роста, посмотрим на целевые уровни Сбербанка преф, а также затронем Газпромнефть в текущей фазе рынка. Все это узнаете в моем очередном видео с нарезкой полезных фрагментов вебинара ИнвестТема от 16.09.21:

( Читать дальше )

Суд по WTI совершает Переворот в Экономике

- 19 сентября 2021, 02:58

- |

В деле А40-201332/2020 Арбитражный суд г.Москвы росчерком пера внёс поправки в Экономикс — отныне НЕ конъюнктура определяет цену нефти, а наоборот — цена определяет конъюнктуру*.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал