Избранное трейдера q123

А какие проблемы из за телеги?

- 24 апреля 2018, 08:17

- |

Не фанатейте, телега уйдет из Рф все равно.

Кому надо, организуйте себе частный мессенджер:

Выбираем комп который будет постоянно в сети, устанавливаем на него

www.igniterealtime.org/projects/openfire/index.jsp

Работает как под виндой так и под линуксом.

Качаем на телефон любой jabber клиент, тот же xabber к примеру(хотя говорят, что конкретно он, с Самсунгами не очень).

Включаем на, программе-клиенте(в настройках), энд ту энд шифрование.

Дел на 15 минут и теперь у вас частный мессенджер , с уровнем секретности 80 левела.

- комментировать

- ★10

- Комментарии ( 37 )

Как в 2008 г. я пережил банкротство брокера

- 22 апреля 2018, 22:06

- |

Мой брокер тогда был Utrade (ютрейд.ру). «Ютрейд.ру», образованная при «Юниаструм банке» для оказания инвестиционно-брокерских услуг, тогда входила в двадцатку крупнейших брокерских фирм в России.

Кстати мне до сих пор очень жаль эту компанию. Хорошие там работали люди. Своего клиентского менеджера помню по имени и фамилии. Классный специалист и весьма хороший клиентский менеджер. Кстати если не ошибаюсь, он возглавлял бэк-офис компании в Москве.

Одним не очень воодушевляющим утром, а за окном было хмуро (середина октября), как сейчас помню, раздается вызов на сотовый. Беру трубку и слышу (диалог естественно примерный, восстановлен по смыслу):

Брокер: «[Обращение], у нас плохие новости…»

Я: «В смысле?»

Брокер: «По ходу все идет к тому, что наша компания идет к банкротству. Нужно спасать счета. Денег скорее всего обналичить не получится… А вот перевести их в неликвидные бумаги и вывести в другой депозитарий возможно. Приезжайте, пока есть время. Мы ставим Вас в известность, чтобы Вы что-то предприняли».

( Читать дальше )

Берем себя в руки и перестаем сливать!

- 20 апреля 2018, 17:36

- |

Хочу обратиться к тем трейдерам, которые уже давно на рынке, но у них " вроде близко, вроде бы почти, но никак не получается". Выскажу своё мнение о том почему и что лучше всего делать!

Возможные и самые распространенные причины проблем:

1. Вы мечетесь между методами анализа, входа, выхода! Не останавливаетесь на одном, не хотите довести до конца принятый на вооружение метод! Не рассматриваете его достаточно доскональна! Чаще всего потому что ищете грааль, метод работаюший всегда и везде! Я про это делал кстати видео. Таких методов нет, Вам пора успокоится!

2. Все ещё не написали полную и максимально подробную систему принятия решений! Почти всё, что вы делаете на рынке происходит по принципу «мне кажется, я так думаю, я вижу, я чувствую». В такой ситуации эффективная торговля почти невозможна, если вы не трейдер с 20 летним опытом, который наверное уже не нуждается в подобном!

( Читать дальше )

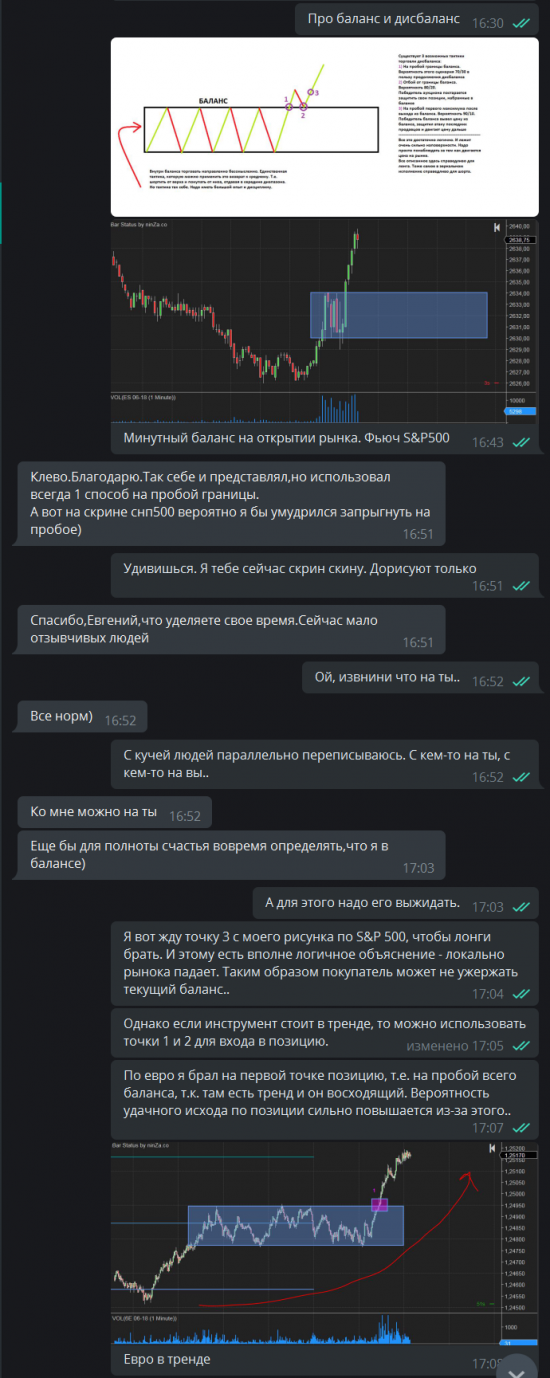

Про балансы, дисбалансы и граали!

- 26 марта 2018, 18:57

- |

( Читать дальше )

Опционы для Гениев (направленная торговля)

- 21 марта 2018, 13:24

- |

Я обещал рассказать про направленную торговлю опционами и всякими активами. Граалей я не открою. Потому что это все старое, а хорошо забытое старое… Более того, эту лабуду преподают во всех специализированных вузах, а как вы понимаете ни чего хорошего из этого не выходит. Ну какой из Набиулиной или Грефа трейдер. Или что за управляющая компания Финам? А чему учили Баффета, вообще смех и слезы с кровью. Но за неимением лучшего выбирать не приходится. Немного пред истории.

К сожалению, из всех людей, которые писали про биржу, заслуженное признание получили не многие. И этими людьми оказались, не Бил Вильямс с его аллигатором, не Вайкофф с его объемами и даже не ваш покорный слуга. Нобелевскую премию получали другие. Одним из таких чудиков был некто Марковиц со своей портфельной наукой. Я не стану рассказывать про все его изыскания это можно найти в Гугле. Отмечу только одно, в своих расчетах он использовал волатильность. В нашем случае мы отбросим его портфели и остановимся на этом. Есть простая стратегия. Ее смысл заключается в следующем. Раз волатильность является показателем риска, то нам нужен актив с наименьшим таким показателем. Тут я хочу пояснить. Может быть, со мной кто то и не согласится, но истина такова. Ни вам, ни вашему инвестору, ни любому здравомыслящему человеку, большая волатильность (риск) не нужна. Если вы вложили миллион, вам не столько важно, сколько вы заработаете, вам важно, сколько не потерять. И стратегия, которая дает 100%, но при этом имеет просадку в 120% интересно только фокусникам, которые покажут вам растущую часть, но закроют секретную, где деньги и теряются. Вот эта просадка и есть риск и измерить мы можем ее волатильностью. Так вот. Нам надо покупать, когда волатильность падает и продавать, когда волатильность растет. Не сложно, правда? Не буду обещать, что это работает на всех активах и в любых случаях, но для этого есть объективные предпосылки. А именно. Прежде чем, что то купить, люди думают, торгуются, анализируют. На это надо время. А волатильность входит и получается через это время. Когда люди чувствуют опасность, то думалка работает по другому. И не важно, один это человек или совет управляющих. Это психологический момент. Тут уже много раз говорили про пустые стаканы. И это технический момент. Именно отсутствие ликвидности порождает неопределенность, а значит риски, а значит рост волатильности. Тут тоже все понятно. Когда же все приходит в относительную норму и люди или не знаю кто, начинают успокаиваться, начинают и снижаться риски от их непреднамеренных, но непредсказуемых поступков и рынок начинает успокаиваться. Это похоже на струну. Удар, максимальный звук и затухающие колебания. Как видим природа везде одинаковая.

( Читать дальше )

Как правильно инвестировать в облигации. Часть 1. Процентные ставки.

- 12 марта 2018, 11:04

- |

За продолжительное время моей разнообразной деятельности, связанной с рынком ценных бумаг, инвестициям и трейдингом накопилось большое количество различных мыслей, материалов, мнений, фишек, источников информации, понятных форм объяснений и прочего добра по разным связанным с инвестициями темам. Многое из этого практически невозможно узнать из учебников, обучающих материалов брокеров и инвестиционных компаний, ютуба, и форумов. Более того упор именно на ту информацию, на которую сложно наткнуться в сети начинающим, но которая имеет решающее значение.

В написание данной публикаций я исхожу из того что читатель понимает базовые понятия, связанные с такой ценной бумагой как облигация или хотя бы имеет представление о них (для остальных стоит начать с учебных материалов для получения базовых понятий и набора определений).

Здесь же речь пойдет о практических вещах:

( Читать дальше )

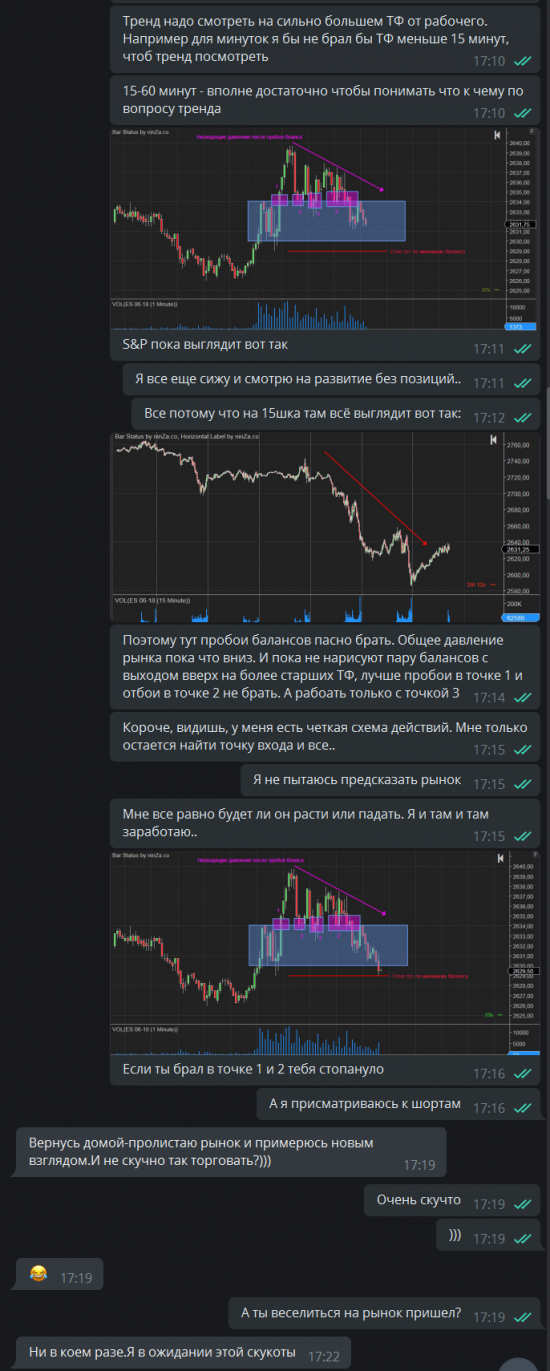

Роллирование фьючерса из одной серии в другую при помощи календарного спреда

- 09 марта 2018, 20:35

- |

Пример использования спреда (роллирования позиции):

Инвестор А имеет длинную позицию в объеме 4 контрактов RIM3. Для того, чтобы перенести свою позицию из RIM3 в RIU3, инвестор А должен купить 4 календарных спреда RIM3RIU3. В результате он закрывает 4 позиции по RIM3 и открывает 4 позиции по RIU3.

Результат торговли спредами:

| Позиция по первой ноге | Позиция по второй ноге | |

|---|---|---|

| Покупка спреда | Короткая позиция | Длинная позиция |

| Продажа спреда | Длинная позиция | Короткая позиция |

Судя по архиву, торгуются они уже с 2013.

и даже стакан непустой.

( Читать дальше )

Хочу и буду. Лабковский. Рецензия

- 09 марта 2018, 18:18

- |

Если коротко обобщить, то...

- Большинство из нас имеют покалеченную психику

- Причина: наши родители (как минимум у половины из нас отцы алкаши)

- Проявление: мы не умеем себя любить и это находит свое отражение в наших отношениях с окружающими.

- Следствие: наши дети будут такими же невротиками как и мы, т.к. мы будем вымещать на детях свои комплексы и неправильно их воспитывать.

- Что делать? Полюбить себя. Делать только то, что хочется.

- я уже в значительной степени созрел психически, но лучше осознал, что происходило со мной с 17 до 30 лет

- мне повезло с мамой, которая с одной стороны меня любила, с другой — давала мне достаточно свободы

- себя надо любить, это базис, который решает все остальные проблемы

- детей надо любить и давать им свободу

- деньги и гонка за деньгами фикция

- 90% российских мужиков одинаково забивают на детей, оправдывая это работой

- мне повезло с женой, но мой выбор тоже был не просто так

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал