Избранное трейдера Алексей Севастьянов

Ozon уже не только e-commerce.

- 26 августа 2023, 15:47

- |

Обожаю свой клуб, лучшая инвестиция. Благодаря клубу получается чуть-ли не несколько раз в неделю встречаться с владельцами и представителями компаний.

24.08 за кадром 2 часа лично общался с Игорем (CFO Ozon) и Замирой (IR). Понимаю, что фото стремное, но реально вспомнил, когда уже провожал гостей.

Что интересного получилось узнать? (из того, о чем можно писать)

• Все инвест блогеры российского сегмента интернета не понимают, что нужно спрашивать у Ozon. Они просто не понимают масштаб бизнеса и скрытую стоимость. Ozon сейчас это как Tesla по 200, а Tesla по 200 это не только производитель автомобилей, это подписка на сервисы, технологии аккумуляторов, автопилот, и литьевые месторождения.

• Главное, о чем нужно следить и о чем в публичном поле решили не рассказывать это Ozon банк. Озон банк будет давать дохода значительно больше, чем основной бизнес. Дело в том, что e-commerce полностью знает все о своих покупателях и продавцах. Кредитование продавцов будет с минимальными просрочками и максимально возможной маржой, т.к.

( Читать дальше )

- комментировать

- ★6

- Комментарии ( 23 )

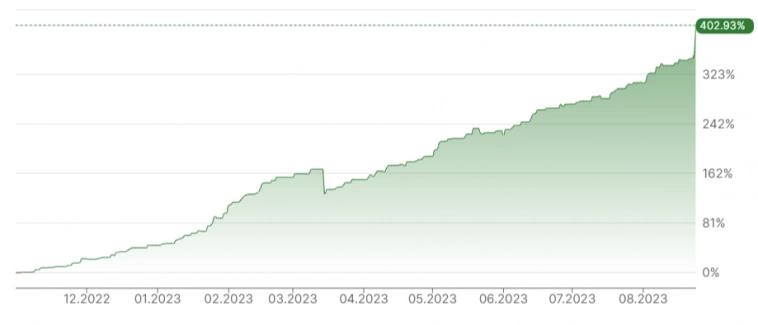

400% на COMON | Текущая торговля на примере Светофор-групп

- 25 августа 2023, 14:48

- |

Всем привет! Публичный счет на COMON достиг 400%… Вот график

Этот счет стал очень консервативным… Минимум рисков и минимум трейдов (показатель ИТА равен 0,6 — это значит что я делаю примерно 1 трейд каждые 2 дня). Кстати ускорение на графике доходности это я на днях увидел одну «арбитражную» неэффективность и за 15 минут сделал 11-12% к депозиту или 50% к начальной сумме...

Почему нет автоследования?!

Часто мне пишут люди с просьбой подключить к стратегии… Но нужно понимать, что это интрадей счет… Условно если я встаю на пробой уровня в Сбере и обьема например 10 000 лотов, а за мной следуют участники которые покупают на 50 000 лотов… Представляете какой у них будет проскальзывание? А если я получу сразу стоп у них будет проскальзывание и на входе и на выходе… Поэтому сервис автоследования на мой взгляд подходит только для среднесрока...

О текущей торговле

Пытаюсь учиться делать среднесрочные сделки… В этом хорошо помогает публичность — опубликовал в Телеграмм идею и нужно ей следовать… Так недавно кстати было с акциями Светофора — я накапливал их достаточно много по 34-34,5 и сегодня продал 39-40, заработав около 14%… Год назад я бы забрал 2-3% и продал акции, но сейчас ведомый опубликованной мною идеей разгона самой дешевой акции нашего рынка сидел в ней 14 дней… Вот итог:

( Читать дальше )

Набиуллина и грузовики

- 25 августа 2023, 13:33

- |

Когда Денис Прокопенко предложил мне написать колонку для журнала «Компания», я с удовольствием согласился.

Сегодня эта статья появилась на сайте журнала.

НАБИУЛЛИНА И ГРУЗОВИКИ, таково её название.

А вот как выглядит её анонс в телеграм-канале:

===

«Российская экономика в 2023 году может вырасти на 6%, что будет лучшим результатом за 16 лет. Это произойдет благодаря увеличению денежной массы и покупательной способности населения и предприятий, считает экономист, автор тг-канала M2 || Реальные деньги Сергей Блинов.

Денежная масса в России растет быстрыми темпами (23% вместо обычных 10%) из-за заморозки валютных резервов Западом и замещения их рублями, которые полились в экономику.

( Читать дальше )

ИНВЕСТОР - 46 месяц-расчёт (2023.08)_главное не будет никаких маржинов

- 25 августа 2023, 12:40

- |

Почему? Потому что чисто на свои, без заёмных. И потому при любых вариантах выигрывать буду.

Время деньги, поэтому долго расписывать не буду.

За прошедший период:

а) пополнений не было

б) дивидендов не было

Текущее состояние

С момента создания инвест-счёта 5 ноября 2019 года:

Пополнения на сумму: 1 371 381 руб

Реинвестировано дивидендов: 447 623,71 руб

Реинвестировано купонов: 68,85 руб

Итого (пополнено+реинвестировано): 1 819 073.56 руб

Состояние инвест-счёта на текущий момент 25 августа 2023: 2 295 429 руб

Вот здесь свой портфель показываю: портфель karpov72

Портфель начинает расти сам по себе, уже дивиденды оказывают значительное влияние. Вон по Татнефти объявлены дивиденды на октябрь. Высока вероятность, что по Лукойлу объявят. Возможно и по региональным сетям за 3 квартал тоже дивиденды могут быть.

Обезопасены от инфляции, что самое главное, акции инфляцию всегда отыграют.

Акции, которые сделали иксы за последние 12 месяцев: что мы предвидели, а что нет? Weekly #54

- 25 августа 2023, 12:07

- |

Как мы видим, результат оказался неплохой, наш консенсус-портфель «иксы» обыграл индекс IMOEX в 2,74 раза.

( Читать дальше )

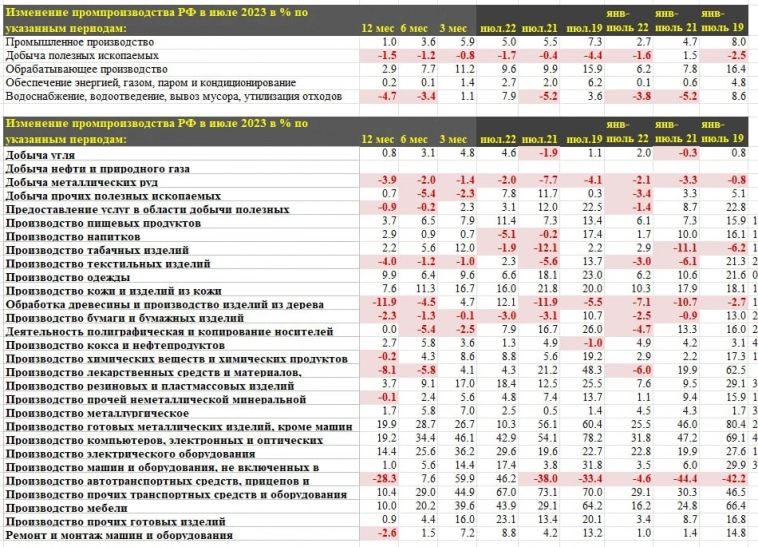

За счет чего выросла российская промышленность?

- 25 августа 2023, 08:40

- |

Сравнение с прошлым годом лишено смысла, т.к. в базу расчета попадает два месяца без кризиса в январе-феврале 2022 и отвесное падение в апреле-июне 2022. Более репрезентативное сравнение лучше сделать с 2021, хотя и там частично наведением пост-эффекта от COVID кризиса.

Январь-июль 2023 в сравнении с январем-июлем 2021:

• Производство компьютеров, электронных и оптических изделий – рекордный рост на 47.2% и рост на 54.1% в июле 2023 в сравнении с июлем 2021.

• Производство готовых металлических изделий, кроме машин и оборудования (включает боеприпасы и ракеты, хотя часть попадает в электронные изделия) — также рекордный рост на 46% за два года и плюс 56.1% в июле 23 к июлю 21.

• Производство прочих транспортных средств и оборудования (включает бронетехнику) – рост на 30.3% и 73.1% соответственно.

• Производство мебели – рост на 24.8% и 29.1% соответственно

• Производство электрического оборудования – рост на 19.9% и 19.6% за июль23/июль 21.

( Читать дальше )

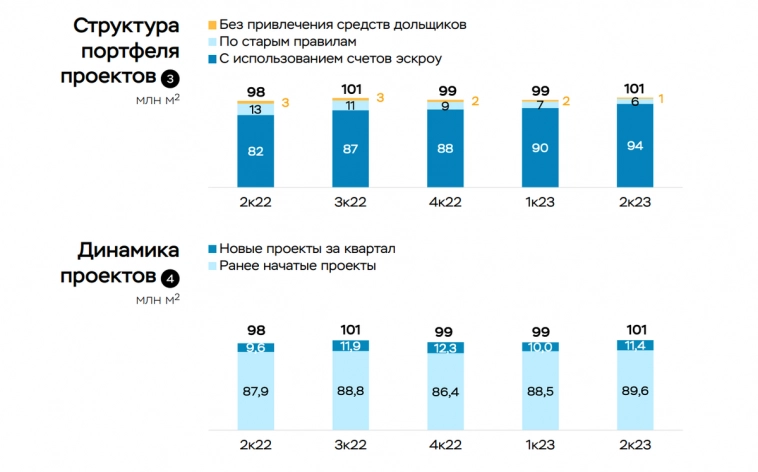

Новые жилые дома в России строятся быстрее, чем продаются. Пузырь надувается, но не лопается

- 25 августа 2023, 07:29

- |

Продолжаем следить за тем, что происходит с рынком жилой недвижимости. Прекрасное исследование подготовил ЦБ по проектному финансированию строительства жилых домов. Выписал самое главное. Спойлер: нераспроданного жилья становится всё больше. Рост зарплат отстаёт от роста цен на квадратные метры. Пузырь надувается, пружина сжимается. В обратную сторону.

1. 99% жилья строится на средства дольщиков (94% — эксроу-счета), лишь 1% — на свои средства. Меньше строить не стали, а лишь увеличили темпы.

Конвейер запущен, останавливать его нельзя.

www.cbr.ru/Collection/Collection/File/46282/pf_2023_Q2.pdf

www.cbr.ru/Collection/Collection/File/46282/pf_2023_Q2.pdf2. За последние 12 месяцев начали строить 45,6 млн метров жилья. Всего на данный момент 101 млн незавершённых метров. Продано на данный момент 73% в готовых объектах и 29% в незавершённых. Год назад продано было 80% готовых и 35% незавершённых.

То есть, доля непроданного жилья увеличивается. Льготные программы работают, конечно, но люди не могут осилить объёмы строительства.

( Читать дальше )

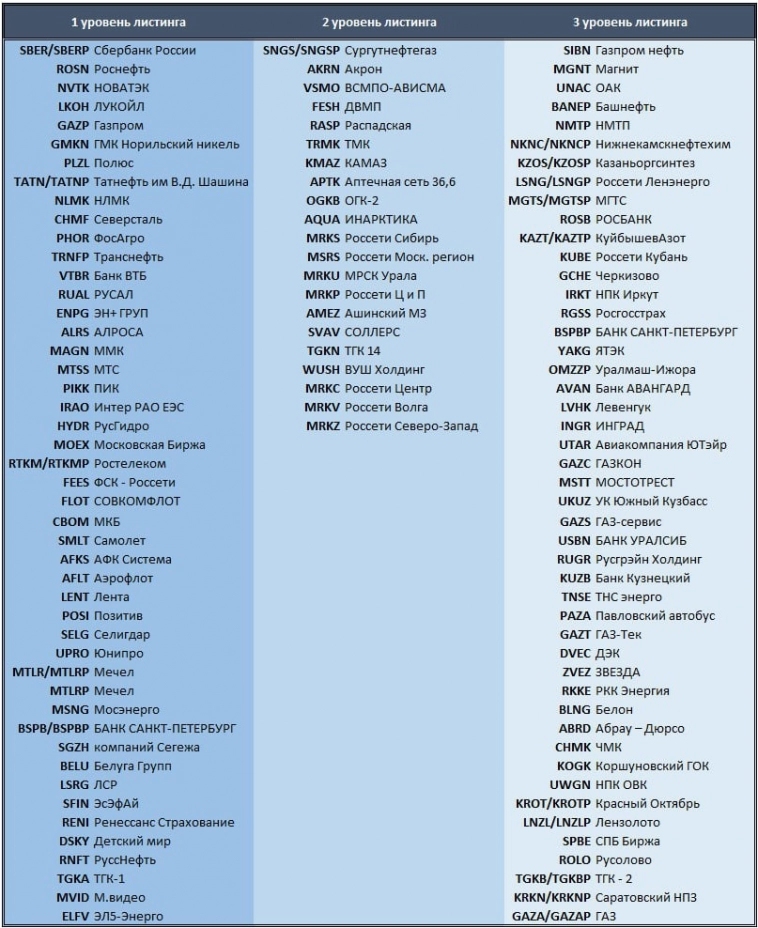

Акции 1-го, 2-го и 3-го эшелона на фондовом рынке-что это за "эшелоны" и чем они отличаются друг от друга.

- 24 августа 2023, 09:40

- |

Все инвесторы знают или слышали понятие "акции первого эшелона" или "акции третьего эшелона". В этой статье я решил более подробно осветить тему эшелонов (уровней листинга) акций российского фондового рынка и объяснить, как бумаги попадают в тот или другой эшелон, а так же, чем они отличаются друг от друга.

Начну с определения самого слова «эшелон» — это французское слово, в переводе означает «лестница».

В русском языке это слово имеет два значения: эшелоном называют состав поезда, либо форму расположения войск.

На фондовом рынке существует уровни листинга, их 3. По сути, это и есть эшелоны, только листинг — более профессиональный термин, а эшелон — народный.

В последнее время на нашем фондовом рынке стали появляться так называемые «ракеты» в акциях 2 и 3 эшелона, бумаги некоторых компаний росли на сотни процентов за пару месяцев и даже дней, например:

( Читать дальше )

Вечная проблема управления бизнесом не в интересах акционеров.

- 24 августа 2023, 09:38

- |

Знаете чего общего между самыми дорогими компаниями в мире, быть может с поправкой на Саудитов — там другое? Во всех основатели где-то в управлении, или в управлении их хорошие приемники. Исключений просто нет. Даже не уверен что Aramco исключение, не знаю какие там ключевые фигуры, но в любом случае это огромный гос с крутейшей базой. По сути целая страна.

И да, если речь о приемниках — они уже богаты настолько, и имеют такой пакет акций — что несмотря на то что это маленькая доля в бизнесе — им важней акционерная стоимость в долгосрочной перспективе чем ЗП(я конечно про Эпл, Кук — миллиардер, с Менеджерами такое бывает).

Это спасает бизнес от «проблемы агентства» описанной Талебом: когда интересы людей принимающих решения разнятся с интересами акционеров, потому что эти люди не являются акционерами на значительную долю своего состояния, если оно у них вообще есть.

Не значит что собственники не могу ошибаться — чего стоят косяки нашего олигархата в 2007, с самым ярким примером — Мечел.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал