Избранное трейдера amerika09

Теория Игр, дилемма заключенного и куда их пришить...

- 24 ноября 2023, 14:26

- |

Помните «Дилемму заключенного» из Теории Игр? «Чтобы помнить, нужно знать»,- скажут некоторые. И то верно.

Если вкратце, то она сводится к следующему: предать или сотрудничать. Такой существует выбор у двух заключенных, обвиняемых в тяжком преступлении и помещенных для допроса в разные камеры.

( Читать дальше )

- комментировать

- 6.3К | ★7

- Комментарии ( 39 )

Участвуем в дивидендном ралли за 9 месяцев без риска гэпов

- 23 ноября 2023, 12:58

- |

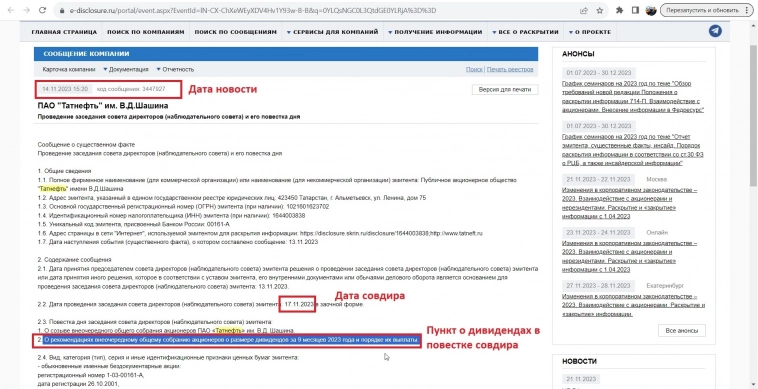

Период объявления, утверждения и проведения дивидендных выплат за 9 месяцев в самом разгаре, и, как всегда, хочется и дивиденды получить и на гэпах закрытия реестров не потерять. А самое интересное, что это возможно. В этой статье мы расскажем, на каких компаниях можно заработать на дивидендах и минимизировать риски.

1. Основная идея

Напомним, что сперва компания объявляет на e-disclosure.ru дату проведения совета директоров с пунктом в повестке собрания о распределении прибыли в форме дивидендов (за пару дней до совдира). Потом проводится совет директоров, на котором дивиденды рекомендуют. Далее публикуется протокол собрания и назначается ВОСА на утверждение дивидендов (как правило дивиденды одобряют, но бывают и исключения), а так же утверждается дата закрытия реестра, после которой происходит выплата дивидендов в очищенной форме (без налога).

Отметим, что на большое количество ликвидных компаний есть фьючерсы – договоры на продажу акций по фиксированным ценам. Фьючерсы могут образовывать «дивидендную бэквордацию»: начинать стоить дешевле акции на сумму дивидендов, а после закрытия реестра вновь равняться цене акции (с учетом лотности).

( Читать дальше )

- комментировать

- 11.4К |

- Комментарии ( 6 )

Кросс-валидация в трейдинге

- 22 ноября 2023, 00:22

- |

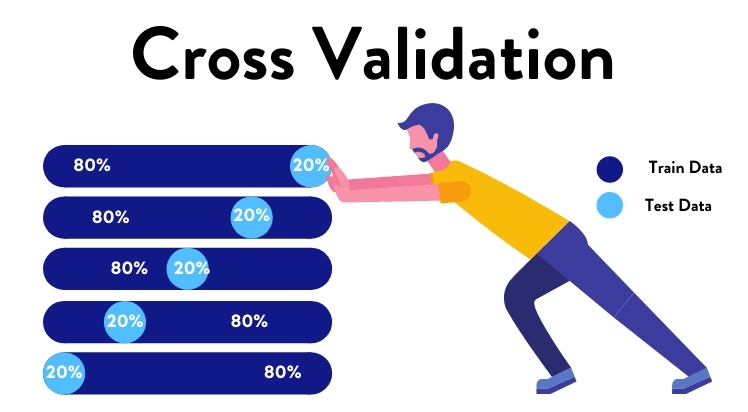

Тематика этого поста — про подход и способ выявления торговых систем, которые с наибольшей вероятностью будут работать в будущем, на неизвестных им прежде данных, а так же про понятие кросс-валидации в ML и его адаптации к трейдингу.

Итак, начнём.

Само понятие кросс-валидации пришло к нам из машинного обучения.

В классике, в машинном обучении, определение звучит так: кросс-валидация — это метод проверки качества модели, при котором данные разбиваются на несколько частей. Одна из частей используется как тестовый набор данных, а остальные части используются для обучения модели. После этого процесс повторяется несколько раз, каждый раз выбирается новый тестовый набор данных, пока все части данных не будут использованы как тестовый набор.

Давайте рассмотрим пример для ML, где мы используем 12-кратную кросс-валидацию для оценки качества модели. У нас есть набор данных, который мы разбиваем на 12 частей. Затем мы проводим обучение модели на 11 частях данных и тестируем на 1 части данных. Далее мы меняем тестовую часть и повторяем процесс обучения и тестирования. После завершения всех итераций у нас есть 12 наборов результатов (один для каждой части данных).

( Читать дальше )

Дума о новом конкурсе - условно "Curve-fitting - forever!"

- 21 ноября 2023, 02:50

- |

Давненько мы не устраивали платных конкурсов — надо это менять.

Идея конкурса:

1. Есть входной массив данных цены актива длиной 100011 баров (почему столько — читайте ниже).

2. Есть реверсивная торговая система, основанная на линейном индикаторе длины 10.

Это означает, что индикатор представляет собой линейную комбинацию предыдущих 10 приращений цены актива. Если индикатор положителен — покупаем. Если отрицателен — продаем. Плечо всегда 1, переход от покупки к продаже и обратно — это сделка с удовоенным объемом (переворот).

3. Почему система должна быть именно такой?

3.1. Это самый простой вариант для теста

3.2. Масса популярных индикаторов (МА, моментум etc.) — это линейная комбинация приращений цен

3.3. Любая ТС может быть представлена (в части эквивалентости эквити) в виде портфеля таких систем, возможно, бесконечного (это уже сложная теорема, но в нее можно просто поверить).

3.4. Эквити считается тривиально. Если x(n) — массив цен, а d(n)=x(n)-x(n-1) массив приращений цен, то приращение эквити на баре — это просто

( Читать дальше )

Свежие облигации: Аэрофьюэлз на размещении

- 20 ноября 2023, 07:48

- |

Поднадоели уже эти вот ВДО. То лизинг, то строители, то мутный СМБ с орешками. Давайте посмотрим на что-то действительно серьёзное. Например, на Аэрофьюэлз — оператора заправочных станций в аэропортах, который заливает топливо в баки самолётов. Неплохой кредитный рейтинг и годный купон присутствуют в комплекте.

А кому больше нравится всё же лизинг, напоминаю про совсем свежий Интерлизинг, чуть менее свежий Интерлизинг, Роделен, Арензу, МК, Контрол и Азур. Хотя сейчас самый сок при высокой ставке ЦБ — это флоатеры, из свежего — АФК Система. Но всегда приятно видеть и новые выпуски, а скоро их будет ещё больше, не пропустите.

Объём выпуска — 1 млрд. Ориентир купона от 15,7% до 16,2% (доходность до 17,21%), я думаю, что будет до 16%. Без оферты. С амортизацией по 25% с 9 купона. Купоны ежеквартальные. Рейтинг BBB+ от Эксперт РА (сентябрь 2023).

ТЗК Аэрофьюэлз — заправщик самолётов. Входит в Группу Аэрофьюэлз вместе с Aerofuels Overseas Limited, соответственно одна компания заправляет самолёты в России, вторая — за её пределами. Тикер: ⛽️✈️ Сайт: https://aerofuels.ru

( Читать дальше )

Правда о скользящих средних простыми словами (в стиле полусерьезного стендапа)

- 18 ноября 2023, 23:40

- |

Итак, вкратце вспомним что такое скользящая средняя (на примере экспоненциальной) — для тех, кто не задумывается о ее сути, а использует ее в классическом духе «все побежали, и я побежал».

EMA(i) = EMA(i-1) + 2/(1+n) * [Ц(i) - EMA(i-1)] (1)

где: EMA(i) — значение скользящей средней на интервале i, n — период средней, Ц(i) — цена на интервале i.

А теперь представим такую упрощенную ситуацию: на интервале i-1 цена Ц(i-1) и значение средней EMA(i-1) почти равны, но цена выше на d пунктов. Что должно произойти, чтобы на i-ом интервале значение средней EMA(i) стало выше, чем значение цены Ц(i)? Запишем это так:

( Читать дальше )

О вреде использования традиционных индикаторов ТА в торговле

- 17 ноября 2023, 18:18

- |

Пост навеян публикацией уважаемого 3Qu

https://smart-lab.ru/blog/961263.php

Ниже попробую высказать свою личную точку зрения, почему традиционные индикаторы для торговли следует использовать с крайней осторожностью.

1. Скользящее среднее

Описывает средний курс актива за прошедший период. И этим все сказано.

Визуально мы легко наблюдаем регулярное возвращение курса к скользящему среднему. Ну, чистая магия.

И только посмотрев на формулу скользящего среднего (неважно — арифметического, экспоненциального и т.д.) мы понимаем, что это не курс возвращается к среднему (кейс процесса Орштейн-Уленбек), а среднее возвращается к курсу )))

Мораль: Для торговли в большой мере бессмысленно. Это верно подметил уважаемый 100 грамм в указанном топике. Впрочем, любой может промоделировать торговлю по 1, 2, 3 МА на массиве длиной 1500000+ баров. Вангую — будет лютый трэш.

2. Полосы Боллинджера

Аналогично — описывает выборочную дисперсию за прошедший период. И этим все сказано.

Никогда не может предсказать будущую дисперсию.

( Читать дальше )

Рыночный цикл Вайкоффа. Часть 1

- 17 ноября 2023, 12:32

- |

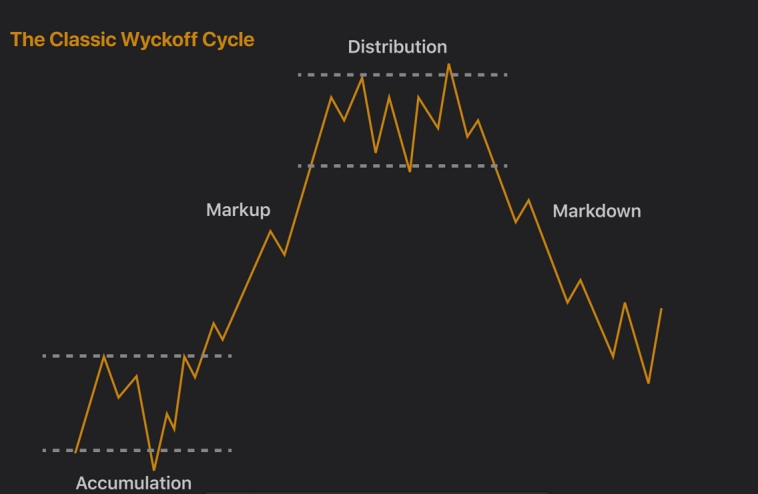

Этой статьей мы начинаем цикл публикаций по классическим подходам к анализу рыночной информации, которые используют трейдеры для принятия решений. Эта информация может быть полезна как начинающим, так и опытным трейдерам.

Идея метода Вайкоффа заключается в том, что рынок или отдельный актив проходит четыре стадии цикла, порожденного действиями крупных участников рынка. Эти крупные игроки планируют свою работу так, чтобы использовать для своей выгоды действия неподготовленных и менее квалифицированных трейдеров.

Похожие на цикл Вайкофа паттерны можно найти в динамике цен на сахар или кофе и даже тюльпанов из XVI-XVIII веков, а также в современных рынках на очень малых таймфреймах, когда осознанный план от крупных участников рынка маловероятен. Эти факты означают, что цикл Вайкоффа, скорее всего, является отражением естественной психологии людей, которые работают на рынках.

Разберем условный цикл Вайкоффа:

На практике применение цикла Вайкоффа требует навыка работы с объективными рыночными данными и современного инструментария. Давайте разберем, как трактовать информацию о потоке рыночных сделок, чтобы открыть позиции в лонг и шорт по наиболее выгодным ценам, в начале соответствующих фаз цикла Вайкоффа.

( Читать дальше )

Безубыточные стратегии. Как инвестору всегда быть в плюсе

- 16 ноября 2023, 09:16

- |

На все случаи жизни

В России распространен в основном первый стиль, пришедший к нам из США: инвесторы покупают отдельные акции или весь рынок целиком (через фонды), которые исторически держатся в плюсе, но могут сильно падать.

В Европе рынки уже более 10 лет находятся в широком боковике и отбиваются только дивидендами. Там распространен другой подход: собрать портфель из облигаций и рисковых активов, чтобы подготовиться к любым сценариям.

Обычно инвесторы в странах ЕС покупают уже готовые структурные продукты, где портфель приносит фиксированные купоны либо растет по принципу «убыток невозможен». И такой портфель вполне можно собрать и самому.

Как это работает

Классический структурный продукт — это гибрид двух активов, один из которых крайне консервативен (облигация или даже вклад в банке), а другой — крайне рискован (акция, фьючерс или опцион).

( Читать дальше )

В Альфа-терминале появились инструменты объемного анализа

- 15 ноября 2023, 15:29

- |

В новой версии Альфа-терминала мы предоставили пользователям основные инструменты для полноценного объемного анализа. С его помощью можно узнать, какие именно активы пользуются спросом в данный момент и куда движется рынок. Пользователям терминала теперь доступны:

Профили объема в зависимости от выбранного периода за день, неделю, месяц или квартал

Кластерный график с возможностью фильтрации объемных накоплений

Агрегация графика для снижения эффекта шума и отслеживания накоплений объема

Чтобы выставить и настроить индикатор объемного профиля, необходимо:

- Перевести график в интервальный режим отрисовки и выбрать ограничение даты слева. Для крупных таймфреймов, таких как день, неделя или месяц рекомендуется выбирать период в пределах 1,5 лет, для часовых таймфреймов – в пределах полугода, для минутных – в пределах трех месяцев.

- Определить необходимый тип профиля: периодический (день, неделя, месяц и квартал) или совокупный.

- Дождаться загрузки данных: индикация загрузки отображается в левом нижнем углу экрана.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал