Избранное трейдера Игорь Козлов

СОТ-репорты. Кто обыгрывает рынок?

- 14 февраля 2017, 21:14

- |

Что скрывают знаменитые СОТ-репорты? Какие группы игроков наиболее успешны и стоит ли частному инвестору копировать их действия? Благодаря чему достигается положительный результат и насколько он устойчивый? Каковы особенности поведения производителей, своп-дилеров и хедж-фондов? Какова разница между товарными и валютными рынками и есть ли вообще единые правила анализа СОТ?

Чтобы ответить на эти вопросы, придётся создавать специфическую расчётную модель, но прежде надо установить объективные критерии, которые характеризуют поведение той или иной группы игроков. В первую очередь, это средняя чистая позиция (лонг минус шорт) за всё время наблюдения (с 2006-го по 2016-ый годы), а также коэффициент корреляции между приращением чистой позиции и приращением логарифма цены (на интервале 4 недели). Рассмотрим их на примере золота (таблица 1).

( Читать дальше )

- комментировать

- 106 | ★9

- Комментарии ( 8 )

Уходите на американские биржи? Немного о налогах.

- 14 февраля 2017, 09:17

- |

Брокер предоставит вам все финансовые документы в конце года, ещё триста раз пришлет напоминалку о том, что вы сами по своему законодательству должны все посчитать или обратиться к налоговому консультанту и сами заплатить.

Единственное, с чего удерживается налог брокером с нерезидентов (а вы именно такой — другой)) - это с дивидендов. И здесь, в зависимости от вашего гражданства и от того, какая компания выплатила (американская или нет), к вам на счет упадет сумма за минусом налога.

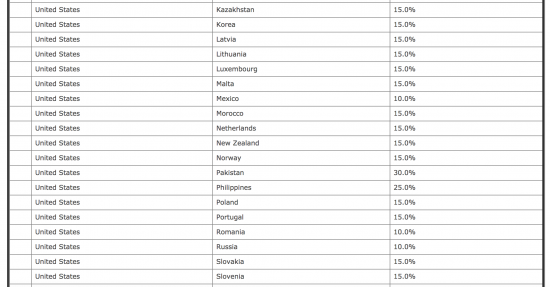

Например, при выплате дивидендов компаниями США налог составляет для граждан:

России 10%

Казахстана 15%

Прибалтийских государств 15%

Если дивиденды получены от Канадских компаний, налоговая ставка составляет в большинстве случаев 15%.

Полный список стран и налоговых ставок смотрите на веб-сайте брокера.

( Читать дальше )

Построение графика спреда в терминале QUIK

- 10 февраля 2017, 15:11

- |

Spread := price(MX) — 5 * price(SR) — 5 * price(GZ) — 50000

по текущим котировкам и строить торговые идеи на его основе.

Кому интересна визуализация подобных спредов в терминале QUIK 7-й версии с помощью lua-скриптов, добро пожаловать под кат.

( Читать дальше )

Часть 2 Пособие по чтению отчетов СОТ на примере НЕФТИ. Понимаем хеджеров они же операторы, они коммерсанты.

- 07 февраля 2017, 21:32

- |

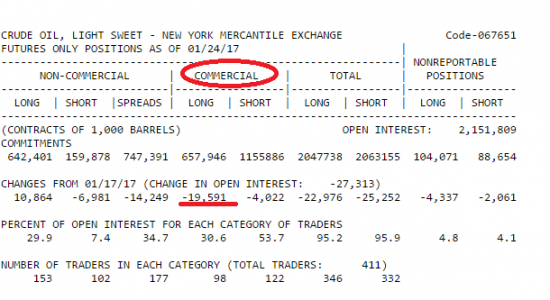

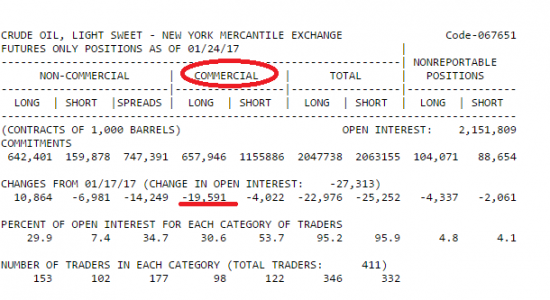

Смотрим фактическую чистую разность между длинными и короткими позициями операторов. Иными словами, мы берем число их длинных контрактов и вычитаем из него суммарное число их коротких контрактов. В результате мы получаем чистую позицию, которая окажется чистой длинной или чистой короткой позицией. Нулевое значение отражает ситуацию, когда суммарные объемы покупок и продаж равны: у операторов одинаковое число длинных и коротких позиций. Когда чистая позиция выше нуля, у oператоров больше длинных позиций, чем коротких; когда она ниже этой линии, то у них больше продаж, чем длинных позиций.

таб.1

Разница на свежие данные 1 155 886 — 657 946=497 940. Видим что лонговых позиции сократили на 19 591контракт, а шортовых на 4022.

Однако, как вы помните эти парни являются

( Читать дальше )

Часть 1. Пособие по чтению отчетов СОТ на примере НЕФТИ.

- 07 февраля 2017, 20:03

- |

Заглянем теперь чуть глубже в эти данные и их смысл на примере отчета СОТ по нефти за 24 января 2017 г. (см. табл.1). Я хочу, чтобы вы сконцентрировали внимание на числах в столбце «Коммерческие трейдеры». Это наши приятели — операторы. В данном случае мы видим, что у них было 657 946 длинных контрактов и 1 155 886 коротких контракта. В целом коротких позиций у них было на 497 940 контрактов больше, чем длинных. Это говорит нам о том, что они, вероятно, были настроены по-медвежьи, но, как одна ласточка еще не делает весны, так и данные СОТ лишь за одну неделю не говорят нам о том, покупать или продавать.

Таблица 1. Краткая форма отчета CFTC

На в графе «Изменения» мы можем увидеть, что операторы сократили число своих длинных позиций на 19,591 контрактов, и это больше, чем уменьшение числа их коротких позиций, которое составило

( Читать дальше )

Не забываем возвращать убытки!

- 07 февраля 2017, 11:25

- |

Всем доброго вторника и удачной работы!

На днях прочитала переписку на одном из форумов трейдеров о том, что сальдировать убытки можно только за последние три года, потому что срок давности для возврата налога — тоже три года. Друзья, вот тут кроется ошибка, вернуть налог действительно можно только за последние три года, а вот сальдировать убытки можно с 2010 года (в течение десяти лет).

Дело в том, что такие понятия как “сальдирование” и “возврат налога” — не одно и тоже. Давайте я на примере расскажу, как нужно поступить. Допустим, вы получили убытки у брокера Финам в 2011 году в сумме 500 тыс. руб., но у вас есть прибыльные годы: 2014, 2015 и 2016 годы, причем прибыль может быть получена у другого брокера, допустим Открытие (это не мешает зачету).

Как вернуть налог? Надо в первую очередь посмотреть, по какому инструменту у вас получены убытки — ФИССы или ценные бумаги. Далее, вы смотрите ваши прибыльные годы и отмечаете себе прибыль по тому инструменту, по которому ранее и был получен убыток. Вы вправе выбрать себе год — или 2014, или 2015, или 2016 год для возврата налога, лишь бы вам “хватило” суммы прибыли для сальдирования убытков.

( Читать дальше )

QUIK, LUA, Робастность и прочее...

- 02 февраля 2017, 14:31

- |

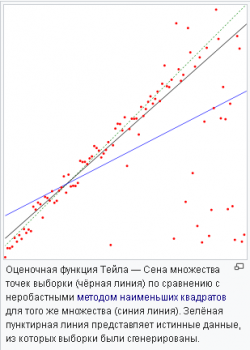

Выбрал наипростейшую — "Оценочная функция Тейла – Сена"

Эта оценочная функция может быть эффективно вычислена и она нечувствительна к выбросам. Она может быть существенно более точна, чем неробастный метод наименьших квадратов для несимметричных и гетероскедастичных данных и хорошо конкурирует с неробастным методом наименьших квадратов даже для нормально распределенных данных в терминах статистической мощности.

Метод признан «наиболее популярной непараметрической техникой оценки линейного тренда»

Сказано — сделано.

( Читать дальше )

Взрыв волатильности (День тренда) или простая, но крайне эффективная контртрендовая стратегия!

- 31 января 2017, 09:58

- |

Также будет полезно почитать пост с примерами: Смартлаб, я открою тебе маленький секрет! smart-lab.ru/blog/376149.php

В конце прошлого поста написал, что расскажу о методике которая входит в состав моей АТС: «Взрыв волатильности или день тренда»

Я использую её исключительно как импульс, Вы же можете использовать как краткосрочную контртрендовую стратегию на «возврат к среднему» добавив осциллятор и допустим МАСД гистограмму, и будет хорошая полноценная стратегия!

Прошу Вас дочитайте до конца и посмотрите графики внимательно.

Я искренне желаю нашему Смартлабу стать более качественней в плане подачи материала его участниками.

Больше материала технического характера, чем развлекательного. Хотя лично мне нравится, что СЛ «социальная сеть» в принципе, но это не повод стоять на месте, нужно расти в материальном плане.

Можно подумать зачем ему это надо? Делится бесплатно рабочими методиками и т.д.

Я не являюсь, конечно, филантропом, но мне искренне хочется, чтоб как можно больше участников нашего СЛ зарабатывали деньги, а не писали посты со всякой ерундой!

Не каждый будет следовать чётко методики по каким либо причинам, именно по этому мало кто реально на ней сможет заработать и т.д.

Если абсолютно любой смог на ней заработать, я бы не стал её выкладывать на всеобщее обозрение. А, она создана в 2011 году и не подвергалась модификации и т.д.

Работает на дневном графике.

Хоть, она и контртрендовая (Возврат к среднему), но в ней только скользящие средние:

Средняя Time Series (Оранжевый цвет) (13, вы можете использовать 21 день, также отлично подходит) — это основной индикатор в методике, без него она не работает.

( Читать дальше )

Опционы по взрослому (приращение доходности)

- 27 декабря 2016, 10:57

- |

Продолжим полемику про опционы. Нужна ли нам там математика. Из последних СЛ блогов можно сделать вывод что не нужна. Наверное, так оно и есть. Стоимость опциона равна стоимости БА плюс еще несколько иксов и игреков. У меня сложилось впечатление, что некоторые не понимают о чем эти иксы. Несмотря на то, что особенно ободряет, они справляться без использования элементарных математических моделей. А это дает уверенность в неуклонном росте ликвидности и благосостояния. Я начну еще раз с азов. Мы не станем использовать БШ, как то и без него торговали опционами, отбросим распределения и так по простому. И что бы Игорь Суздальцев не мучил себя прочтением книжек про опционы. Вы сами решите насколько это надо.

Так как на пальцах это показать сложно, я приложу файлик в экселе на который буду ссылаться. https://cloud.mail.ru/public/9Yjq/4iHvfeftA А сей час хочу определиться с терминами и понятиями, откуда ноги растут.

Откройте первый лист по названию «сигма» и постарайтесь понять первое: Все правила и расчеты по опционам не как не касаются цены БА. За основу расчетов берутся приращения, они же доходности, они же ретёрн, они же процентики которые вы видите на первой странице СЛ. Стоимость опциона равна цене БА (это одна нога), а вторая это буковки и функции. Откуда они берутся? По науке, это логарифм закрытия текущей цены, минус логарифм закрытия вчера. По правилам натурального логарифма это логарифм сегодня/вчера. Полученный результат надо перевести в проценты, что бы он получил удобоваримый вид, тем которым мы пользуемся. (Столбец С это цена, Столбец G это то самое). Если вы не слышали про натуральный логарифм, то можете, как в школе учили, от сегодня отнять вчера и разделить на сегодня (столбец М). Получится, почти, то же самое. Вот именно этим мы и торгуем. Я сделал график «Доходность». Из этого графика видно как синюю линию колбасит вокруг нулевой отметки. Здесь вполне наглядно видны места, где стоит покупать или продавать. Арбитражерам такие графики снятся по ночам. Но не все сразу.

Второе понятие, которое все любят, это волатильность, она же стандартное отклонение, она же сигма, она же дисперсия, она же мера риска. (как ее только на называли). В нашем случае это HV историческая волатильность усредненная на 5 периодов. Она не имеет ни чего общего с ATR CCI Стохастиком и даже с Болинжером Бенсом. Потому что считается не от цены БА, а от приращений (доходности) к БА. Сама цена БА рассматривается как константа. Глядя на график, весьма сложно, в уме прикинуть какая HV там получается, если вы не можете взять (в уме) логарифм одного числа, вычесть другой логарифм, перевести в проценты, возвести это в квадрат, потом извлечь квадратный корень, найти арифметическое средние 5 или 60 значений… Если вы не Владимир Твардовский, то лучше использовать калькулятор «эксель».

( Читать дальше )

Пару слов и видео о VSA

- 20 декабря 2016, 13:12

- |

Разговаривали сегодня по скайпу со сматрлабовцем, и в итоге пришли к тому, что зря я здесь больше не пишу. Несмотря на всех злых троллей, которые могут здесь обитать, ему моя информация показалась вполне вменяемой и полезной. Я кстати троллей здесь не встретила, просто как-то заторговалась и ушла в работу. Сейчас хочется вернуться в описание своих мыслей, оно помогает и самой лучше торговать. Поэтому собственно, призыв продолжать постить принят. Попробую продолжить.

Последнее время я вижу, как все сильнее развивается инфобизнес на рынках, все предлагают что-то купить, и бесплатного материала становится все меньше, а я еще застала старые добрые времена, когда трейдеры помогали друг другу бесплатно и радовались успехам друг друга. Побывав уже в инфобизнесе, и зная, по каким принципам он строится, мне все таки хочется, чтобы эти старые добрые времена не загнулись совсем и трейдеры бы давали 80% информации бесплатно, а на 20% и так хватит заинтересованных, которые всегда заплатят. И если тут есть более опытные трейдеры по объему, которые могут подсказать мне куда расти дальше, буду также признательна. (Пурновых всяких не предлагать, не котируется).

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал