Избранное трейдера Александр Павлов

АВТОСЛЕДОВАНИЕ: Зарабатывай деньги чужим умом!

- 06 ноября 2017, 14:58

- |

Добрый день Уважаемые коллеги! В предыдущем посте (https://smart-lab.ru/blog/430424.php) на эту тему описал назначение этого сервиса, а также более подробно остановился на сервисе компании Финам.

В данном материале опишу другие виды автоследования, приведу результаты сравнительного теста и дам небольшую инструкцию: как использовать данный сервис с выгодой для вашего счета.

II. Есть ли Автоследование на подобие Comon у других брокеров, то есть локальная услуга реализованная внутри одной компании?

Да есть. Похожий сервис реализован в компаниях:

— Риком-Траст (https://www.ricom.ru/services/autofollow/) и

— БКС-брокер (https://broker.ru/).

В компании Риком-Траст на текущий момент подписчикам доступно 4 стратегии. Да, это несомненно меньше в плане выбора, однако с другой стороны сколько Вам необходимо стратегий, чтобы заработать и подключить на свой счет: многие довольствуются одной прибыльной и проверенной, другие диверсифицируют по рынкам подключая одну на фондовой секции, вторую на срочной, так что если сама стратегия вас устроит то этого достаточно. Ну и конечно можно использовать счет открытый в данной компании для диверсификации портфеля, используя его параллельно скажем с тем же финамом, благо счета сейчас практически в любой компании можно открыть дистанционно через Госуслуги или упрощенно через СМЭВ (

( Читать дальше )

- комментировать

- ★26

- Комментарии ( 8 )

Опционы для Гениев (горизонтальная волатильность)

- 02 ноября 2017, 19:04

- |

Профиль волатильности. Есть такой зверь и он не может не есть. Что бы его поймать, мы вернемся к нашей стратегии лимитных заявок. Если вы видели гениальный биржевой график (а они все гениальные, потому что простые), то должны были заметить, что там цена ходит не просто вверх вниз, но и еще направо (на лево не ходит). Это должно было натолкнуть вас на мысль, что в торговле и торговой системе должно присутствовать время. Вход в рынок и выход из него должен происходить с учетом того, сколько времени вы там будите. Когда вы интересуетесь свой зарплатой или зарплатой соседа, вам важно как часто такая зарплата платится. В нашей ТС мы смотрим на стодневную свечу. Это значит, что торгуем мы сто дней и рассчитываем свою зарплату за 100 дней. И если с этим ни кто спорить не будет, вернемся к распределению случайностей. Помните, мы брали сто свечей и строили колокол. Но вот проходит 50 дней, мы откидываем 50 свечей и наш колокол становиться уже. И если наша сигма за сто дней была 10% (отклонение от цены БА +-) то через 50 дней (остается еще 50 дней) наша сигма уже 7,5%, а через 99 дней она будет 1%. Допустим, по нашей ТС с лимитками мы определились работать в рамках одной сигмы. Сто дней 10% делим на 100 ордеров, шаг сетки у нас 0,1%. Проходит 50 дней и шаг сетки 0,75%, а на 99 день 0,01%. Но, если ставить отложки через каждые 100 рублей это куда не шло. А вот через каждый рубель, тут уже очко жим жим. Нам такой скальпинг не нужен. Если цена пройдет больше процента в день? Без отката. И как говорилось выше про очко, а оно не железное, его надо укрепить. Например, вставить бронзовую втулку. И естественной бронзовой втулкой является сетка поширше или пошерее. Но тем самым мы расширяем наш колокол распределения и увеличиваем нашу IV. И тут возникает такой эффект, как горизонтальная волатильность.

( Читать дальше )

Опционы для Гениев (волатильность)

- 02 ноября 2017, 10:50

- |

Наиболее отдаренные Гении уже поняли, в чем заключается торговля в спреде. Цена в стодневной свече заполняется однодневными, часовыми, минутными. Цена ходит вверх вниз, а мы лимитки выставляем. В начали стратегии мы можем предполагать или прогнозировать какой будет следующая 100 дневная свеча. Для этого нам надо понимать историческую волатильнось HV. Если вы посмотрите на график, хотя что я говорю, у вас график на правом мониторе, в телефоне, в планшете, только что не сниться, то должны заметить, что свечи примерно одинаковые. (смотрите дневные). И если они начинают меняться по величине, то можно заметить некоторые тенденции. Еще лучше, если вы поставите индикатор, измеряющий волатильность или ATR какой ни будь. И так как волатильнось параметр медленный, то вполне прогнозируемый. Другими словами, величину следующей свечки можно угадывать.

Этот наш прогноз может не совпасть с реальностью. Свечка оказалась меньше, тогда нам плюс, потому что в этой стратегии мы продаем волатильность. Свечка оказалась больше, тогда нам может не хватить ГО. Мы будем закрывать убыточные позиции (на сленге опционщиков это называется роллированием). Но наша статистика одной сигмы в 68%, что свеча будет меньше или такой же. Ну а кому этого мало возьмите 2 сигмы. В общем, ни чего тут сложного нет, это обычная стратегия маркет мейкара по поддержанию двухсторонних котировок. И она рабочая. (не взирая на комиссии). Ну и там существуют методы управления позицией. Волатильность меняется от малых ТФ к большим. Вы можете менять спред, добавлять ГО.

( Читать дальше )

ФР МБ: итоги октября и портфель на ноябрь

- 01 ноября 2017, 22:21

- |

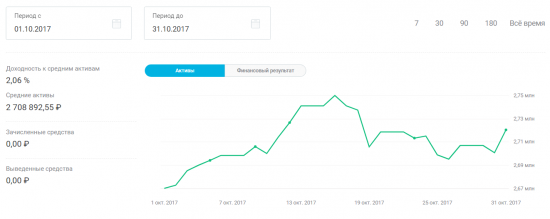

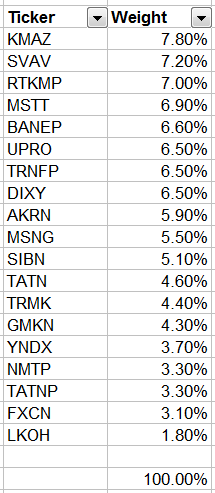

Месяц для модели выдался средним: +2.1%, что примерно совпадает с долгосрочным средним, однако при динамике индекса ММВБ за то же время -0.6% — я доволен, бенчмарк зааутперформлен существенно.

Продал: RUAL, CBOM, AVAZ, AVAZP, IRKT, MAGN, MOEX, SBER, PIKK, MFON, GCHE, VSMO, FXDE

Купил: KMAZ, SVAV, RTKMP, MSTT, BANEP, UPRO, TRNFP, TRMK, MSNG, YNDX, LKOH, FXCN

Держу: DIXY, AKRN, SIBN, TATN, TATNP, GMKN, NMTP

Итого портфель на ноябрь:

( Читать дальше )

Опционы для Гениев (распределение случайностей)

- 01 ноября 2017, 15:24

- |

Что бы картину сложить, надо кое что понять. Я снова про волатильность. Что она представляет из себя, с точки зрения науки. Вот перед вами график. Дневной в 100 свечей. Давайте возьмем и снимем с него все свечи или бары. Положим их на стол (свечи) и перемешаем. Теперь нам надо взять штангельциркуль и измерить все эти свечки. Можно в сантиметрах и найти среднюю величину. Допустим 2 см. Теперь смотрим 2 см для БА это сколько в % и переводим в проценты.

Опытный Гений может просто прищуриться и прикинуть величину свечек на графике и назвать волатильность в годовых. Нам же надо, пока, понять, почему мы берем свечи, а не движение цены, уровни, стохастики и машки. И для этого мы, все таки перейдем к процентам и закономерностям.

Итак. Вола у нас измеряется в годовых. И если мы говорим про годовую волу, то это величина годовой свечи. То есть мы берем цену открытия и умножаем на 30% (условная волатильность для примера) = величина свечи в деньгах относительно цены открытия. Но нас интересует не один раз в год поторговать. Может быть, я удивлю. Но, зная какая у нас годовая свеча, можно с определенной точностью вычислить часовую и даже минутную. И наоборот, имея часовые свечи, можно вычислить какой будет годовая свеча. Для этого надо правильно перевести годовую свечу в часовую. И переводится это через корень из времени из Пьяного Матроса Алберта Энштейна. Я не раз об этом писал, не буду повторяться.

( Читать дальше )

мой список мест откуда брались алго идеи

- 01 ноября 2017, 11:15

- |

Решил выложить все источники инфы и идей по алго и трейдингу которыми пользовался, так как недавно появлялся такой вопрос.

Мне абсолютно не жалко, и ничего не зажал, может просто не всё сразу вспомнил и лень вспоминать.

На чтение и исследования потрачено несколько лет фултайм работы и чтобы кто-то сделал роботов лучше то ему скорее всего придётся потратить времени и сил ещё больше, но и я ведь тоже на месте не сижу, поэтому конкуренции особо не боюсь.

( Читать дальше )

Нужен программист толковый для простого бота - арбитраж одноногий и все данные с одной биржи

- 01 ноября 2017, 11:03

- |

вот ссылка на их АПИ тему

www.bitmex.com/app/apiOverview

плиз в личку напишите — обговорим все. доха от 10% в день (и это минимум — руками если как cчас я торгую и бывает по 50%)

Индикатор "кукловодства" в Си/Si

- 31 октября 2017, 21:55

- |

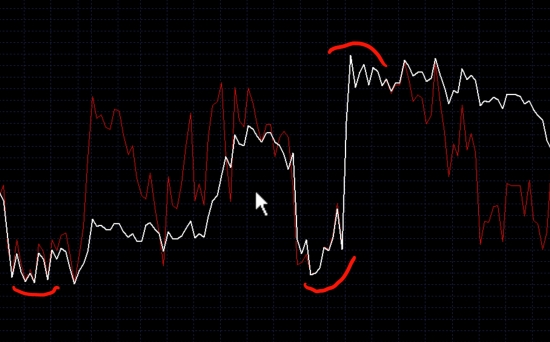

у меня есть один индикатор, он показывает моменты «кукловодства», точнее абсурдного движения Си игнорирующего внешние факторы вроде движения евродоллара и нефти.

Для каждой линии имеются две разные настройки, но различающиеся по числам/периодам в несколько раз, в определенные моменты такого настойчивого движения, линии двух разных настроек сходятся и двигаются вместе до тех пор, пока жесткая рука кукла не успокоится рисовать свечи.

И когда подобное происходит, можно смело заходить в позу по направлению вместе с куклом и ничего не бояться. Что происходит по прошествии некоторого времени — выгружаются значительные объёмы и рынок отпускается восвояси — линии индикаторов расходятся.

Как можно по другому объяснить формирование одинаковых значений на сильно разных периодах?

зы. ОИ Си упал на 15%, кто-то выходит из РФ, покупает доллары и закрывает шорт си.

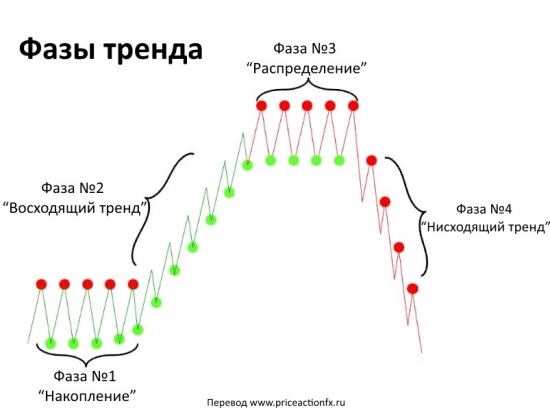

Честно о трейдинге или Повторение - мать учения.

- 31 октября 2017, 14:47

- |

Сегодня вторник, но я всё равно вас рад видеть)))

На рынке я учусь именно по этому принципу!

Повторение мать учения — русская пословица, означающая: Повторение изучаемого материала приводит к хорошим результатам обучения.

Узнаёте?

( Читать дальше )

НЕФТЬ. Разбор сделок за понедельник.

- 31 октября 2017, 11:38

- |

Приветствую!

Это подробный разбор сделок, которые я выкладываю в своих ежедневных блогах,

в разделе «Статистика отработки уровней»

ПОНЕДЕЛЬНИК

Сделка №1 (шорт от 60.50 11.47-13.45)

КАРТИНКА

Тренд — лонг

зона — шортовая, но только в моменте, нужно смотреть отработку хая.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал