Избранное трейдера nail

Взаимосвязь купонных выплат и цены облигаций

- 05 апреля 2023, 15:11

- |

Урок №5

• Благодаря изменению стоимости может поменяться получаемая доходность.

Например, купон платится не со стоимости покупки, а с номинала бумаги, поэтому при покупке облигации по 950 рублей с номиналом в 1000 рублей, вы получаете купон такого размера, словно купили бумагу по 1000 рублей.

📑 Сразу же пример для понимания: У нас есть ОФЗ 26240 $SU26240RMFS0 с купоном 7% или же 34,9 рубля за облигацию 2 раза в год. Её номинал торгуется в районе 751 рубля. То есть вы покупаете бумагу за 751 рубль и получаете 34,9 рубля 2 раза в год. Но это уже никак не 7% доходности. А сколько?

😎 Можно посчитать сколько 69,8 рубля (34,9*2 выплаты в год) составляет в процентах от 751 рубля. Считается так: 69,8/751*100=9,29 процентов доходности.

Ещё один пример для закрепления:

Допустим, у нас есть 1 млн. рублей и мы на него покупаем эти облигации, но, они стоят по номиналу. У нас получается 1000 облигаций, которые дают по 34900 рублей 2 раза в год.

🤑 Но номинал у нас куда меньше, поэтому на 1 млн. мы можем купить 1331 облигацию, которые будут давать 46451 рубля 2 раза в год.

( Читать дальше )

- комментировать

- 273 | ★1

- Комментарии ( 0 )

Расклад по фьючам

- 21 ноября 2022, 18:18

- |

И следом составил более наглядную табличку, показывающую расходы в сделке и доходность на депозит:

( Читать дальше )

Про то как Олененок Василий инвестициям учил в инфографике.

- 01 мая 2022, 16:15

- |

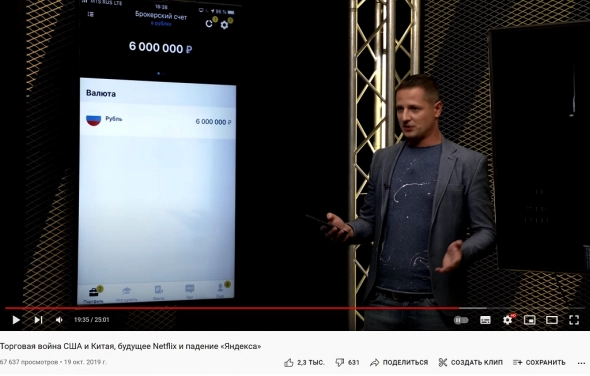

19 октября 2019 олененок Василий получил доступ к счету на 6 миллионов.

(Из них один лям забрала себе другая неведомая науке зверушка).

Итого, начальная сумма инвестиций составила 5 лямов.

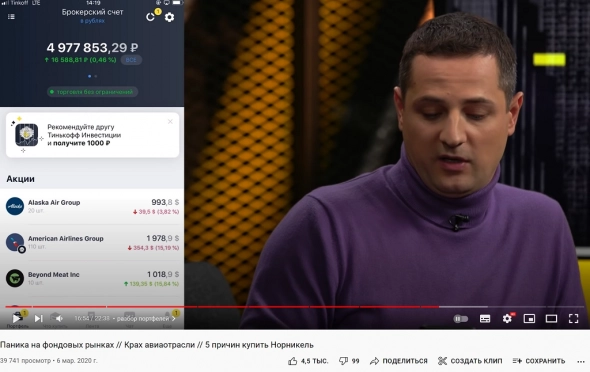

Примерно пол года до 6 марта 2020 злые быки националисты отнимали у олененка Василия

деньги и счет к этому моменту составил 4,977,853р

( Читать дальше )

Что стало с компаниями после исключения из индекса Мосбиржи

- 09 декабря 2021, 13:48

- |

Мой «Частный пенсионный фонд» предполагает следование за индексом Мосбиржи в той части портфеля, которая отведена под российские акции. Сейчас российский рынок немного просел, так что на данный момент это всего 16% от всех моих акций. Я стараюсь стремиться к целевому весу на уровне 17-18%, так что выглядит так будто мне сейчас надо закупить российских акций на свободные средства. Это выглядит разумным, с учётом того что они стали значительно дешевле, чем месяц назад, а американские акции, составляющие костяк портфеля (77,6% на сегодняшний день) — вновь на исторических максимумах.

Близится ребалансировка индекса, в результате которой в него будет добавлен En+ Group (металлургический холдинг, связанный с Олегом Дерипаской), а также будут исключены акции застройщика ЛСР. Эти акции я покупал согласно полагающейся им доле, и сейчас акции ЛСР у меня в небольшом минусе. Я уже заранее объявил о том, что избавлюсь от них после этого события (ребалансировки отслеживаемого индекса), несмотря на то, что мне придется продавать их с минусом. И это уже не первый раз, когда мне приходится так делать! Также без сожалений и в небольшой минус я продавал акции Россетей и Ленты ранее при их исключении из индекса Мосбиржи.

( Читать дальше )

Методичка по фундаментальному анализу (5/5). Финал.

- 11 августа 2021, 16:24

- |

...

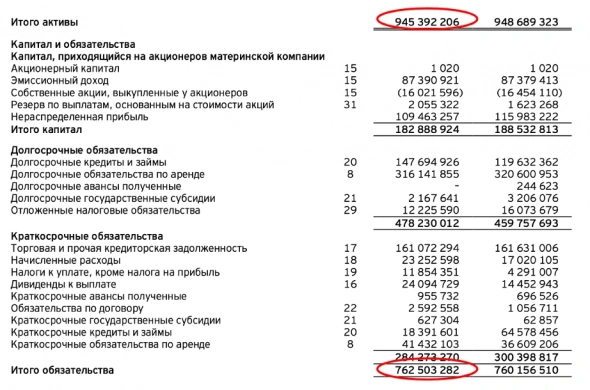

L/A

L/A =Обязательства/Активы = 762 503 282/945 392 206 = 0,806 * 100 = 80,6%

Мультипликатор L/A или его еще называют коэффициентом Левериджа (leverage от англ. рычаг) показывает на сколько процентов закредитована компания. Небольшое значение данного показателя говорит инвестору о том, что компания финансируется по большей части за счет собственных денежных средств. Высокие показатели данного мультипликатора сигнализируют инвестору о том, что финансирование компании идет по большей части за счет заемных денег. В примере с Магнитом, закредитованность бизнеса на 2020 год составила порядка 80%, что считается достаточно высоким показателем. Это не означает, что компанию, например, не стоит добавлять в свой портфель, потому что данный показатель высокий. Высокое значение говорит инвестору о том, что, если у компании возникнут финансовые трудности, то есть более высокий риск банкротства, чем, например, у конкурентов.

( Читать дальше )

Методичка по фундаментальному анализу (2/5)

- 04 августа 2021, 14:32

- |

…

Отчетность – это основной источник для анализа всех показателей деятельности компании. Предлагаю на примере компании “Магнит” проанализировать финансовую отчетность, а также провести ее фундаментальный анализ.

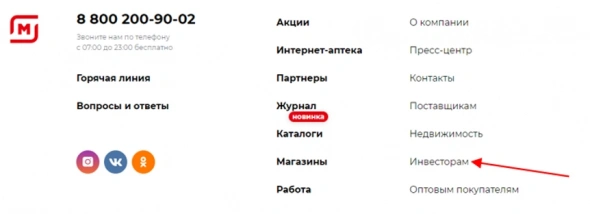

На сайте каждой публичной компании есть раздел, который называется “Акционерам и инвесторам” или “Инвесторам”, в нем необходимо найти раздел отчетность, в котором выбрать отчетность по форме МСФО (Международные стандарты финансовой отчетности). У компаний, чей бизнес в первую очередь нацелен на клиентов данный раздел может находиться во вкладке “Раскрытие информации”.

МСФО – это финансовая отчетность, которая необходима инвесторам для принятия ими экономических решений в отношении компании.

На официальном сайте компании в нижней части сайта необходимо найти раздел “Инвесторам”:

Чтобы открыть отчетность, нужно нажать на соответствующий раздел, после чего у нас откроется автоматически последняя актуальная отчетность компании.

( Читать дальше )

Оценка стоимости акций ММК, НЛМК и Северстали по моделли дисконтирования дивидендов Гордона

- 24 июля 2021, 09:34

- |

Во время сезона корпоративных отчетностей и объявлений дивидендов хочется получить оценку привлекательности с точки зрения будущей доходности. Для этих целей попробуем воспользоваться стабильной моделью роста Гордона

Стоимость акции = D1 / (k — g), где:

D1 = ожидаемый годовой дивиденд на акцию в следующем квартале

k = ставка дисконтирования или требуемая норма прибыли

g = ожидаемый темп роста дивидендов (обратите внимание — полагается, что он будет постоянен)

k возьмем равным форвардной ключевая ставка Банка России — 6,5%

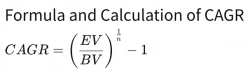

Первым шагом рассчитаем средний тем роста дивидендов для каждого эмитента

Для расчета данные со всеми выплатами и вставим в Exel, так как в

( Читать дальше )

Опционы. Тесты бабочки, зигзага, стрэнгла и кондора

- 09 апреля 2021, 01:24

- |

В этой статье мы рассмотрим результаты тестирования бабочки, стрэнгла, кондора и зигзага(risk reversal).

Очевидно, что обычно трейдеры входят в эти позиции, имея свой прогноз по базовому активу и волатильности.

Тем не менее, мне было интересно, дают ли указанные спреды постоянное статистическое преимущество, способное компенсировать неверный прогноз. Отрицательный результат теста не является приговором, ведь он получен при ограниченном наборе методов выбора позиции и хеджа.

Подробнее о расчетах

Во многом техника тестов повторяет ту, которая была использована ранее при анализе единичных опционов.

Тестируются только месячные опционы на индекс РТС.

Расчеты основаны на теоретической стоимости опционов с июня 2010 г. по июнь 2018 г.

Данные предоставлены Московской Биржей и одним из известных опционных трейдеров, которому выражаю благодарность.

( Читать дальше )

Опционы. Тесты продаж одиночных опционов

- 30 марта 2021, 15:21

- |

Тесты основаны на теоретической стоимости опционов, рассчитанной Московской Биржей с июня 2010 г. по июнь 2018 г.

Понятно, что теоретическая стоимость иногда вылазит за границы спреда и не очень достоверно отражает текущий рынок.

Тем не менее, я полагаю, что это происходит не так часто, да и на дистанции ошибки сглаживаются и компенсируют друг друга.

К тому же, в моей стратегии промежуточные цены опционов влияют на результат только через хеджирование.

Как устроены тесты

Раз в месяц продаются сто опционов одного страйка и держатся до экспирации.

Для каждого теста фиксируется удаленность страйка от центрального в шагах.

К примеру, стратегия «Strike -1» означает, что раз в месяц продаются опционы страйка, находящегося на 1 шаг слева от текущего центрального страйка.

( Читать дальше )

Торговая система BMS

- 24 ноября 2020, 21:33

- |

Торговая система BMS

Введение

Если вы уже давно торгуете на фондовом рынке, то наверняка заметили, что одни и те же бумаги растут сильнее рынка, а другие все время стоят на месте или даже падают. Примеров можно привести много: это и ВТБ, который разместился на IPO в 2007 году по 13.6 копеек, а сейчас стоит менее 4 копеек, это и Мечел, который в 2011 году стоил более 900 рублей, а сейчас торгуется около 60. Да и каждый из вас без труда может привести множество подобных примеров. В то же время есть бумаги, которые выросли за это время в несколько раз, оставаясь лучшими много лет подряд.

В своих первых двух статьях на смартлабе я уже приводил тестирование на исторических данных гипотезы о том, что лучшие бумаги, как правило, остаются лучшими, а аутсайдеры, так и остаются аутсайдерами. Вот эти статьи:

1. Как обогнать индекс (пример выигрышной торговой стратегии)

2. Как проиграть индексу акций (пример ошибочной торговой стратегии)

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал