Блог им. Sagdeev

Опционная стратегия THE WHEEL STRATEGY

- 12 июля 2020, 12:50

- |

На просторах смартлаба есть статьи, упоминающие стратегию The Wheel Strategy. Но сильного отклика и интереса эта стратегия к сожалению, не получила. Постараюсь в данной заметке раскрыть эту тему более подробно и с конкретными примерами.

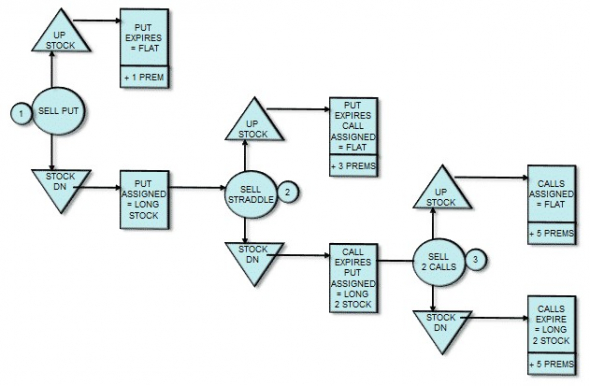

The Wheel Strategy достаточно интересная и мощная опционная стратегия. Широко используется на западных рынках. Вход в стратегию начинается с продажи пута. Далее пут экспирируется во фьючерс, либо нет. Если пут не экспирировался, то начинаем снова с продажи пута. В любом случае мы получаем премию пута. Если получили фьючерс, то продаём стреддл, то есть мы имеем покрытый колл и проданный пут. Все операции по продажи путов и колов в данном примере для простоты приведены на одном страйке. Если рынок пойдет вверх мы получаем в результате три премии и можем начать стратегию заново. Если вниз, то получаем два фьючерса, и три премии, но мы сейчас либо в нуле либо в минусе. Соответственно далее продаем ещё 2кола. Если рынок пойдет вверх, получем пять премий, если рынок пошел вниз, то опять продаем два кола.

Схематично это можно изобразить следующим образом (картинка взята с просторов интернета):

Но это пока лишь теория, в жизни не всегда всё проходит так гладко. Например, рынок может продолжить падение во время наших торговых манипуляций и продажа колов будет давать нам слишком маленькую премию, а убытки в это время будут только расти. Соответственно надо будет либо уходить из позиции, либо продолжить продавать путы, другими словами усреднять позицию и всё больше закапываться в убыточную позу. В англоязычных блогах я встречал примеры захода этой стратегии в 2008 году и выход из этой стратегии только через три года, с неплохой прибылью. Также стоит отметить, что эта стратегия более эффективна при высокой воле и при опционах на дивидендные акции.

Конкретный пример:

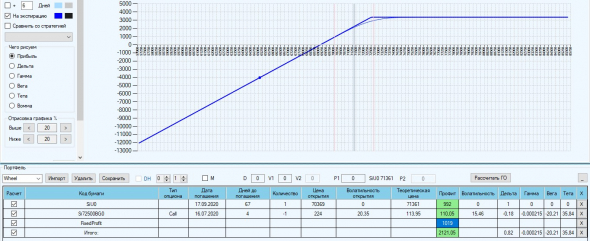

В последние месяцы на нашем рынке есть вполне логичная идея, что рубль со временем будет ослабевать. И вот 28 мая я решил проверить эту идею на 10% от своего капитала. При этом при укреплении рубля, готов довести эту идею до 30-40%. Далее скрин моих действий:

Сентябрьский фьючерс я занулил в таблице, чтобы более наглядно видеть получившийся убыток или прибыль от сделок.

Как видите, данная стратегия позволила сформировать позицию по сишке в точке безубыточности на 69100. Максимальная прибыль на экспирацию 3374 рубля.

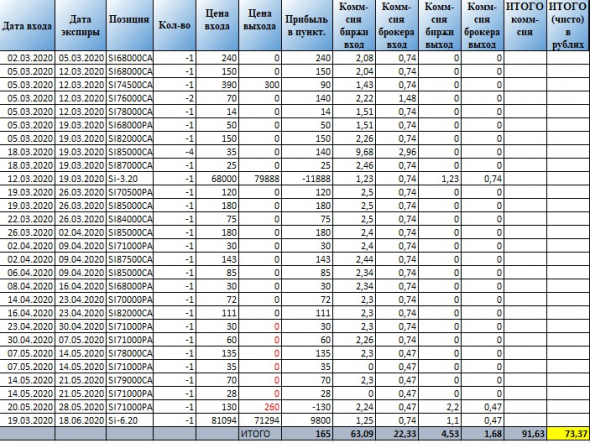

Есть пример данной стратегии, где всё складывалось не очень всё гладко.

Как видите в начале марта я продал колл на си на 68000. Этот уровень на тот момент мне казался достаточно сильным. Но случился кризис и позиция по сишке выглядела очень не радужно. Я продолжал продавать колы, путы и сумел через три месяца выйти в символическую прибыль. А если бы придерживался плана, то прибыль была бы намного больше. Но в тот момент хотелось всё закрыть и посмотреть на сишку уже без поз на ней.

Общие Выводы:

- В идеале продавать путы или коллы на высокой воле (например в марте этого года).

- Продавать на сильных уровнях, если что-то пошло не так, возможно лучше закрыть всё в убыток, чем усреднять убыточную позицию в течение нескольких месяцев, а может быть и лет.

- Входить на небольшой процент от капитала.

- Диверсификация и желательно входить в бумаги, которые очень слабо коррелированы между собой. Можно кстати попробовать стратегию, что то типа парного трейдинга между си и ри.

- Если инвестиционный горизонт длинный, то входить в дивидендные акции.

- Я обычно стараюсь продавать недельные опционы, но продажа месячных опционов может оказаться более выгодным в перспективе.

- Очень эффективна при пиле и боковом рынке как сейчас.

Главный Вывод:

- В целом это просто достаточно эффективный способ усреднения своей направленной позиции. Но эффективное усреднение, не всегда даёт вам прибыль.

Вопрос: чисто бытовой и жизненный, насколько интересна премия от продажи путов? Мне кажется, она несущественно. А если брать пул из 5-10 бумаг в которые тебе интересно зайти, то при исполнени 2-3 бумаг депозит может не выдержать либо это будет чревато плечом и рисками убытка.

По этому поводу какие могут быть мысли?

Нам интересна растущая бумага, но кажется нам дорогой. Мы продали путы. И вот путы выходят на страйк и мы увидим уже не растущую сильную бумагу, а ослабевающую и падающую. В такую можно зайти длинными деньгами, но уже страшновато + может начать «мерещиться/видеться» (часто происходит) разворот или боковик. И как психологически принять в свой портфель уже такую бумагу, а не ту, которая росла, прибавляла и казалась нам хорошей и перспективной.

Если мы продали сильно дальние путы (с маленькой премией, кстати), то реализация сильно дальних путов возможна когда придут весомые факторы/новости которые сильно скорректируют привлекательность бумаги в глазах инвесторов.

В таком случае вы вообще за маленькие копейки должны будете зайти в бумагу, которая месяц назад был хорошей, а при выходе новостей/отчёта она уже становится рисковой, если не сказать «неинтересной»

Правильных полезных опционных стратегий, в которых затронуты или продажи, или хедж (коллар) на самом деле не много.

И нормального сборника по ним нет.

Все же в оригинале стратегия применяется именно для акций (и необязательно дивидендных, т.к. цель только собрать премию и избежать поставки БА). Представленная блок-схема — чья-то доработка с двойным объемом. Это не Мартингейл, как выше писали, это же просто роллирование — после получения БА еще раз продаем путы на страйке ниже.

Мне концептуально стратегия нравится. У вас по Сишке какая ожидаемая доходность примерно планировалась и была, % на задействованную маржу?

Коллеги все же в обсуждении ушли от оригинального The Wheel. Там выход на поставку — исключение, которого стараются избежать — выбором достаточно дальних страйков на путы, с небольшой дельтой. И цель — собирать такими короткими путами премии. В крайнем случае поставка БА может быть — но опять же в оригинале речь про акции, и изначальный выбор тикера должен быть таким, что вы не против подержать эмитента на своем счете при поставке.

Ожидаемая доходность там что-то в районе 25-30% годовых. Это из расчета $50 средней премии на среднюю маржу 2000 (условную, по факту это просто кэш, забронированный на выход путов в акции), и так ежемесячно.