Избранное трейдера nail

Катализаторы переоценки : большой разбор

- 30 января 2026, 02:41

- |

Как мы помним все, в России популяризатором понятия «катализаторы» является Элвис, а как он сам не раз говорил, он так сказать вдохновился этим, прочитав в одной из книг серии про Магов рынка. Если я ошибся, Элвис поправит в комментах.)

Тема катализаторов раскрывалась ранее на Смартлабе Элвисом, но тема очень! интересная, обьемная, а опыт Питера и его интервью позволили аккумулировать информацию и его взгляд про катализаторы.

Ниже будут его тезисы + дополнительные комментарии и раскрытие от меня.

Что такое катализатор переоценки (и почему «дешево» — не тезис)

Катализатор переоценки — это событие или измеримый процесс, который в обозримом горизонте времени заставляет рынок изменить ожидания будущей стоимости компании.

( Читать дальше )

- комментировать

- 5К | ★10

- Комментарии ( 6 )

Как золото соотносится с другим сырьём.

- 29 января 2026, 22:53

- |

Давайте рассмотрим серию графиков, на которых стоимость различных товаров и активов (нефть, пшеница, медь, недвижимость и др.) оценивается не в долларах США, а в золоте (в граммах или миллиграммах). Такой подход позволяет увидеть реальную покупательную способность этих активов, исключая влияние инфляции доллара:

1. Нефть (WTI Crude Oil)

1. График — WTI Crude Oil in Gold grams per Barrel (Нефть марки WTI в граммах золота за баррель).

Показывает, сколько физического золота нужно было отдать за один баррель нефти. Среднее значение исторически колеблется около 2 грамм.

Исторический контекст: График охватывает период с 1950 по декабрь 2025 года.

Динамика: В золотом эквиваленте цена нефти на протяжении десятилетий остается относительно стабильной, колеблясь в основном в диапазоне от 1.5 до 3.0 грамм золота за баррель

Особенности: Резкие скачки (например, в 1970-х и 2000-х годах) выглядят менее экстремальными, чем на долларовых графиках, что подчеркивает: значительная часть роста цены нефти в долларах — это обесценивание самого доллара. К началу 2026 года цена находится на уровне около 1.0–2.0 грамм золота.

( Читать дальше )

Собрал 11 стратегий брокеров на 2026 год (кого покупать?)

- 04 января 2026, 12:28

- |

Сохраняйте, анализируйте, делайте свои выводы.

Наблюдения:

• Яндекс безоговорочный лидер — второй год подряд, аналитики уверовали в IT-сектор или мы просто ещё не увидели последствий смены собственников и менеджмента. В прошлом году это была хорошая ставка, получили около 20% доходности, на уровне обычного вклада.

• В топе два банка: Сбер и Тинёк — логичный выбор для впитывания инфляции при разгоне денежной массы. При условии, что аналитикам нельзя рекомендовать свои акции (а они бы выбрали), то тройка лидеров набрала одинаковое количество баллов.

• В ретейле победил быстрорастущий (надолго ли?) и любимка блогеров Озон, а также мега-дивидендный Х5 — про первого ряд блогеров как будто на зарплате, молятся, а во втором вырисовывается дивидендная ловушка для хомяков, но это будет всё потом.

( Читать дальше )

- комментировать

- 21.5К |

- Комментарии ( 37 )

Расписание торгов на Мосбирже: время для лечения нервов

- 25 декабря 2025, 15:03

- |

Обычно торги на Мосбирже начинались 3 января и потом наказывались 95% трейдеров в течение года. В этот раз спекулянтам будет позволено лечить алкоголем свои нервы 5 дней подряд.

Последний торговый день будет 30 декабря 2025 года и потом 5 синих выходных до 5 января, когда торги акциями вновь будут открыты. Правда ненадолго, ибо 7 — вновь выходной, как репетиция к возвращению в рабочий график — последний момент, когда можно будет активно лежать на диване. А потом опять <вырезано цензурой>.

Но островки свободы ещё будут:

- 23 февраля

- 8 марта

- 1 мая

- 9 мая

- 12 июня

- 4 ноября

- 31 декабря

Остальные дни будьте добры торговать, набивая комиссии.

Для первых торговых дней потребуются витамины, поэтому предлагаю следующий витаминный коктейль:

- 50 гр водки

- 100 мл клюквенный сок

( Читать дальше )

Как оценивать компании с точки зрения дисконтирования денежных потоков?

- 13 июля 2025, 22:14

- |

Давайте разберёмся, как через призму будущих денежных потоков определить, сколько должна стоить акция.

Итак, дисконтирование – это значение, на сколько вырастут в будущем денежные потоки, но с учетом дополнительных факторов: ожидаемой доходности, инфляции, безрисковой ставки и страновой волатильности (т.е. меры риска).

Отсюда важные моменты:

- чем выше инфляция, тем ниже стоимость будущих денежных потоков, т.к. инфляция обесценивает будущие деньги

- чем выше безрисковая ставка, тем ниже оценивается стоимость текущего актива, т.к. инвестору нужна большая премия за риск

- чем выше мера риска (т.е. страновая волатильность), тем ниже стоимость актива, т.к. инвестор опять-таки требует премию за риск

Российские акции в моменте стоят очень дёшево, потому что:

- инфляция в стране очень высокая – мы должны получить в перспективе больший рост стоимости акций, чтобы компенсировать потери от обесценения денег

- безрисковая ставка очень высокая – например, депозиты и ОФЗ дают около 14-15% годовых, т.е. потенциальная дивидендная доходность акций должна превышать эти значения, чтобы сделать акции более «соблазнительными» для инвесторов

( Читать дальше )

- комментировать

- 12.1К |

- Комментарии ( 20 )

Финансовая независимость за 4 года

- 04 июня 2025, 21:37

- |

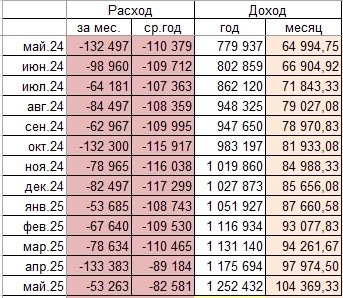

Как уже писал ранее инвестирую я с мая 2021-го года, и подводя итог за май 2025-го я пришел к выводу что финансовая независимость достигнута — денежный поток с накопленного капитала стал превышать мои расходы:

Средние расходы чуть более 80к, пассивный доход с капитала перевалил за 100к.

Сам портфель вплотную приблизился к планке в 10 млн, но она так и не была взята — сложно расти на падающем уже третий месяц рынке:

( Читать дальше )

- комментировать

- 27.6К |

- Комментарии ( 97 )

9 рекомендаций CEO и владельцам IT компаний, как не кинуть миноритарных акционеров, спустив свою репутацию в виде теплого по штанам

- 13 мая 2025, 17:45

- |

Уважаемые владельцы и CEO российских IT компаний.

Мы, — инвесторы, теряющие деньги на инвестициях в ваши компании, хотим попросить вас учесть некоторые наши добросердечные пожелания.

В этой заметке мы собрали для вас некоторые “DONT’s”, то есть коллекцию фокусов, которые мы в прошлом уже видели, и они нам не очень понравились.

Если вы хотите, чтобы ваши акции росли в долгосрочной перспективе, если вы хотите чтобы, ваша репутация капитализировалась и росла, то пожалуйста, учтите эти “красные флажки” и постарайтесь в будущем за них не заходить.

Пожалуйста, помните, создавать репутацию надо годами и десятилетиями, а потерять можно за один день.

.

1 Не надо делать непонятные приобретения

Приобретения — это самый простой и эффективный способ утилизировать кэш и набрать долгов, впоследствии довести компанию до неплатежеспособности.

Чаще всего, приобретения M&A делаются по завышенным ценам.

( Читать дальше )

Может ли небольшая сумма денег обеспечить меня биг-маками на всю жизнь?

- 12 апреля 2025, 10:41

- |

Бигмак+кола. Такой набор я буду покупать 1 раз в месяц. По моим расчетам, небольшой суммы на отдельном счёте мне хватит на всю жизнь. И она даже не уменьшится.

Есть ряд исследований статистических данных, на базе которых выведено так называемое «Правило-4%». Суть правила объяснять долго, и у меня есть большие статьи на эту тему — если интересно, вы можете почитать их отдельно:

smart-lab.ru/blog/661889.php

smart-lab.ru/blog/662441.php

Выступление на конф Смарт-лаб на тему: www.youtube.com/watch?v=Ou4mnc5RXEc

А я решил проверить это правило на практике:

▪️ Я кладу на отдельный счёт сумму, равную 300 ежемесячным расходам. Именно такой объем средств подразумевает это правило. И каждый месяц буду снимать с этого счёта средства. Я не буду пополнять этот счёт, а буду только снимать с него деньги — и буквально проедать их.

▪️ Ежемесячные расходы в рамках эксперимента — это биг-мак и маленькая кола, 1 раз в месяц. То есть, это расходы в миниатюре. Я считаю, что этот набор останется в меню и через 25 лет после начала эксперимента. И он может отражать инфляционный рост широкой корзины товаров и услуг. Не зря индекс биг-мака, задуманный как мем, стал одним из популярных способов определения паритета покупательной способности в разных странах мира.

( Читать дальше )

Дима Цветков: «Как я скальпингом превращал 1600 рублей в финтех-компанию» (3 часть)

- 11 апреля 2025, 17:00

- |

Всем привет! Я, Дима Цветков — трейдер и соучредитель компании Vataga, — продолжаю свою историю. В предыдущей части я рассказал о первых серьезных деньгах с рынка и переезде в Краснодар, где трейдинг стал моим единственным источником дохода.

В третьей части расскажу историю топового трейдера Артема, которая оставила глубокий след в моем сознании. Опишу будни дилинговой торговли и совместную отработку ситуаций. Для ребят из комментариев расскажу о золотом времени, когда все «рубили», и о том, когда начался спад, ставший причиной ухода людей из офиса. Также затрону личную жизнь и прогресс моего «гнездования» в Краснодаре.

История Артема: как исчез топовый трейдер

Когда я переехал в Краснодар в дилинг, мне посчастливилось наблюдать за человеком, который на тот момент был символом топового трейдинга. Звали его Артем.

Он был тем парнем, который первым проложил маршрут к большим деньгам на акциях — инструменте, ранее считавшемся недостойным внимания и «безденежным», ведь все торговали фьючерсами. Артем одним из первых начал серьезно зарабатывать, отслеживая новостной фон. Мне почему-то особенно запомнился лонг по акциям AFKS и MTSS, связанный с событиями вокруг АФК «Система» и бизнесмена Евтушенко.

( Читать дальше )

- комментировать

- 15.8К |

- Комментарии ( 25 )

Интервью с Максимом Орловским

- 11 апреля 2025, 13:44

- |

Youtube + ВК

Ниже ключевые идеи:

Орловский пришёл в сферу инвестиций осознанно, увлёкшись ещё в молодости, несмотря на отсутствие подобных возможностей в СССР.

— Доходность 30% годовых — реальна, но требует стратегии и дисциплины, а не просто следования за индексом.

— Планирование стало краткосрочным — из-за неопределённости в мире и на рынках Орловский смотрит максимум на месяц вперёд.

— Шаблоны инвестирования из книг сейчас не работают, особенно в текущих геополитических реалиях.

— Главное — момент входа, он определяет до 90% успеха инвестиции.

— Buy & Hold работает не везде: В России такая стратегия может оказаться убыточной из-за слабой динамики акций даже за десятилетия.

— Диверсификация — не просто правило, а необходимость. Примеры с Газпромом и ВТБ это подтверждают.

— Держит минимум 20% в кэше, чтобы иметь свободу действий при кризисах.

— Нет фиксированного распределения активов (типа 60/40), всё зависит от ситуации на рынке.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал