Избранное трейдера Капитан Очевидность

Кодекс спекулянта или права и обязанности трейдера

- 07 сентября 2018, 07:19

- |

Реализация принципа " Трейдинг ради прибыли" предполагает понимание прав и обязанностей прибыльного трейдера.

Наиважнейшее право трейдера - право на прибыль, с этим согласятся все. Но прошу не путать факт прироста торгового счета с возможностью использовать полученную прибыль. Пока ваша прибыль находится на торговом счете — вашими деньгами пользуются другие. То есть реализация права трейдера на прибыль возможна только при условии вывода средств с торгового счета, отметим этот простой факт на дальнейшее.

Право на прибыль означает также, что вы готовы отбирать деньги у других участников рынка. По-взрослому — не все готовы именно так понимать трейдинг. Можете говорить о «повышении ликвидности», о «помощи желающим открыть противоположную сделку», — суть не меняется. Трейдеры не создают никаких ценностей, они участвуют в их перераспределении. Точка.

Право трейдера на ошибки - неизбежная и необходимая составляющая реального трейдинга, на это хочу сделать особый акцент.

( Читать дальше )

- комментировать

- ★6

- Комментарии ( 2 )

Мнение относительно ситуации с БКС. Пути решения и избежания подобных случаев в будущем.

- 06 сентября 2018, 22:27

- |

Доброго вечера друзья.

Уже не первый день наблюдаю за развитием ситуации автора Дмитрий (Фурмана) относительно оказанных услуг компанией БКС, даже не столько компанией БКС как юридического лица РФ, сколько поди какой-нибудь БКС Лимитед или еще какой llc (юр лицо вне юрисдикции РФ, как правило оффшор)

Друзья, коллеги… Я, как человек с двойным гражданством и, являющийся налоговым резидентом Франции, могу только посочувствовать людям, желающим торговать Америку/Европу/Китай ввиду простой невозможности сделать это хотя бы чуть чуть безопасным способом, если у вас серьезные цели. Под серьезными целями я подразумеваю хотя бы желания от 100К евро или долларов, хотя, в текущей политической обстановке, даже эти суммы не позволят вам более ли менее быть защищенными, если вы хотите выбрать иностранные рынки. Объясню почему ниже.

Вы, в надежде на иностранные рынки, вынужденны прибегать к услугам подобного рода компаний просто потому, что либо не знаете выходов на евро банки (я не говорю о saxo bank или еще какой-то организации), а их, после введения санкций стало просто ноль лишь потому, что ни один банк не будет связываться с резидентом РФ; либо вынуждены идти в подобного рода организации которые оформлены в оффшорах. Это действительно грустно, потому что просто ни один вменяемый человек не понесет деньги непонятно кому, кто не является материально ответственным на территории государства, резидентом которого является клиент. Вы часто отдаете деньги в долг жителю тайланда, который вам обещает написать расписку? Вот тут тоже самое.

В надежде избежать подоходного налога (я не понимаю зачем, давайте объективно, если вы зарабатываете, то этот налог для вас маленький пшик), вы идете на безумные риски. Вы никак не защищены законом, ну вот просто никак. Вот ну ни на грамм. Поэтому когда вам говорит «российский брокер» — у нас вы можете торговать Америку! — сто раз подумайте!!! и задайте себе вопрос — готовы ли вы просто так отдать эти деньги, которые вы думаете, что инвестируете во что-либо?

Я совершенно не имею ввиду компанию БКС и ее афилированных лиц, я в принципе говорю о сотне кухонь которые успешно вталкивают свои услуги в ваши уши. Компания БКС, я совершенно уверен, не пойдет на подобное! Лишь просто потому, что является налоговым агентом РФ.

Какие есть выходы из ситуации? — никаких. У меня знакомый, с которым я познакомился на смартлабе, спрашивал, как он может открыть счет в евро банке и торговать Лондон. Я задал этот вопрос непосредственно моему менеджеру на деске в банке где обслуживаю свои счета — ответ был холоден и безэмоционален — нет резиденции? — никак. И все это благодаря санкциям. Поэтому остается только одно — рынок РФ ну и биржа СПб, но там я понятия не имею как что происходит, но говорят что-то торгуют — каким образом? — понятия не имею, потому что любая валютная сделка налогового резидента РФ попадает сразу же под валютный контроль РФ. Что там за механизм — загадка. Скорее всего оффшор.

Резюмируя, — мне очень жаль Дмитрия что он попал в выше указанную ситуацию, но я еще раз повторю страждущим торговать CME/LME/NYMEX и что-либо еще — если у вас нет миллионов евро/долларов, вы не олигарх, вы не резидент EU — не лезьте, это лотерея. Может повезет, но скорее всего нет.

Какой вы инвестор?

- 06 сентября 2018, 16:40

- |

DISCLAIMER.

Всё, что написано в данной статье есть личное видение автора. Если у вас другое мнение – буду рад услышать его в комментариях. Конструктивная критика и идеи более чем приветствуются!

Инвестиция VS Спекуляция.

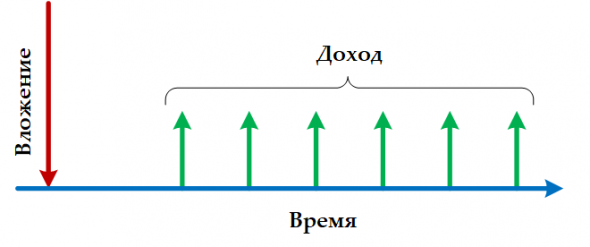

Первое, что нужно понять вступившему на путь биржевой торговли - это чётко понять разницу между инвестированием и трейдингом (русскоязычному человеку более близок термин «спекуляция»).

Инвестирование — это вложение капитала с целью получения дохода от результата работы актива в который вложен капитал.

Трейдинг — это покупка/продажа актива с целью получения дохода от изменения его цены.

Понять разницу между инвестированием и трейдингом помогут следующие рисунки:

( Читать дальше )

«Черный лебедь» 9 апреля и непокрытые продажи опционов. Анализ примера на реальных сделках.

- 04 сентября 2018, 17:07

- |

Коллеги доброго дня! В сети масса споров по вопросам непокрытых продаж опционов, степени риска данных стратегий и особенностям их поведения в различные периоды состояния рынка и в моменты резкого обвала рынка (либо критического роста, что значительно реже и безболезненнее).

Хочу показать тестирование данной торговой стратегий на живом примере с реально совершенными сделками. Забегая вперед скажу, что тестирование оказалось максимально жёстким в связи с ситуативной невозможностью доступа к рынку на период обвала 9 апреля этого года, т.е. фактически смоделирован вариант не резкого падения рынка, а критического обвала с планками с открытия торгов, когда нет возможности вмешаться в торговый процесс (аналог обвала 3 марта 14 года).

Озвучу некоторые общие тезисы по непокрытым продажам опционов. Сам термин «непокрытая продажа» означает, что в стратегии имеются ничем не подстрахованные проданные опционы, которые при определенных раскладах могут привести к неограниченным убыткам. С точки зрения рисков непокрытые продажи справедливо считаются самым рискованным видом торговли – в неблагоприятном случае против нас работает направленная плечевая позиция с плечом, которое мы физически не сможем получить работая с фьючерсами – у нас просто не хватит ГО для приобретения такого количества контрактов. Видимые преимущества стратегий непокрытых продаж – понятный заранее размер прибыли, отсутствие необходимости вмешиваться в позицию до определенного момента. Отсюда, непокрытые продажи часто используются в разрезе схем, связанных с ДУ – можно сразу ориентировать клиента на определенный доход, отсутствие постоянной необходимости лезть в позиции дает возможность работать с десятками отдельных счетов на отдельных платформах, можно набирать большой объем в спокойном режиме.

( Читать дальше )

Танцуйте сиртаки. Палю грааль Хамстера(Хомяка)

- 04 сентября 2018, 12:15

- |

Если кому жалко 600рэ за грааль выкладываю здесь бесплатно.

Норм. система конечно. Обычный скальпинг.

Все кроется в простоте не надо ничего выдумывать.

Индикаторов здесь нет да и работать они не будут на 5-ти минутках, сразу убирайте их будут только отвлекать и принимать верное решение.

5-ти минутный график после зеленой или красной свечи заходим в шорт или лонг в зависимости от свечи.

Пошло в нашу сторону держим стоп передвигаем в Б\У или руку на мышке что бы сразу выйти.

Важный момент должен быть короткий стоп!

Если цена пошла против нас выходим и не надо ждать ВОТ ВОТ пойдет в нашу сторону))) Не пойдет поверьте моему опыту.

Ждите следующего сигнала. В лонг в шорт не важно, вы скальпируете внутри дня, берете понемногу но часто.

Да может быть несколько подряд неудачных сделок, но одной вы все перекроете.

( Читать дальше )

Как я поймал щуку весом 10кг или история одного ЛЧИ. Вся правда о прибыли 1075%.

- 04 сентября 2018, 11:07

- |

journal.open-broker.ru/trading/kak-ya-voshel-v-trojku-pobeditelej-konkursa-luchshij-chastnyj-investor/

А также выделю несколько фраз, которые считаю очень важными. Привет Паше и Виталику, если они читают! Всем добра!

Рекомендации для трейдеров:

«Контроль рисков — самое важное, что должен делать трейдер, от этого зависит математическое ожидание его торговли и в конечном итоге прибыль. Рынок всегда непредсказуем, лишь иногда мы можем точно спрогнозировать реакцию и достижение определённых уровней при наступлении того или иного события.»

О главном:

«Награждение прошло в праздничной, дружелюбной атмосфере, я был рад возможности познакомиться с людьми, за результатами которых я тянулся, улучшая свою собственную торговлю. И Павел (победитель конкурса) и Виталий (победитель в номинации «Лучший опционный трейдер») поразили меня своей открытостью, глубиной понимания рынка и прекрасным чувством юмора. В конечном итоге распределение призовых мест и номинаций — не самое главное. Чемпионат мира по футболу позволил многим игрокам продемонстрировать свои лучшие качества, а конкурс ЛЧИ даёт возможность трейдеру найти новые грани в своей торговле, улучшить результаты, испытать себя и обрести новых друзей.»

( Читать дальше )

МОИ ОШИБКИ В ТРЕЙДИНГЕ

- 04 сентября 2018, 10:40

- |

Я влез в тему в далёком уже 2007 году, когда деревья ещё были большими. Судьба решила так, что после того, как я прошёл курсы и начал самостоятельно торговать в Штатах случился крах ипотечных subprime, и я схлопотал такую дозу звездюлей опыта, что хватило бы лет на десять неспешной торговли (я видел SBER по 14 и пустые стаканы).

Так закалялась сталь!

Зато теперь я знаю, что в этой жизни каждый раз может быть по всякому. Сейчас в финансовом мире осталось не так много вещей, которые способны меня удивить.

Ошибок было много, хотя бы потому, что у меня не было адекватной картины того мира, в который я вошёл. Сформировать эту картину оказалось дорого и долго.

Итак, ТОП-10 моих ошибок в трейдинге.

- Я пришёл в трейдинг с хорошим экономическим бэкграундом, имея неплохое образование и знание бухучёта. Мог спокойно анализировать финансово-хозяйственную деятельность компаний и банков и всё такое. НО на курсах, которые на тот момент проходили в «ФИНАМЕ» нам упорно говорили, что ФА – туфта, а ТА – наше «всё, всегда и везде» …. и я поверил — это была роковая ошибка, которая стоила мне нескольких лет развития не в том направлении, половины первого депозита и фрустрации от непонимания, где же я лоханулся. Потом, позже до меня дошло, зачем нам вливали в голову ТА и вообще.

ТА не плох и не хорош, он просто имеет свою узкую сферу применения, когда ФА ЕЩЁ ничего не говорит, а другие методы анализа УЖЕ ничего не говорят; - Я не понимал свою психологию.

Нас учили торговать интрадей, они так делали специально, чтобы мы приносили больше комиссии, но я ни психологически ни финансово не был к этому приспособлен. Потом, когда я начал вести эти же курсы сам, я полностью всё переделал, из-за чего ко мне появились претензии со стороны менеджмента. В итоге, это закончилось моим увольнением.

Мой тайм-фрейм – «неделя-месяц», а торговать интрадей могут единицы: молодые, жадные, энергичные. - Я не изучал и не торговал облигации и фьючерсы.

О них нам тоже не рассказывали специально. Облигации подразумевают стратегию «Купил, держи – стриги купон», у фьючерсов слишком маленькая комиссия, брокеру не выгодно учить ни тому, ни другому. Как следствие – я доучивался сам и сам же потом учил других. Как показало время, на тот момент, вложения в облигации были в несколько раз выгоднее покупки акций со стратегией «купил и держи», а спекулировать фьючерсом для меня оказалось гораздо интересней и дешевле; - Я читал неправильные книги.

Многие книги, которые были на рынке – бестолковые. Тот, кто умеет торговать – зарабатывает деньги, кто не умеет – пишет книги. Они не плохие, там есть доля истины, но её там мало. Самые полезные, как оказалось, были прочитаны слишком поздно, когда я уже успел сделать массу ошибок. Я верил «гуру без подтверждения счётом», таких было много, собственно говоря, как и сейчас; - У меня не было понимания того, кто и как двигает рынки, кто основные игроки, каковы их интересы. Без этого торговать бессмысленно, ибо не понимаешь причинно-следственных связей. Я понял это позже, и только в КИТах, ибо первое, чему они там учили – это логистическая кривая распространения информации;

- Я не резал убытки, не ставил стоп-приказы, а если ставил – то, зачастую, просто снимал, когда цена к ним подходила. Я был не в состоянии принять мысль, что я ошибся — это было очень унизительно (комплекс отличника).

Мой самый большое убыток я получил, когда в 2008 году Сбербанк упал с 34 до 22 рублей. Тренд был явно вниз, никаким восстановлением ещё не пахло, но я решил, что ниже точно не пойдёт, и влупил лонг с плечом без стопов. На 22 я вышел по маржин-колу, и хорошо, что так, потому, что на 14 я бы потерял всё. Теперь я всегда ставлю стоп-приказы (кроме облигаций) и никогда не иду против тренда – я не умею работать на коррекциях — это слишком тонко для меня. - Я не понимал, насколько незрелым и кукловодским был рынок в те времена. Не понимал, какие компании заинтересованы в росте капитализации, а какие не заинтересованы и почему так. Политика — важный фактор, который необходимо учитывать, но все эти подковёрные игрища недоступны простым смертным.

- Я верил РБК и плохо знал язык, чтобы смотреть/читать Блумберг, FT, WSJ. Нет, они ничем не лучше РБК, но это хоть какая-то альтернатива и широта взгляда на рынок. Язык знать надо, хотя бы для того, чтобы читать качественную аналитику и отчёты, которые на русском никто не пишет и не переводит;

- Психологический момент – я не любил себя и не особенно любил деньги. Это издержки воспитания, наследство СССР. Это не осознавалось до определённого момента, но как оказалось было важным;

- Я не делал выводов из своих ошибок, списывая на случайности и невезение, но как оказалось, это были закономерности, которых я не понимал.

( Читать дальше )

Рыбалка с позиции опционов.

- 04 сентября 2018, 08:42

- |

Увлекся в последнее время рыбалкой и в голове врям крутятся сравнения. Вот пришли мы разложили удочку, нацепили червяка, забросили снасть. Наши затраты это грубо говоря червяк которых например ограниченное количество.

И сидим смотрим, бывают резкие сильные поклёвки но зачастую они с нулевым результатом, это как если на графике нам рисуют очевидность в которую вовлекают, мы ее игнорируем, хотя червяк вероятно поврежден и возможно съеден, как вариант ещё подержать позу заброшенной снасти чтобы убедиться что продолжения не будет. А бывают осторожные поклёвки крупной рыбы, когда охватывает нервяк и мысли подсекать или дать возможность зацепиться рыбе основательно? Это касательно положительной позиции в которой мы даём или не даём прибыли вырасти. Если долгое время не клюет то возможно стоит вытащить позу дабы проверить все ли в порядке потому что тетта на рыбалке у нас все же ограничена ) А если Вега клёва нулевая можно отложить на время удочку и выпить кофе и съесть вкусняшку )

Десять ступеней трейдера

- 04 сентября 2018, 08:25

- |

Сегодня я хотел бы описать 10 ступеней, через которые необходимо пройти трэйдеру для достижения успеха на фьючерсном рынке.

(От себя добавлю, что не только на фьючерсном, но и на валютном, да и на любом рынке (Ну кроме продуктовых рынков :) )).

Мы будем следовать за неким Марком в его путешествии. Вы же сможете определить, на какой ступени находитесь.

Ступень 1

Марк, абсолютно не интересующийся миром фьючерсов, обратил внимание на движения, которые делают pork bellies.

Ступень 2

Марк изучает мир фьючерсов по ряду публикаций <Как поймать удачу на фьючерсном рынке>, купленных за 49,95 баксов. Его заинтересовали публикации и он заплатил за <секреты>, которые так изложены. После потери денег с использованием <секретов>, он оставляет ступень 2, покупая больше газет, новостей, семинаров, программ, и переходит на ступень 3.

Ступень 3

( Читать дальше )

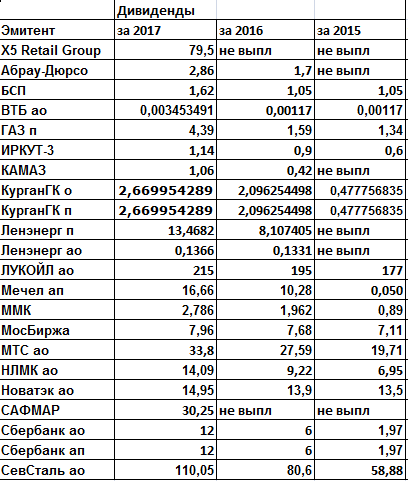

Дивиденды2018.Ударники дивидендного производства

- 03 сентября 2018, 21:21

- |

Совокупный объем дивидендов нефинансовых компаний за 2017-й увеличился на 16% в годовом сопоставлении к прошлогодним дивидендам и составил 1,69 трлн руб.

Смотрим выборку компаний, которые нарастили или впервые выплатили дивиденды летом 2018 за 2017 год. Всего таких эмитентов, торгуемых на Мосбирже, было 59

Х5 и Сафмар впервые выплатили дивиденды

Абрау Дюрсо по итогам 2017 года значительно нарастила ЧП(410 млн рублей), особенно в сравнении с убытком по итогам 2016 года(135 млн рублей).Такой фин результат является лучшим в истории компании.

Почти в два раза по сравнению с двумя предыдущими годами нарастил ЧП и БСП.

Рост ЧП и требования Минфина о повышении дивидендов для пополнения бюджета увеличили размер дивиденда у ВТБ

Лукойл декларирует ежегодное увеличение дивидендоа не менее, чем на величину инфляции

ГАЗ, КАМАЗ, Иркут, Курган ГК нарастили ЧП.

Полная таблица эмитентов, выплативших повышенные дивиденды будут в презентации вебинара Итоги Большого дивидендного сезона 2018 https://red-circule.com/courses/11260?ref=a614d8, который запланирован 6 сентября 2018г, в четверг.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал