Избранное трейдера Капитан Очевидность

Стратегия инвестирования, которая даст вам больше (но это не точно)

- 16 октября 2018, 11:55

- |

Чем еще хорошо продавать путы? что если акция болтается в диапазоне, то вы собираете премию. Обычный владелец стока при неизменной (почти) цене акции получит лишь дивиденды, а вы — опционную премию. (правда не будет дивидендов)

Но тут возникает два момента — первый, с опционами не все знакомы и не все связываются и второй — не на каждый инструмент есть опцион. Поэтому сейчас я расскажу стратегию торговли, для которой не нужны опционы, но суть ее особо не поменяется. Более того, добавятся дивиденды.

( Читать дальше )

- комментировать

- ★296

- Комментарии ( 79 )

Подписка на блоги через мобильную версию

- 16 октября 2018, 10:37

- |

Уважаемые блондинки! Огромное вам спасибо за обратную связь и за ваши вопросы! Пишите мне ещё!

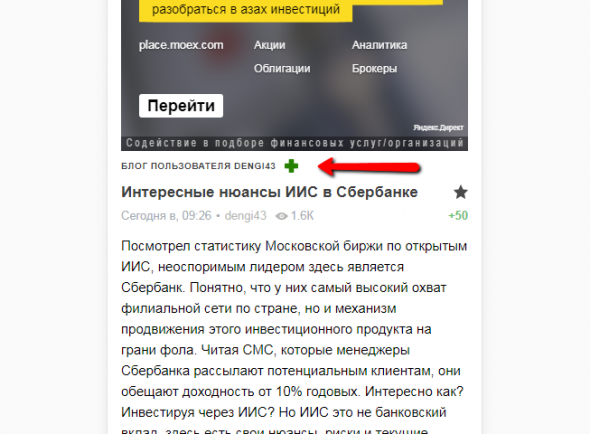

Только сейчас дошли руки сделать внятную подписку на мобильные блоги. Мы добавили подписку прямо из поста:

( Читать дальше )

Храните, Шура, деньги в сберегательной кассе. Выплаты компенсаций по советским вкладам заморозят до 2021 года.

- 16 октября 2018, 08:51

- |

Формальной причиной является то, что правительством за 22 года так и не были разработаны законы, которые бы регламентировали бы процесс компенсаций. Времени, конечно же, не хватило.

Если перевести в целевые долговые обязательства правительства все советские сбережения граждан, то для их погашения потребуется сумма в 42-46 триллионов рублей. Это вдвое больше годовых доходов федерального бюджета и почти 50% российского ВВП. Конечно, поэтому лучше просто об этом забыть, авось сами вкладчики все помрут и рассосется.

( Читать дальше )

ФОКУС-покус

- 16 октября 2018, 08:27

- |

Знание достигается главным образом путем выбрасывания мусора из головы

Насим Талеб

Несколько лет назад один из сыновей проходил психологическое тестирование в начальной школе. Результатом была примерно следующая характеристика: несмотря на хорошую успеваемость, мальчик очень часто отвлекается; внимание рассеяно; сложно надолго фокусироваться. Эти выводы натолкнули на некоторые размышления. Вывод был что-то вроде «от осинки не родятся апельсинки». Именно такими характеристиками можно описать и мою слабую сторону.

Помню, что на тот момент эти размышления полностью увели меня от попыток торговать внутри дня руками. Фокус на 100% сместил на дневные интервалы, что в итоге значительно улучшило результат.

Рассеянное внимание – свойство не каждого. Однако есть еще один аспект, который присущ любому человеку. И который мешает нашей фокусировке. Это то, что поведенческий психолог Дэн Ариэли свойством «держать двери открытыми».

( Читать дальше )

Разница между консультантами и управляющими. И мой любимый анекдот.

- 15 октября 2018, 22:35

- |

Про Коровина, он утверждает, что он крутой трейдер, а не кидало, но в этом стоит посомневаться. И погубило его 15 кратное повышение ГО, а не его сделки. Допустим это действительно так, но он ведь человек с 20 летним стажем и многое видел на рынке и знает, что по регламентам брокеров, если не хватает средств на ГО, то брокер имеет полное право распродавать имеющиеся активы, не вникая в суть конструкций. У него было клиентов на миллионы долларов и он знал, что на нашем рынке бывает высокая волатильность, которая поднимает ГО. То что эта волатильность чистейшая манипуляция, это верно, наш рынок это чистейшая манипуляция, а не реакция большинства участников на новости, и это уже происходит десятилетиями, и это тоже он знал, и корчит из себя дурачка, прикидываясь невинной жертвой. Мог он себя подстраховать? Конечно мог. Он в этой среде не один год и прекрасно мог заключить с брокером дополнительное соглашение, в котором бы прописал бы риски высокой волатильности, и чтобы позиции его людей риск-менеджер закрывал в индивидуальном порядке, заранее согласовывая с ним. Учитывая, что он бы привлек клиентов с миллионами долларов в компанию, то им это выгодно. Хеджевые позиции из несколько инструментов требуют большее ГО, но фактически не имеют риска большого убытка. Учитывая, что его клиенты были у разных брокеров, то получается, он палец о палец не ударил, чтобы обезопасить своих клиентов от высокой волатильности и скачка стоимости ГО, и в связи с этим уничтожения позиций с большим убытком, а регламенты, которые он вдруг сегодня записал в не легитимные, возникли не вчера, а гораздо раньше, чем когда Коровин организовал свой очередной лохотрон. Да и позиции убило скорее всего не ГО, а резкое движение цены через несколько планок, а возможность хеджировать фьючем он не имел, система запрещала, из за отсутствия свободных средств.

( Читать дальше )

Индикатор ThinkOrSwim рисует на графике линии вчерашних Hi, Low, Close, Open и сегодняшнего Open

- 15 октября 2018, 19:44

- |

Рисует линии вчерашних Hi, Low, Close, Open и сегодняшнего Open на графике

Очень удобно, наглядно показывает важные уровни вчерашнего дня.

#Thinkorswim studies

#Рисует линии вчерашних Hi, Low, Close, Open и сегодняшнего Open на графике.

#Thinkorswim https://radchenkovy.com/thinkorswim-live

input sPeroid = {default DAY, WEEK, MONTH};

input iHigh = {default "yes", "no"};

input iLow = {default "yes", "no"};

input iClose = {default "yes", "no"};

input iOpen = {default "yes", "no"};

input iTodayOpen = {default "yes", "no"};

plot pHigh = if !iHigh then high(period = sPeroid)[1] else Double.NaN;

plot pLow = if !iLow then low(period = sPeroid)[1] else Double.NaN;

plot pClose = if !iClose then close(period = sPeroid)[1] else Double.NaN;

plot pOpen = if !iOpen then open(period = sPeroid)[1] else Double.NaN;

plot pTodayOpen = if !iTodayOpen then open(period = sPeroid)[0] else Double.NaN;

pHigh.SetDefaultColor (Color.GREEN);

pHigh.SetPaintingStrategy(PaintingStrategy.DASHES);

pLow.SetDefaultColor(Color.RED);

pLow.SetPaintingStrategy(PaintingStrategy.DASHES);

pClose.SetDefaultColor (Color.GRAY);

pClose.SetPaintingStrategy(PaintingStrategy.DASHES);

pOpen.SetDefaultColor (Color.WHITE);

pOpen.SetPaintingStrategy(PaintingStrategy.DASHES);

pTodayOpen.SetDefaultColor (Color.WHITE);

pTodayOpen.SetPaintingStrategy(PaintingStrategy.DASHES);;Полная библиотека индикаторов, фильтров и сканеров для Thinkorswim в этом блоге bit.ly/2vKq4F8

Доллар-рубль. Последняя остановка перед крахом

- 15 октября 2018, 16:49

- |

Окончание восходящего движения также рассматривалось в закрытом разделе :

31.08 : Коррекция завершилась немного выше чем ожидалось. На данный момент основным является вопрос: сейчас формируется вся 5 или только 1 в 5. В первом случае цель будет в районе 69.2, во втором 70.5. Считаем, что после преодоления 69 можно постепенно фиксировать прибыль. 67 – уровень стоп. (ссылка).

( Читать дальше )

Как узнать стоимость 1 пункта по фьючерсу на Московской Бирже? А также ГО, планки и так далее

- 15 октября 2018, 15:28

- |

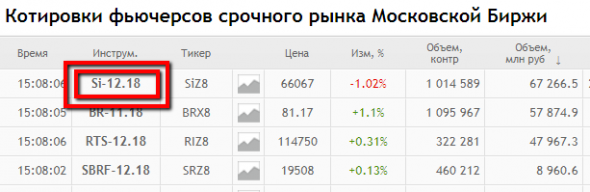

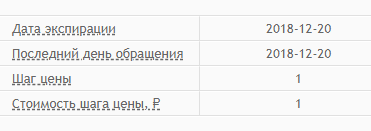

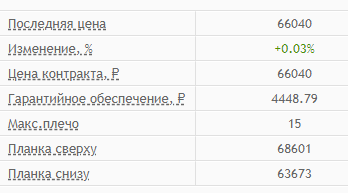

Например ткнем самый ликвидный сейчас контракт Si-12.18:

Там есть всё!

а также ГОшка и Планки:

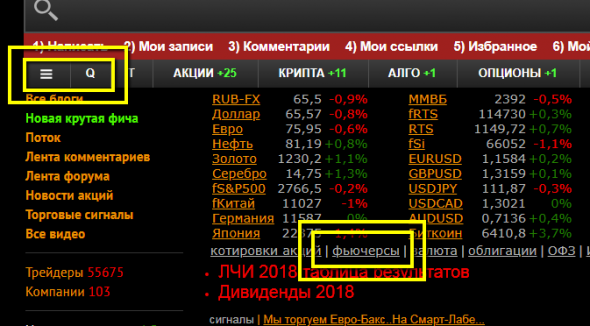

Попасть в котировки фьючерсов с главной тремя способами:

1. Через главное меню

2. Через кнопку котировки Q

3. Через прямую ссылку на фьючерсы

Технология рейдерского захвата фингруппы Открытие

- 15 октября 2018, 12:43

- |

Это уже не является горячей темой, однако, на мой взгляд, история очень показательная. Позволяет немного пролить понимания на происходящие процессы. К тому же внятного разбора произошедшего я на просторах Рунета не встречал. Как бонус, после прочтения сможете смело тыкать в эту статью тех, кто будет кричать про триллионные вливания ЦБ и как следствие раздувание инфляции.

Открытие значился системообразующим банком и считался непотопляемым. Началось все с понижения рейтинга от АКРА. В принципе это был уже не звоночек, а набат. Думаю, что решение по Открытию было принято уже тогда. С полученным рейтингом банк не мог держать средства многих госструктур, которые в спешном порядке стали выводить бабки. Они просто законодательно не имели права держать их в Открытии. То есть пассивы банка (депозиты, текущие счета) стали стремительно уменьшатся. Открывашка, надо отдать должное, героически справилась с ошеломляющим оттоком денег. Они очень оперативно стали резать кредитные портфели. И активно кредитоваться у ЦБ через РЕПО. В отчете за сентябрь 2017(последний отчет независимого банка) привлеченные средства у ЦБ достигли триллиона рублей. Именно про этот трюль и раздували истерики недалекие журналюги. Это не было печатанием денег. Открываха имела ценных бумаг почти на этот же триллион и большую часть смогла вернуть ЦБ через РЕПО этих бумаг. Это не было “дырой” в капитале. Это была проблема ликвидности. У любого банка есть активы (кредиты, ценные бумаги) и пассивы (депозиты юриков и физиков). Если все пассивы в один момент обнуляются (физики и юрики уносят деньги) то банк ложится, хотя он может иметь вполне хорошие и работающие активы. То есть проблемы ликвидности – это не равно проблемам с активами. В общем, в августе 2017 Открытие имело вполне рабочий баланс, учитывая экстраординарную ситуацию с выводом средств из него. Что интересно, законодательных причин санации так и не было озвучено. Ну потому что их и не было. А была озвучена версия, что текущие собственники сами обратились с просьбой публично их высечь.

( Читать дальше )

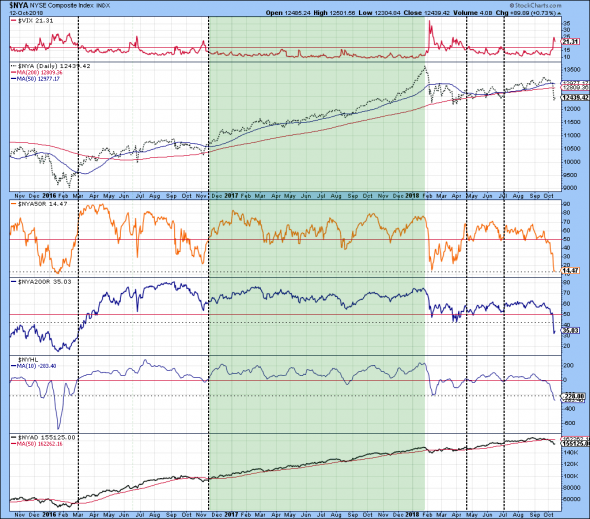

Когда входить в рынок после коррекции?

- 15 октября 2018, 08:28

- |

Каждый раз, когда на рынке идет коррекция, я получаю два типа вопросов: 1) Когда она закончится? и 2) Когда можно будет входить? Ответы на эти вопросы почти всегда есть на графиках в виде сигналов. Что это за сигналы и на каких графиках их смотреть, разберем в данном обзоре.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал