Избранное трейдера Эдуард Мифтахов

Индикатор силы тренды TSI на Python

- 22 июля 2018, 18:30

- |

The trend is your friend. Одна из стратегий на рынке — это покупка активов в направлении тренда. Узнать тренд можно множеством способов и каждый имеет свои плюсы и минусы. Самый известный и одновременно рабочий способ определения долгострочного тренда — это 200-дневная скользящая средняя.

Но хочется знать на сколько всё хорошо. Какова вероятность, что мы вскочим в рынок и он не рухнет вместе с нами? Для этой цели мы сегодня исследуем индикатор силы тренда (TSI), найденный мною на просторах интернета.

( Читать дальше )

- комментировать

- 5.1К | ★16

- Комментарии ( 6 )

41 самый полезный инвестиционный пост смартлаба.

- 24 июня 2018, 14:48

- |

Тимофей запилил пост "Самые полезные посты смартлаба". Поскольку мне интересна только инвестиционная тематика то я сделал подборку самых полезных постов лучших инвестиционных авторов ресурса. В список вошли посты Малышка, Шадрина, Ларисы Морозовой, Горчакова и мои. В рейтинг вошли посты, набравшие не менее 50 добавлений в избранное (например, за последние 7 дней столько набрал лишь один пост на смартлабе). Ну хватит предисловий, ловите мой ответ Чемберлену Тимофею:

1. Александр Здрогов "Начинаю выкладывать курс по фин. анализу". Отличное начало для желающих понимать финансовую отчетность. Без этого инвестором не стать. 146 раз в избранном.

2. Александр Шадрин "Проект Разумный инвестор. Россия — страна возможностей". Огромный пост Шадрина о его фундаментальной системе (на самом деле система Бенджамина Грэма) и результатах ее тестирования. Спойлер: результаты отличные. 136 раз в избранном.

( Читать дальше )

- комментировать

- 25.3К |

- Комментарии ( 19 )

Рыночный профиль: от сумбура к интерпретационному аппарату

- 20 июня 2018, 14:58

- |

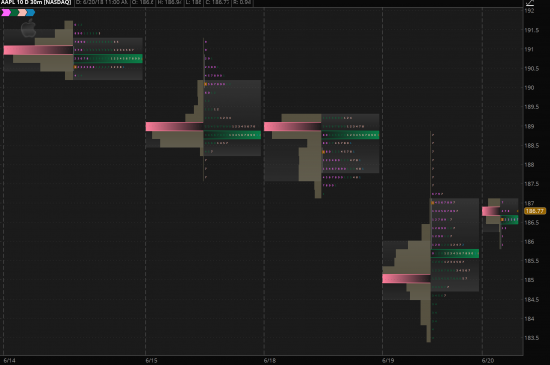

Техника визуализации биржевых торгов, известная как Market Profile, Рыночный профиль, была придумана не очень удачливым чикагским трейдером Питером Стейдлмайером.

(Monkey Bars — современное представление Рыночного профиля, совмещённого с профилем объёма, в терминале Tinkorswim. Дурацкое название — уход от копирайта :)

Стейдлмайер не заработал на MP миллионов, а сигналы его системы сбывались с удивительной точностью подброшенной монеты — обстоятельство, позволившее «доктору» Элдеру тонко иронизировать в адрес чикагского бедолаги в духи фирменного жмеринского «если ви такой умный, то почему такой бедный?». Даже «ученик» Стейдлмайера, Джим Долтон, ставший со временем главным популяризатором МР в мире, не избежал соблазна, чтобы не пнуть учителя: мол, приходил ко мне как-то раз, просил денег «на развитие», ну я дал чутка — 10 тысяч.

( Читать дальше )

ДИВИДЕНДНЫЕ ИСТОРИИ. Нетрадиционная ориентация. Финал.

- 17 июня 2018, 02:33

- |

Сегодня я завершаю публикацию суперблокбастера:

«ДИВИДЕНДНЫЕ ИСТОРИИ. Нетрадиционная ориентация.»

И представляю на суд Смартлаба заключительную вторую часть своего аналитического и почти научного исследования в области трейдинга.

Перед прочтением этой заметки настоятельно рекомендую ознакомиться с ее началом (первой частью)

Ознакомиться с первой частью «ДИВИДЕНДНЫХ ИСТОРИЙ» можно, пройдя по ссылке.

В противном случае может быть потеряна логика и не все из представленного материала будет до конца понятно.

А теперь перехожу к основному содержанию своего эксклюзивного исследования: «ДИВИДЕНДНЫЕ ИСТОРИИ. Нетрадиционная ориентация.»

В прошлой заметке была кратко описана суть «традиционной ориентации» многих дивидендных трейдеров.

( Читать дальше )

EV — реальная цена

- 12 июня 2018, 11:16

- |

EV (Enterprise Value) — очень важный мультипликатор, который используется как сам по себе, так и в расчете других мультипликаторов (о них позднее).

Запомнить его проще в связке с капитализацией:

- Капитализация — рыночная цена компании

- EV — реальная цена компании

С рыночной ценой понятно, но что значит реальная цена?

ВСЕ ПРОСТОПредставьте, что вы купили бизнес. Цена, которую вы заплатили (о которой договорились с продавцом) — это капитализация. На фондовом рынке это рыночная капитализация, которая равна цене всех акций компании.

Но после того, как вы купили бизнес и начали работать — вы увидели, что у компании есть:

- Кредиты (краткосрочные и долгосрочные обязательства)

( Читать дальше )

ДИВИДЕНДНЫЕ ИСТОРИИ. Нетрадиционная ориентация.

- 09 июня 2018, 03:11

- |

ЭКСКЛЮЗИВ (only for Smart-Lab)!

Представляю вниманию сообщества Смартлаба ШЕДЕВРАЛЬНУЮ заметку-исследование, которую я анонсировал неделю назад.

Когда-нибудь эта заметка станет одной из глав моей будущей книги о трейдинге.

В анонсе, размещенном на прошлой неделе, я имел смелость утверждать, что эта заметка способна встать в один ряд с торговыми принципами легендарного Джесси Ливермора.

Прочитав тот самый анонс недельной давности, некоторые мои читатели тогда (неделю назад) поспешили покрутить у виска и отправить меня в психушку.)))

Однако поверьте, это совсем не бред сумасшедшего.

Это вполне осознанные и аргументированные рассуждения барона Мюнхгаузена.)))

Далее предоставляю возможность вам, мои уважаемые читатели, самостоятельно судить о том, можно или нельзя ставить содержание моего исследования в один ряд с заключениями Д.Ливермора, а также насколько эта заметка может быть интересна и полезна для повседневного трейдинга.

( Читать дальше )

Альтернативная опционометрика (часть 1)

- 31 мая 2018, 12:51

- |

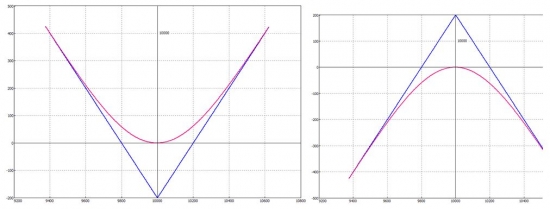

Вашему вниманию предлагается альтернативный взгляд на оценку стоимости опционов. Забудьте, всё чему вас учили, и начнем мыслить с чистого листа.

Чтобы иметь меньше параметров, «избавимся» от дельты и от всяких рассуждений «что куда пойдет и на сколько процентов». Рассмотрим самую простую дельтанейтральную позицию -стредл.

Проданный стредл или купленный это не важно. Будем пытаться его дельтанейтралить. Если не вдаваться в подробности формул, а выделить основное свойство такого действия, то результат будет зависеть от того расстояния, которое «набегает» нам цена базового актива. Тут появляется один важный момент: Расстояние пробегаемое базовым активом можно выразить через волатильность базового актива в процентах, но можно этого не делать. Можно использовать непосредственно «длину пробега» для оценки стоимости опциона.

( Читать дальше )

Инвестиционный налоговый вычет по ценным бумагам

- 22 мая 2018, 12:12

- |

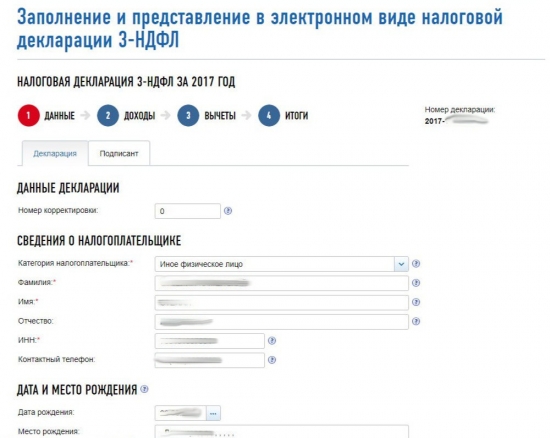

Долго искал информацию как заполнить декларацию 3-НДФЛ чтобы получить вычет по убыткам по ценным бумагам. Везде только часть информации. И решил поделиться своим опытом. Буду благодарен за плюсы в карму

Шаг 1. Берём выписку у брокера по убытком за все прошедшие года, но не более чем за 10 лет. И берём выписку о доходах. Тоже можно взять за все года. Чтобы навести порядок раз и навсегда)) Оригиналы нам не нужны, достаточно будет черно белых сканов от брокера.

Шаг 2. Заходим на сайт налоговой (https://lkfl.nalog.ru/ndfl/main.html) и начинаем заполнять справку 3 НДФЛ.

Поначалу всё просто. Имя, фамилия и прочие личные данные.

Декларацию я подавал в 2018 году, за 17 год. Но убытки можно указать только с 16 года и ранее. Не знаю почему так...

( Читать дальше )

Голова и плечи: старый метод

- 05 февраля 2018, 08:43

- |

Автор: Джеффри Кеннеди

Паттерн, сигнализирующий о развороте тренда

После многих лет разметки графиков и прогнозирования, моя вера в волновой принцип только окрепла. Занимаясь поиском следующей большой торговой возможности, я использую всё — от технического анализа старой школы, до компьютеризированных торговых систем разработанных мной. Давайте поговорим о паттерне из старой школы «Голова и плечи» — это ценовой паттерн который часто сигнализирует об изменении тенденции.

Я не знаю, кому принадлежит слава открытия данного паттерна, но его корни простираются до Чарльза Д. Доу, Ричарда Шабакера, Роберта Эдвардса и Джона Мэйги. Последние два имени в этом списке вам будут знакомы, как Эдвардс и Мэйги, написавшие книгу, которую некоторые считают библией технического анализа, «Технический анализ трендов на фондовом рынке». (Впервые опубликована в 1948 году, если вы хотите стать серьёзным техником, её следует прочитать).

( Читать дальше )

Честно о трейдинге или торговый метод Джесси Ливермора (cover version).

- 25 октября 2017, 12:40

- |

Я снова рад вас видеть, впрочем как и каждый день)))

Берём кружку своего любимого напитка и настраиваемся на позитивное чтение.

Пост будет довольно большой, т.к. в двух словах не распишешь его торговый метод, у меня ушёл не один год на понимание того, кто всё таки этот «Великий медведь»!

Все мы знаем «Великого и могучего» Джесси Ливермора, вкратце имеем представление о его торговом методе и правилах

управления капиталом.

И, каждый из нас (кому) симпатичен не только главный герой былых биржевых сражений, но и его передовой, я бы сказал уникальный (по тем временам) торговый метод, хотел бы иметь не менее эффективное оружие на рынке.

Поэтому его метод изучен последователями вдоль и поперёк, и до сих пор вызывает массу вопросов.

На мой взгляд, это происходит по причине того, что рынки с его времён изменились, но не изменились мы-игроки!

Всё что будет написано и показано ниже в виде торгового метода интерпретированного мной не является абсолютной объективностью, т.к. интерпретация моя, мои инструменты и т.д. Как сказал бы музыкант — это

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал