Блог им. koblents

EV — реальная цена

- 12 июня 2018, 11:16

- |

EV (Enterprise Value) — очень важный мультипликатор, который используется как сам по себе, так и в расчете других мультипликаторов (о них позднее).

Запомнить его проще в связке с капитализацией:

- Капитализация — рыночная цена компании

- EV — реальная цена компании

С рыночной ценой понятно, но что значит реальная цена?

ВСЕ ПРОСТОПредставьте, что вы купили бизнес. Цена, которую вы заплатили (о которой договорились с продавцом) — это капитализация. На фондовом рынке это рыночная капитализация, которая равна цене всех акций компании.

Но после того, как вы купили бизнес и начали работать — вы увидели, что у компании есть:

И первые, и вторые — это теперь ваша забота и проблема. Хорошо, когда кредитов мало, а денег на счету много, но может быть и наоборот.

Отсюда РЕАЛЬНАЯ стоимость компании для вас:

Капитализация (цена, по которой вы покупаете бизнес) + Кредиты — Денежные средства.

Обратите внимание, что кредиты со знаком «+», а денежные средства со знаком «-». Кредиты увеличивают для вас стоимость компании, так как теперь их платите ВЫ, а денежные средства, наоборот для вас уменьшают реальную стоимость, так как вы можете эти деньги использовать.EV на financemarker.ru

В нашей главной таблице мультипликаторов на financemarker.ru самого по себе EV нет, так как мы считаем что данный показатель нагляднее в производных от него мультипликаторах (расскажем потом).

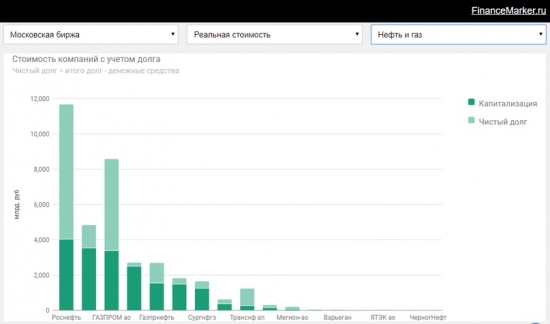

Но на странице «карта рынка» у нас есть отдельный вид диаграммы «реальная стоимость», который показывает капитализацию и EV.

Реальная стоимость компаний

Здесь:

- Капитализация — темный столбик

- EV — темный столбик + светлый столбик

- Чистый долг — светлый столбик

Здесь например видно, что Лукойл (вторая компания слева) и Газпром (третья компания слева), имея на первый взгляд равную капитализацию, на самом деле имеют совершенно разную реальную стоимость. Реальная стоимость Газпрома для инвестора почти в 2 раза выше, чем реальная стоимость Лукойла.Бытовой пример

Ну а чтобы понять, какие компании лучше, а какие хуже, возьмем бытовой пример.

- Вы купили бизнес за 1 миллион рублей и сразу начали работать и получать доход (300 000 рублей в год). (Лукойл)

- Ваш друг купил бизнес за 1 миллион рублей, но прежде чем начать работать и получать доход (300 000 рублей в год), оказалось, что ему нужно погасить кредитов еще на 1 миллион рублей. (Газпром)

Думаю теперь не остается вопросов, чем полезен EV для инвестора?

Цена, по которой вы покупаете акции компании — это еще не вся цена, которую вы заплатите. Если компания вся в долгах — ей придется их платить, а значит вы вряд ли сможете рассчитывать на дивиденды и рост капитализации.

Спасибо.

Про другие мультипликаторы читайте в нашей группе ВК и в моем профиле на смарт-лабе

- 12 июня 2018, 11:23

- 12 июня 2018, 12:10

- 13 июня 2018, 20:14

теги блога Роман Кобленц

- financemarker

- financemarker.ru

- NASDAQ

- Акции

- алроса

- анализ

- Аналитика

- АФК Система

- аэрофлот

- Банк Санкт-Петербург

- башнефть

- Бенджамин Грэхем

- Биржа

- брокер

- брокеры

- ВТБ

- Газпром

- грамотный инвестор

- графики

- Деньги

- дивиденды

- Дмитрий Сухов

- доход

- дюрация

- ИИС

- инвестирование

- инвестиции

- инвестор

- Интер РАО

- как стать богатым

- как стать трейдером

- как стать успешным

- Как стать успешным инвестором

- книги

- коронавирус

- Коршуновский ГОК

- кризис

- лензолото

- лукойл

- ММК

- Мосбиржа

- московская биржа

- МосЭнерго

- мрск волги

- МРСК Центра и Приволжья

- МТС

- мультипликатор

- мультипликаторы

- налоги

- налоговый вычет

- Налогообложение на рынке ценных бумаг

- начинающие трейдеры

- начинающий инвестор

- недооцененные акции

- недооцененные компании

- НЛМК

- новости

- новый год

- обзор рынка

- Облигации

- обучалка

- обучение

- отчетность

- ОФЗ

- ОФЗ облигации

- оффтоп

- портфель

- прогноз

- разумный инвестор

- распадская

- расчет мультипликаторов

- рекомендации

- Роман Кобленц

- Россети Ленэнерго

- российский рынок

- русполимет

- рынок

- сбербанк

- Северсталь

- семинар

- скринер акций

- спб

- СПб Биржа

- спекулянт

- спекуляции

- сша

- татнефть

- тгк1

- технический анализ

- тинькофф

- Транснефть

- трейдер

- финансовый анализ

- Финансы

- фондовый рынок

- ФСК Россети

- фундаментальный анализ

- фундаментальный обзор

- энергетика

- Юнипро