financemarker.ru

Идем на восток: что интересного из гонконгских бумаг предлагает СПБ биржа?

- 23 июня 2022, 12:25

- |

20 июня на СПБ Бирже стартовали торги ценными бумагами с первичным листингом на Гонконгской бирже (HKEX).

Сначала будут доступны 12 компаний, но до конца года ассортимент бумаг планируют расширить до 200, а в течение 2023 года — до 1000. Расчеты будут идти на второй торговый день (Т+2) в гонконгских долларах (HKD) без участия европейских клиринговых компаний. Торговая сессия будет проходить с 08:00 до 18:00 по Москве.

Биржа ожидает, что крупнейшие брокеры дадут клиентам доступ к гонконгским акциям в течение месяца. О предоставлении такого доступа уже объявили Тинькофф Инвестиции и БКС.

Что за Гонконгская биржа?Гонконгская биржа — одна из трех крупнейших торговых площадок Китая и мира. Входит в состав HKEX Group и предлагает инвесторам услуги на рынках ценных бумаг, фьючерсов и металлов. По состоянию на май 2022 года в Гонконге торгуется 2218 компаний.

У биржи есть две интересные отличительные особенности:

- Вместо привычных буквенных тикеров используются цифровые. Например, у корпорации Xiaomi такой тикер: 1810.

- На Мосбирже и в США размер лота либо равен единице, либо кратен 10. На HKEX встречаются лоты по 10, 80, 200, и даже 14 033 бумаг.

( Читать дальше )

- комментировать

- ★2

- Комментарии ( 13 )

4 налоговые льготы для частных инвесторов в 2021 году

- 26 июня 2021, 16:49

- |

А в 2020 году их было 5..

Привет! Я решил актуализировать прошлогоднее видео по налоговым льготам для частного инвестора и сразу обнаружил плохую новость:

В 2020 году мы не платили налог по купонам с облигаций (ОФЗ, муниципальных и даже некоторых корпоративных). А в 2021 году этой налоговой льготы уже нет — и налог придется платить, 13%.

Так что -1 льгота… А вот, что осталось:

1. ИИС (Индивидуальный Инвестиционный Счет).

ИИС — главная налоговая льгота для инвесторов в России. Если у вас до сих пор не открыт ИИС счёт — обязательно откройте его прямо сейчас (можно по моей реферальной ссылке — вы и я получим бонусы): можете не класть на него деньги, а срок для получения льготы у вас при этом будет идти.

( Читать дальше )

Гайд для инвестора: как читать финансовую отчетность?

- 12 июня 2021, 12:47

- |

Умение правильно читать финансовую отчетность компаний — очень полезный навык для инвестора.

В этой статье разберем ключевые моменты, ошибки и нюансы при чтении бухгалтерских и финансовых отчетов компаний.

Какие бывают финансовые отчеты?Финансовые отчеты можно классифицировать по:

- Периоду: квартальный, годовой

- Типу: бухгалтеский (РСБУ, GAAP), финансовый (МСФО, IFRS)

- Достоверности: аудированный, неаудированный

Квартальные и годовые отчеты финансовые отчеты

Здесь название говорит само за себя. Квартальный финансовые отчет содержит промежуточные данные, например только за 2 квартал текущего года, а годовой — данные за весь год.

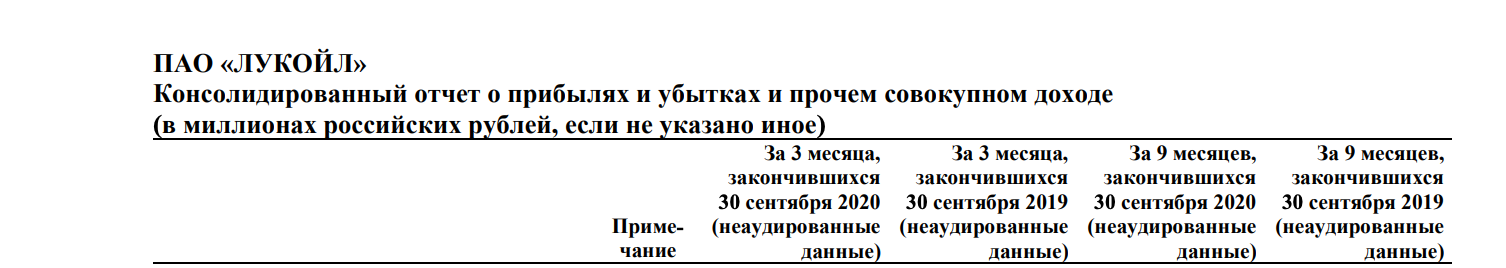

В квартальных отчетах также часто присутствуют данные за весь период с начала года. Например, в отчете за 3 квартал, будут данные за 9 месяцев с начала года:

из квартального отчета компании Лукойл

из квартального отчета компании Лукойл( Читать дальше )

5 грубых ошибок начинающих инвесторов

- 18 мая 2020, 14:16

- |

Решили разобрать 5 грубых ошибок начинающих инвесторов, которых вам стоит избегать, если хотите сэкономить свое время, нервы и деньги.

Кому удобнее вот видео-формат:

( Читать дальше )

Обнуление на фондовом рынке: Booking Holdings

- 09 апреля 2020, 17:03

- |

Сегодня поговорим про самое интересное из рассмотренных мной падений на фондовом рынке. Напомню, что первое авиакомпания Delta Airlines, затем сеть казино Las Vegas Sands и теперь наконец международный гигант в сфере туризма и онлайн бронирования Booking Holdings.

Что такое Booking HoldingsЯ буду просто перечислять названия компаний, а вы загибайте пальцы, если пользовались их услугами:

- Booking

- RentalCars

- Agoda

- Kayak

- OpenTable

- PriceLine

У меня 3 пальца оказались загнуты. Платными услугами сразу 3-х бизнесов одной компании я регулярно пользуюсь. Невероятный показатель, учитывая что это не Google и не Apple.

Беспрецедентное падение акцийВзгляните на падение котировок акций компании

данные financemarker.ru

данные financemarker.ruВ целом внушительно – котировки откатились на уровень 2016 года, то есть почти на 4 года назад. Серьезное падение!

( Читать дальше )

Обнуление на фондовом рынке: Las Vegas Sands

- 27 марта 2020, 16:04

- |

В первой части я уже рассмотрел компанию Delta Air Lines, акции которой в момент упали более чем на 60% и на мой взгляд, выглядели очень интересно для покупки (что я и сделал).

Сегодня еще одна компания, которая также обвалилась более чем на 50%, но рисков у которой, на мой субъективный взгляд, все же меньше, чем у авиакомпаний.

Las Vegas Sands – крупнейшее в мире казиноLas Vegas Sands – компания владеющая сетями казино в США (Лас-Вегас – не был), Макао (был – играл) и Сингапуре – Marina Bay Sands (был – любовался).

Акции компании за последние пару месяцев обвалились более чем на 50%:

Обратите внимание – на текущий момент падение значительно компенсировалось на фоне отскока, продолжавшегося всю неделю.

Изначальный обзор компании я проводил во время YouTube трансляции, как раз в период максимального (пока) падения. Учитывая, что ситуация далее может опять ухудшится, я решил опубликовать данный обзор, несмотря на текущий отскок.

( Читать дальше )

Обнуление на фондовом рынке: Delta Air Lines

- 25 марта 2020, 16:29

- |

Недавно, я проводил YouTube трансляцию, в рамках которой освещал интересные на мой взгляд компании, цены на которые практически “обнулились” и выглядят привлекательно для покупки (не рекомендация). Ситуацию по 3-м, наиболее интересным из рассмотренных компаний, я решил также изложить письменно. Сегодня про Detla Air Lines.

Крупнейший американский авиаперевозчик Detla Air Lines.

Из-за пандемии коронавируса, авиакомпании несут огромные риски и сложности. На фоне этого, их акции в последние месяцы буквально обрушились на 50-80% и торгуются на своих исторических минимумах.

Данные financemarker.ru

Данные financemarker.ruОдновременно такой серьезный обвал, дает и больший потенциал восстановления (если компания переживет кризис).

Delta Air Lines я выделил из всего списка, в первую очередь потому что у них низкая долговая нагрузка (Чистый долг / EBITDA менее 2 и рентабельность капитала выше 20%). Вот какая картина по всей отрасли:

( Читать дальше )

Мультипликаторы – все, что вам нужно знать!

- 03 марта 2020, 15:17

- |

- Понимание мультипликаторов

- P/E – самый просто и универсальный

- EV/EBITDA: преимущества и недостатки

- ДОЛГ и мультипликаторы, которые его оценивают

- Мультипликаторы рентабельности

- Что я понял, 3 года считая мультипликаторы по всем компаниям

Понимание мультипликаторов

Мультипликаторы – это производные финансовые показатели, которые позволяют оценить бизнес компании и сравнить ее с конкурентами.

Суть мультипликаторов в том, что мы приводим рыночную оценку (цена акций) компании и ее бизнес оценку (прибыль, выручка и т.п.) к единому знаменателю.

Условно говоря из двух (и более) цифр, мы получаем одну. И эту одну цифру легко оценить и сравнить с аналогичной цифрой у других компаний.

Поясню на примере:

1. Прибыль компании A – 100 000 рублей

2. Прибыль компании B – 1 000 000 рублей

Вопрос: акции какой компании лучше покупать?

Еще пример:

1. Капитализация компании С – 1 млрд. рублей

( Читать дальше )

Тинькофф VS Сбербанк VS БСП

- 10 февраля 2020, 17:22

- |

Не спрашивайте откуда здесь взялся БСП (Банк Санкт-Петербург).

Вот план сравнения:

- Сравнение по мультипликаторам

- Сравнение по финансовым результатам (темпам роста)

- Сравнение по дивидендам

- Последнее слово и итоги

Для анализа буду использовать financemarker.ru – данных там более, чем достаточно.

Сравнение по мультипликаторамЯ отключил отображение тех мультипликаторов, которые не применимы для компаний из финансового сектора. Здесь поэтому итоговый набор показателей для оценки меньше, а из значимость больше.

На рисунке ниже актуальные мультипликаторы 3-х выбранных нами компаний – рассчитанных на основе данных TTM с последним опубликованным отчетом за 3 квартал 2019 года. (4 квартал 2018 + 1,2,3 кварталы 2019). Капитализация компаний при этом берется текущая, исходя из актуальной цены акций.

Разброс капитализации огромный. Тинькофф стоит в 10 раз больше БСП, а Сбербанк в 20 раз больше, чем Тинькофф и в 200 раз больше, чем БСП.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- шорт

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал