Блог им. sgolub

Рыночный профиль: от сумбура к интерпретационному аппарату

- 20 июня 2018, 14:58

- |

Техника визуализации биржевых торгов, известная как Market Profile, Рыночный профиль, была придумана не очень удачливым чикагским трейдером Питером Стейдлмайером.

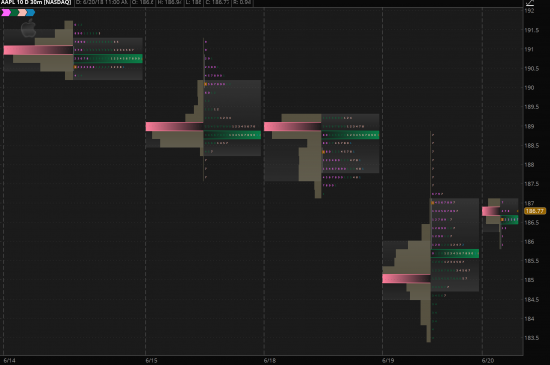

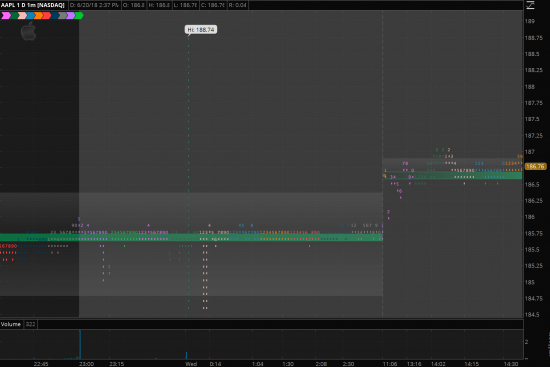

(Monkey Bars — современное представление Рыночного профиля, совмещённого с профилем объёма, в терминале Tinkorswim. Дурацкое название — уход от копирайта :)

Стейдлмайер не заработал на MP миллионов, а сигналы его системы сбывались с удивительной точностью подброшенной монеты — обстоятельство, позволившее «доктору» Элдеру тонко иронизировать в адрес чикагского бедолаги в духи фирменного жмеринского «если ви такой умный, то почему такой бедный?». Даже «ученик» Стейдлмайера, Джим Долтон, ставший со временем главным популяризатором МР в мире, не избежал соблазна, чтобы не пнуть учителя: мол, приходил ко мне как-то раз, просил денег «на развитие», ну я дал чутка — 10 тысяч.

К чему это я? К тому, что проведя 22 года на бирже, я могу уверенно сказать, что МР — очень полезная техника, которую можно смело сравнить с рентгенограммой торговой сессии. При этом МР — техника удивительно не проработанная в системном отношении и лишённая полноценного интерпретационного аппарата.

В переводе на русский язык это значит, что когда мы смотрим на картинку Рыночного профиля, мы всеми фибрами трейдерской души ощущаем смутно великий потенциал этой техники, однако не можем никак понять, каким образом этот потенциал можно применить на практике.

По большей части неразвитость интерпретационного аппарата объясняется удивительной неспособностью серьёзного трейдера Джима Долтона формулировать свои мысли (есть у меня, правда, большое подозрение, что Долтон не то, что не может, а просто не хочет всего рассказывать :). Долтон написал две толстых и бесконечно сумбурных книжки — Minds over Market и Markets in Profile, через которые даже с моим давно уже практически родным английским приходится продираться как сквозь джунгли: полное отсутствие в принципе понятия системности мышления, неряшливость логическая, психологический примитивизм и, в довершении, всё это «богатство» каждые две страницы дополняется суровым дисклеймером о том, что автор категорически не рекомендует принимать торговые решения на основании сигналов Рыночного профиля :)

У Долтона есть ещё и видеокурс за 800 долларов, после просмотра которого у меня осталось стойкое ощущение, что старина Джим на протяжении долгих часов пересказывал оглавление Minds over Market, к тому же ещё и с купюрами. За такие-то деньги :) Всё то время, что шёл вебинар камера стыдливо отводила глаза от публика в аудитории, которая всем своим видом демонстрировала страдание по поводу «уплоченной» адской суммы за такую пустоту.

Шутки шутками, но я бы не хотел вместе с водой иронических комментариев выплеснуть младенца, который несомненно достоин любви и уважения всякого серьёзного трейдера. Дело в том, что Рыночный профиль — потрясающий инструмент технического анализа рынка! Очень простой в первом приближении (губительным для трейдинга, если только вы начнёте использовать МР на практике, основываясь на поверхностных сигналах, описанием которых полнится интернет), и очень сложный при углублённом изучении.

Сложность эта усугубляется уже помянутым выше обстоятельством: Великие Гуру метода — Стейдлмайер (не страдал графоманией, поэтому отделался одной книжкой — «Steidlmayer on Markets: Trading with Market Profile») и Долтон — не создали системного представления Рыночного профиля, видимо оставив в тайне все свои практические наработки. По этой причине каждому трейдеру приходится самостоятельно создавать интерпретационный аппарат, что чревато почти неизбежной субъективизацией МР (в том смысле, что торгующий человек всегда стремится подстраивать реальность под собственные иллюзии — по понятным психологическим мотивам: снизить травматизм от неудач).

В идеале интерпретационный аппарат для Рыночного профиля нужно создавать в группе, желательно единомышленников. К примеру в рамках нашего трейдерского клуба VBTT мы уже больше года каждую вторую неделю на наших заседаниях занимаемся изучением и исследованием МР именно в плане систематизации метода и выработки универсального интерпретационного аппарата. Правда, конца и края этому мероприятию пока не видно и, боюсь, работа растянется ещё как минимум на год, а то и того больше. Тем внушительнее должен быть результат.

Завтра я поделюсь маленьким секретом, вернее — догадкой, объясняющей, среди прочего, высокий уровень неудач при использовании МР в торговой практике. Пока же предлагаю освежить в памяти азы этой техники и пробежаться по моей ознакомительной статье, написанной пару лет назад в контексте наших совместных образовательных проектов с брокером EXANTE для абсолютных новичков, желающих составить первое представление о технике визуализации Market Profile.

«Рыночный профиль» Питера Стейдлмайера

Мы достаточно времени провели как в эмоциональной, так и в конструктивной критике технического биржевого анализа, чтобы перейти к балансировке мнений.

Наш метод The Trial («Судебный процесс») несомненно приучает трейдера не класть все яйца в одну корзину, а задействовать по максимуму доступные ему (в соответствии с багажом знаний) аналитические техники — от штудирования бухгалтерской отчётности до геополитических изысканий и перлюстрации слухов.

Тем не менее, технический анализ, каким бы ущербным он ни казался, в конечном счёте остаётся основной опорой в практическом трейдинге. Не только потому что в нём помимо недостатков ещё и множество достоинств, но и потому, что теханализ идеально подходит для выбора момента вхождения и выхода из торговой позиции.

Сегодня представлю читателям неизвестную широкой публике технику анализа, которая, однако, хорошо знакома профессионалам американского фьючерсного рынка. Речь идёт о Market Profile — рыночном профиле, разработанном одним из патриархов чикагского срочного рынка Питером Стедлмайером в далёком 1985 году.

Сегодня Market Profile выступает своеобразной «фирменной фишкой» Чикагской товарной биржи, на которой в изобилии представлены учебные материалы в видеоформате, а также линки на коммерческие продукты, в которых реализована техника Стедлмайера.

Все полезные ссылки вместе с библиографией для дальнейшего углубления темы вы найдёте в конце статьи, а начнём мы с констатации уникальных аспектов техники Market Profile.

Самое слабое место классического теханализа (визуальные конструкции, графические построения, индикаторы и индикаторные системы) — его ограниченность историческими данными. Всё, что мы скармливаем в математические формулы индикаторов, — прошлое. На основании этой прошлой, исчерпавшей себя информации, мы пытаемся прогнозировать будущее. О том, насколько печален подобный подход, знает любой начинающий трейдер.

Market Profile в первую очередь — отчаянная попытка фьючерсного дей-трейдера вырваться из безысходности дисконтированной временем информации. Вместо анализа исторических данных Питер Стедлмайер предложил изучать то, что называется evolving market — рынок в его динамическом развитии.

Традиционный индикаторный и визуальный анализ пытается предсказать будущее на основании прошлого, Market Profile рассматривает только текущее состояние рынка, идентифицируя в нём предпосылки для продолжения или изменения вектора движения. Именно в этой концепции и заключается новаторство техники Питера Стедлмайера.

На уровне математики Market Profile — хорошо знакомая в трейдинге техника измерения стандартного отклонения данных от их равновесного состояния, Fair Value, справедливого значения.

По гамбургскому счету Market Profile прекрасно описывается терминологией «нормального распределения», правила «трёх сигм», «колокола Гаусса» и горячо любимой народом «ленты Боллинджера», однако уникальность техники Стедлмайера в том, что идея статистического отклонения реализована на визуальном уровне.

Ярче всего уникальность Market Profile проявляется при сравнении с лентой Боллинджера. Последняя — это классический индикатор рыночной волатильности, практическая польза от которого сегодня сводится к двум-трём примитивным сигналам вроде Squeeze Breakout (см. «Секретный финт Джона Боллинджера. Часть Вторая»). Market Profile, напротив, позволяет не просто анализировать рынок, определять с максимальной точностью реальные уровни поддержки и сопротивления (сильно отличающиеся от того, что мы способны определить «на глаз»!), но и «слышать симфонию», которая в реальном времени рождается из нескончаемой борьбы спроса и предложения на рынке.

На уровне метафоры: Market Profile — это визуальное представление равновесия и неравновесия на рынке в реальном времени.

Посмотрим теперь, как строится график Стедлмайера. График рыночного профиля непривычен и сильно отличается от того, что мы привыкли видеть (ось Х — время, ось Y — цена). По оси Y в Market Profile также представлена цена, зато время по оси Y воспроизводится дискретно в виде готового «слепка», некой законченной фигуры.

Перед нами три «слепка», три законченных картинки, передающих внутреннюю динамику сделок, заключённых на протяжении трёх торговых сессий (дневная, вечерняя и следующая дневная).

В классическом отображении Market Profile (то есть так, как это предложил делать Питер Стедлмайер) используются буквы английского алфавита: ЗАГЛАВНЫЕ (для данных дневной сессии) и строчные (для вечерней сессии). В зависимости от программного обеспечения сегодня можно встретить как классическую форму Market Profile, так и цветные гистограммы. Например, так.

Понимаю, что без подготовки в этом сложно разобраться, однако в реальности принципы построения Market Profile предельно просты:

- по оси Y располагаются цены;

- по оси Х — дискретное время (завершённые периоды, обычно одна торговая сессия на один Market Profile);

- классический базовый таймфрейм, предложенный Стедлмайером, — 30 минут, однако, безусловно можно использовать хоть дневные, хоть недельные единицы времени;

- каждому 30-минутному периоду присваивается буква алфавита, начиная с В с момента открытия торговой сессии. Почему с В? Это традиция, говорит Стедлмайер, потому что буква А фьючерсными трейдерами зарезервирована за бумагами с фиксированным доходом.

Таким образом получается, что В используется для обозначения периода с 9:30 до 10:00, С для 10:00–10:30, D для 10:30–11:00 и т.д. Каждая такая буква называется TPO, Time/Price Opportunity, Возможность — Время — Цена.

Представьте себе, что мы рисуем рыночный профиль для первых 30 минут. Вот как это выглядит в сравнении (слева — обычный столбиковый график, справа — Market Profile).

Вы видите, что в первые 30 минут торги проходили в диапазоне от 35,5 до 36,375 (скриншот я заимствовал из статьи Робина Месха «Рыночный профиль и понимание языка рынка», написанной в те счастливые времена, когда американские биржи ещё не были испорчены грубой децимализацией и все цены воспроизводились в дробном выражении). По этой причине весь этот диапазон заполнен буквой В.

В следующие 30 минут торги развивались в диапазоне от 35,875 до 36,375, поэтому весь этот участок на графике заполнен буквой С, соответствующей периоду с 10:00–10:30. И так далее. В конце сессии картинка, сложенная из букв, уплотняется и мы получаем рыночный профиль для данной торговой сессии.

Вот как выглядит срез рынка, представленного несколькими дискретными рыночными профилями.

Теперь самое главное: для чего это нужно и как работать с Market Profile? Поскольку на системном уровне в рынке реализуется не так много ситуаций (собственно, только три: рынок либо растёт, либо падает, либо движется в сторону), не вызывает большого труда сначала типологизировать все возможные движения, а затем формализовать интерпретацию каждого из полученных рыночных профилей.

Типологизация осуществляется следующим образом. Три возможных движения рынка (вверх, вниз и в сторону) сводятся к двум состояниям: балансу (равновесию) и дисбалансу (неравновесию). Баланс появляется тогда, когда текущие котировки удовлетворяют и покупателей (спрос) и продавцов (предложение). В этом случае рынок движется горизонтально (боковое движение). Если баланс нарушается, рынок переходит к вертикальному движению: вверх — при доминировании покупателей, вниз — при доминировании продавцов.

Сказанное можно наложить на Market Profile.

Перед нами недельный рыночный профиль фьючерса на природный газ (иллюстрация из материалов CME), который идеально воспроизводит «колокол Гаусса» (правда, повёрнутый на 90 градусов).

Справедливая стоимость, то есть уровень баланса спроса и предложения для торгов данной недели, отмечена на рисунке как Mode (на русский часто так и переводят — «мода»).

Основная часть (на рисунке обозначена как Value Area, зона ценовой привлекательности), в которой находится минимум два столбца (иногда её выделяют на графиках с Market Profile горизонтальными линиями) охватывает зону «двух сигм», двух среднеквадратических отклонений, знакомых нам по ленте Боллинджера (нижняя линия ленты — 1σ, верхняя линия ленты +1σ). Именно на этих ценовых уровнях проходила большая часть торгов. Вы помните, что в зоне одной сигмы находится 68,2% всех данных, а в зоне двух сигм — уже 95,4%.

Участки Market Profile, состоящие из одного столбца букв, — это зоны, которые не заинтересовали трейдеров (на рисунке они обозначены как Price Too Low, Price Too High, слишком низкие и слишком высокие цены). Зоны «несправедливых цен» показывают меру дисбаланса: чем шире «колокол», тем больше дисбаланс, то есть волатильность рынка.

Первое практическое применение, которое мы можем извлечь из Market Profile: в зависимости от распределения зон мы можем соотнести разные диапазоны с активностью разных трейдеров: зоны за пределами ценовой привлекательности обслуживают долгосрочных покупателей и продавцов, сама зона ценовой привлекательности предназначена для активности краткосрочных трейдеров (дей-трейдеров):

Однако самое главное применение техники Стедлмайера — это соотнесение рыночных профилей с типичными шаблонами.

Стедлмайер выделял пять основных визуальных шаблонов рыночных профилей:

1) Nontrend Day (день без тренда), когда долгосрочные трейдеры не участвуют в торгах, а балом заправляют мелкие спекулянты. Сигма 1 в центре ценового диапазона, сигма 2 и 3 — сверху и снизу. Диапазон цен узкий. Первый час торгов почти охватывает всё последующее дневное движение.

На скриншоте 28 января — типичных Nontrend Day.

2) Normal Day (нормальный день) отмечен небольшими изменениями баланса, в результате которых ценовой диапазон слегка расширяется.

На скриншоте 30 января — типичный Normal Day.

3) Normal Variation Day (нормальный вариативный день), при котором дневной диапазон в два раза больше диапазона первого часа торгов.

На скриншоте 29 января — Normal Variation Day.

Анализируя рыночный профиль, мы видим что на первый час (С и В) приходится 11 тиков, впоследствии ценовой диапазон растягивается еще на 9 тиков.

4) Trend Day (трендовый день) демонстрирует нам сильное движение рынка, при котором цена закрытия (Close) оказывается не далее 10% от максимальной точки движения по тренду (High дня). Первый час торгов обычно проходит в коротком диапазоне. Визуально трендовый день демонстрирует очень маленькую горизонтальную активность (измеряется числом TPO в каждом ценовом ряду) при интенсивной вертикальной активности (большой ценовой диапазон).

На скриншоте 1 февраля — типичный Trend Day.

5) Neutral Day (нейтральный день), когда даже при значительных колебаниях цен в течение торговой сессии закрытие проходит на уровне предыдущего дня. Для нейтральных дней характерна симметрия в «колоколе».

Пример Neutral Day.

Помимо пяти основных визуальных шаблонов рыночного профиля Питер Стедлмайер выделяет дополнительную конструкцию, которая считается вариацией на тему нейтрального дня. Она называется Running Profile Neutral Day (нейтральный день с убегающим профилем) и совпадает по «колоколу» с классическим нейтральным днём, однако закрытие сессии происходит не по центру «колокола», а ближе в цене High или Low. Обычно нейтральный день с убегающим профилем служит очень серьёзным предвестником зарождающегося тренда.

Пример Running Profile Neutral Day — 9 января на скриншоте.

В своих книгах («Библия» рыночных профилей опубликована издательством в 2003 году и называется «Steidlmayer on Markets») Питер Стедлмайер активно детализирует все пять основных шаблонов, дополняя их специфическими вариантами, на которых, в силу очевидных ограничений формата, мы не будем останавливаться. Главное, чего бы мне хотелось добиться от этой статьи, — так это интереса читателя к Market Profile как к алгоритму теханализа, качественно отличному от привычных техник.

Рыночный профиль — это инструмент для оценки рыночного состояния с очень высокой степенью объективности. Хотя бы потому, что Market Profile не пытается навязать будущему конструкции прошлого, а стремится выявлять в настоящем импульсы, реально способные задать направления для предстоящих движений.

Полагаю, что после нашего введения заинтересованные читатели смогут самостоятельно продолжить изучение техники Стедлмайера. Вот несколько полезных линков:

- учебные видеоматериалы на портале Чикагской сырьевой биржи можно начинать постигать отсюда http://www.cmegroup.com/education/market-profile/;

- список программного обеспечения, умеющего строить рыночные профили https://www.cmegroup.com/education/interactive/marketprofile/marketprofile.swf;

- книги на русском языке: сборник под редакцией Рика Бенсигнора «Новое мышление в техническом анализе» (статья Робина Месха «Рыночный профиль и понимание языка рынка»); книги Эрика Наймана: «Путь к финансовой свободе», «Мастер-трейдинг», «Малая энциклопедия трейдера».

- книги на английском языке: Peter Steidlmayer «Steidlmayer on Markets: Trading with Market Profile. Second Edition», учебник Чикагской биржи «CBOT Market Profile: Six-Part Study Guide».

теги блога Сергей Голубицкий

- AAPL

- Apple

- DeFi

- Gram

- James Dalton

- Market Profile

- Netflix

- NFLX

- Peter Steidlmayer

- RGBITR

- vCollege

- алготрейдинг

- американский рынок

- биткоин

- биткоины

- быки

- вейвлет

- визуальный анализ

- волатильность

- Голубицкий

- гуру

- децентрализованные финансы

- Дуров

- звёзды

- книги

- КОНКУРС

- Красный циркуль

- кризис

- криптобиржа

- криптовалюта

- криптовалюта как заработать

- криптовалюты

- крипторынок

- кумиры

- макроэкономика

- медведи

- Набиуллина

- Насим Талеб

- нефть

- обучение

- Олимпиада 2014

- Олимпиада в Сочи

- оптимизм

- оффтоп

- пессимизм

- Питер Стейдлмайер

- портфель

- призы

- прогноз

- Профиль рынка

- психология масс

- Путин

- российский рынок

- Россия

- русские

- Русский рынок

- Рыночный профиль

- Сбербанк

- Сергей Голубицкий

- Слава Украине

- смартлаб

- спектральный анализ

- Стив Джобс

- Судебный процесс

- Талеб

- теория вероятности

- теханализ

- технический анализ

- Тим Кук

- торговые роботы

- Трамп

- трейдинг

- тренд

- Украина

- философия трейдинга

- фундаментальный анализ

- футбол

- фьючерс РТС

- хаос

- хеджирование

- Хорватия

- ценообразование

- циклы

- Чемпионат мира по футболу

- Чемпионат мира по футболу 2018

- черный лебедь

- ЧМ-2018

- Школа московской биржи

Уровень IQ в мире, и на смарт лабе в частности…

неуклонно падает. Даже с ускорением.

У нас легче потупеть, чем поумнеть. )

Присоединяйтесь!

Лучше писать короткие заметки, а длинную статью разбивать на части, публикуемые отдельно. Иначе даже читать не будут, не то что разбираться.

Пользователь разрешил комментарии только друзьям.