Избранное трейдера Bablos

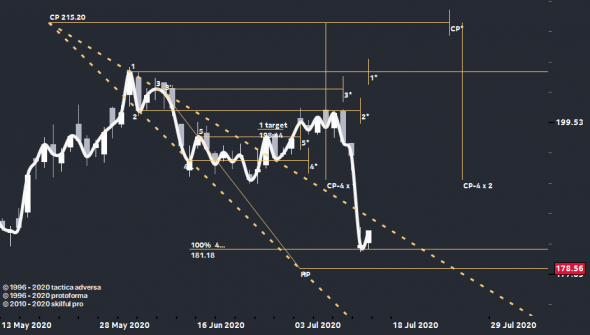

Газпром, дошёл, отреагировал и пошёл.

- 16 июля 2020, 19:13

- |

Здравствуйте, коллеги!

Позвольте процитирую себя из недавнего топика: «Газпром… „Было бы море, а корабли будут“:

»и санкции которые готовы ввести США не стоит сбрасывать со счетов, в итоге сейчас «вялая» ситуация по Газпрому, стронг баи рассматриваю в случае снижения на панике цены к уровню 100%4… и НР (диапазон 178-181)."

Моя скромная персона лишь озвучила уровни полученные методом анализа Тактика Адверза.

Реакция на уровень 100% 4... 181,18 МР(модели расширения) дневного плана с дальним уровнем НР:

( Читать дальше )

- комментировать

- 4.8К | ★5

- Комментарии ( 5 )

Облигации сильно подорожали. Как рассчитать реальную доходность?

- 15 июля 2020, 11:13

- |

В этом году стали очень популярными вложения в облигации. Из-за этого цена на долговые ценные бумаги выросла. Многие облигации федерального займа (ОФЗ) торгуются на 5% выше номинала. Как рассчитать реальную доходность бумаги, если ее приобрести по текущим ценам?

Давайте рассмотрим самые популярные — облигации с постоянным купоном. Доход по таким бумагам начисляется один или два раза в год фиксированными суммами (купонами).

Возьмем для примера (не рекомендация) облигацию ОФЗ 26211. На данный момент у нее следующие показатели (их можно посмотреть на любом сайте, посвященном облигациям):

— Дата погашения — 25.01.2023.

— Лет до погашения — 2,55.

— Номинал — 1000 руб.

— Доходность купона — 7% годовых.

— Накопленный купонный доход — 31,83 руб.

— Цена последней сделки в % к номиналу — 105,9%

Расшифровать эти термины поможет эта публикация.

( Читать дальше )

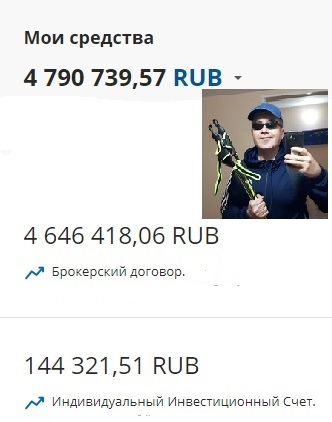

Первый миллион дивидендов

- 07 июля 2020, 14:05

- |

Пост в большей степени пишу для себя, чтобы потом прочесть, как исторический факт.

Два года назад я открыл брокерский счет и начал инвестировать.

Много читал статистики, делал расчеты в эксель, придумывал сводные таблицы.

Первый дивиденд получил 9 июля 2018 года.

Это был ММК и целых 70 рублей.

Первые акции, первые вложенные деньги, первые деньги полученные.

И вот, спустя ровно два года, я получил первый миллион рублей дивидендов.

Сама по себе сумма небольшая, но весомая.

Сейчас трачу в районе 2-х часов в день на эту деятельность.

Всё нравится. Ты свободен, как ветер:)

Мой портфель выглядит так:

| эмитент | в % от общего (по входным ценам) |

| ГМКНорНик | 10,3% |

| Татнфт 3ап | 9,9% |

| Сбербанк-п | 8,5% |

| СевСт-ао |

( Читать дальше )

Частые заблуждения о дивидендах на Мосбирже: рассказываем, как их готовить

- 06 июля 2020, 11:25

- |

В инвестициях есть темы, по которым можно встретить диаметрально противоположные ответы на один и тот же вопрос от разных людей. Это натолкнуло меня на идею детально разобрать наиболее частые заблуждения, которые распространены среди инвесторов.

Сегодня я расскажу про налог на дивиденды компаний, которые торгуются на Московской бирже.

Если вы спросите у инвесторов, какой налог на дивиденды по таким акциям, то большинство ответит, что 13%. И отчасти они будут правы! Но тут не обойтись без исключения из правил.

Заблуждение 1. Если я торгую акциями исключительно на Мосбирже, у меня в портфеле нет иностранных компаний

Есть ряд компаний, которые многие считают российскими. По факту они ведут свою деятельность в РФ, торгуются на ММВБ, однако зарегистрированы в других странах (обычно в офшорных зонах).

По данным Московской биржи на 01.07.2020, подобных ценных бумаг насчитывается 15 (пять акций и десять ГДР).

( Читать дальше )

- комментировать

- 47.6К |

- Комментарии ( 24 )

Что смотреть в кино?

- 05 июля 2020, 23:19

- |

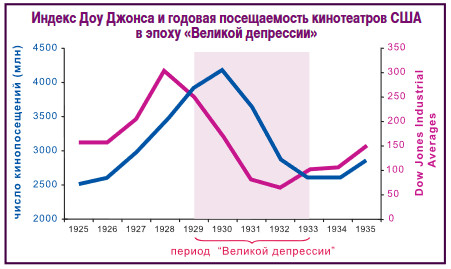

Я давно присматриваюсь к кинотеатрам и решил изучить, что в целом происходит в индустрии на рынке США.

Для начала посмотрел исторические данные, и как предыдущие кризисы сказывались на посещаемости.

Интересно, что наибольшая годовая посещаемость кинотеатров США была в первые годы Великой депрессии и во время Второй мировой войны. Этот период еще примечателен двумя событиями:

- 6 октября 1927 года вышел первый звуковой фильм «Певец джаза»

- 28 июня 1935 года на экраны вышел первый цветной фильм «Бекки Шарп». (в связи с последней тенденцией по борьбе с расизмом, даже не знаю, корректно ли использовать слово цветной, а то некоторые уже черный/белый список переименовывают)

Ни одного из фильмов я не видел, но понятно, что это был технологических прорыв. В то же время сняты такие легендарные хиты, как «Кинг Конг», «Волшебник страны Оз», «Унесенные ветром». Многие считают, что период Великий депрессии – это золотой век Голливуда. По выпущенным фильмам возможно да, но посещаемость к концу кризиса упала почти вдвое.

( Читать дальше )

❤ На пенсию в 65(60). Позади 14 лет инвестирования в дивидендные акции РФ. Впереди еще 14 лет, до пенсии! Ухожу от "3 тыр в месяц", перехожу к понятным "4200 рублей"

- 04 июля 2020, 11:05

- |

14 лет я откладывал по 3 тыс.руб. и добился хороших результатов.

Вот уже 2 года преподаю на очных курсах в г.Уфе, учу риэлтеров, знакомых, просто уфимцев «Как создать и управлять своим собственным Пенсионным фондом».

Благодаря постоянной «обратной связи», слушатели курсов подтолкнули меня к идее на следующие 14 лет (до пенсии) переформатировать

и обосновать «ежемесячные 3 тыра вложений».

Я согласен, идея мне понравилась!

Итак, с 10 июля 2020 г. я начинаю новый семилетний цикл.

Формула «инвестировать 3 тыс.руб. каждый месяц с зарплаты» переформатирована в «инвестировать 4200 руб. каждый месяц с зарплаты».

Вы наверное знаете, что сейчас можно отследить свою будущую пенсию и ваши отчисления в ПФ РФ.

Слушатели курсов предложили мне привязать ежемесячные перечисления на ИИС (БС) к отчислениям в ПФ РФ.

( Читать дальше )

- комментировать

- 11.4К |

- Комментарии ( 0 )

Как заполнить декларацию 3-НДФЛ – сальдируем убытки грамотно!

- 07 марта 2018, 20:20

- |

Добрый день, друзья.

Сегодня статья посвящена порядку не просто заполнения самой декларации, а как грамотно отметить в декларации полученные убытки в 2017 году, чтобы грамотно их сальдировать.

Разберем пример, в котором гражданин торговал через двух российских брокеров – у одного в 2017 году получен убыток, а у второго получена прибыль и с нее удержан был уже НДФЛ.

Можно ли в таком случае зачесть убыток и прибыль, если брокеры абсолютно разные? Конечно, можно. И я сейчас покажу, как правильно это сделать. Это совершенно не сложно.

Надо у прибыльного брокера запросить справку 2-НДФЛ. У убыточного брокера следует запросить справку об убытках (или налоговый регистр, в котором будет выделен убыток). И заодно я покажу, почему от убыточного брокера не хватит справки 2-НДФЛ, почему нужна справка об убытках.

Я буду показывать, как заполнить декларацию на программном обеспечении Федеральной налоговой службы, которую можно скачать с официального сайта ФНС России.

Когда вы получили на руки все нужные справки, то начинать работу следует со справки 2-НДФЛ, чтобы ввести данные по прибыльному брокеру. И вот тут, как показывает практика, возникают часто вопросы. Посмотрите на пример справки 2-НДФЛ: на картинке видно, что были операции с ценными бумагами и ФИССами.

( Читать дальше )

- комментировать

- 19.3К |

- Комментарии ( 38 )

Можно ли жить на див портфель?

- 24 мая 2016, 15:39

- |

Можно ли жить на див портфель?

В апреле/мае 2008 по просьбе/угрозе/пожеланию/мольбе дражайшей супруги были закрыты все позиции на рынках и начался поиск квартиры. Квартира была «успешно» куплена на пике цен, но слава яйцам все для ремонта и обстановки было куплено до кризиса.

В марте 2009 неожиданно был выплачен бонус, и на эти деньги+зажатые от жены, в апреле 2009 был набран портфель из 10 бумаг, равными долями, почти на 3 мио руб:

Акрон, Уралкалий, МТС, Северсталь, НЛМК, Лензолото преф, Магнит, ЛСР, НКНХ преф, ВМСПО

Портфель практически не трогался до 2015г. (в 2011 была куплена МосБиржа). В 2015 почти полностью убран Магнит и Уралкалий, и куплены ИнтерРао, ФСК, Протек и ММК.

Но речь не о переоценке портфеля, а о див доходе, по годам:

415 тыщ 2011, 478 тыщ 2012, 595 тыщ 2013, 615 тыщ 2014, 875 тыщ 2015, ожидаемый доход за 2016 около 1,2 мио руб.

Можно ли жить на эти деньги? У всех свои потребности.

Доволен ли я результатом? Вполне

p.s. дивы не реинвестируются

Данахер как зеркало правильного управления активами

- 18 мая 2016, 17:39

- |

Продолжаем рассуждения о долгосрочном инвестировании, которые являются плавным продолжением эпопеи про поездку Александра к дедушке Баффету

Для начала, повторю основные тезисы моего предыдущего поста

- При инвестиции в акции имеет смысл сделать выбор между компаниями, которые концентрируются на каком то продукте или сегменте рынка (кока кола, тесла, макдональдс), и компаниями, которые просто занимаются asset allocation, и особо не ограничивают себя типом активов.

- Приняв за данность возможность выбора между двумя альтернативами, я утвеждаю, что в наше непростое время инвестиции в Asset Allocators являются более привлекательными, чем в компании “одного продукта”

- Типичным примером компании – Asset Allocator-а является контора Баффета, Berkshire Hathaway. Сразу скажу, что таких компаний на рынке публично торгующихся акций вообще то много. Просто у Баффета самый лучший пиар.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал