SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Избранное трейдера Павел М

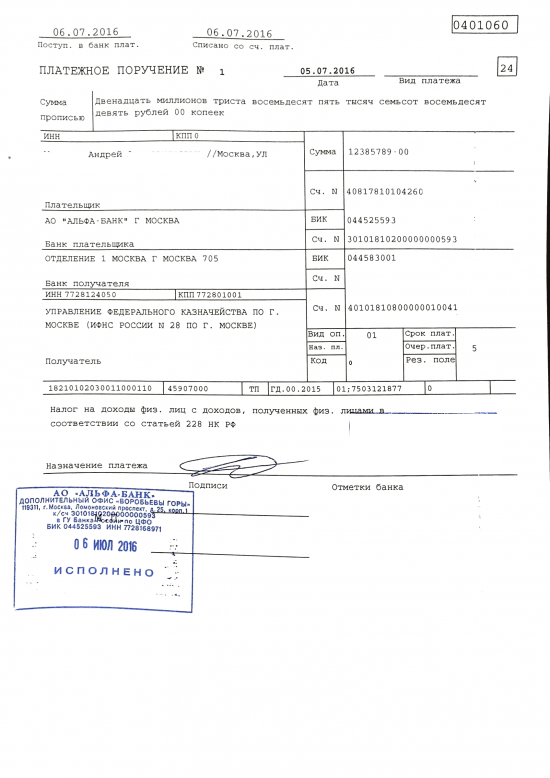

Помог бюджету, заплатил налог

- 08 июля 2016, 15:42

- |

Внес посильный вклад в улучшение ситуации с бюджетом, заплатил НДФЛ за 2015г. с прибыли на западных рынках (фьючерсы, акции, форекс, еврооблигации и сырье). Декларацию сдал несколько недель назад.

Беру повышенные социалистические обязательства увеличить надои молока в 2016 и заплатить еще больше налогов.

Беру повышенные социалистические обязательства увеличить надои молока в 2016 и заплатить еще больше налогов.

- комментировать

- ★24

- Комментарии ( 136 )

Государство гарантирует! 5.000.000 под ставку 9,54% годовых на 1,5 года. Выше и надежней, чем у Сбербанка.

- 07 июля 2016, 18:06

- |

Государство гарантирует! 5.000.000 под ставку 9,54% годовых на 1,5 года. Выше и надежней, чем у Сбербанка.

Тонкости инвестирования в ОФЗ.

В этой статье я расскажу о привлекательности облигаций федерального займа для частного инвестора (ОФЗ).

Что такое ОФЗ?

ОФЗ – облигация, выпускаемая Министерством финансов РФ. Покупка облигации федерального займа означает, что вы даете деньги в долг государству. Государство, в свою очередь, дает обязательство не только выплатить долг держателю облигации, но и процентные выплаты по купонам.

Почему стоит инвестировать в ОФЗ?

- Облигации федерального займа приносят предсказуемый и стабильный доход;

- Низкие риски — погашение облигаций и купонные выплаты гарантированы государством;

- Накопленные проценты(купоны) сохраняются, даже если выходим досрочно – облигацию можно продать.

Купон выплачивается как правило раз в полгода и фиксирован на весь срок обращения.

( Читать дальше )

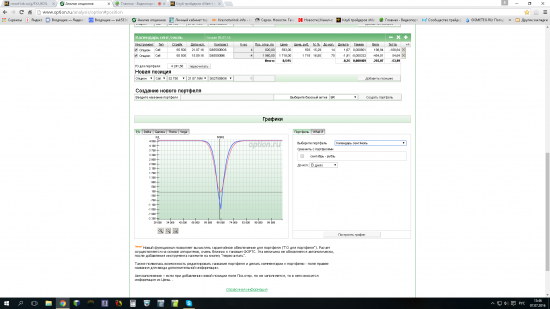

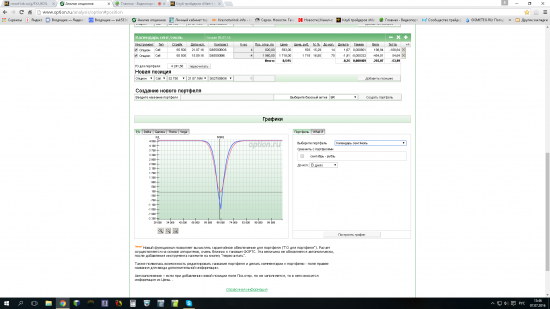

Опционы - календарь.

- 07 июля 2016, 11:50

- |

Конструкция по Si на опционах, покупка июля — продажа сентября. Открыл по одному опциону, увеличил позицию до четырёх, но почему то ГО не увеличилось?

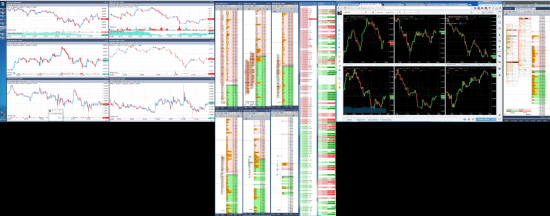

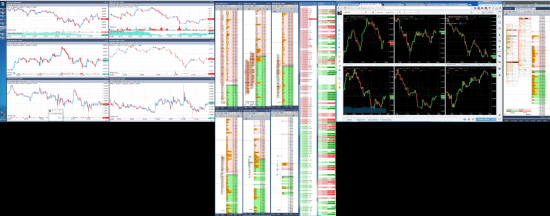

Новости мухи и набор трейдеров в команду

- 06 июля 2016, 17:50

- |

Всем привет!

С апреля месяца я примкнул к команде, с которой мы и выступали на последней конференции Смартлаба.

Одного члена нашей команды вы знаете также по конференции — Ярослав.

Вкратце о нас: мы международная команда профессиональных трейдеров (проп команда).

Торгуем Россию и запад, сидим физически тоже как тут (Москва), так и там (трейдеры из Чикаго и Швейцарии).

Основной рост, который случился со мной за последнее время в трейдинге — я перестал быть заложником одного инструмента. Раньше я дрочил один инструмент — фьючерс на долларрубль, зарабатывал неплохие деньги. И думал что основной рост, который может быть — увеличение объёма торговли.

Но теперь мне абсолютно всё равно что торговать — сказалось влияние торговли на западе и ежедневного обсуждения сделок.

Сделал выборку за последние дни — основная прибыль (40%) осталась на фьючерсе долларрубль, остальные 55% распределяются примерно поровну между ртс и нефтью. Также есть какая-то незначительная мелочь в остальных инструментах.

Кроме того, постоянный разбор сделок позволил качественно повысить уровень торговли. Теперь я твёрдо могу ответить на вопрос зачем нужна команда :)

Многие спрашивают про мой рабочий стол — выложил его тут в полном разрешении.

( Читать дальше )

С апреля месяца я примкнул к команде, с которой мы и выступали на последней конференции Смартлаба.

Одного члена нашей команды вы знаете также по конференции — Ярослав.

Вкратце о нас: мы международная команда профессиональных трейдеров (проп команда).

Торгуем Россию и запад, сидим физически тоже как тут (Москва), так и там (трейдеры из Чикаго и Швейцарии).

Основной рост, который случился со мной за последнее время в трейдинге — я перестал быть заложником одного инструмента. Раньше я дрочил один инструмент — фьючерс на долларрубль, зарабатывал неплохие деньги. И думал что основной рост, который может быть — увеличение объёма торговли.

Но теперь мне абсолютно всё равно что торговать — сказалось влияние торговли на западе и ежедневного обсуждения сделок.

Сделал выборку за последние дни — основная прибыль (40%) осталась на фьючерсе долларрубль, остальные 55% распределяются примерно поровну между ртс и нефтью. Также есть какая-то незначительная мелочь в остальных инструментах.

Кроме того, постоянный разбор сделок позволил качественно повысить уровень торговли. Теперь я твёрдо могу ответить на вопрос зачем нужна команда :)

Многие спрашивают про мой рабочий стол — выложил его тут в полном разрешении.

( Читать дальше )

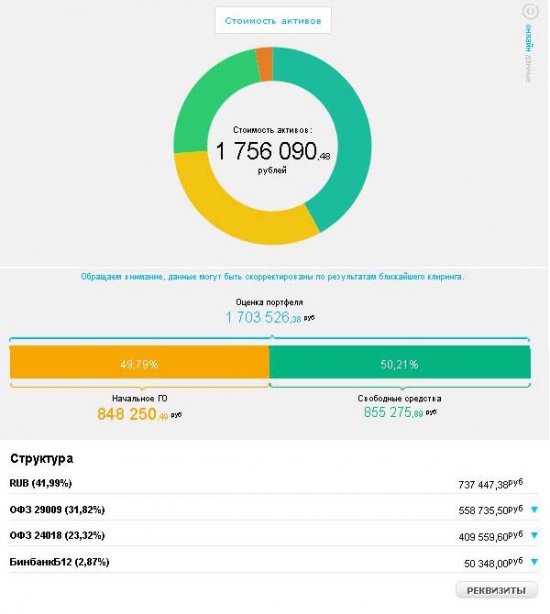

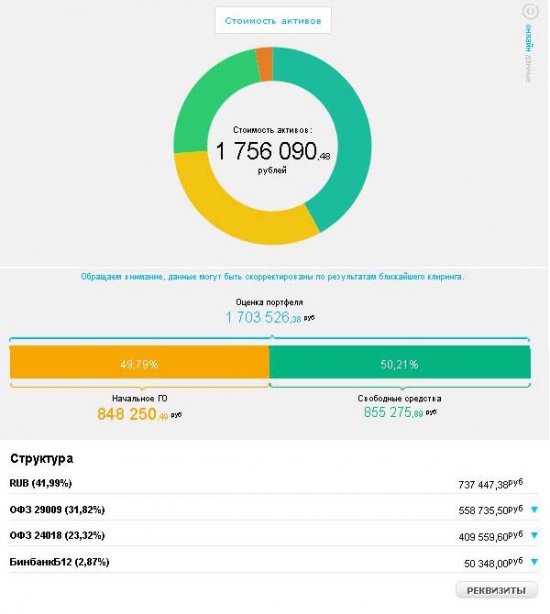

==**Интересует кто на сколько % заполняет свой депо под ГО в виде облигаций.**==

- 05 июля 2016, 13:13

- |

Добрый день, коллеги! Интересует кто на сколько % заполняет свой депо под ГО в виде облигаций, поделитесь опытом, ибо я только пробую в этом направлении и боюсь как бы не обжечься.

У меня брокер «Открытие» по правилам брокера в случае не хватки средств под ГО брокер будет начислять процент по кредиту (я так понял такую же величину как на споте под кредит акций). Поэтому я 2*ГО оставляю в виде денежных средств, а на остальное покупаю облигации, чтобы при не благоприятном исходе иметь запас, также имеется прослойка в виде коротких облигаций(с малой дюрацией) которые можно будет продать без особых потерь.

Может есть смысл полностью заполнить ГО под облигации и платить процент по кредиту брокеру в надежде на рост депо и выход в «безкредитную зону», или наоборот больше денег оставить под ГО и покупать меньше облигаций?

У меня брокер «Открытие» по правилам брокера в случае не хватки средств под ГО брокер будет начислять процент по кредиту (я так понял такую же величину как на споте под кредит акций). Поэтому я 2*ГО оставляю в виде денежных средств, а на остальное покупаю облигации, чтобы при не благоприятном исходе иметь запас, также имеется прослойка в виде коротких облигаций(с малой дюрацией) которые можно будет продать без особых потерь.

Может есть смысл полностью заполнить ГО под облигации и платить процент по кредиту брокеру в надежде на рост депо и выход в «безкредитную зону», или наоборот больше денег оставить под ГО и покупать меньше облигаций?

ЦБ предложил ввести новые ограничения для частных инвесторов

- 01 июля 2016, 08:57

- |

Банк России предлагает ввести новые ограничения для частных инвесторов, ограничив список инструментов, в которые могут вкладывать средства граждане без опыта и образования

"Регулятор предлагает ограничить неквалифицированных инвесторов в их праве покупать «сложные инвестиционные инструменты», в составе которых есть деривативы, а также запретить совершать им необеспеченные сделки (сделки с использованием заемных средств брокера). Вкладывать в производные и другие рискованные инструменты они смогут только с помощью независимого инвестиционного советника. Регулятор предлагает обязать такого советника компенсировать понесенный инвестором ущерб, если он вложил деньги в инструменты с неприемлемым для того уровнем риска."

http://www.rbc.ru/finances/30/06/2016/5774e25b9a794756b7ff8b65?from=newsfeed.

================================

Шорты — это тоже необеспеченные сделки.

Получается не опытных физиков и от их отлучат ...

интересный подход. однобокий, но с точки зрения подъема некоторых бумаг до номинала (типа ФСК ЕЭС, Россети, Интер РАО) вполне резонный.

Значит кто-то в этом заинтересован…

"Регулятор предлагает ограничить неквалифицированных инвесторов в их праве покупать «сложные инвестиционные инструменты», в составе которых есть деривативы, а также запретить совершать им необеспеченные сделки (сделки с использованием заемных средств брокера). Вкладывать в производные и другие рискованные инструменты они смогут только с помощью независимого инвестиционного советника. Регулятор предлагает обязать такого советника компенсировать понесенный инвестором ущерб, если он вложил деньги в инструменты с неприемлемым для того уровнем риска."

http://www.rbc.ru/finances/30/06/2016/5774e25b9a794756b7ff8b65?from=newsfeed.

================================

Шорты — это тоже необеспеченные сделки.

Получается не опытных физиков и от их отлучат ...

интересный подход. однобокий, но с точки зрения подъема некоторых бумаг до номинала (типа ФСК ЕЭС, Россети, Интер РАО) вполне резонный.

Значит кто-то в этом заинтересован…

Есть у кого-нибудь аудиокнига Воспоминания биржевого спекулянта? Залейте на обменник пожалуйста.

- 28 июня 2016, 18:25

- |

Брокеры - Финам

- 28 июня 2016, 18:07

- |

Решил написать пост. И по возможности вспомнить всё хорошее и плохое.

Итак брокер не идеален, но торгую здесь много лет и до сих пор не ушёл. То ли привычка, то ли лень уходить.

Итак брокер предоставляет возможность торговать всем. Но я реально торгую только фондовый рынок.

По идее удобно было бы торговать с одного счёта и фонду и срочку ( сейчас я шорчу бумагу на фонде ), а практичней было бы на фъючах. Но для этого надо открывать второй счёт, что не очень удобно. У Финама есть такая фозможность через его офшор Хутрейдерс, но меня это не вдохновляет.

1 Тарифы за торговлю, вроде умеренные.

В целом тарифы умеренные. Но вот договора по тарифам соблюдает финам на 3. Это было несколько лет назад тогда вводили минимальный взнос за любую сделку. В общем мне этот новый тариф был не выгоден. В результате пошли на мировую минималку с меня не берут, но вот первоначальный тариф увеличили. В общем сделал вывод, что договор Финам может и не соблюсти до конца, но вполне договороспособен.

( Читать дальше )

Итак брокер не идеален, но торгую здесь много лет и до сих пор не ушёл. То ли привычка, то ли лень уходить.

Итак брокер предоставляет возможность торговать всем. Но я реально торгую только фондовый рынок.

По идее удобно было бы торговать с одного счёта и фонду и срочку ( сейчас я шорчу бумагу на фонде ), а практичней было бы на фъючах. Но для этого надо открывать второй счёт, что не очень удобно. У Финама есть такая фозможность через его офшор Хутрейдерс, но меня это не вдохновляет.

1 Тарифы за торговлю, вроде умеренные.

В целом тарифы умеренные. Но вот договора по тарифам соблюдает финам на 3. Это было несколько лет назад тогда вводили минимальный взнос за любую сделку. В общем мне этот новый тариф был не выгоден. В результате пошли на мировую минималку с меня не берут, но вот первоначальный тариф увеличили. В общем сделал вывод, что договор Финам может и не соблюсти до конца, но вполне договороспособен.

( Читать дальше )

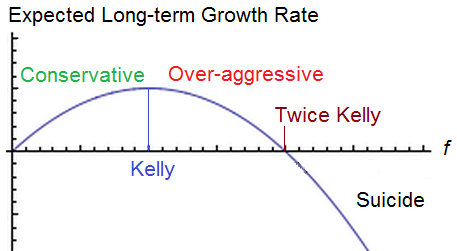

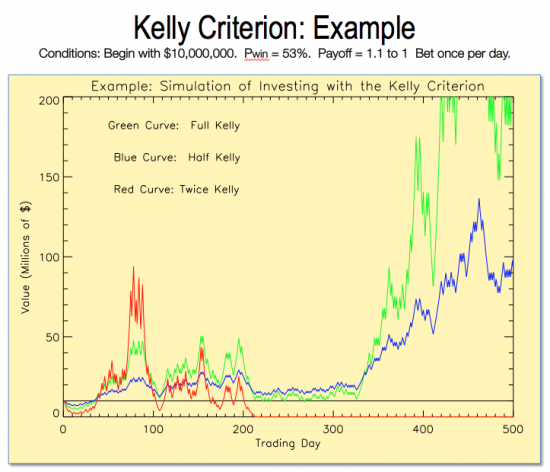

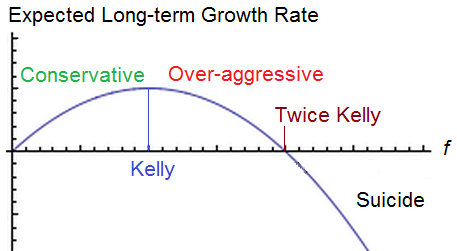

Откуда взялось правило 2% или Критерий Келли

- 27 июня 2016, 15:59

- |

Введение

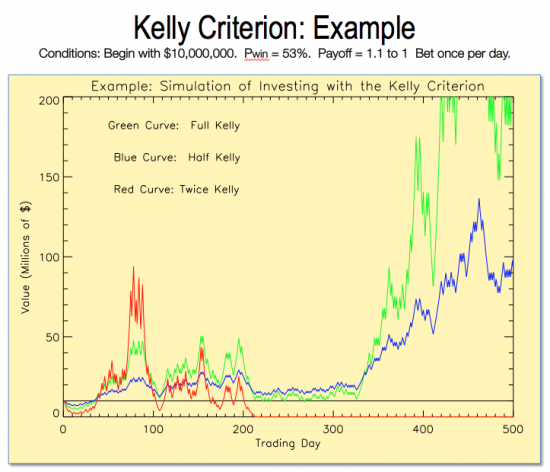

Есть миф, что риск на сделку или максимальный убыток за день должен составлять не более 2% счета. Я долго думал, почему именно эта цифра, и, кажется, нашел ответ, изучая более глубоко критерий Келли.

Критерий Келли — это формула маней-менеджмента, которая помогает вычислить оптимальный риск на 1 сделку / ставку / игру, так, чтобы счет в долгосроке рос максимально быстро.

Если брать слишком большие плечи, уйдем в минус. Если рисковать слишком мало, счет будет расти слишком медленно.

Вот симуляция, которая наглядно демонстрирует преимущества использования этой математики:

( Читать дальше )

Есть миф, что риск на сделку или максимальный убыток за день должен составлять не более 2% счета. Я долго думал, почему именно эта цифра, и, кажется, нашел ответ, изучая более глубоко критерий Келли.

Критерий Келли — это формула маней-менеджмента, которая помогает вычислить оптимальный риск на 1 сделку / ставку / игру, так, чтобы счет в долгосроке рос максимально быстро.

Если брать слишком большие плечи, уйдем в минус. Если рисковать слишком мало, счет будет расти слишком медленно.

Вот симуляция, которая наглядно демонстрирует преимущества использования этой математики:

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал