Избранное трейдера leonid

Сделать обратный выкуп акций незаконным?

- 14 апреля 2019, 16:26

- |

- Как и в случае дробления акций, выкуп акций сам по себе не обязательно является плохой вещью; они — только наименее лучшее использование наличных денег.

- Как мы только что обсуждали на прошлой неделе, после рецессионных минимумов большая часть роста «прибыльности» была вызвана различными мерами по сокращению затрат и учетными трюками, а не фактическим увеличением выручки.

- Реальность такова, что обратный выкуп акций создает иллюзию прибыльности.

- С одной стороны обратный выкуп акций, с другой ФРС, чья политика позволяет компаниям выпускать долговые обязательства с рекордно низкой доходностью и финансировать эти триллионы в выкупах.

Крах 1929 года

В преддверии краха 1929 года банки, на которые были возложены сбережения людей, были по обе стороны инвестиционной игры. Они одалживали деньги инвесторам, чтобы спекулировать, и спекулировали на самих рынках.

После крушения SEC был сформирован, чтобы «контролировать» финансовые рынки и защитить инвесторов от хищнических действий Уолл-стрит и банков. Частью этого процесса было принятие Закона Гласса-Стигалла в 1933 году, чтобы отделить банковскую и брокерскую деятельность, чтобы построить стену между источником средств (банковские депозиты) и использованием средств (спекулятивные инвестиции).

( Читать дальше )

- комментировать

- ★7

- Комментарии ( 2 )

Американские инсайдеры выходят из тени? Крупная ставка на индекс волатильности

- 14 марта 2019, 23:03

- |

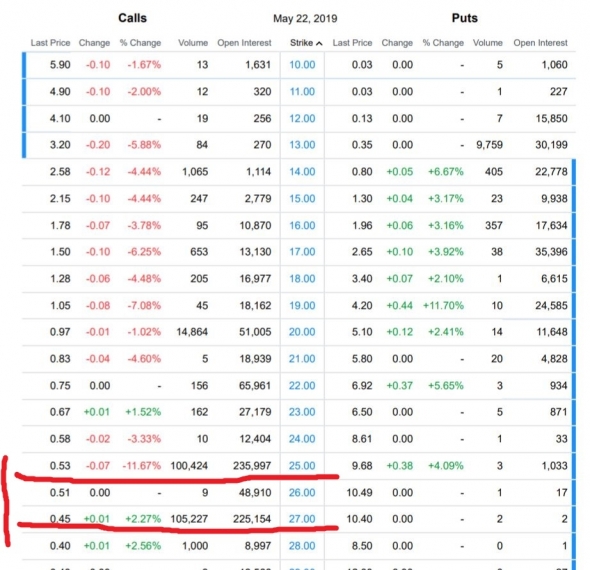

На смарт-лабе выложили интересную информацию о текущих объемах в опционах на VIX (индекс волатильности S&P 500), так вот — объемы в майских коллах на страйках 25 и 27 зашкаливают!

(Опционы на индекс волатильности VIX, дата экспирации 22 мая)

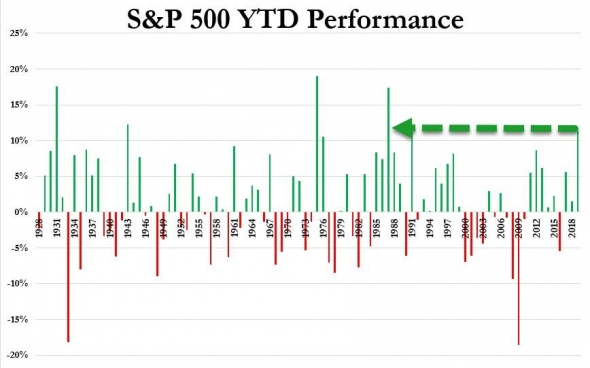

На публикацию, кстати, не обратили особого внимания — а зря. Вот хорошая картинка с ZeroHedge (неоднократно там выкладывалась в разных статьях) со сравнением динамики индекса S&P 500 в текущем и 1937 году:

( Читать дальше )

Только по рынку. Европа.

- 14 февраля 2019, 14:01

- |

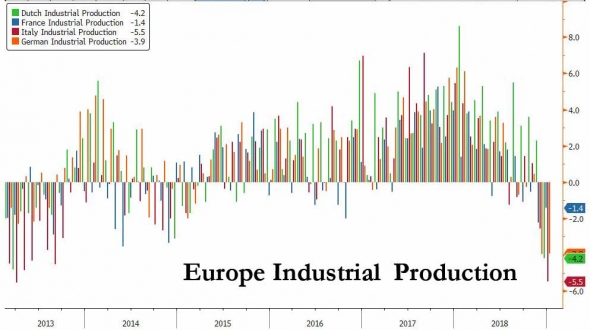

А теперь вернемся к старушке Европе, проблем там куча.

( Читать дальше )

Смотрите в кинотеатрах. Фильмы для трейдера

- 09 февраля 2019, 01:04

- |

И все еще жив.

Смотрите во всех кинотеатрах страны:

“Остаться в живых”.

2. Они могли бы и дальше торговать.

Если бы в то утро получили привычные сигналы....

Смотрите во всех кинотеатрах страны:

“Рассвет живых мертвецов”.

3. Это история про повседневную жизнь брокеров.

Смотрите во всех кинотеатрах страны:

“Сволочи”.

4. Он выиграл ЛЧИ.

И начал обучать трейдингу.

Смотрите во всех кинотеатрах страны:

“Сделка с дьяволом”.

5. Фильм снят специально для тех,

кто пытается дозвониться до брокера.

Смотрите во всех кинотеатрах страны:

“Звонок”.

6. Он хотел стать успешным трейдером.

Но возглавил Смартлаб.

Смотрите во всех кинотеатрах:

“Перерождение”.

7. Это фильм для тех,

кто все еще верит в золото.

Смотрите во всех кинотеатрах страны:

“Золотая лихорадка”.

( Читать дальше )

Не выкупили

- 27 октября 2018, 12:28

- |

Самый большой в мире рынок переходит в медвежий цикл. Впервые покупатель с него ушел.

Неделю не выкупили. Месяц — тоже.

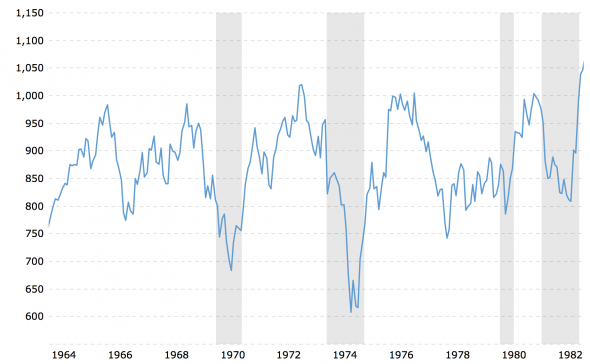

Пробой минимума начала года окончательно переключит рынок в медвежью пилу «W». И рынок в цикле повышения ставок на 10 лет станет вот таким:

( Читать дальше )

Рубль не споткнулся – он просто завязывает шнурки!

- 19 сентября 2018, 20:17

- |

Добрый день!

На дневном графике пары USD/RUB цена бодро сползает вниз. И идет цена прямо к линии восходящего канала и пробитого ранее важного уровня 65.00. Сейчас мы видим коррекцию. И не более. В принципе, где-то в точке пересечения этих линий и интересно будет ждать отскока пары вверх:

На дневном графике нефти WTI у нас формируется правое плечо возможной «Головы с плечами». Перед нашей фигурой есть восходящий тренд, линия шеи наклонена в правильную сторону. Осталось только подождать подхода цены к линии шеи для ее прорыва. При реализации медвежьего сценария падение пары может быть до уровня в 54 доллара за бочку:

( Читать дальше )

Американский фондовый рынок: Пузырь или все-таки нет?

- 30 июля 2018, 17:51

- |

Беглый взгляд на индекс американского фондового рынка S&P 500, особенно на долгосрочный график, дает мало шансов удержаться от заключения, что это «пузырь», что это похоже на конец 90-х и знаменитый «dot com bubble». Резкая коррекция (после не менее резкого январского взлета) начала этого года еще более утверждает в этом взгляде – дескать, здоровый рынок так падать не может. Даже чиновники ФРС беспокоятся, насколько обоснованы оценки акций на данный момент.

Однако реальность намного сложнее. Необходимо помнить, что у любого актива нет понятия абсолютная стоимость, есть только относительная.

Более детальный анализ показывает, что оценки акций действительно выше исторических средних значений. Но «пузырем» это назвать сложно, особенно если вспомнить, что процентные ставки на рынке на порядок ниже, чем 15-20 лет назад. И уж тем более это не имеет ничего общего с концом 90-х, началом нулевых, когда индекс S&P 500 вертикально взлетел всего за пару лет, но затем драматично уполовинился.

( Читать дальше )

Нефть. ГиП сыграла. Разметка Пректера-Демуры аннулирована. Что дальше?

- 03 июля 2018, 19:45

- |

Итак, цена нефти WTI пересекла уровень 74.95 (на данный момент цена вернулась ниже, но это значения не имеет). Что это означает?

Во-первых, сыграла фигура «перевёрнутая голова и плечи», которая была обозначена ещё в ноябре прошлого года, но всячески отрицалась армагеддонщиками (см. пункт 5 в этом посте). Во-вторых, разметка Пректера, Демуры и многих других, обозначавших рост с минимума 2016 года, как четвёртую волну, стала окончательно неактуальной. То, что это — не четвёртая волна, я предупреждал ещё в 2016 году. Справедливости ради замечу, что Демура изменил разметку на позапрошлом семинаре, но предшествующие два года он рассматривал её, как единственную.

( Читать дальше )

Совет старого Гнома

- 09 апреля 2018, 13:07

- |

Во первых, смотрите на волу. 80-100 — это реально паника. Правая сторона улыбки должна подняться. Колы ОТМ из-за маржинколов будут дорогие. Их надо продавать. Особенно deep otm. Как только рынок отскакивает — вола сдувается и они ничего не стоят. Параллельно можно продавать глубокие путы. Там вола будет 200 и стоить они будут немеряно. Проблема в этой истории — что я почти всегда приходил к ней когда нет бабла и ты понимаешь что денег рынок раздает, а взять Не можешь. Исключение — осень 2011, когда мы сделали ок 10 млн за день на депозит тогда примерно 3-4. Не сказать что я офигенно был готов к обвалу, но так сложилось что бабки были и дорогой брокер еще давал сверху плечо по дружбе.

Во вторых — сейчас льют рынок. А значит акции отдельные, которые вроде от санкций страдать особо не должны- становятся привлекательными. Если эмитент особо без долларовых долгов, работает на рынок рф или азии и имеет норм мульт (скажем дешевле 5 ev/ebitda) — то можно начинать подкупать.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал