Избранное трейдера Мамкин инвестор

Про ипотеку без картинок

- 28 августа 2022, 11:27

- |

smart-lab.ru/blog/832563.php

Ипотека — это когда паразит дает тебе кредит под залог квартиры и оставшуюся часть жизни ты работаешь на него. А паразит, тем временем, тратит миллиарды денег на пропаганду экономики кредита, как самой прекрасной и единственно возможной. За это, кстати, паразитов нужно уничтожать, как вид.

Как учил товарищ Морфеус

Примешь синюю таблетку — и сказке конец. Ты проснешься в своей постели и поверишь, что это был сон. Примешь красную таблетку — войдешь в страну чудес. Я покажу тебе, насколько глубока студия в Подмосковье.

На самом деле ипотека — это инструмент. Никто им орудовать и брать его не заставляет. Государство даёт красную таблетку в виде материнского капитала, который практически невозможно потратить другим путём, кроме как на покупку недвиги. Пенсия матери?! В 60 лет до которой фиг знает та мать доживёт или нет?! Ну камон...

Что происходит с предпринимателем, который понимает, что у клиента нет выхода?! Правильно, закладывает материнский капитал в цену. Итого мнимый профит потребителя переходит в реальный профит продавца. Поскольку презервативы — штука дорогая, а юношеские комплексы — штука серьёзная, залетают все кому не лень. И вот дальше уже идёт градация семей на богатых и бедных. Бедные будут продолжать ютиться с родителями жены или мужа. А богатые (относительно бедных) будут искать пути выхода из этой ситуации. Путей этих всего 3:

( Читать дальше )

- комментировать

- 5.6К | ★5

- Комментарии ( 35 )

🔥 Периодическая система типов финансовых активов

- 26 августа 2022, 12:59

- |

Не то чтобы это моя идея: в сети гуляет англоязычная версия (можно вбить в поиск «periodic table of asset classes» — автор неизвестен).

Мне оригинал показался не совсем логичным и уж точно не адаптированным к российским реалиям. Так что сделал свою.

Деньги:1. Наличные деньги — являются лишь небольшой частью всей денежной массы. Наличности в России на данный момент (М0) 13,3 трлн ₽, а всего денег с учетом виртуальных циферок на наших с вами счетах — 69,6 трлн ₽.

8. Накопительные счета и вклады — упрощенное название переводных депозитов и других депозитов, составляющих остальную денежную массу (утрированно, безнал).

15. Инструменты денежного рынка — РЕПО, межбанковская тема, обычному обывателю доступна разве что через БПИФы на денежный рынок (аналог вкладов на бирже).

( Читать дальше )

Почему я держусь от российского рынка подальше?

- 25 августа 2022, 22:07

- |

1. Безумно маленький выбор

На российском фондовом рынке представлено порядка 240 публичных компаний. При этом крупных и ликвидных из них можно “наковырять” от силы 50. О широкой диверсификации по секторам речи быть, к сожалению, не может. В один лишь американский индекс S&P 500 входит чуть более 500 крупнейших компаний. Всего на биржах США торгуется более 6 000 компаний из 11 различных секторов.

2. Государственное участие

В большинстве крупнейших публичных компаний основным акционером является государство. Это нельзя назвать только лишь минусом, ведь поддержка государства всегда поможет оставаться компаниям на плаву. Но минусы, на мой взгляд, перевешивают: последняя история с дивидендами Газпрома (MCX:GAZP) прекрасно описала мою идею. Государству потребовались дополнительные деньги в бюджет, и оно же, как основной акционер, решило отказаться от выплаты дивидендов миноритариям.

( Читать дальше )

Как хранить подушку безопасности на вкладах

- 21 августа 2022, 20:10

- |

Подушку безопасности рекомендуется хранить в максимально ликвидных инструментах: наличные и безналичные средства, деньги на вкладах, иностранная валюта. Некоторые особо одарённые рекомендую засунуть подушку безопасности в короткие ОФЗ (или даже в трежерис до феральских событий). Но как мы увидели, что биржа была закрыта целый месяц и продать ваши ОФЗ вы всё равно не смогли бы какими короткими и ликвидными они бы у вас ни были.

Насчёт валюты, тоже оказалось, что это не панацея, помимо инфляции которой подвержена любая валюта, ещё и сам курс валюты может сильно меняться, причём не всегда в нашу пользу. Хотя небольшую часть подушки всё таки стоит держать в валюте, но лишь не большую.

В остальном, живя в рублёвой зоне, лучше и хранить подушку в рублях. Однако инфляция в рубле не маленькая и хранить деньги под матрасом это не лучшее решение. Поэтому большую часть сбережений на чёрный день всё таки стоит размещать на банковских вкладах, дабы хотя бы немного отбить инфляцию. Но и тут засада, такие американские горки с ключевой ставкой, что легко промахнуться и можно было положить деньги на вклад сроком на 1 год в августе 2021 года под какие-нибудь 6-7% годовых, и пропустить весь взлёт процентных ставок. Можно конечно было закрыть вклад досрочно с потерей процентов, и переложиться под бОльший процент, но не всегда игра стоила свеч, особенно если учесть тот факт, что хорошие ставки давали только на короткие сроки. Хотя я переложился, открыв вклад в январе под 8,5%, закрыл его досрочно в марте и открыл новый под 19%, в моём случае это оказалось выгодным. И вот, ожидая окончания срока своего вклада (который подходит к концу в сентябре), я стал продумывать стратегию, как грамотно разместить подушку безопасности чтобы получать доход побольше и сохранить ликвидность, чтобы можно было снимать деньги досрочно, не теряя при этом проценты. Но есть ведь вклады с возможностью снятия и пополнения, а также есть накопительные счета — да, есть, но ставки по ним ощутимо ниже, а по накопительным счетам и вовсе не постоянный, либо требуют выполнения дополнительных условий. У профессиональных вкладчиков наверняка есть свои стратегии и возможно я изобрёл велосипед, но всё же.

( Читать дальше )

- комментировать

- 18.4К |

- Комментарии ( 32 )

Если бы я захотел отговорить человека от трейдинга, то...

- 12 августа 2022, 14:34

- |

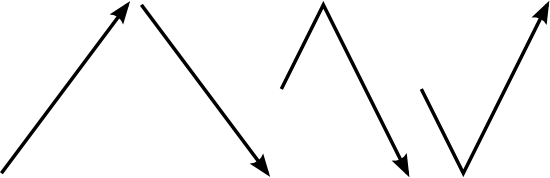

Казалось бы в любой момент времени цена может пойти только вверх или вниз. Два варианта 50/50. Нужно всего лишь угадать buy или sell.

Но на самом деле, вариантов движения цены четыре.

( Читать дальше )

ПОСЛЕДНИЙ ПОСТ

- 07 августа 2022, 22:11

- |

1. публиковался на этом сайте по моему Илья Нурулин (школота) единственный кто был откровенен, прибыльный (видимо удален)

2. Блог им. CzeDOOM | Эмпирическая философия бывалого трейдера

29 января 2016, 01:29|Mao CzeDOOMПечать

1. Никогда не будьте ни в чем уверены. Будущее не знает никто, так как его просто нет. Задача трейдера – оценить вероятности и принять соответствующее торговое решение. Зачастую, лучшее торговое решение – это не входить в рынок. Задача спекулянта – это сохранить капитал, а вторая – попытаться еще и заработать.

2. Стоп должен стоять всегда.

3. Из $100 реально сделать $1 000, а из $1 000 — $10 000, а потом — $100 000. Но если хотите сделать это за свою жизнь – вы однозначно будете превышать свои риски. Абсолютное большинство трейдеров всегда будут это делать. Самый верный риск менеджмент в этом случае – это периодически снимать часть заработанного. Как лучше снимать: по достижению определенной суммы или по истечению определенного времени? Все зависит от самого трейдера. Следует помнить одно – попытки «добить» депозит до определенной суммы за определенное время – это слив. Лучше выводить периодически 50% заработанного, а другие 50% оставлять на торговом счету.

4. Лучше, надежнее и проще торговать в направлении тренда. Цена обычно доходит до намеченной цели, а если тренд продолжается – то идет дальше цели. Если торгуете контртренд – цели должны быть меньше (как минимум в половину). Например, если это трендовый канал, при тренде цель – это противоположная граница канала, а при контртренде – это середина канала. Контртенд можно пробовать торговать на акциях, если идут исторические минимумы/максимумы.

5. Большинство акций (но не все) двигаются «синхронно» вместе с индексами, даже если они в него не входят, а также с «секторами» (например, энергетика – с энергетическим сектором). Поэтому наблюдение корреляции с индексами – весьма спорное занятие. Аналогично на форексе – не стоит тратить время на сопоставление мажоров и кросс-курсов, — все инструменты прекрасно анализируются с помощью теханализа. Лучше анализировать каждый инструмент сам по себе.

6. Уровни, наверное, это самое главное в торговле. Лучше совершать сделки только на уровнях. Лучше строить уровни по теням – цена уже там была, лимитные приказы были активированы. Если не уверены, стройте 2 уровня (тонкие линии) – по теням и по телам – это и будет «зона»: она менее точная, но более надежная.

7. Лучшие ТФ: Форекс (W1 и D1 с промотором H4), акции D1->H4->M5, нефть – М30, природный газ – H1.

8. Лучшие средние скользящие – это ЕМА. Лучшие параметры: D1/M5: (10 (8), 20 (21)) и 50.

9. Часто цена не доходит до профита!? Ответа что делать нет. Можно закрывать части позиций, но это не всегда удобно. Достаточно простой вариант – это открыть 2 одинаковые позиции: 1 – 50 пунктов (но не менее стопа), 2 – поставленная цель. При закрытии 1й сделки по профиту, по второй стоп в бу. Практически любой инструмент проходит 50 пунктов.

10. Если впереди многолетний максимум/минимум – можно смело выставлять отложку на уровень и практически всегда забирать свои 50 пунктов, — цена редко проходит его с первого раза.

11. Паттерн ABC (пробитие, откат, продолжение движения) на М5 работает в 80% случаев.

12. На графике нет ничего лучше самой цены. Минимализм – залог успеха. Потом, по приоритетности лучше наносить: горизонтальные уровни, потом трендовые линии/каналы, потом ЕМА. Почему так? У всех разные параметры индикаторов, а вот уровни – видят все.

13. Лучший таймфрейм – это D1, а лучшее соотношение риск\прибыль – 2% к 6%.

14. М5, особенно учитывая тренд на D1 и имея подтверждение на Н4 дает прекрасные результаты.

15. Оптимально торговать большее количество инструментов, не уменьшая ТФ и не нарушая ММ.

16. Долгосрочные сделки на рынке форекс – опасная затея, так как «потолка» и «дна» у валюты нет и быть не может. Фьючерсы и акции имеют дно – 1 цент за контракт или банкротство эмитента.

17. Перенос сделок по акциям на следующий день – это лотерея. Особенно если брокер не дает возможности торговать на премаркете и афтермаркете. Если уже решили обыграть «кухню», то перед окончанием торговой сессии убирайте тейки и профиты. Лучше крыть прибыли/убытки руками после открытия торгового дня.

18. Нет времени торговать – не лезь на акции или фьючерсы. Долгосрочников с маленьким депо там выбивают с рынка практически моментально. Если нет время – лучший рынок – это форекс, ТФ – D1.

19. Не видно паттерна, не рисуются линии и уровни – значит их там вероятно нет. Если возникает хоть малейший вопрос – торговать не стоит.

20. Есть торговая идея смотрим паттерн уровень, потом паттерн ПА, потом тренд локальный, сверяем на старшем ТФ, ищем дополнительные подтверждающие сигналы. Для более точного входа можно входить на 1 ТФ ниже. Ниже ТФ – менее надежная сделка. Как узнать или вход правильный? Если цена после открытия сделки сразу не двигается в вашу сторону вероятно, что вход был неточным или, что хуже, неверным.

21. Если сделка «верняк» (пин + тренд + уровень + 50% фибо + трендовая линия), то можно войти большим чем всегда объемом. Если всех подтверждающих сигналов нет, лучше войти меньшим объемом. Объем сделки может быть динамическим (но только если это предусмотрено ТС) … Хватит философствовать, поехали торговать!

Татарин — лидеры роста падения планки и еще кое что

Тарасов — пустышка

Башкир — спец по яндексу (до сву) не расколот

карпов — когда был лидер в лчи одна формация вынос перед закрытием

итог дисциплина

адиос

Когда шортить S&P500 (Light)

- 24 июля 2022, 12:22

- |

Плох тот спекулянт, который не мечтает заработать на снижении американского рынка :)

Однако делать это нужно правильно. В данном посте представлю свои размышления по данному вопросу в облегченной версии, без уравнений и эконометрики, только самую суть. Hard версию выложил pdf файлом в своем телеграме.

Алгоритм следующий:

1. Считаем трехмесячный импульс спреда между US High Yield Index Effective Yield и Aaa Corporate Bond Yield.

2. Вычисляем значение спреда, при котором доходность S&P500 равна 0. Для вычисления такого уровня спреда используются CAPE, а таже отношение доходности 10-ти летних государственных облигаций США к средней за предыдущие 10 лет.

3. Если в конце месяца 1>2, то принимаем решение держать короткую позицию по S&P500 на следующий месяц. Если 1<2, то на следующий месяц держим длинную позицию.

( Читать дальше )

Как я потерял 123,689.00$ и чему меня это научило

- 10 июля 2022, 15:12

- |

Более года назад, у моего партнёра пришла идея, начать изучать торговлю криптовалютой (трейдинг). Мне данная тема была интересна, но будучи основателем Диджитал Агенство, у меня не было особо времени изучать новые темы. Я был готов помогать разбираться, но самому тянуть новую тему нет. По этому мой друг и партнёр, основные действия взял на себя и так началась история нашего трейдинга.

Первые четыре месяца, мы только закапали разные моменты на споте, которые в дальнейшем должны были сильно вырасти в цене и дать иксы)

Первая серьёзная покупка была монеты Dodge на 40,000.00$ когда Илон Маск сказал что в неё сильно верит. Он выросла потом в 2 раза, у нас на балансе было 80к, но мы не продали. Это был первый урок! Забегая в перёд скажу, мы её потом продали за пол цены и зафиксировали убыток в 20к, с мыслью, нужно было тогда хотябы половину зафиксировать)).

На самом деле, история с криптой началась на много раньше, но это вот только сейчас стало понятным!

В 2009 мы узнали про крипту и думали купить биткоин, но до дело не дошло… Мы на тот момент были в США, и хотели взять на 1к. Даже не хочу считать сколько это могло бы принести прибыли.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал