Избранное трейдера Laukar

🛢 Российская нефтянка - смотрим долгосрочно

- 15 октября 2020, 16:15

- |

🛢 Российская нефтянка — смотрим долгосрочно

📃 Совсем недавно делал сравнительный обзор нефтегазовых компаний. В перечень для анализа в тот раз я не включал российских игроков. Тем не менее, были запросы провести аналогичный анализ только в контексте отечественного рынка. Собственно, держите.

📊 В анализ вошли 10 компаний. Среди них присутствует Транснефть — естественная монополия, специализируется на транспортировке нефти по магистральным трубопроводам. Акции компании слишком дорогие в абсолютном выражении — 147 тыс. руб. и вряд ли подойдут для среднестатистического инвестора. Вдобавок, компания не добытчик и не переработчик, поэтому «отодвину ее в сторону».

📈 В детали анализа я погружаться не буду, с таблицей вы можете ознакомиться самостоятельно (ссылка на документ). Лидерами в ходе расчетов стали: Газпром нефть, Новатэк, Татнефть, Лукойл и Сургутнефтегаз. Далее остановлюсь на каждой и дам свое видение.

( Читать дальше )

- комментировать

- ★2

- Комментарии ( 3 )

Потрфель Гуру Хренова – 20 лет спустя. Часть 2

- 14 октября 2020, 23:12

- |

Первая часть была здесь

Ну чо, давайте пройдемся по следующей части моего портфеля, который составлялся последние лет 20, и посмотрим, какие уроки долгосрочный инвестор может из этого получить

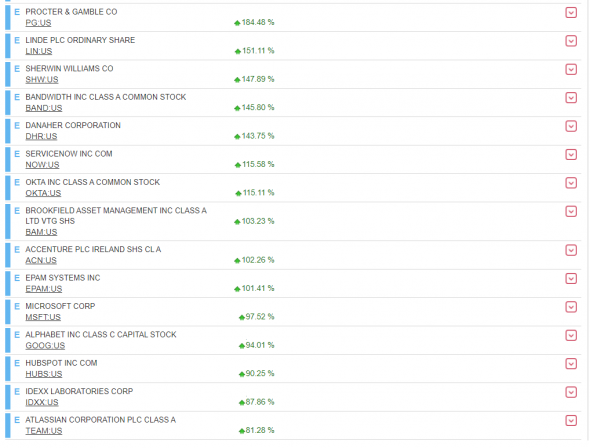

Procter and Gamble 184% — казалось бы, неплохой рост в 184 процента, но эти акции были куплены, если я не ошибаюсь, где то в 2002-м что ли году. Как подсчитать CAGR в таком случае? Переводим проценты роста в целое число (1.84), добавляем 1 и возводим полученное число (2.84) в степень 1/N, где N- это количество лет (18), после чего вычитаем обратно 1

Формула в экселе: =POWER(2.84,1/18)-1

Получается около 6% CAGR в год, плюс еще процента 2 дивидендов, всего 8%

Но в целом, конечно – это мало если вы хотите хорошего роста для портфеля. Но риск, конечно, при инвестициях в таких унылых эмитентов как PG, намного ниже

Linde PLC 151% — это компания, которая продает промышленные газы. Куплена кажется лет 10 назад. Тоже не супер какой рост, но зато стабильно. Это соответствует моей стратегии продажи лопат на золотом прииске. Самые стабильные бизнесы – это продающие расходники по долгосрочным контрактам, где стоимость продаваемых расходников является несущественной в структуре затрат клиента. При таком раскладе клиент подписывает счета и не парится поиском другого поставщика. CLTV очень высокий.

( Читать дальше )

Рейтинг доходности инвестиций за 17 лет. Худшая ДОЛЛАР!!!

- 14 октября 2020, 17:24

- |

42trends.ru

Особенный привет секте «Бакс наше все» -2.8% годовых

Самая лучшая инвестиция в акции РФ 7.78% годовых

( Читать дальше )

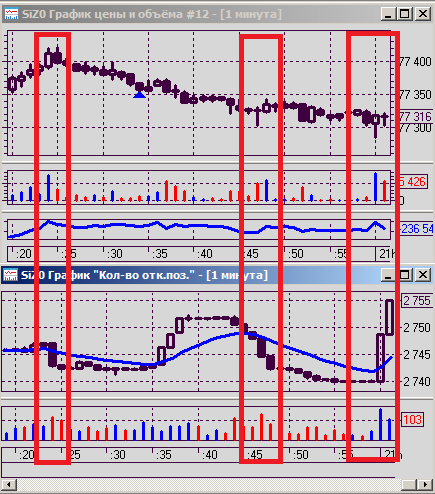

Классические скальперские паттерны

- 09 октября 2020, 21:05

- |

Ничего не хочу никому доказывать

Просто проходил мимо…

Пятница ...

Всем желаю успехов

7 биржевых грехов

- 08 октября 2020, 13:26

- |

Сразу оговорюсь: ничего нового, заповеди для новичков, в самой простой для усвоения форме. Почему, скорее всего, не получится — и с чем бороться, чтобы получилось.

1). Грех гордыни. Как известно, рынок — это место, где все собрались быть умнее всех. Очевидно, что более половины уверенных заблуждается. Даже если «читают отчеты компаний», «обладают торговой системой» и т.д. Но есть некий Х, который заставляет теряющего деньги терять их дальше. Режим самооправдания. «Если бы не эти мажоры», «если бы не твиты Трампа» и прочее, миллион причин, почему не сложилось в этот раз. Лишь бы не «я дурак». Хотя есть простой способ быть достаточно-умным-на-рынке. Сто раз признать себя дураком, обычно хватает.

2). Суетность.

Пассивный инвестор, активный, трейдер – неважно кто, в любом случае у вас должна быть система.

( Читать дальше )

☝️Привычка включать голову по 1 числам месяца

- 01 октября 2020, 12:11

- |

Сегодня 1 число месяца, а значит сегодня я занят весь день стратегическим и тактическим планированием.

Кто еще не делает так, попробуйте, очень полезное упражнение, может дать на интервале нескольких лет невероятные результаты.

Что лично я делаю по 1 числам?

👉считаю сколько заработал/потратил

👉вспоминаю о чем мечтаю и чего хочу добиться через 10-20 лет

👉ставлю цели на месяц

👉смотрю как исполнил то, что планировал месяц назад

👉думаю думаю и еще раз думаю, как при всем при этом добиться своих целей и сохранить гармонию, не перенапрягать психику

Однажды в вашей жизни наступит такое 1 число, когда вы посмотрите чего добились, и натурально кайфанете от того, что смогли сделать ЭТО.

p.s. сука, «запомни этот твит» ведь рано или поздно так и будет👍

Суд с Финам. Разбор.

- 27 сентября 2020, 19:21

- |

Пост о том каких результатов можно добиться в судебном процессе с брокерской компанией, надеюсь будет полезно.

На прошлой неделе Тверской суд г. Москвы прекратил дело 02-3184/2020 по причине заключения мирового соглашения АО ИК Финам и инвестора, против которого был подан иск.

Заранее поделюсь своим впечатлением о процессе:

Во-первых, мне и моему клиенту однозначно понравились результаты процесса (об этом далее), с учетом общей проброкерской статистики.

Во-вторых, было бы не справедливо не отметить умение представителей Финама (в этом деле) взвешивать доводы сторон, вести переговоры, идти на совместные уступки.

Итак, причиной подачи иска Финам против инвестора стал отрицательный финансовый результат на срочном рынке (фьючерсы) при маржин колле.

Стандартный иск, стандартные доказательства: отчет брокера, фиксирующий отрицательный финрез., нормы регламента, деклараций о рисках и т.д.

( Читать дальше )

Приметы, что вы пропустили свою жизнь (пост 346)

- 22 сентября 2020, 20:58

- |

Приметы, что вы просрали жизнь

Итак, начали:

👉 если у вас нет настоящих друзей;

👉 если вы до 25 лет не получили высшее образование ( окончили любой вуз);

👉 если вы до 35-40 лет не зачали своего ребенка ( ребенков);

👉 если вы до 40 лет нигде не были, кроме своей деревни и райцентра;

👉 если вы до 40 не были женаты;

👉 если вы после 40 лет не имеете миллиона рублей наличными;

👉 если в 40 лет вы не имеете своего жилища;

👉 если вы до 20 лет и старше не были ни разу в церкви;

👉 если вы ни разу не купались в Черном и иных морях;

👉 если вы ни разу не пили настоящего вина;

👉 если вы ни разу не курили сигару;

👉 если ни разу не водили машину;

👉 если ни разу не были в бане ( в парилке в том числе);

👉 если вы ни разу не воровали фрукты из чужого огорода;

👉 если вы ни разу не кололи семимесячного хряка;

( Читать дальше )

Акции упали на 10%. Что делать?

- 22 сентября 2020, 11:08

- |

В подкасте Bastion про ошибки в инвестициях упоминалось исследование бывшего руководителя глобальных стратегий инвестбанка Credit Suisse Майкла Мобуссина «Managing the Man Overboard Moment». Оно предлагает модель разумного поведения инвестора после сильного падения цены акции. В статье представлены основные идеи.

Расчет вместо эмоций

Ключевой навык в инвестициях — держать эмоции под контролем, когда на рынках случаются неприятности. Представьте, что по акции выходят плохие новости, и она значительно падает в цене. В такой ситуации часто требуется быстрое решение, однако злость, разочарование и стыд приводят к эмоциональным и неразумным действиям.

( Читать дальше )

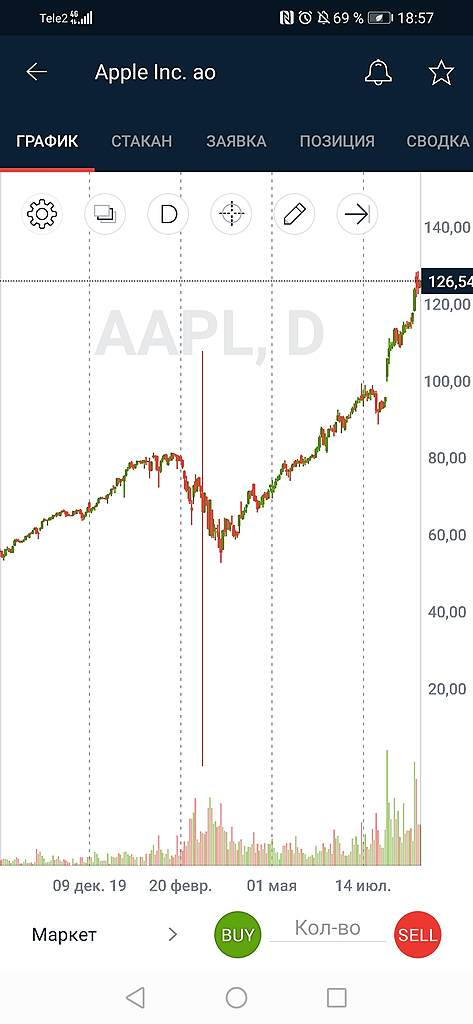

Санкт петербургская биржа - хлеще любой форекс кухни

- 21 сентября 2020, 18:58

- |

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал