Избранное трейдера Владимир Гончаров

Как отбирать валютную пару для торговли

- 23 октября 2020, 09:42

- |

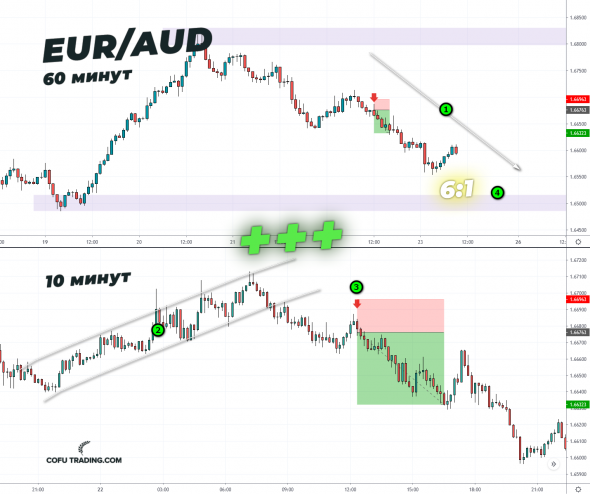

Вчера много валютных пар засетапилось, было несколько отличных точек входа, разберем одну из них.

В нашем торговом плане (https://t.me/cofutrading/1042) рассматривали несколько торговых идей:

👉 AUD: В новом аптренде, сейчас формируется откат, можно присмотреться к покупкам.

👉 EUR: Возможно уйдет в даунтренд, приоритет шортам.

Из этих двух валют формируем валютную пару #euraud и ищем сделку:

1) Часовик в даунтренде, дает откат по тренду — ищем шорт.

2) На м10 есть затягивание покупателей в убыточные позиции.

3) При синхронизации м10 с часовиком берем шорт.

Так это и работает. Основной алгоримт выглядит следующим образом:

1) Анализируем индексы валют.

2) Находим валюты, которые движутся в противоположном направлении.

3) Формируем валютную пару из этих валют.

4) Ищем точку входа на выбранной паре.

5) Получаем удовольствие :)

Я в Instagram:перейти

Я на YouTube: перейти

Телеграм канал: почитать

- комментировать

- ★3

- Комментарии ( 3 )

Отвечаю

- 22 октября 2020, 15:58

- |

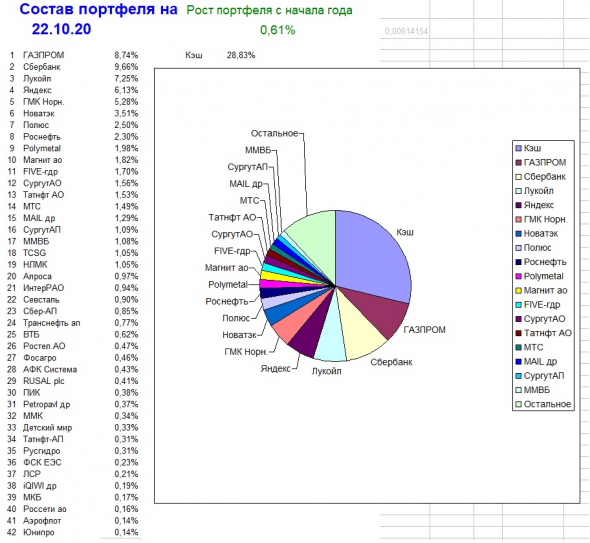

Не поленился, подсчитал. Получается около 6,5% годовых, имея в виду деньги, вложенные в акции.

Кстати, портфельчик за счет прилетевших на неделе дивов снова вышел в плюс:

Всем успехов в торгах.

8 ключевых показателей для быстрого анализа акций перед покупкой

- 19 октября 2020, 20:36

- |

ХОТИТЕ УЗНАТЬ КАК СДЕЛАТЬ ВАШИ ИНВЕСТИЦИИ БОЛЕЕ НАДЕЖНЫМИ И УСТОЙЧИВЫМИ КО ВСЕМ ФИНАНСОВЫМ СТРЕССАМ. ТОГДА ДОСЛУШАЙТЕ ЭТО ВИДЕО ДО КОНЦА И НЕ ЗАБУДЬТЕ ПОДПИСАТЬСЯ НА КАНАЛ.👇

( Читать дальше )

Скальпинговые стратегии на выбор

- 19 октября 2020, 11:46

- |

Мы рассматривали несколько методов ведения торгов на фондовом рынке и расскажем здесь о тех, в основе которых лежат скользящие средние.

Стратегия «Опорные точки»

«Опорные точки» – с этой стратегии мы начали осваивать подобного рода системы торговли. Она базируется на том, что торговля финансовых институтов и крупных трейдеров идет по сигналам опорных точек, которые формируются 50-дневной простой средней. По словам Джефа Купера (Jeff Cooper), торги по акции в течение какого-то времени проходят вблизи 50-дневной средней, после чего происходит взрыв цены в восходящем или нисходящем направлении, причем без каких-либо предупреждений.

Время этого взрыва растягивается на несколько дней, а то и больше. В его стратегии происходит поиск того дня, когда расширится диапазон торгов по конкретным бумагам, цена которых находится вблизи 50-дневной средней линии. В этот момент открывается ордер в том направлении, куда произошло расширение, т.е. либо вверх, либо вниз.

( Читать дальше )

7 биржевых грехов

- 08 октября 2020, 13:26

- |

Сразу оговорюсь: ничего нового, заповеди для новичков, в самой простой для усвоения форме. Почему, скорее всего, не получится — и с чем бороться, чтобы получилось.

1). Грех гордыни. Как известно, рынок — это место, где все собрались быть умнее всех. Очевидно, что более половины уверенных заблуждается. Даже если «читают отчеты компаний», «обладают торговой системой» и т.д. Но есть некий Х, который заставляет теряющего деньги терять их дальше. Режим самооправдания. «Если бы не эти мажоры», «если бы не твиты Трампа» и прочее, миллион причин, почему не сложилось в этот раз. Лишь бы не «я дурак». Хотя есть простой способ быть достаточно-умным-на-рынке. Сто раз признать себя дураком, обычно хватает.

2). Суетность.

Пассивный инвестор, активный, трейдер – неважно кто, в любом случае у вас должна быть система.

( Читать дальше )

От минимума к максимуму или как ходит рынок

- 07 октября 2020, 10:50

- |

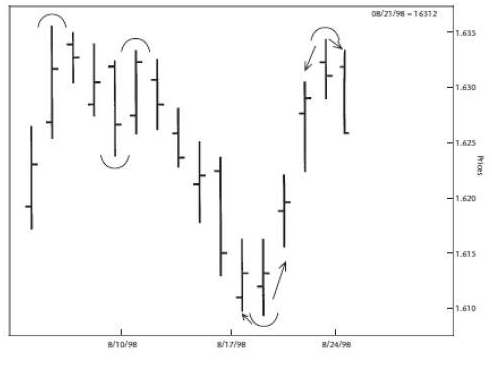

Ларри Вильямс в своей книге «Долгосрочные секреты краткосрочной торговли» описывает закономерности, по которым движется цена на графике. Он утверждает, что цена движется от краткосрочного максимума к краткосрочному минимуму и наоборот.

Определение из книги:

Каждый раз, когда появляется дневной минимум с более высокими минимумами по обе стороны от него, этот минимум краткосрочный. Наибольший максимум краткосрочного рынка – то же самое, только наоборот.

Иллюстрация из книги как Ларри Вильямс определяет максимумы и минимумы

Эту стройную картину портят внутренние и внешние дни. Определение внутреннего дня из книги:

( Читать дальше )

Сравнительный анализ крупнейших продуктовых ритейлеров России.

- 06 октября 2020, 00:09

- |

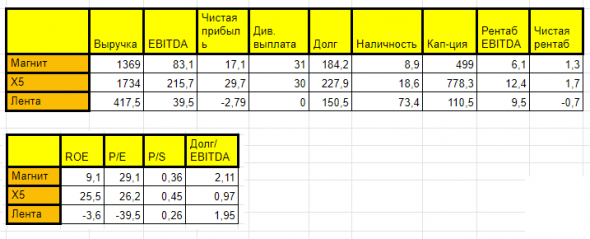

⚖️По примеру прошлых публикаций сравниваю продуктовые ритейл компании $MGNT $FIVE $LNTA по их мультипликаторам ROE, P/E, P/S и Долг/EBITDA.

📝План следующий: анализируем по мультипликаторам, лучшая компания по каждому мультипликатору набирает 3 балла худшая 1. Составляем итоговый зачёт и получаем наиболее предпочтительную компанию, а далее рассмотрим как пришли к такому результату в динамике 5 лет по финансовым показателям.

➖P/E (Price / Earnings) — количество лет, за которые бизнес, при его покупке по текущим ценам, себя окупит.

➖P/S – коэффициент отношения капитализации компании к ее выручке.

➖ROE — прибыльность собственного капитала (пример — ROE = 25% значит что на вложенные 100 рублей бизнес компании генерирует 25 рублей чистой прибыли).

➖Долг/Ebitda — за сколько лет компания может погасить свой долг.

1️⃣P/E. По данному пункту первое место заняла Х5. Хотя он у достаточно высокий 26,5 и не сильно отличается от магнита. Лента имеет отрицательный P/E так как в 2019 году был зафиксирован убыток в 2,8 млрд руб.

( Читать дальше )

Предел роста.

- 21 сентября 2020, 12:06

- |

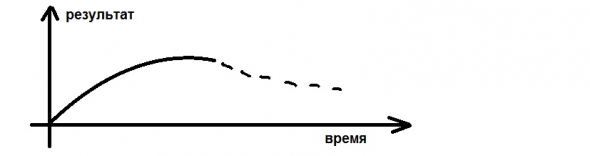

Чем больше прилагаете сил, тем меньше видна отдача. Это порождает стресс и разочарование. Под конец приходится прилагать неимоверные усилия, буквально бежать и всё только для того, чтобы остаться на том же меньше. Начиная осваивание нового умения мы быстро совершенствуемся, но процесс действует с начальным ускорением с последующим постоянным замедлением. Поэтому достичь вершины мастерства так трудно. Самые сложные это последние шаги.

( Читать дальше )

Правила 2.0

- 09 сентября 2020, 19:07

- |

Всем успехов в торгах

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал