Избранное трейдера Владимир Гончаров

Управление позицией в трейдинге

- 11 февраля 2020, 19:58

- |

Приветствую, дорогие читатели.

Продолжаем тему управления капиталом в трейдинге.

В прошлой статье мы рассмотрели психологические моменты в трейдинге и как правильное управление капиталом помогает нам быть в «форме». Сегодня поговорим о конкретных способах математической защиты наших депозитов. Эти способы были придуманы более ста лет назад и описаны в книге Эдвина Лефевра «Воспоминания биржевого спекулянта». По сути это пирамидинг в различных проявлениях. Из современных известных трейдеров – пирамидинг активно продвигает Резвяков. Но на то мы и трейдеры – чтобы все перепроверять!

Для начала расскажу вкратце для тех кто «не в теме» — что такое пирамидинг.

Суть пирамидинга – усиливать сильное. Т.е. мы зашли в позицию, например, в лонг, и попали в тренд. Цена пошла вверх. И тут у нас два варианта наших возможных действий:

- Закрыться по целевому тейку.

- Начать пирамидиться, надеясь, что тренд продолжится.

( Читать дальше )

- комментировать

- ★29

- Комментарии ( 6 )

Декларация 3-НДФЛ - почему важно декларировать убытки (часть 1)

- 11 февраля 2020, 15:46

- |

Всем привет.

Достаточно часто у инвестора при совершении операций с ценными бумагами, ПФИ и валютами по итогам года сумма расходов превышает величину доходов и образуется убыток.

Не все знают, что для того, чтобы иметь возможность в будущем использовать этот убыток для уменьшения налога (ст. 220.1 НК РФ), его нужно задекларировать в текущем. В противном случае вы рискуете потерять эту возможность.

Для того, чтобы задекларировать убыток текущего года необходимо подготовить и подать налоговую Декларацию по форме 3-НДФЛ. Именно она с отметкой, подтверждающей ее подачу в налоговый орган, впоследствии станет подтверждением задекларированного убытка.

Все просто: есть сданная декларация – есть убыток и налог можно уменьшить, нет сданной декларации с убытком – налог придется платить в полном объеме.

Перечень обязательных документов, которые подтверждают наличие убытка в отчетном периоде и которые необходимо хранить для учета убытка при расчете налога:

( Читать дальше )

Tоргoвые пaттерны индикaтopa МАСD от PROSTGUIDE.RU

- 11 февраля 2020, 10:30

- |

Краткая история создания MACD.

Джеральд Аппель

Индикатор был разработан в 1979 году известным трейдером Джеральдом Аппелем для оценки и прогнозирования движения ценового графика активов фондового рынка. Название MACD расшифровывается как «Moving Average Convergence/Divergence Trading Method» в переводе «Схождение/расхождение скользящих средних». Томас Эспри добавил к индикатору использование гистограммы.

( Читать дальше )

Психология трейдинга

- 09 февраля 2020, 08:15

- |

Сегодня поговорим о такой немаловажной составляющей успеха в нашем деле — как Психология трейдинга. Не секрет, что прибыльная торговля строится на трёх базовых принципах:

- Торговая стратегия

- Управление капиталом

- Управление эмоциями

Большинство трейдеров фокусируются лишь на первом пункте — торговой стратегии.

Они справедливо полагают, что имея торговую стратегию с положительным математическим ожиданием, они автоматически начнут зарабатывать на бирже… Как показывает опыт — это далеко не все. Рынок изменчив и непредсказуем. И когда трейдер получает несколько стопов подряд — его сознание захватывают эмоции. Он спешит отыграться, торговая стратегия отходит на 10 план. Ведь он ПРАВ!!! Он не мог ошибиться!!!

Это тильт… Да, трейдер возможно был прав, но крупный банк именно в этот день решил закупить/продать огромный объем этого же эмитента. И цена, не повинуясь стратегии частного трейдера — пошла в другую сторону. А у трейдера эмоции, перезаход, опять стоп, тильт, слив депозита....

( Читать дальше )

Адаптивная и маниаулятивная стратегии маркетмейкинга на внебиржевом рынке. Кто ведет спекулянтов валютного рынка на «стопы»?

- 07 февраля 2020, 17:42

- |

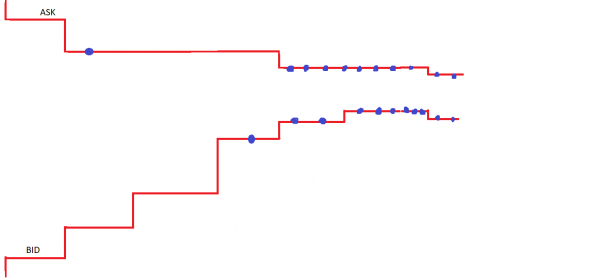

Чистая адапливная стратегия маркетмейкинга.

Начнем с нуля.

Допустим, существует некий актив «ИКС», у население на этот актив существует стабильный спрос и стабильное предложение. Актив «ИКС» – некий инструмент экономической деятельности. Люди обмениваются этим активом «из рук в руки». Спрос и предложение реализуются неэффективно. Мы хотим исправить ситуацию – предоставить любям благо в плане возможности более быстро и надежно покупать и продавать актив икс. На этом мы хотим заработать – свести покупателей и продавцов с максимальной для себя выгодой. Создаем торговую площадку и начинаем предоставлять цену. Мы –монопольный маркетмейкер на своей торговой площадке.

Начинаем предоставлять ASK от «очень дорого», BID – от «очень дешево». Сужаем постепенно спред. Вдруг к нам прилетает первая сделка по ASK (кружочек на графике). ASK цену останавливаем, BID цену продолжаем двигать вверх , пока не получим первую сделку по BID. Далее уменьшаем спред – делаем цены покупки и продажи более привлекательными – принимаем больше сделок для максимизации прибыли. Если к нам прилетает бОльший объем по BID – делаем цену покупателя (покупатель – это мы) менее привлекательной, а цену продавца (продавец – это тоже мы) более привлекательной, что позволяет уравнять объемы покупок и продаж. Мы не влияем на динамику цены – на нее влияют трейдеры, торгующие на нашей площадке. Мы лишь только предоставляем такую цену, которая позволяет нам максимально выгодно реализовать функцию посредника между покупателем и продавцом. Мы влияем лишь на размер спреда. Параметр волатильность/спред будет минимальным — нам не нужны высокие риски, связанные с направленным движением цены.

Чистая манипулятивная стратегия маркетмейкинга.

( Читать дальше )

Quik->Lua->C++DLL. Опыт разработки и немного кода.

- 04 февраля 2020, 13:54

- |

Начал вчера работы по реализации "Брошенной стратегии". Хорошо когда есть наработки: взял готовые куски кода, немного доработал под новые нужды, соединил их вместе и уже все готово — почти все необходимые данные передаются в DLL, расставляются по местам и готовы к использованию. С этим почти закончено, остальное будет делаться по ходу пьесы, и по мере необходимости.

С передачей данных закончено, а стратегия даже не начиналась. Система новая и архитектора системы пока не ясна, есть несколько вариантов, выбрать из которых не так просто.

Пока суд, да дело, решил написать о передаче данных из Quik в С++DLL.

О том как сделать простую С++DLL для работы с Quik-Lua написано на сайте https://quikluacsharp.ru здесь и о передаче данных из Lua — здесь и в других материалах сайта. Наверняка многие из вас все это видели и знают, а некоторые это даже применяют. Я это все не использую, не очень разбирался, но, тем не менее, сам сайт

( Читать дальше )

Враг № 1 трейдера

- 02 февраля 2020, 13:16

- |

Все это хорошо. Но есть проблема !

Вы прочитаете 100 книжек, обучитесь у тренера-гуру, приобретете опыт, но так и не сможете зарабатывать.

Есть, то что Вам не скажут .

Вам не даст заработать.

— Это Вы сами.

Стандартные оправдания неудавшихся трейдеров:

— не нашел грааль

— плохая ТС

— рынок меняется

— Всемогущий Кукл

— проскальзывания

— стопы

— отсутствие стопов

— я прав, но рынок пошел не туда

— не везет

— ТС хорошая, но я не соблюдал ее

— плохой торговый робот

и т.д.

Истина состоит в том, что в трейдинге зарабатывать просто .

Здесь подходит высказывание:

Всё гениальное просто, и всё простое гениально .

Удивительно, но факт именно простые правила выполнить Вы не сможете.

ТС очень простая в этом ее гениальность.

- минимум индикаторов, осциляторов и прочего. (достаточно 2-3 )

( Читать дальше )

Лечение рыночной болезни. Основная проблема трейдеров и инвесторов.

- 29 января 2020, 17:29

- |

- Вы слишком часто торгуете

- Вы слишком часто принимаете новые решения

- Вы слишком часто поддаетесь сомнениям

- Вы слишком часто изменяете принятые решения

- Вы не терпеливы и не способны ждать

- Вы слишком часто изменяете и «улучшаете» свою торговую или инвестиционную стратегию

- Вы слишком много следите за новостями, аналитикой, поглощаете слишком много информации

- Вы слишком много сидите на смартлабе, анализируете или обсуждаете свои сделки, идеи и инвестиции

- Вы слишком много времени тратите на трейдинг и инвестиции

- Вы слишком много думаете о своих сделках и инвестициях

- Перестаньте считать рынок своим хобби, развлечением или наоборот — работой и призванием в жизни

- Перестаньте гнаться за каждым движением рынка и пытаться поймать каждую волну или инвестидею

- Переведите все графики на недельные бары, а когда найдете силу воли — на месячные, и запретите себе смотреть на меньшие ТФ. Это гарантированно сделает вашу жизнь ГОРАЗДО проще

- Перестаньте смотреть в портфель и следить за котировками. Тренируйте выдержку — отсчитайте, сколько дней подряд вы можете не смотреть на котировки. Увеличивайте это время до оптимального (для инвестора — не чаще раз в месяц)

- Натренируйте себя принимать решения не чаще, чем предусмотрено вашей торговой системой. Для инвесторов этот период может быть от «раз в месяц» до «раз в год». Запретите себе что-то делать чаще, чем предусмотрено стратегией, независимо от новых идей и происходящих на рынке и в мире событий.

- Высший пилотаж — научитесь спокойно сидеть в кэше и не совершать сделок, когда для них нет веских оснований. Не пытайтесь сразу куда-то вложить каждую монету на брокерском счету.

- Игнорируйте «недополученные прибыли» и «упущенные возможности». Никогда не жалейте о прошлом.

- Осознайте, что заниматься инвестициями — не интереснее, чем заполнять налоговые декларации. Если вам кажется, что инвестиции это весело, интересно и увлекательно — скорее всего, с вами что-то не так

- Если вы трейдер — убейте своего внутреннего лудомана, который подсознательно подменяет рулетку из казино торговлей на рынке, и пытается поймать кайф, а не заработать

- Самое, пожалуй, важное — найдите, чем занять свое свободное время, которое вы тратите на рынок — найдите в жизни другое призвание и увлечение, которое поглотит вас полностью и заставит забыть о рынке как о скучной и бесполезной трате времени. Совершенствуйте себя и свои нерыночные компетенции, или просто живите в свое удовольствие

P.S. Статья навеяна наблюдениями за собой и другими смартлабовцами, но не претендует на панацею от чьих-либо проблем. Тем не менее, стараюсь с этого года следовать указанным принципам и сам.

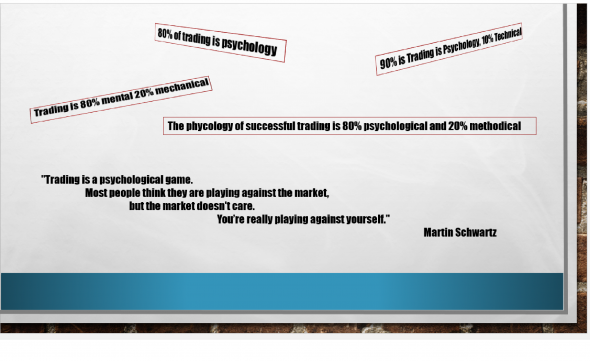

80% в трейдинге – это психология…

- 29 января 2020, 09:22

- |

«Трейдинг – психологическая игра.

Большинство людей думают, они играют против рынка, но рынку – всё равно.

В действительности вы играете против самого себя». Мартин Шварц

ЧТО мешает хорошей торговле:

- пренебрегать правилами

- допускать убыткам расти

- слушать советы

- брать прибыль слишком быстро

- увеличивать риски

8 способов разрушить торговый капитал:

- слишком большой размер позы

- торговля без плана

- принимать на веру чужие рекомендации

- пытаться торговать в отсутствие ликвидности

- довериться «теневому» брокеру

- торговать против тренда

Что увеличивает беспокойство и стресс:

- отсутствие торговой системы

- не соблюдение своих торговых правил

- торговля слишком большим объемом

- отсутствие самоконтроля

- повышенное беспокойство по поводу открытой позиции (постоянная перепроверка и переосмысление)

- сравнивание себя с другими

( Читать дальше )

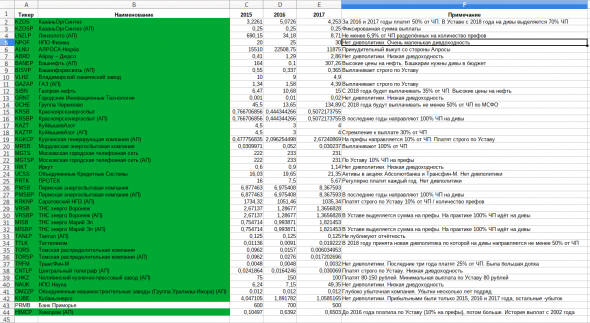

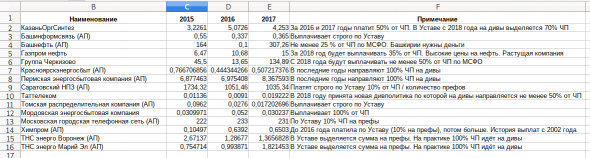

Дивиденды третьего уровня

- 23 января 2020, 12:50

- |

Отбирались компании третьего котировального списка ММВБ, платившие дивиденды три года подряд(2015, 2016, 2017).

В примечании дано тогдашнее моё мнение по поводу эмитентов.

На основании полученного составился итоговый список с теми, кто платил прилично.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал