SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Избранное трейдера Kostlc

Воскресная школа. Опционы.

- 05 августа 2012, 22:54

- |

Часть третья.

Серия статей написана специально для читателей sMart-lab.ru., для тех, кто ничего не знает про опционы, и нигде больше автором не опубликованы.

На величину опционной премии влияют следующий факторы:

Рассмотрим влияние каждого фактора по отдельности.

Цена базового актива. Существует общее правило, по которому чем дороже базовый актив, тем выше величина премии на опционы на этот актив. Актив, имеющий цену до 10 долларов за акцию всегда при прочих равных условиях будет иметь премию ниже акции, цена которой выше 50 долларов за акцию.

( Читать дальше )

Серия статей написана специально для читателей sMart-lab.ru., для тех, кто ничего не знает про опционы, и нигде больше автором не опубликованы.

На величину опционной премии влияют следующий факторы:

- Цена базового актива.

- Волатильность базового актива.

- Страйк опциона.

- Время, оставшееся до экспирации опциона.

- Базовая процентная ставка.

- Дивидендная ставка.

Рассмотрим влияние каждого фактора по отдельности.

Цена базового актива. Существует общее правило, по которому чем дороже базовый актив, тем выше величина премии на опционы на этот актив. Актив, имеющий цену до 10 долларов за акцию всегда при прочих равных условиях будет иметь премию ниже акции, цена которой выше 50 долларов за акцию.

( Читать дальше )

- комментировать

- 520 | ★45

- Комментарии ( 20 )

за что так рашку льют? + мысли по евре

- 03 августа 2012, 18:56

- |

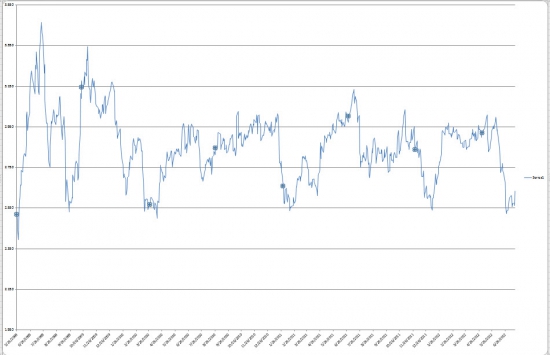

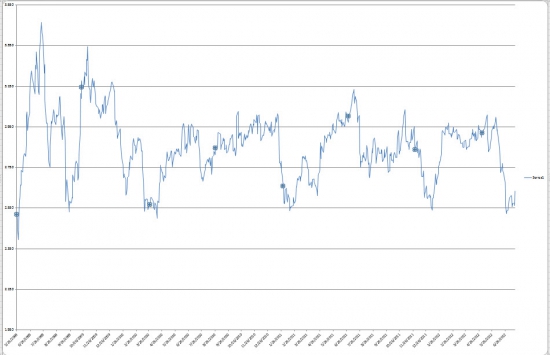

посмотрим на динамику фондовых индексов — американского S&P 500, европейского Euro Stoxx 600, китайского CSI 300, глобального MSCI World ex US (мировые индексы без учета США), российского РТС..

точка отсчета — 01.2011 г. (по правой шкале — %):

Источник: Bloomberg

с 01.2011 — S&P 500 вырос на 7,5%, Euro Stoxx 600 — упал всего на 5% (с учетом того, что на этот период пришелся пик долгового кризиса!!!!!!!!!).

...российский индекс РТС при этом упал на 23%!!! что, нефть дешевая? долгов много? старая песня про политические риски? S&P является определяющим для российских рынков? как бы ни так…

*китайцы тоже себя неважно чувствуют с -26% — у них своя планета :), здесь можно сослаться на постепенное снижение темпов экономического роста.

при этом MSCI World ex US снижается на 14% (спрэд с Россией 10%)! так вот — порезали рейтинги США в августе 2011 г. и американский фондововый рынок пошел в рост безо всяких там QE, обогнав всех и вся.

( Читать дальше )

точка отсчета — 01.2011 г. (по правой шкале — %):

Источник: Bloomberg

с 01.2011 — S&P 500 вырос на 7,5%, Euro Stoxx 600 — упал всего на 5% (с учетом того, что на этот период пришелся пик долгового кризиса!!!!!!!!!).

...российский индекс РТС при этом упал на 23%!!! что, нефть дешевая? долгов много? старая песня про политические риски? S&P является определяющим для российских рынков? как бы ни так…

*китайцы тоже себя неважно чувствуют с -26% — у них своя планета :), здесь можно сослаться на постепенное снижение темпов экономического роста.

при этом MSCI World ex US снижается на 14% (спрэд с Россией 10%)! так вот — порезали рейтинги США в августе 2011 г. и американский фондововый рынок пошел в рост безо всяких там QE, обогнав всех и вся.

( Читать дальше )

Психология трейдинга. Часть 1. Special for Smart-Lab

- 03 августа 2012, 10:48

- |

В сфере биржевой торговли я рботаю с 2008 года. В период кризиса занимался Евробондами: заработал своим Клинетам денег — тогда у меня не было и пару лямов даже на 1 бумагу, в мои 22 года. Сейчас я занимаюсь… да чем только я не занимаюсь: телемаркетинг, проектная работа, организация коучинга по трейдингу, проп. трейдинг и другое.

Мне очень нравится психология биржевой торговли. Сегодня я хотел бы поговорить о дискреционном трейдинге, очень хорошее определение этого понятия можно найти Здесь. Часто дискреционный трейдинг называют интуитивным.

Зачем я пишу этот пост?

Я хочу дать реальный практический совет новичкам и даже опытным трейдерам. Благодаря моим исследованиям Вы сможете отделять твердое от мягкого в правилах торговли, у вас появится конкретная цель в развитии, вы будете точно знать, куда нужно двигаться, на какие семинары стоит ходить в первую очередь, кого вообще не стоит и слушать. Все это, безусловно, ускорит процесс Вашего развития и становления. Есть вероятность, что вы не сойдете раньше времни с дистанции на пути к вершине профессионального трейдинга, потеряв несколько депозитов.

( Читать дальше )

Мне очень нравится психология биржевой торговли. Сегодня я хотел бы поговорить о дискреционном трейдинге, очень хорошее определение этого понятия можно найти Здесь. Часто дискреционный трейдинг называют интуитивным.

Зачем я пишу этот пост?

Я хочу дать реальный практический совет новичкам и даже опытным трейдерам. Благодаря моим исследованиям Вы сможете отделять твердое от мягкого в правилах торговли, у вас появится конкретная цель в развитии, вы будете точно знать, куда нужно двигаться, на какие семинары стоит ходить в первую очередь, кого вообще не стоит и слушать. Все это, безусловно, ускорит процесс Вашего развития и становления. Есть вероятность, что вы не сойдете раньше времни с дистанции на пути к вершине профессионального трейдинга, потеряв несколько депозитов.

( Читать дальше )

А Вам что важнее: правота или сыр? (немного психологии)

- 03 августа 2012, 10:13

- |

Предлагаю короткий отрывок из одной интересной книги. На трейдинг, или на любую сторону своей жизни каждый может переложить сам.

«Смотрите. Если мы посадили крысу в лабиринт с четырьмя тоннелями и свегда будем класть сыр в четвёртый тоннель, крыса через некоторое время научится искать сыр в четвёртом тоннеле. Хочешь сыр? Зип-зип-зип в четвёртый тоннель — вот и сыр. Опять хочешь сыр? Зип-зип-зип в четвёртый тоннель — вот и сыр.

Через некоторое время великий Бог в белом халате кладёт сыр в другой тоннель. Крыса зип-зип-зип в четвёртый тоннель. Сыра нет. Крыса выбегает. Опять в четвёртый тоннель. Сыра нет. Выбегает. Через некоторое время крыса перестаёт бегать в четвёртый тоннель и поищет где-нибудь ещё.

Разница между крысой и человеком проста — ЧЕЛОВЕК БУДЕТ БЕГАТЬ В ЧЕТВЁРТЫЙ ТОННЕЛЬ ВЕЧНО! ВЕЧНО! ЧЕЛОВЕК ПОВЕРИЛ В ЧЕТВЁРТЫЙ ТОННЕЛЬ. Крысы ни во что не верят, их интересует сыр. А человек начинает верить в четрёртый тоннель и СЧИТАЕТ, ЧТО ПРАВИЛЬНО БЕГАТЬ В ЧЕТВЁРТЫЙ ТОННЕЛЬ, ЕСТЬ ТАМ СЫР ИЛИ НЕТ.

( Читать дальше )

«Смотрите. Если мы посадили крысу в лабиринт с четырьмя тоннелями и свегда будем класть сыр в четвёртый тоннель, крыса через некоторое время научится искать сыр в четвёртом тоннеле. Хочешь сыр? Зип-зип-зип в четвёртый тоннель — вот и сыр. Опять хочешь сыр? Зип-зип-зип в четвёртый тоннель — вот и сыр.

Через некоторое время великий Бог в белом халате кладёт сыр в другой тоннель. Крыса зип-зип-зип в четвёртый тоннель. Сыра нет. Крыса выбегает. Опять в четвёртый тоннель. Сыра нет. Выбегает. Через некоторое время крыса перестаёт бегать в четвёртый тоннель и поищет где-нибудь ещё.

Разница между крысой и человеком проста — ЧЕЛОВЕК БУДЕТ БЕГАТЬ В ЧЕТВЁРТЫЙ ТОННЕЛЬ ВЕЧНО! ВЕЧНО! ЧЕЛОВЕК ПОВЕРИЛ В ЧЕТВЁРТЫЙ ТОННЕЛЬ. Крысы ни во что не верят, их интересует сыр. А человек начинает верить в четрёртый тоннель и СЧИТАЕТ, ЧТО ПРАВИЛЬНО БЕГАТЬ В ЧЕТВЁРТЫЙ ТОННЕЛЬ, ЕСТЬ ТАМ СЫР ИЛИ НЕТ.

( Читать дальше )

Еще раз про деньги

- 31 июля 2012, 11:19

- |

Из материалов, изложенных в предыдущем посте можно сделать следующие выводы.

1. Сначала деньги возникли как металлические (золотые и серебряные монеты), чеканка которых удостоверяла их подлинность – установленное процентное содержание ценного металла и определенный вес, то есть стоимость. Металлические деньги служили сначала удобным универсальным средством обмена одного товара на деньги, а затем денег – на другой товар. Заметим, что это был гигантский цивилизационный шаг по сравнению с более древним бартером. Также важно отметить, что обмен и, соответственно, деньги были порождены специализацией. Это важнейший шаг в истории цивилизации: без этого не было бы профессионалов, в том числе, художников, музыкантов, поэтов, ученых, мастеровых. Без этого мы бы жили все еще в пещерах и каждая семья (имеется в виду – большая семья: тейп, по сути) сама бы производила все нужное ей для жизни. Не было бы ни экономики, ни прогресса. Но не было бы и денег.

Человечество выбрало другой путь: именно путь специализации, профессионализма, торговли и денег. Этот был принципиальный шаг, он определил во многом всю историю человечества: кроме прочего, борьбу за «презренный металл» вместо борьбы за достойную жизнь. Но диалектика в том, что выбери человечество другой путь, не за что было бы и бороться. Большая семья, производящая все для своего существования – это бедность (из-за отсутствия специализации и роста производительности труда) и тупик в развитии рода человеческого. Только специализация и рост производительности труда, а также конкуренция и научно-технический прогресс, как следствие конкуренции, сделали человечество тем, что оно есть сегодня. Поэтому я реальной альтернативы специализации и, следовательно, торговле и деньгам, не вижу. Но отсюда потянулась цепочка и порочных последствий, которую мы сейчас и рассмотрим.

( Читать дальше )

1. Сначала деньги возникли как металлические (золотые и серебряные монеты), чеканка которых удостоверяла их подлинность – установленное процентное содержание ценного металла и определенный вес, то есть стоимость. Металлические деньги служили сначала удобным универсальным средством обмена одного товара на деньги, а затем денег – на другой товар. Заметим, что это был гигантский цивилизационный шаг по сравнению с более древним бартером. Также важно отметить, что обмен и, соответственно, деньги были порождены специализацией. Это важнейший шаг в истории цивилизации: без этого не было бы профессионалов, в том числе, художников, музыкантов, поэтов, ученых, мастеровых. Без этого мы бы жили все еще в пещерах и каждая семья (имеется в виду – большая семья: тейп, по сути) сама бы производила все нужное ей для жизни. Не было бы ни экономики, ни прогресса. Но не было бы и денег.

Человечество выбрало другой путь: именно путь специализации, профессионализма, торговли и денег. Этот был принципиальный шаг, он определил во многом всю историю человечества: кроме прочего, борьбу за «презренный металл» вместо борьбы за достойную жизнь. Но диалектика в том, что выбери человечество другой путь, не за что было бы и бороться. Большая семья, производящая все для своего существования – это бедность (из-за отсутствия специализации и роста производительности труда) и тупик в развитии рода человеческого. Только специализация и рост производительности труда, а также конкуренция и научно-технический прогресс, как следствие конкуренции, сделали человечество тем, что оно есть сегодня. Поэтому я реальной альтернативы специализации и, следовательно, торговле и деньгам, не вижу. Но отсюда потянулась цепочка и порочных последствий, которую мы сейчас и рассмотрим.

( Читать дальше )

Воскресная школа. Опционы.

- 30 июля 2012, 00:01

- |

Часть вторая.

Серия статей написана специально для читателей sMart-lab.ru., для тех, кто ничего не знает про опционы, и нигде больше автором не опубликованы.

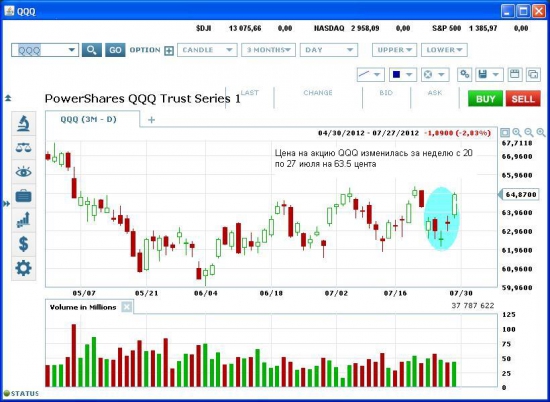

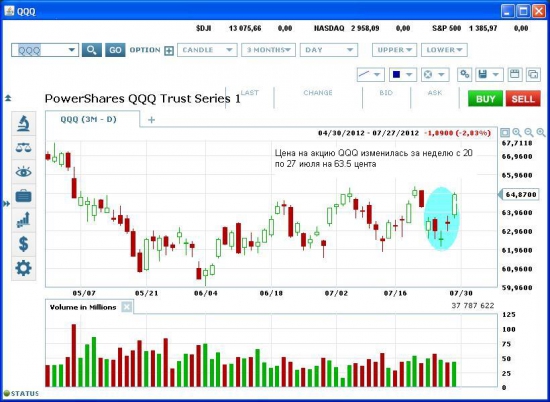

Для того, чтобы практически понять образование прибыли при торговле опционами на рынке США, достаточно сравнить цены на августовские опционы на уже известный актив QQQ. Прошедшая неделя была сложной, цена акции менялась разнонаправлено: то было снижение цены, то был период неопределенности, то, наконец, в пятницу, был рост. Вот график изменения цены QQQ за три месяца. Выделенная зона – это изменение цены за последнюю неделю.

( Читать дальше )

Серия статей написана специально для читателей sMart-lab.ru., для тех, кто ничего не знает про опционы, и нигде больше автором не опубликованы.

Для того, чтобы практически понять образование прибыли при торговле опционами на рынке США, достаточно сравнить цены на августовские опционы на уже известный актив QQQ. Прошедшая неделя была сложной, цена акции менялась разнонаправлено: то было снижение цены, то был период неопределенности, то, наконец, в пятницу, был рост. Вот график изменения цены QQQ за три месяца. Выделенная зона – это изменение цены за последнюю неделю.

( Читать дальше )

Складные метры или старая новая находка былых закономерностей

- 21 июля 2012, 13:31

- |

Наткнулся на запись Дмитрий_Интрадей о обнаруженной им на графиках закономерности, присущей и природным горным ланшафтам. Да, это действительно существующая формация и называется она «Складной метр».Собственно, это и побудило зарегистрироваться на Смарт-Лабе и написать этот пост.

Впервые с фигурой «Складной метр» я познакомился в 2006 году на рынке Форекс, где ее появление было частым и довольно-таки прогнозируемым явлением. Тогда же я и наткнулся на статью Лиховидова, посвященную складным метрам. Ее копия до сих пор лежит на www.forexschool.ru/articles/foldrule.zip и называется «Складной метр-новая фигура технического анализа». Но уже тогда эта фигура не была новой. В литературе она была моделью аккумуляции-дистрибуции, а точнее, «Накопление--манипуляция с ценой в нужном направлении--распределение».

Наиболее подробно эта модель рассмотрена в книге «Хозяева рынков» (Masters of Markets), где все аспекты формирования лучей рассмотрены с точки зрения аккумуляции, дистрибуции.

( Читать дальше )

Впервые с фигурой «Складной метр» я познакомился в 2006 году на рынке Форекс, где ее появление было частым и довольно-таки прогнозируемым явлением. Тогда же я и наткнулся на статью Лиховидова, посвященную складным метрам. Ее копия до сих пор лежит на www.forexschool.ru/articles/foldrule.zip и называется «Складной метр-новая фигура технического анализа». Но уже тогда эта фигура не была новой. В литературе она была моделью аккумуляции-дистрибуции, а точнее, «Накопление--манипуляция с ценой в нужном направлении--распределение».

Наиболее подробно эта модель рассмотрена в книге «Хозяева рынков» (Masters of Markets), где все аспекты формирования лучей рассмотрены с точки зрения аккумуляции, дистрибуции.

( Читать дальше )

Два спреда на американском рынке акций

- 18 июля 2012, 19:02

- |

LONG ITW SHORT GE.

Фундаментальных показаний нет. Технически в пользу ITW все.

LONG DVN SHORT MUR.

Здесь более противоречивая картина, MUR чуть лучше по Value/Growth, но хуже по сентименту. На поллимита.

( Читать дальше )

Фундаментальных показаний нет. Технически в пользу ITW все.

LONG DVN SHORT MUR.

Здесь более противоречивая картина, MUR чуть лучше по Value/Growth, но хуже по сентименту. На поллимита.

( Читать дальше )

Новая методика сбора за транзакции на FORTS с 16.07.2012

- 18 июля 2012, 14:15

- |

Документ здесь: ftp://ftp.rts.ru/pub/FORTS/test/reports/Fee_descriptions.doc

1.Методика расчёта сбора за транзакции, попадающие в orders_log

Инструмент: фьюч на индекс РТС. Признак1=Признак2=Признак3=0

За период сделано 20000 транзакций(отправил заявку, снял заявку)

Из них 1000 привели к сделкам(покупка 1 лота, продажа 1 лота)

Сумма коэффициентов всех транзакций:

S = 20000 транзакций * 1 = 20000

Сумма биржевых сборов всех сделок, умноженных на присвоенные сделкам коэффициенты:

F = сделки * 1руб. сбора за скальперскую сделку * 0.75 = 750

Сбор за транзакции:

( Читать дальше )

1.Методика расчёта сбора за транзакции, попадающие в orders_log

Инструмент: фьюч на индекс РТС. Признак1=Признак2=Признак3=0

За период сделано 20000 транзакций(отправил заявку, снял заявку)

Из них 1000 привели к сделкам(покупка 1 лота, продажа 1 лота)

Сумма коэффициентов всех транзакций:

S = 20000 транзакций * 1 = 20000

Сумма биржевых сборов всех сделок, умноженных на присвоенные сделкам коэффициенты:

F = сделки * 1руб. сбора за скальперскую сделку * 0.75 = 750

Сбор за транзакции:

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал