SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. margin

Воскресная школа. Опционы.

- 05 августа 2012, 22:54

- |

Часть третья.

Серия статей написана специально для читателей sMart-lab.ru., для тех, кто ничего не знает про опционы, и нигде больше автором не опубликованы.

На величину опционной премии влияют следующий факторы:

Рассмотрим влияние каждого фактора по отдельности.

Цена базового актива. Существует общее правило, по которому чем дороже базовый актив, тем выше величина премии на опционы на этот актив. Актив, имеющий цену до 10 долларов за акцию всегда при прочих равных условиях будет иметь премию ниже акции, цена которой выше 50 долларов за акцию.

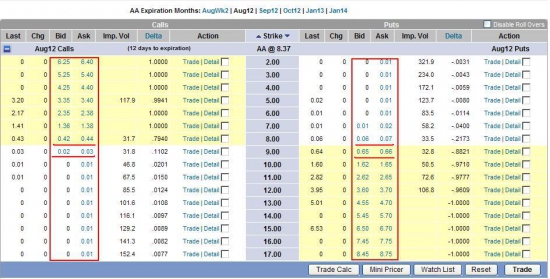

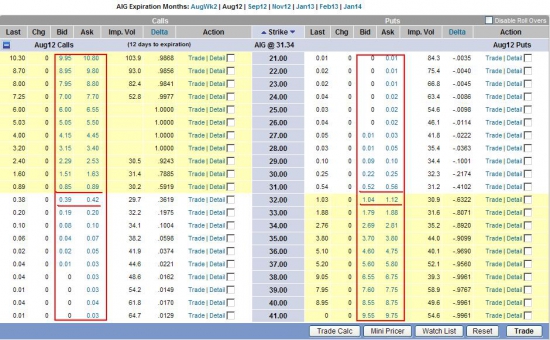

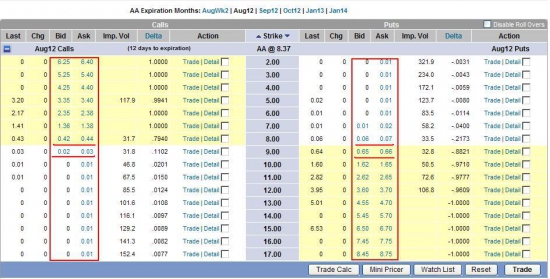

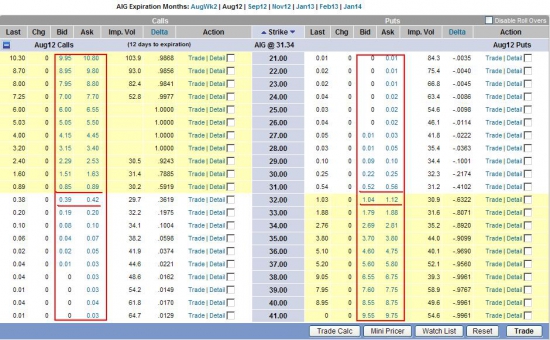

Сравним размеры опционных премий на августовские опционы ATM («возле денег») на акцию AA и на акцию AIG.

При приблизительно равной величине IV ( Implied volatility) ~30 для опционов «возле денег», при одном сроке жизни опционов – август, но при разной цене БА -8.37 против 31.34 — премии на опционы ATM ,– страйки которых близки к цене БА, — имеют разную величину: премии на опционы AIG выше, чем премии на опционы AA.

Волатильность БА.

Волатильность является способностью актива быстро менять свою цену. Эта способность у каждого актива своя. Я это свойство обычно сравниваю с лабильностью человеческой психики).

Волатильность есть мера быстроты изменения базового актива.

Существует историческая волатильность (HV) и подразумеваемая (IV)(имплицитная, приписываемая, ожидаемая).

Историческая волатильность представляет собой потенциал изменения цены базового актива. Она вычисляется по стандартной формуле.

А подразумеваемая волатильность представляет собой выраженные ожидания участников рынка в величине реальной премии опционов. Если рынок ожидает каких-то важных новостей в отношении актива, то цены на опционы будут высокими и высокой будет подразумеваемая волатильность.

Ярким примером является цена на опционы и величина IV на акции VVUS до решения о одобрении FDA пилюль для снижения веса. Я писала об этом тут:http://smart-lab.ru/blog/65182.php

Если историческая волатильность на актив высокая, то премии опционов тоже будут высокими. Не удивительно! Ведь это свидетельствует о высокой вероятности у опционов на такой актив быстро терять и приобретать внутреннюю стоимость.

Страйк опциона.

Я уже писала о том, как влияет отношение страйка опциона к цене базового актива. Нахождение страйка опциона ITM «в деньгах», ATM «возле денег», OTM «без денег» и соотношение в премии внутренней и временной стоимости напрямую влияет на величину опционной премии.

Время, оставшееся до экспирации опционов.

Поскольку опционы являются срочными контрактами, то естественно, что величина стоимости времени, содержащегося в опционной премии, будет уменьшаться по мере приближения к дате истечения срока контракта.

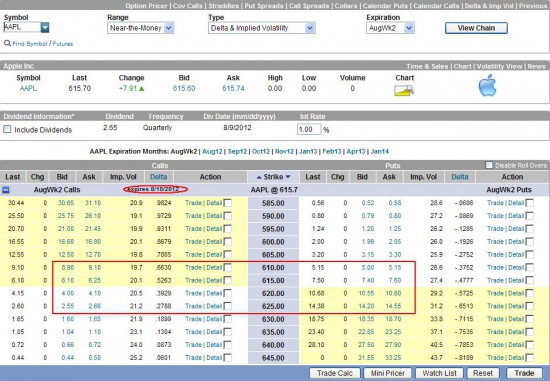

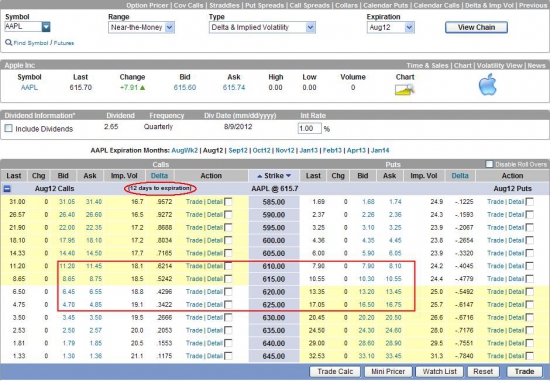

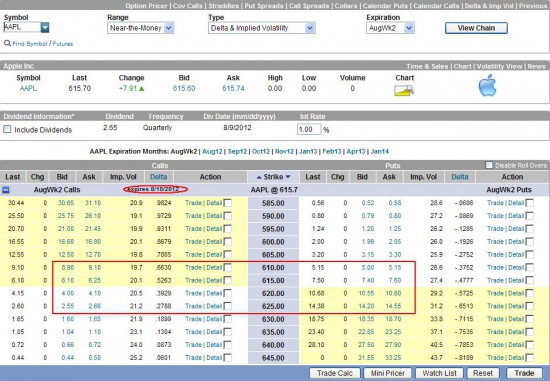

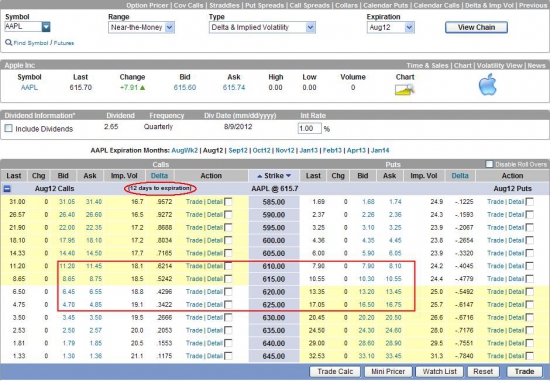

Для сравнения приведу пример того, как различаются премии на опционы акции AAPL: недельные, с сроком экспирации в следующую пятницу и августовские, со сроком экспирации 17 августа, то есть спустя две недели:

В выделенной мной зоне видно, как отличаются размеры премий опционов в зависимости от срока экспирации.

Немного отступлю от текущего материала, расскажу о своей позиции по опционам на AAPL. Чтобы не оплачивать временную стоимость я обычно покупаю недельные опционы на акции AAPL слегка в деньгах. Сейчас у меня с пятницы открыта большая позиция на недельный колл опцион 610. Срок позиции на один день. При получении прибыли позиция будет закрыта и в конце дня открыта новая. Точно так же я поступила в пятницу: закрыла купленные недельные Wk1 колл опционы с прибылью и купила другие Wk2. Это один из самых прибыльных способов торговли.

Эти рассмотренные четыре фактора считаются основными, влияющими на величину премии опционов. Оставшиеся два не так важны: процентная ставка бывает долгое время неизменной, а дивиденды выплачиваются не всеми компаниями, но если выплачиваются, то их следует обязательно учитывать в соответствии с временем выплаты.

Процентная ставка. Дивидендная ставка.

Берется величина текущей безрисковой процентной ставки, например, ставка по 90-дневным казначейским веселям. Корреляция следующая: чем выше ставка, тем выше опционные премии. Все математические модели расчета опционных премий используют процентную ставку при расчете опционных премий.

Дивидендная ставка зависит от доходности акции. Если по акции не выплачивается дивидендов, то этот фактор никак не влияет на величину премии, и можно говорить только о пяти факторах влияния.

Выплата дивидендов снижает величину премии колл опционов и увеличивает величину премии пут опционов. Владение акциями позволяет получить дополнительную прибыль по сравнению с владением колл опциона в виде дивидендов, а владеть пут опционом будет выгоднее, чем продавать акции «в короткую».

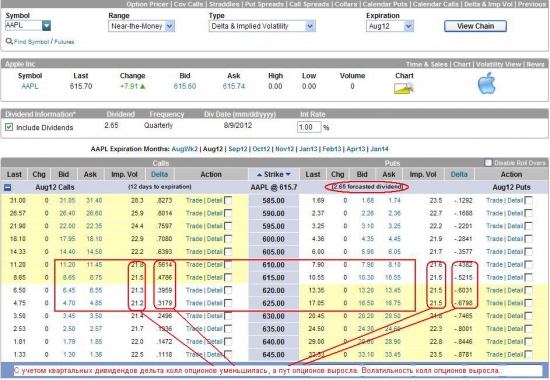

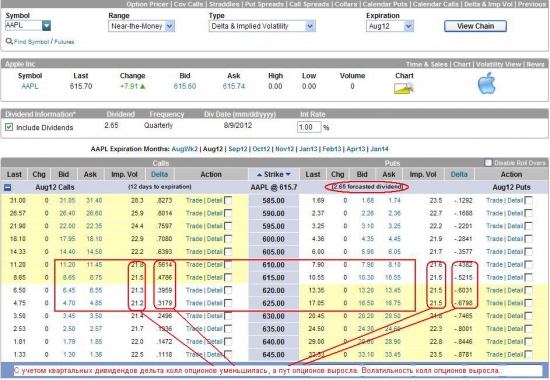

В таблице квот на акции AAPL видим, что 9 августа предстоит выплата дивидендов, следовательно цена колл опционов снизится. И правда, пут опционы имеют большую IV и стоят дороже, чем колл опционы.

Вот как изменится таблица, если учесть предстоящую выплату дивидендов на акцию AAPL сравнение таблиц квот августовской экспирации без учета выплаты дивидендов и с учетом выплаты дивидендов):

Поскольку я уезжаю в отпуск с 11 августа до 14 сентября я делаю перерыв в своих изложениях на этот срок.

Серия статей написана специально для читателей sMart-lab.ru., для тех, кто ничего не знает про опционы, и нигде больше автором не опубликованы.

На величину опционной премии влияют следующий факторы:

- Цена базового актива.

- Волатильность базового актива.

- Страйк опциона.

- Время, оставшееся до экспирации опциона.

- Базовая процентная ставка.

- Дивидендная ставка.

Рассмотрим влияние каждого фактора по отдельности.

Цена базового актива. Существует общее правило, по которому чем дороже базовый актив, тем выше величина премии на опционы на этот актив. Актив, имеющий цену до 10 долларов за акцию всегда при прочих равных условиях будет иметь премию ниже акции, цена которой выше 50 долларов за акцию.

Сравним размеры опционных премий на августовские опционы ATM («возле денег») на акцию AA и на акцию AIG.

При приблизительно равной величине IV ( Implied volatility) ~30 для опционов «возле денег», при одном сроке жизни опционов – август, но при разной цене БА -8.37 против 31.34 — премии на опционы ATM ,– страйки которых близки к цене БА, — имеют разную величину: премии на опционы AIG выше, чем премии на опционы AA.

Волатильность БА.

Волатильность является способностью актива быстро менять свою цену. Эта способность у каждого актива своя. Я это свойство обычно сравниваю с лабильностью человеческой психики).

Волатильность есть мера быстроты изменения базового актива.

Существует историческая волатильность (HV) и подразумеваемая (IV)(имплицитная, приписываемая, ожидаемая).

Историческая волатильность представляет собой потенциал изменения цены базового актива. Она вычисляется по стандартной формуле.

А подразумеваемая волатильность представляет собой выраженные ожидания участников рынка в величине реальной премии опционов. Если рынок ожидает каких-то важных новостей в отношении актива, то цены на опционы будут высокими и высокой будет подразумеваемая волатильность.

Ярким примером является цена на опционы и величина IV на акции VVUS до решения о одобрении FDA пилюль для снижения веса. Я писала об этом тут:http://smart-lab.ru/blog/65182.php

Если историческая волатильность на актив высокая, то премии опционов тоже будут высокими. Не удивительно! Ведь это свидетельствует о высокой вероятности у опционов на такой актив быстро терять и приобретать внутреннюю стоимость.

Страйк опциона.

Я уже писала о том, как влияет отношение страйка опциона к цене базового актива. Нахождение страйка опциона ITM «в деньгах», ATM «возле денег», OTM «без денег» и соотношение в премии внутренней и временной стоимости напрямую влияет на величину опционной премии.

Время, оставшееся до экспирации опционов.

Поскольку опционы являются срочными контрактами, то естественно, что величина стоимости времени, содержащегося в опционной премии, будет уменьшаться по мере приближения к дате истечения срока контракта.

Для сравнения приведу пример того, как различаются премии на опционы акции AAPL: недельные, с сроком экспирации в следующую пятницу и августовские, со сроком экспирации 17 августа, то есть спустя две недели:

В выделенной мной зоне видно, как отличаются размеры премий опционов в зависимости от срока экспирации.

Немного отступлю от текущего материала, расскажу о своей позиции по опционам на AAPL. Чтобы не оплачивать временную стоимость я обычно покупаю недельные опционы на акции AAPL слегка в деньгах. Сейчас у меня с пятницы открыта большая позиция на недельный колл опцион 610. Срок позиции на один день. При получении прибыли позиция будет закрыта и в конце дня открыта новая. Точно так же я поступила в пятницу: закрыла купленные недельные Wk1 колл опционы с прибылью и купила другие Wk2. Это один из самых прибыльных способов торговли.

Эти рассмотренные четыре фактора считаются основными, влияющими на величину премии опционов. Оставшиеся два не так важны: процентная ставка бывает долгое время неизменной, а дивиденды выплачиваются не всеми компаниями, но если выплачиваются, то их следует обязательно учитывать в соответствии с временем выплаты.

Процентная ставка. Дивидендная ставка.

Берется величина текущей безрисковой процентной ставки, например, ставка по 90-дневным казначейским веселям. Корреляция следующая: чем выше ставка, тем выше опционные премии. Все математические модели расчета опционных премий используют процентную ставку при расчете опционных премий.

Дивидендная ставка зависит от доходности акции. Если по акции не выплачивается дивидендов, то этот фактор никак не влияет на величину премии, и можно говорить только о пяти факторах влияния.

Выплата дивидендов снижает величину премии колл опционов и увеличивает величину премии пут опционов. Владение акциями позволяет получить дополнительную прибыль по сравнению с владением колл опциона в виде дивидендов, а владеть пут опционом будет выгоднее, чем продавать акции «в короткую».

В таблице квот на акции AAPL видим, что 9 августа предстоит выплата дивидендов, следовательно цена колл опционов снизится. И правда, пут опционы имеют большую IV и стоят дороже, чем колл опционы.

Вот как изменится таблица, если учесть предстоящую выплату дивидендов на акцию AAPL сравнение таблиц квот августовской экспирации без учета выплаты дивидендов и с учетом выплаты дивидендов):

Поскольку я уезжаю в отпуск с 11 августа до 14 сентября я делаю перерыв в своих изложениях на этот срок.

520 |

Читайте на SMART-LAB:

Скидка 15% на нашу аналитику — только 72 часа!

Увеличь доходность своего портфеля с профессиональной командой аналитиков. Наши идеи уже принесли клиентам прибыль с начала года. Ты мог...

21 февраля 2026, 10:04

Сделки в портфеле ВДО

📌Редактируемая версия таблицы — в 👉👉👉 чате Иволги : 👉https://t.me/ivolgavdo/78587

Сделки новой недели, как обычно, по 0,1% от...

09:08

теги блога margin

- AAII Investor Sentiment Survey

- AAPL

- Citron Research

- CL

- Day Trading margin

- Deutsche Bank

- ES

- ES дневная торговля

- ETF

- FB

- FINRA

- FOMC

- FOMC meeting

- Futures Margin Call

- GCM12

- GCQ

- GCQ12

- GDX

- GOOG

- Initial Margin

- INVETEC

- IPO

- IV

- KO

- Maintenance Margin

- NFLX

- NinjaTrader Brokerage

- NKE

- Nonfarm Payrolls

- OREX

- QE

- RIMM

- RSX

- S&P

- S&P500

- SEC

- SPX

- Trailing Stop

- TSLA

- TWTR

- VIX

- VVUS

- австралийский доллар

- акции

- биржи

- брокеры

- волатильность

- Греция

- дебаты

- деривативы

- Дмитрий Солодин

- дневная торговля

- долги

- долларовый индекс

- Евро

- запасы нефти в США

- золото

- инвестирование

- индекс доллара

- Йеллен

- Календарный спрэд

- квартальная отчетность

- Китай

- комбинация

- маржа

- МВФ

- мысли о трейдинге

- направленная торговля

- нефть

- опек+

- опционы

- Отчетность

- Оффтоп

- первоначальная маржа

- платина

- прогнозы

- психология

- психология трейдинга

- работа трейдера

- результат

- рынок

- спекуляции

- ставки

- статистика

- стрэддл

- стрэнгл

- торговля по системе

- трейдинг

- форекс

- ФРС

- фьючерс

- фьючерсные опционы

- фьючерсы

- хедж-фонд

- хедж-фонд IIF

- хеджирование

- ценовой спрэд

- ценообразование опционов

- цены на бензин

- цены на нефть

Этот вид опционной торговли основан именно на предсказании IV исходя из цикличности, и не предполагает резких рыночных движений, слияний/поглощений, отчетов и прочего всего, что эту цикличность может как-то нарушить.

Теперь на примере. Имплицитная волатильность акции XYZ менялась в течение года от 10 до 32, а историческая волатильность, менялась от 7 до 15.

22: 10 = 2.2 — это размер шага на один децилий.

Первый децилий будет.

10 + 2.0 = 12.2 Распределим все децилии.

1. 10.0 — 12.2

2. 12.2 — 14.4

3. 14.4 — 16.6

4. 16.6 — 18.8

5. 18.8 — 21.0

6. 21.0 — 23.2

7. 23.2 — 25.4

8. 25.4 — 27.6

9. 27.6 — 29.8

10. 29.8 — 32.0

Проанализировать таким образом IV и HV.

Текущее значение волатильности, например, составляет 13, значит это положение соответствующее второму децилию.

Если значение волатильности составляет 28, то это девятый децилий.

Если волатильность пребывают не выше третьего децилия, то можно предпринять покупку волатильности; если в девятом-десятом, то продажу волатильности.

А мнение умного человека всегда интересно узнать.

я вот например когда принимаю решение, продавать или не продавать волатильность (а может и покупать), никогда НЕ руководствуюсь строгими математическими цифрами… ну то есть цифры Ай-Ви, Викса и т.д., всё это конечно учитываю, но там же ещё очень много факторов важных… например, календарный период (исторически что там, май с его традиционным падосом, или Рожд.ралли например… или новости какие ожидаются ли… или заседания ЦБ или Феда..), потом сила трендов… психологический настрой рынка тоже важен (чего там управляющие портфелями думают, тоже в своей БК интересуюсь… и немаловажно, какая позиция при этом УЖЕ есть на счету, ведь много долгосрочных позиций… ну там много факторов в общем… их нет никакой возможности выразить в математической формуле(!).

а вот на основе опыта СУММАРНАЯ картинка в голове складывается автоматически и довольно чётко. она и становится основой для принятия того или иного решения…

поэтому я довольно скептически отношусь ко всяким там вегам и гамма-скальперам… невозможно, считаю, засунуть в формулы и цифры многие существенные факторы)

Децилярный метод сравнения волатильности я использовала очень давно. Не могу сказать, что те стратегии, которые я тогда использовала, позволили мне сделать много денег. Я прилежно старалась пользоваться теоретическими знаниями для получения практической пользы.

Теперь же приходится признать, что большая часть знаний подвергается ревизии. В результатет остается что-то простое и внятное, без нагромождений формул. Вам удается выгодно продавать. Я стараюсь выгодно покупать.

Формулы нужны тем, кто без них не чувствует уверенности в рыночной стихии. Если они им помогают, — хорошо. Но рынок — не математика. Он не подчиняется формулам.

Стратегии подбираются машиной методом подбора, но верить в этот подбор безоговорочно — это большая ошибка.