SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. margin

Пилюли для похудения как средство заработать.

- 14 июля 2012, 22:58

- |

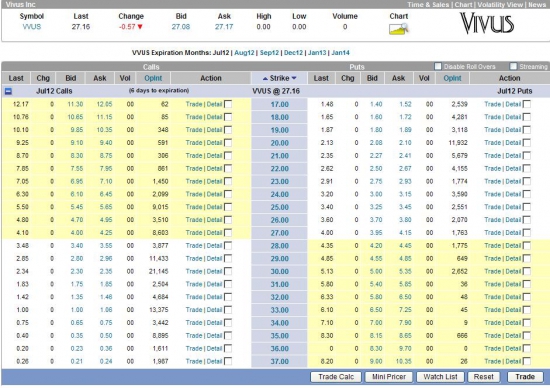

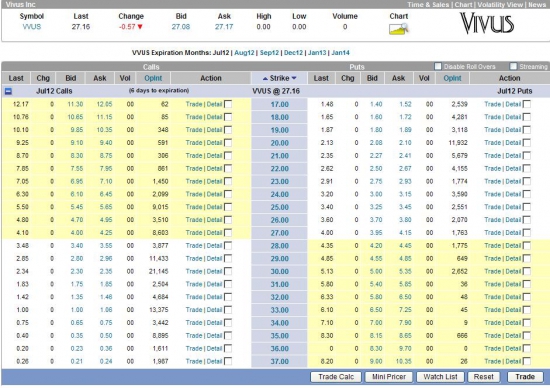

В пятницу 20 июля экспирация июльских опционов. Предлагаю вниманию всех интересующихся опционной торговлей любопытный актив — акции компании VVUS. Интерес состоит в том, что эта фармацевтическая компания ожидает одобрения своего препарата для снижения веса Qnexa со стороны FDA. Предполагается, что решение будет сделано 17 июля. Ожидания рынка велики, и они отразились в высокой IV.

Отношение IV/HV составляет 4:1. Это делает опционы на эту акцию очень дорогими.

За 6 дней до экспирации премии опционов без денег впечатляют!)).

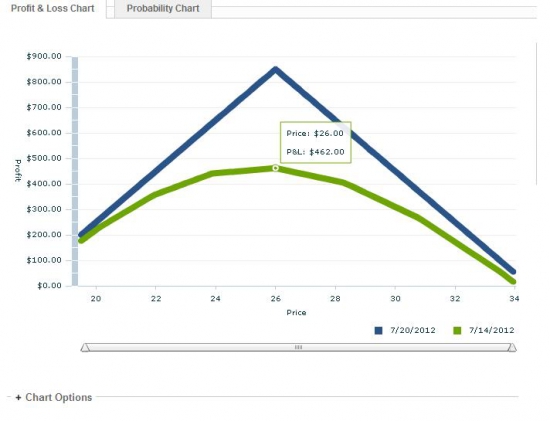

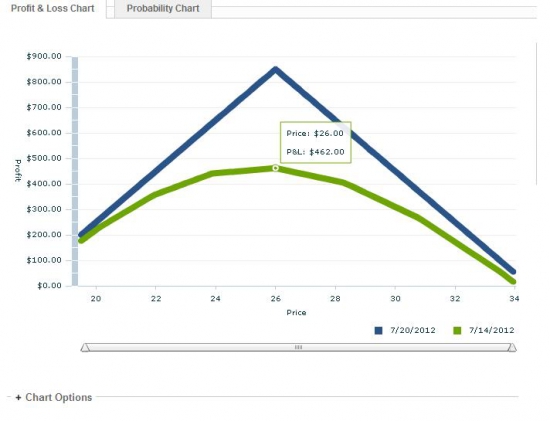

Мной продан стрэддл июль со страйком 26 за 850$.

Продажа выполнена с расчетом, что при прочих равных условиях за два дня стоимость этого стрэддла снизится за счет уменьшения времени. Суммарная тета опционов равна была 69, то есть за два дня цена может снизиться на ~140 пунктов: продав за 850, можно расчитывать выкупить за 710. Чтобы не рисковать, я закрою позицию вечером в понедельник.

Самая высокая тета у опционов со страйком 23, но я выбрала страйк 26: я расчитываю, что в ожидании одобрения FDA 17 июля, в понедельник цена на акцию снизится. При достижении цены 26 стрэддл будет выкуплен. Как видно из графика теоретической доходности это точка максимальной выгодности позиции. Это второй триггер к закрытию позиции.

Посмотрим, удастся ли мне осуществить мой замысел.

Конечно, выгоднее было продать такой стрэддл неделю назад, но головы на все выгодные варианты не хватает)).

Позиция:

Sell VVUS Jul12 26 Put $3.70 ($370.00)

Sell VVUS Jul12 26 Call $4.80 ($480.00)

......................................................................

Net ($850.00)

Option Statistics (VVUS):

Today'sOption Volume* 25,140

Avg Option Volume 18,859

Open Interest* 304,136

Avg Open Interest 228,415

Avg Put Call Ratio 1

Historic Volatility (30 day) 37.55

Put Call Ratio 1.60

Implied Volatility 147.90

Greeks:

Symbol Bid Ask IV Delta Gamma Vega Theta

VVUS Jul12

26 Put 3.70 3.80 319.10 37.77 -3.42 -1.32 35.15

VVUS Jul12

26 Call 4.70 4.95 312.35 -62.15 -3.50 -1.32 34.50

...................................................................................................................

Net -24.38 -6.92 -2.64 69.65

Но этим дело не заканчивается. Одобрение пилюль со стороны FDA всегда праздник для пилюлечных компаний. Достаточно вспомнить реакцию на одобрение подобных пилюлек компании ARNA 27 июня, когда цена на акцию рванула с 8.50 до 13.40. Это повлекло рост цен на акции VVUS и OREX. Сейчас ожидается решение по пилюлям Qnexa. Если решение FDA будет положительным, то акции VVUS и OREX продолжат ракетный запуск в стратосферу), если отрицательным, то будет провал — ясно куда). В данном случае нельзя покупать стрэддл — огромная волатильность делает его непомерно дорогим, а в случае любого решения FDA, волатильность упадет, что приведет к обесцениванию стрэддла.

Но этот актив интересен для продажи волатильности. Позицию по продаже волатильности я опишу в другом посте.

После решения можно будет торговать акции и опционы и на OREX

Вот реакция на одобрение пилюль от ARNA и на внимание к компании со стороны JPM — акциям повышен рейтинг.

Дешевенькая и привлекательная акция. Высокие объемы на акцию, и опционные объемы тоже высоки. А ведь четыре месяца назад такой по цене была акция VVUS — сейчас на 20 долларов дороже!

Отношение IV/HV составляет 4:1. Это делает опционы на эту акцию очень дорогими.

За 6 дней до экспирации премии опционов без денег впечатляют!)).

Мной продан стрэддл июль со страйком 26 за 850$.

Продажа выполнена с расчетом, что при прочих равных условиях за два дня стоимость этого стрэддла снизится за счет уменьшения времени. Суммарная тета опционов равна была 69, то есть за два дня цена может снизиться на ~140 пунктов: продав за 850, можно расчитывать выкупить за 710. Чтобы не рисковать, я закрою позицию вечером в понедельник.

Самая высокая тета у опционов со страйком 23, но я выбрала страйк 26: я расчитываю, что в ожидании одобрения FDA 17 июля, в понедельник цена на акцию снизится. При достижении цены 26 стрэддл будет выкуплен. Как видно из графика теоретической доходности это точка максимальной выгодности позиции. Это второй триггер к закрытию позиции.

Посмотрим, удастся ли мне осуществить мой замысел.

Конечно, выгоднее было продать такой стрэддл неделю назад, но головы на все выгодные варианты не хватает)).

Позиция:

Sell VVUS Jul12 26 Put $3.70 ($370.00)

Sell VVUS Jul12 26 Call $4.80 ($480.00)

......................................................................

Net ($850.00)

Option Statistics (VVUS):

Today'sOption Volume* 25,140

Avg Option Volume 18,859

Open Interest* 304,136

Avg Open Interest 228,415

Avg Put Call Ratio 1

Historic Volatility (30 day) 37.55

Put Call Ratio 1.60

Implied Volatility 147.90

Greeks:

Symbol Bid Ask IV Delta Gamma Vega Theta

VVUS Jul12

26 Put 3.70 3.80 319.10 37.77 -3.42 -1.32 35.15

VVUS Jul12

26 Call 4.70 4.95 312.35 -62.15 -3.50 -1.32 34.50

...................................................................................................................

Net -24.38 -6.92 -2.64 69.65

Но этим дело не заканчивается. Одобрение пилюль со стороны FDA всегда праздник для пилюлечных компаний. Достаточно вспомнить реакцию на одобрение подобных пилюлек компании ARNA 27 июня, когда цена на акцию рванула с 8.50 до 13.40. Это повлекло рост цен на акции VVUS и OREX. Сейчас ожидается решение по пилюлям Qnexa. Если решение FDA будет положительным, то акции VVUS и OREX продолжат ракетный запуск в стратосферу), если отрицательным, то будет провал — ясно куда). В данном случае нельзя покупать стрэддл — огромная волатильность делает его непомерно дорогим, а в случае любого решения FDA, волатильность упадет, что приведет к обесцениванию стрэддла.

Но этот актив интересен для продажи волатильности. Позицию по продаже волатильности я опишу в другом посте.

После решения можно будет торговать акции и опционы и на OREX

Вот реакция на одобрение пилюль от ARNA и на внимание к компании со стороны JPM — акциям повышен рейтинг.

Дешевенькая и привлекательная акция. Высокие объемы на акцию, и опционные объемы тоже высоки. А ведь четыре месяца назад такой по цене была акция VVUS — сейчас на 20 долларов дороже!

98 |

Читайте на SMART-LAB:

Тамбовэнергосбыт и Саратовэнерго. Отчет РСБУ. Сколько заработали дочки Интер РАО за 25г.?

Компания Тамбовэнергосбыт (сокр. ТЭСК) опубликовала финансовый отчет за Q4 и за весь 2025г. по РСБУ: 👉Прибыль от продаж — 0,110 млрд...

15:58

теги блога margin

- AAII Investor Sentiment Survey

- AAPL

- Citron Research

- CL

- Day Trading margin

- Deutsche Bank

- ES

- ES дневная торговля

- ETF

- FB

- FINRA

- FOMC

- FOMC meeting

- Futures Margin Call

- GCM12

- GCQ

- GCQ12

- GDX

- GOOG

- Initial Margin

- INVETEC

- IPO

- IV

- KO

- Maintenance Margin

- NFLX

- NinjaTrader Brokerage

- NKE

- Nonfarm Payrolls

- OREX

- QE

- RIMM

- RSX

- S&P

- S&P500

- SEC

- SPX

- Trailing Stop

- TSLA

- TWTR

- VIX

- VVUS

- австралийский доллар

- акции

- биржи

- брокеры

- волатильность

- Греция

- дебаты

- деривативы

- Дмитрий Солодин

- дневная торговля

- долги

- долларовый индекс

- Евро

- запасы нефти в США

- золото

- инвестирование

- индекс доллара

- Йеллен

- Календарный спрэд

- квартальная отчетность

- Китай

- комбинация

- маржа

- МВФ

- мысли о трейдинге

- направленная торговля

- нефть

- опек+

- опционы

- Отчетность

- Оффтоп

- первоначальная маржа

- платина

- прогнозы

- психология

- психология трейдинга

- работа трейдера

- результат

- рынок

- спекуляции

- ставки

- статистика

- стрэддл

- стрэнгл

- торговля по системе

- трейдинг

- форекс

- ФРС

- фьючерс

- фьючерсные опционы

- фьючерсы

- хедж-фонд

- хедж-фонд IIF

- хеджирование

- ценовой спрэд

- ценообразование опционов

- цены на бензин

- цены на нефть

Думаю, есть такие акции, цена которых никогда не была ниже 5 долларов, и они никогда не входили ни в один портфель фонда.

Что двигает цену? Ожидание роста. Вот эта самая имплицитная волатильность. Бывает так, что спрос огромный: покупают-покупают-покупают… цена ни на цент не сдвигается. Нет ожидания роста. Есть тусклое болото биржевой стабильности. На этом тоже можно делать какие-то деньги, но главные деньги делаются на ажиотажных активах.

Что такое портфель фонда? это много-много корзинок с яйцами. В расчете на что? На то, что если одна корзинка разобьется, то другая останется целой и даст прирост, компенсируя убытки. В отношении фондов такое положение наводит на мысль, что фонды сами не знают, какая корзинка безопасная, а какая опасная. Следовательно, включение акции в портфель фонда — это только счастливая случайность, весть о которой может на некоторое время двинуть цену вверх. Это страхование количеством. Природное статистическое страхование: огромное количество щенков в помете — кто-то да выживет, огромное количество семян — какие-то смогут стать большим деревом, огромное количество икры — кто-то станет взрослой рыбой… и т.д.

Вот эти пилюлечные акции — это поле для спекулянтов. Чем дальше, тем больше. 90% человечества сидит на медикаментах. В свое время были доткомы, генетические акции — расшифровывали геном, акции компаний, занимающихся альтернативными источниками энергии… Это возникающие рыночные пузыри. Ажиотаж, связанный с ожиданием, — это сама суть биржевой игры.

На фондовом рынке торгуют мнение, выраженное в долларах.

плюс плюс плюс…

интересно, как эта история повернётся…

margin, а вот у меня такая шальная мысль промелькнула… маркет-мейкеры закладывают в Ай Ви событие, понятно. но нельзя ли по косвенным причинам (например, по ухмылке волатильности или по ОИ на тех или иных страйках) определить, КУДА же всё-таки маркет-мейкеры закладывают основной риск движения.

я почему спрашиваю, на нашем рынке я такие моменты по косвенным причинам для себя определяю, не говорю никому и не афиширую никогда (это субъективная оценка), но на заметку для себя беру… а нет ли на амерском рынке каких-нибудь таких скрытых индикаторов?

Но иногда продаю.

Вот конкретно по VVUS есть мысль, что одобрят эти пилюльки — действующие компоненты, содержащиеся в пилюлях, оба уже одобрены FDA. Если все оформлено верно, то они будут одобрены — рынок на это делает ставку.

Смотрим на дельту июльских опционов:

0.84 18 -0.16

0.82 19 -0.18 (+0.02)

0.80 20 -0.20 (+0.02)

0.78 21 -0.22 (+0.02)

0.75 22 -0.25 (+0.03)

0.72 23 -0.28 (+0.03)

0.69 24 -0.31 (+0.03)

0.66 25 -0.34 (+0.03)

0.62 26 -0.38 (+0.04)

0.58 27 -0.42 (+0.06)

0.54 28 -0.46 (+0.04)

0.49 29 -0.51 (+0.05)

0.44 30 -0.56 (+0.05)

0.38 31 -0.62 (+0.04)

0.33 32 -0.68 (+0.05/0.06)

0.27 33 -0.73 (+0.06/0.05)

0.21 34 -0.80 (+0.06/0.07)

0.15 35 -0.82 (+0.06/0.02)

0.11 36 -0.92 (+0.04/0.1)

0.09 37 -1.00 (+0.02/0.08)

Думаю, если и есть какая-то «закладка», то она находится на уровне страйка 35. Интересно, что в новостях прочла рекомендацию — так, между прочим, что «August 34/38 Out of The Money Bear-Call Credit Spread looks like an attractive way to play VVUS — for a return of 8.99% „))) Линия безубыточности такого спрэда как раз проходит близко к страйку 35. Это позволит при создании кредитового медвежьего спрэда из колл опционов, как это рекомендуют, вернуть около 9% прибыли.

Интересно понаблюдать. Забавно будет, если и правда цена уйдет на уровень 35 после объявления решения FDA.)

b>0.15 35 — 0.82 (+0.04/0.02)

Ужасно полохо, что нельзя редактировать комментари(!

Вариант с «бабочкой» очень хороший!)

этот показатель да, считаю полным бредом и ахинеей, т.к. синтетику ОИ посчитать нет ни малейшей возможности… другое дело — соотношения ОИ путов на стайках ниже центрального, и колов на страйке выше центрального. тут выводы можно сделать о направлении, и очень даже иногда весомые выводы… потому как если портфели пакуют лонгами в расчёте на рост, то путики метут очень активно, и это трудно скрыть…

Проверьте цены на опционы по своим средствам. А мне ни в коем случае не верьте! И вообще никому не верьте — все вас обманывают.

Отношение IV/HV очень высокое, цены на опционы чрезвычайно высокие и имеют IV в стайке 27 Колл/Пут 321/328! Мне других объяснений не требуется. Если вам требуются, то ищите!

Когда рынок спит, всегда стоят какие-то цифры, иногда безамные — машины видят сны))) — но потом они исправляются на реальные.

margin

2012-06-28 16:39:31

«всегда стоят какие-то цифры, иногда безумные» — лучше не скажешь

потом они исправляются на реальные…

Но все проще решается — достаточно вечером посмотреть квоты.

Если желаете комментировать, прошу вас — всех тоже убедительно прошу! — не удалять свои комментарии. Это ставит других участников разговора в глупое положение: комментарии к удаленному комментарию повисают «в воздухе» Человек, который не может отвечать за свои слова, мне мало интересен: говорите, что думаете, и думайте, что говорите))).

Я обычно никого не вношу в «черные списки», но в данном случае буду вынуждена это сделать.

К вам убедительная просьба вернуть свой комментарий.

PS: Вы тоже можете удалить(без возможности восстановления) свой «зависший» комментарий, думаю, что никто ничего от этого не потеряет

Комментарии по делу всегда приветствуются, а демонстраация подросткового гонора — нет.

и это перед тем, что бы делать дальнейшие далекоидущие выводы и рисовать графики

по 30 коллам — 568(О.И.= 21145), путам — 119. У каждого покупателя дорогих колов есть кроме надежды и собственный график P/L.

Вон «еда» — зерновые фьючерсы — просто рай для быков: в Америке засуха. Кукуруза сегодня на 30 долларов выросла — это на контракт, стоимостью в 3240$ дает около 45% прибыли; пшеница на 27, соя на 36, соевая мука на 12- это все дает 30-45%. А комиссия 5 долларов за контракт.

Кроме того, можно попробовать торговать опционы не более 3 раз в неделю, чтобы не попасть под Margin Call по day trading pattern

Даже при взрыве 5 «фукусим» — больше мизерной премиии не потеряешь.

Фьючерсные трейдеры — это элита фондового рынка.