Избранное трейдера koks

Почему деньги любят тишину

- 29 октября 2015, 14:59

- |

Когда вы хвалитесь свои заработкам, будь то друзьям, родственникам, коллегам по работе и прочим, это не означае что они будут радоваться вместе с вами. В большинстве случаев это порождает зависть и негатив в вашу сторону. В следствии этого, люди создают энергетического «монстра», который, питаясь негативом всех кто вам завидует или желает вам провала, начинает влиять на вас в обратную сторону, разрушая все ваши грандиозные планы.

Это работает не только по отношению к деньгам, это работает к любым вашим планам. Замечали, что стоит кому-то что-то рассказать, будь то даже самые близкие друзья, ваши планы начинают ухудшаться, порой это приводет к полному провалу. А когда молчишь, веришь и делаешь, все идет так как нужно.

По-этому, такой принцип, как держать язык за зубами, более результативен по отношению к вашей деятельности.

- комментировать

- 5.2К | ★27

- Комментарии ( 44 )

Для тех кому лень...

- 29 октября 2015, 14:51

- |

каждый день вручную выгружать стоимость активов из квика в эксель.

В этом деле поможет Lua. Ниже качайте скрипт и копите историю по стоимости активов.

Скрипт ежедневно в 18:45 пишет оценку активов по всем счетам, которые доступны в квике в файл my.log .

В каждой строчке файла my.log содержится код фирмы, код клиента, вид лимита, активы на начало и активы на конец.

Когда накопите представительную историю, загружаете файл в эксель, фильтруете по счетам и строите equity вашего счета.

Основную работу за вас делает вот такой скрипт:

function main()

myLogOpenAppend() -- открывает лог

path = getWorkingFolder()

myLog(«WorkingFolder: »..path)

local cur_time

while not stopped do

cur_time = os.date('*t') –получает текущее время

( Читать дальше )

Поразительно, как множится глупость

- 28 октября 2015, 21:15

- |

При определении, будет ли уместно поднять целевой диапазон (ставки) на своем следующем заседании, Комитет будет оценивать прогресс… по отношению к своим целям максимальной занятости и 2-процентной инфляции. Эта оценка будет учитывать широкий спектр информации, в том числе развитие рынка труда, показатели инфляционного давлениях и инфляционные ожидания, и отслеживать финансовые и международные события. Комитет ожидает, что будет уместно поднять целевой диапазон для ставки по федеральным фондам тогда, когда будут видимы некоторые дальнейшие улучшения на рынке труда и достаточно уверены, что инфляция будет двигаться к своей цели в 2 процента в среднесрочной перспективе.

Вот и всё, что было сказано.

На чем делать роботов

- 28 октября 2015, 19:28

- |

коллеги кто что может посоветовать — подсказать

Исходные данные:

1) решил автоматизировать свою торговлю

2) количество входов по инструменту 1-2 в день/сессию

3) инструменты:

РФ — MXI и MIX, VTBR и VTB, Sber и SR, RTS, SI

CME — 6e, 6b, 6c, 6a, 6j, ym — в основном 6e и 6b или через МТ4 на спотовых аналогах

4) С# — не владею и желания потратить на его изучение как я понял по форумам около 1 года прежде чем что-то начнется получаться — пока точно нету!

5) нужно чтобы робот меня спрашивал можно входить или нет ( то есть полуробот )

6) брокер финам — квик или транзак коннектор

7) Примерное описание паттерна-сетапа на вход: поддержка превратилась в сопротивление или наоборот — это можно описать

8) направление входа — вручную определяю по 5 элементам ТС, как описать не знаю пока — вопрос времени

9) очень хочется на NYSE — но по времени только роботом — планирую днем делать ДЗ — вручную задавать роботу параметры на сессию

Далее изучая вопрос я понял что есть некий

( Читать дальше )

Что с недвижкой... КАР-Л!!!:???

- 26 октября 2015, 19:43

- |

обвал начался??? кто продаст позже будет завидовать тем, кто продал сейчас? реальный метр недвиги 15тр?:?

Опционы для подростков. (часть семь)

- 25 октября 2015, 20:37

- |

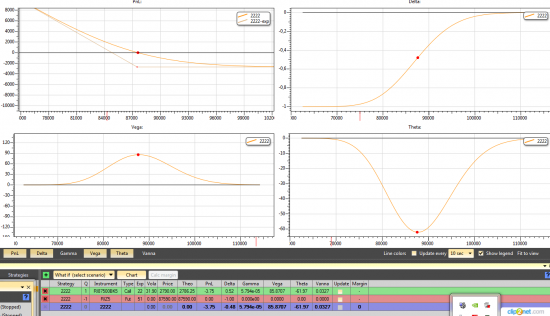

Еще одна тема. Использование опционов в качестве стопов. Тут надо разобраться в дефиницах. Что такое стоп? Полный выход из позиции. Вы вошли в рынок и ошиблись. Цена пошла в другую сторону. Тогда вам надо перевернуться, купить позицию в другую сторону? Или это мани менеджмент. У вас убыток более 10% и надо, просто, тупо выйти. Я никогда не понимал стопы. Ведь когда вы входите в рынок вы чем руководствуетесь. У вас есть виды на рост. Вы входите позицией, но цена туда не идет. Необходимо сократить позицию, дождаться низов и увеличить позицию. Как то так. Нахождение в рынке это риск. Как в любом бизнесе. И вы либо в бизнесе, либо нет. Невозможно создать строительную компанию и продавать ее всякий раз, когда дела идут плохо. Потом откупить, может не получиться. Вы должны быть в рынке и контролировать риски. Независимо, четверг сегодня или понедельник. У опционных позиций мы видим уровни отсечек. Это приводит к некоторой иллюзии, что цена сейчас там будет. Но будет она там на экспирацию. Я уже приводил пример с торговым роботом. В ручном режиме это выглядит так: Вы купили 10 фьючей, но рынок падает. Вы начинаете продавать по одному фьючу на каждые 1000 пунктов падения. Рынок разворачивается и вы, начинаете покупать. И когда рынок достигнет цели, плюс 2000 п, у вас 12 купленных фючей. Примерно так работает направленная дельта. Она увеличивает вашу позицию при росте и уменьшает при падении. При этом делает это без комиссии биржи и через каждый тик. За аренду такого робота, вы платите дневную Тетту. А вот волатильность и вега, как правило, не на вашей стороне. И пока мы не стали изучать календарные конструкции, посмотрим, как с этим можно справиться в одной серии.

Цена фьюча 87590. Предполагаем движение порядка 3500 пунктов в ту или иную сторону. Наш прогноз вниз. Поэтому мы продаем фьюч и покупаем 87500 колл. Как будут развиваться события? Если цена идет вниз и приходит на 8400.

( Читать дальше )

Разговоры о трейдинге №17. Как искать закономерности на рынке?

- 24 октября 2015, 12:41

- |

Расскажите пожалуйста все известные вам способы искать рыночные закономерности.

(на графиках, на исторических данных и т.п.)

Спасибо!

ЛЧИ и Формула-1 (ложь брокеров)

- 20 октября 2015, 12:47

- |

Сразу скажу, что фактологическая сторона относится к ЛЧИ 2006-2012, так как с 2012-го биржа стала активно менять правила и набирать и анализировать статистику стало сложнее из-за проблем с группировкой событий.

Итак, факт первый

В 2006-2012 из первых четырех мест по доходу в %, как минимум два участника были от одного брокера (в разные годы возможно от разных).

Нет ничего удивительного, что до всяких ограничений биржи в этой номинации побеждали участники- спекулянты с большим числом сделок. Потому что, даже с низким профит-фактором можно выиграть у более высокого за счет значительного большего числа испытаний. Это было ясно с самого первого конкурса, который выиграл еще не hft-шник, но уже интенсивный интрадейщик, с большим отрывом, потому что у него не было конкурентов по скорости совершения сделок. Поэтому естественно, что при рассмотрении данной номинации надо учитывать только активных клиентов, совершаюших хотя бы пару сделок в день.

( Читать дальше )

Черный лебедь: интересно читать, расширяет кругозор

- 20 октября 2015, 02:11

- |

• Главная идея книги: будущее бессмысленно предсказывать, оно слишком неопределенно, а возможные отклонения в будущем от средних величин могут быть слишком велики.

• То бишь, чтобы заработать большие деньги, надо изучать не норму, а возможные от нее отклонения.

•

• Книга интересная, полна интересных оригинальных идей, заставляет думать, переворачивает сознание

• Вот одна из идей: важно не то, что мы знаем, а то, чего мы не знаем. Поэтому предсказания было бы логичнее строить на незнании.

• чем шире ваш кругозор, тем больше у вас полок с непрочитанными книгами.

• мы редко по-настоящему думаем.

• Работая на дядю, мы занимаемся «умственной проституцией», находясь на «поводке, привязанному к рабочему столу».

• Масштабируемая профессия – это когда затрачивая те же самые усилия мы можем зарабатывать много больше денег. Трейдер – такая профессия.

• Эйфория и риск достигают максимальных значений одновременно.

•

• Особенности нашего мышления можно объяснить с точки зрения химии. «наш разум – жертва нашего физического устройства»

• Человек склонен к выстраиванию последовательных цепочек в уме (нарратива), что связано с особенностями памяти.

• Это объясняет, почему люди любят красивые истории, а не абстрактные вещи, которые в самом деле помогают зарабатывать деньги на рынке.

• Люди любят искать причинно-следственные связи, люди любят искать красивые объяснения происходящему, вместо того чтобы обращать внимание непосредственно на цены, на деньги, которые они теряют или зарабатывают

• Вред нарратива в том, что он искажает наше представление о вероятности наступления тех или иных событий.

• Пример: если указана причина явления, то ОНО ВЫГЛЯДИТ КУДА БОЛЕЕ ВЕРОЯТНЫМ.

• Я не знаю, понимает ли кто-нибудь эту идею, но мне она кажется очень ясной в применении к тому, что происходит на рынках

• Жажда определенности – порок мышления

( Читать дальше )

НЕМЕДЛЕННЫЙ КОММЕНТАРИЙ к ответу хитробулкового Татарина

- 18 октября 2015, 19:13

- |

Скрин из поста татарина:

Вопрос на внимательность — сколько квиков открыто одновременно у Татарина во время торгов?))))))))

Эпиграф:

«karpov72, поверь любой так может, самое главное дисциплина, я как люблю говорить нету грааля на рынке, грааль это ты сам» (откровения Ильнура, новый завет, строфа 16:11)

Прошло несколько дней с моего поста о системе Татарина http://smart-lab.ru/blog/284522.php#comments, как наконец офик БКС судя по всему родил коллективный ответ от его имени.

Цель ответа — увести обсуждение в другую сторону, а именно в то, что мол я знаю фишечки, использую рюшечки, да были косячки, прав ванюта, но в итоге я все равно зарабатываю, вот скрин расчета НДФЛ.

Уважаемые любители Татарина! особенно те, которые уверены, что обвиняют гения лишь недоумки и просят, мол, Хозяин, не открывайте дуракам свои секреты.

Татарин не ответил ни на один конкретный вопрос. Более того, вовсю используется такой прием как подмена тезиса.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал