Избранное трейдера Скрудж

Газпром. Экспорт природного газа из России в октябре 2021 г.

- 14 декабря 2021, 15:25

- |

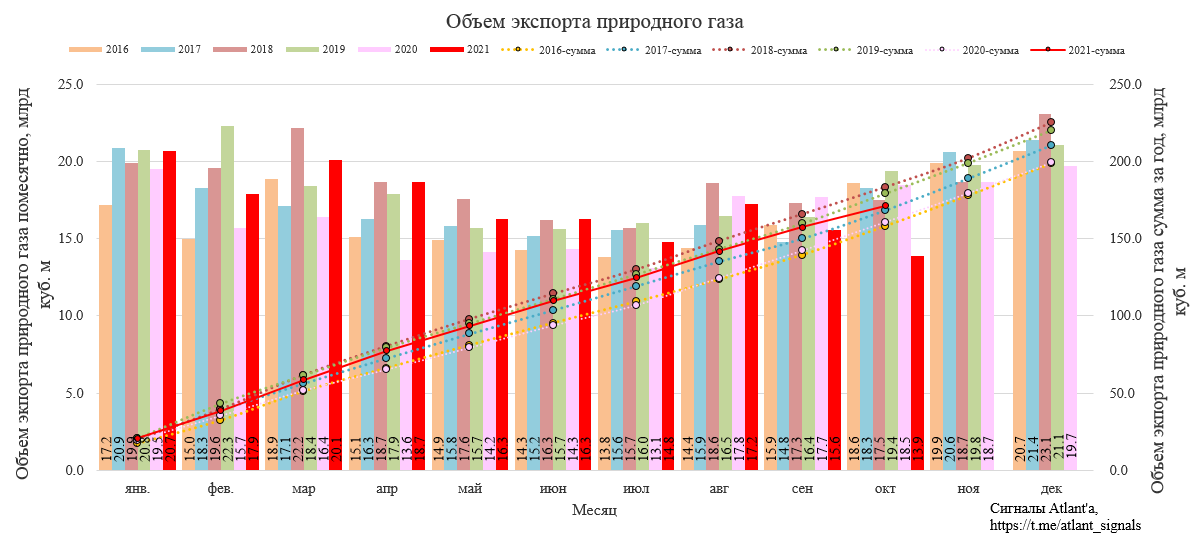

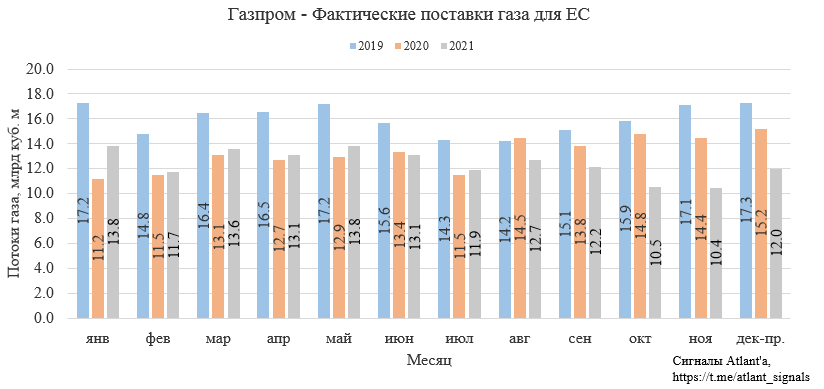

В октябре объем экспорта природного газа составил 13,9 млрд куб. м и снизился на 25% относительно прошлого года, и на 11% относительно сентября. Минимальный объем экспорта для данного времени года и с июля 2020 года.

Если ориентироваться на данные Газпрома, то видно, что компания продолжает придерживать объем экспорта в Европу. В ноябре объемы сопоставимы с октябрем, а в декабре текущий суточный экспорт газа приведет к небольшому восстановлению по итогам месяца до уровней 3-го квартала.

Данный график не учитывает поставки по Турецкому потоку и по Силе Сибири.

( Читать дальше )

- комментировать

- 3.4К | ★4

- Комментарии ( 17 )

Нерезы vs физики. На Московской Бирже. Серьезный пост.

- 14 декабря 2021, 09:26

- |

Всем доброго времени суток!

(спекулировать нужно было сегодня с утра, а сейчас можно и подумать)

В этом посте снова будет много слов и иллюстраций. По своему охвату он значительно шире, чем предыдущий серьезный пост про акции Сбербанка (https://smart-lab.ru/blog/746876.php). Здесь снова не будет инвестиционных рекомендаций типа: берем то-то и то-то на все или на половину. Но пища для размышлений, возможно, появится, как для начинающих свой путь на рынке акций, так и для тех, кто давно в теме. Сразу оговорюсь, что для меня нет абсолютных авторитетов, любые данные требуют проверки, даже к ЦБ, как основному источнику агрегированной информации в данном посте, я отношусь с сомнением и не готов поручиться, что его данные претендуют на количественную точность, хотя для качественного анализа вполне подойдут.

1. Российский биржевой рынок акций. Что это такое?

Начнем со скучных, но необходимых основ. В качестве опоры для анализа возьмем самый простой и понятный набор инструментов – структуру индекса РТС. Там сейчас 43 акции и чуть меньше эмитентов акций, т.к. у некоторых по два вида: обыкновенные и привилегированные.

( Читать дальше )

Quik топ лайфхаков о которых я не сразу узнал

- 03 декабря 2021, 12:05

- |

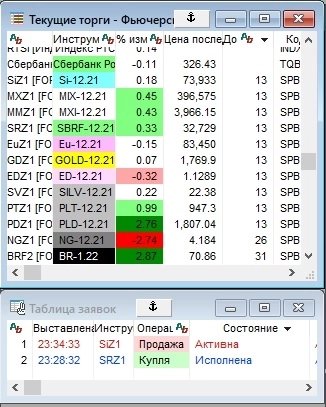

Здесь я очень кратко расскажу о секретах торгового терминала, которые мне очень полезны.

Вот топ незаменимых настроек для торговли в Quik:

- Для наглядности использую цветовые настройки таблиц (в заголовке нажать ПКМ и выбрать форматирование)

- Отображение на графике уровней позиции, заявок, стоп-заявок на покупку и продажу, а также сделок. Заявки можно вводить прям на графике и легко менять цену просто двигая уровень мышью вверх или вниз.

( Читать дальше )

Про книги о трейдинге

- 12 октября 2021, 07:44

- |

Когда я вчера увидел пост Байкала о трехсот книгах по трейдингу — ужаснулся… это же сколько надо потратить времени своей жизни на бесполезное времяпрепровождение. Этим же вечером мне попался пост про цитаты трейдеров. Так вот на мой взгляд, в этом посте пользы для трейдера в разы больше чем во всех трёхстах книгах вместе взятых.

Ограничьте размер своих позиций, чтобы страх не мог определять ваши суждения о рынке.

Джо Видич

Причина номер один, по которой 90% трейдеров терпят неудачу, заключается в эмоциональной торговле. Лучшая торговая стратегия в мире не принесет вам пользы, если вы поддаетесь своим эмоциям.

Почему большинство трейдеров идут на поводу своих эмоций? Чаще всего это происходит из-за страха потерь. Этот страх становится всепоглощающим, если размер убытков слишком велик.

Лучший способ избавиться от этого страха — это уменьшать размер позиций до тех пор, пока размер потенциальных потерь не станет для вас абсолютно приемлемым. Если это означает рисковать всего лишь 0.5% от размера вашего депозита, пускай будет так.

( Читать дальше )

Русал расправил крылья...

- 26 августа 2021, 17:05

- |

Но их подрежут «ножницы Кудрина»… Если говорить про фортуну, то последние годы она явно не на стороне Русала. С апреля 2011 года по май 2015 года был кризис в алюминиевой отрасли и цены за период упали с $2700 до $1400 за тонну.

В 2015 году из-за девальвации рубля прилично выросла долговая нагрузка компании, основной долг был валютный. Благодаря тому, что значительная часть продукции идет на экспорт, этот эффект был нивелирован ростом EBITDA.

С конца 2015 до апреля 2018 года цикл в алюминии развернулся и цены начали свой рост. Русал, пользуясь хорошей рыночной конъюнктурой, смог снизить долговую нагрузку, но не сильно...

В апреле 2018 года компания попала под санкции США. Именно в это время мы наблюдали предыдущие пики по ценам на алюминий ($2300 за тонну), которыми Русал не смог воспользоваться в полной мере. В июне 2018 года цены на алюминий вновь развернулись и пошли на снижение.

В январе 2019 года санкции были сняты, но уже к тому времени алюминий сильно просел и торговался примерно по $1800 за тонну при себестоимости Русала около $1600 за тонну.

( Читать дальше )

📈 En+ (ENPG) - краткий обзор компании и ближайшие перспективы

- 24 августа 2021, 08:02

- |

▫️ Выручка 1П2021: $6,5 b (+31% г/г)

▫️ Прибыль 1П2021: $1,36 b (101 млрд р)

▫️ Возможный дивиденд 2021: >15%

▫️ P/B: 1.02

▫️ Рост цен на алюминий с 01.01.2021: 42%

✅ По состоянию на 30.06.2021 Группе принадлежит:

56,9% акций Русала (420 млрд р)

26,39% акций Норникеля (982 млрд р) (контроль через Русал, поэтому в прибыли и активах участвует только на 15%)

93,2% акций Иркутскэнерго (51 млрд р)

7% акций РусГидро (25 млрд р)

ИТОГО рыночная стоимость долей в компаниях, которыми владеет En+ сильно превышает её рыночную стоимость. При том, что Русал и Норникель нельзя назвать переоцененными.

❌ Компания пока не платит дивиденды, но в ноябре 2019 была принята политика, предусматривающая выплату: 100% от дивидендов акций РУСАЛА 75% свободного денежного потока энергетического сегмента Эн+, но не менее

( Читать дальше )

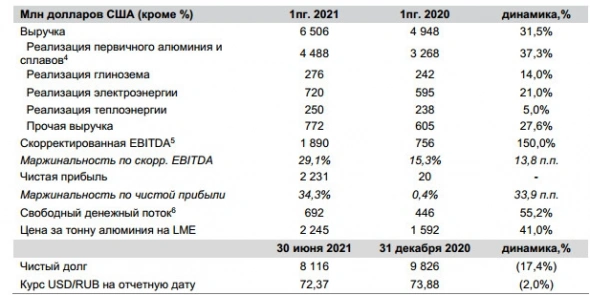

Чистая прибыль Эн+ Груп по МСФО в I полугодии выросла в 111,6 раза, до $2,231 млрд

- 19 августа 2021, 09:33

- |

- На фоне улучшения рынка скорректированная EBITDA выросла с 756 млн долларов США до 1 890 млн долларов США за счет роста цен на алюминий на Лондонской бирже металлов (LME) на 41%, а также увеличения объема продаж алюминия на 5,8% год к году и роста выработки электроэнергии на 12,0% год к году. Маржинальность по EBITDA составила 29,1% против 15,3% в первом полугодии 2020 года. Свободный денежный поток составил 692 млн долларов США.

- En+ Group продемонстрировала стабильные операционные показатели:

- производство алюминия осталось на уровне прошлого года, составив 1 868 тысяч тонн, в то время как реализация продукции с добавленной стоимостью (ПДС) выросла на 28,6%; производство электроэнергии увеличилось на 12,0%, а гидроэлектроэнергии на 15,3% год к году.

- В июне 2021 года суверенный фонд из Абу-Даби Mubadala приобрел 2,6% акций Группы, что привело к росту акций Компании, находящихся в свободном обращении. По состоянию на 30 июня 2021 года количество акций Группы в свободном обращении составило 12,5%.

- Чистая прибыль Группы составила 2 231 млн долларов США, из которых 1 124 млн долларов США приходится на долю в прибыли ПАО «Норильский Никель».

- В первом полугодии 2021 года РУСАЛ также участвовал в обратном выкупе акций Норильского Никеля, прибыль от которого составила 492 млн долларов США, а денежные поступления составили 1 421 млн долларов США

enplusgroup.com/upload/iblock/3a7/2021_08_18_En_-Group-1H-2021-Financial-results_RUS.pdf

Купили Акрон в портфель. Почему?

- 04 августа 2021, 16:35

- |

🟢 Акрон (#AKRN) — покупка

Акрон — ведущий производитель сложных и азотных удобрений, имеющий вертикальную интеграцию производства в части азота и фосфора. Калийный проект пока находится в стадии развития (запуск планируется в 2025 году).

Выручка Компании достаточно широко диверсифицирована по рынкам сбыта (продажи в 70+ стран мира), что позволяет бизнесу выбирать наиболее выгодные для себя направления при разной конъюнктуре на рынке.

Является, на наш взгляд, крепким середнячком в плане структуры активов, долговой нагрузки и рентабельности с адекватной оценкой деятельности.

Планов по кратному наращиванию производства у Компании нет (по их планам рост производства составит около 3% в год в следующие 4 года).

Однако акции Акрона являются достаточно интересными на российском рынке – чего стоит только их рост на ~30% в марте 2020 года, когда весь рынок летел в пропасть, однако дальнейшая динамика была вялой и не соответствовала рыночным аналогам, например, Фосагро.

( Читать дальше )

Акрон - темная лошадка с потенциалом +30% +70%

- 04 августа 2021, 14:12

- |

Акрон — дивидендный аристократ российского рынка. По моему мнению, эта «темная лошадка» принесет за 2021 год дивидендов в размере 16%-19% годовых и на текущий момент обладает потенциалом апсайда + 30% +70% к текущей цене 6030р.

Напишу краткие выводы моих расчетов:

1) Прибыль Акрон за 2021 год составит порядка 71 млрд рублей.

2) Прибыль 2021 в расчете на акцию будет около 1767 руб.

3) При коэффициенте выплаты дивидендов 55%, компания выплатит 972р на акцию за текущий год или 16% к цене акции 6030 рублей.

4) Вариант 2 — при коэффициенте выплаты дивидендов 65%, компания выплатит 1149 р на акцию за текущий год или 19% к цене акции 6030 рублей.

5) Почему компания платит такие высокие дивиденды? Потому что фрифлоут составляет менее 5%, акции находятся у «своих» и дивиденды компания платит «себе», но и миноритариям по пути. К тому же недавно компания объявила программу байбэка по цене 6050 рублей за акцию – видимо, менеджмент быстро сообразил про доходность и и перспективы бизнеса.

6) С лета прошлого года рынок забыл про Акрон. Пока другие росли, цена акций Акрона болталась в боковике. А мы знаем, чем дольше флэт, тем громче выстрел.

7) Цены на минеральные удобрения выросли с прошлого года в среднем в 1,5 раза.

8) Р/Е forward составляет 3,4. Средний Р/ Е по отрасли производства минеральных удобрений это 8-10.

9) Исходя из прибыли и общей оценки бизнеса акция имеет потенциал апсайда в размере +30% +70% к текущей цене.

А теперь расчеты.

Попробуем разобраться в показателях компании подробнее.

За 1 квартал заработано прибыли по МСФО 10615 млн рублей, или 284р/акцию (источник: отчет компании по МСФО за 1 квартал).

Второй квартал был рекордным для компании по прибыльности. Открываем отчетность по РСБУ за 2 квартал: прибыль считается накопленным итогом с начала года, вычитаем прибыль за 1 квартал.

Чистая прибыль Акрон по РСБУ за 2 квартал 2021 г: 25945 — 5603 = 20342 млн рублей. Будем ее использовать как приблизительную прибыль за 2й и последующие кварталы. Конечно, возможны корректировки и различные отклонения, но мой расчет не претендует на точность.

Получаем за год:

Чистая прибыль

1 кв 10 615

2 кв 20 342

3 кв 20 342

4 кв 20 342

________________

за год 71641 млн рублей

акций всего 40,534 млн штук

ЧП/акция 1767,43 руб/акцию

Р/Е 3,4. Обычно акции этого сектора торгуются с Р/Е около 10. Р/Е 3,4 означает жесточайшую недооценку на текущий момент.

Компания выплачивает обычно 55-65% дивидендов от чистой прибыли за год. Посмотрим, что у нас получается:

Дивиденды, 55% от ЧП 972,0863966 16% к цене акции 6030р/шт

Дивиденды, 65% от ЧП 1148,829378 19% к цене акции 6030р/шт

Цена акции находится в боковике с июля прошлого года, тогда как компании-аналоги подросли на 30-50% с этих пор. В свободном обращении находится менее 5% акций компании. К тому же, видя такие шикарные результаты, менеджмент компании объявил байбэк акций по цене 6050 рублей/шт. Я бы тоже не отказалась иметь в портфеле дивитикер с доходностью 16-19% годовых, с непотопляемым и постоянно растущим бизнесом.

Исходя из моих самых скромных оценок, акция обладает потенциалом апсайда к цене в размере 30%-70% текущей стоимости 6030 рублей. Остается только подождать отчетности по МСФО в конце августа, чтобы «темная лошадка» раскрыла свой настоящий потенциал.

Предположим, апсайда не будет, что тогда? В этом случае я просто буду получить дивиденды в размере 16% годовых, которые будут год от года расти вместе с бизнесом компании.

Стоимостное инвестирование - последняя опора

- 19 июля 2021, 12:19

- |

Текстовая версия презентации с 29-й конференции Смартлаба.

Возможно выйдет более развернуто — смотрел видео видно что спешил, что-то забыл и т.д.

1. Сегодня мы наблюдаем настоящий бум инвестирования и увлечения трейдингом.

Буквально за два дня до конференции, я ездил на ГОСА РУСАЛа в Калининград и коллега, Павел Панкратов, рассказал удивительную историю, как в 2019 они пользовались услугами девушки-фотографа для свадебной фотосессии, а сегодня, зайдя на ее страницу в Instagram, они с большим удивлением обнаружили, что она стала инвесткоучем с тысячами подписчиков!

2. Миллионы инвесторов это не шутки.

И этот бум глобален. Все вокруг инвестируют в криптовалюту, участвуют в IPO, поставили себе приложения на смартфоны и участвуют в торгах!

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал