Избранное трейдера Игорь Т

Как правильно думать о недооцененности акций + бонус инвестидея по Qiwi

- 11 июля 2017, 15:45

- |

Решил немного разнообразить посты в стиле «Рынок будет падать до 1850, потом отскочит до 1900» и «надо шортить SP500 он уже явно перекуплен – Америке хана» и привести небольшие рассуждения на тему фундаментального анализа.

Например, мы видим сильно недооцененную компанию (например, по мультипликатору EV/EBITDA) и прежде чем бросаться ее покупать нам нужно задать самый важный вопрос – почему компания недооценена. Без четкого понимания ответа на этот вопрос компанию точно покупать не стоит. При всей недооценности той же ФСК, компания не начнет расти после вашей покупки – нужны катализаторы, которые позволят убрать причину недооценности.

При этом дать ответ на вопрос в чем причина дисконта рынка не так просто как кажется – надо глубоко погрузится в финансовые показатели компании, ее отчетность. На том же примере ФСК наиболее очевидные причины:

- Менеджмент не мотивирован на рост стоимости акций компании, структура владения (миноритарный пакет Интер-РАО) не упрощается

- Гайденс менеджмента на снижение фин. показателей, запутанная методика расчета скорр. Прибыли от которой платится дивиденд. Только сейчас компания раскрыла, как учитывается доход от ТП (берутся фактические платежи за ТП, которые уплачиваются, как правило, в рассрочку несколькими платежами)

- Директива Правительства по % от ЧП для выплаты дивидендов

- Риски перевода на одну акцию ФСК и Россетей, где коэффициент конвертации будет не в пользу ФСК

( Читать дальше )

- комментировать

- 130 | ★3

- Комментарии ( 2 )

Дивиденды2017 Воздушные замки

- 09 июля 2017, 18:04

- |

Заканчивается Большой Дивидендный сезон 2017. Остались последние отсечки.

Последними отсекутся Газпром, Транснефть и Алроса 18.07.2017 по Т+2

Ещё нам предстоит отсечься в Россетях ап с див доходностью(ДД) 17%, Саратовском НПЗ ап с 11% ДД, МГТС ао и ап с ДД свыше 16%.

Уже приходят дивиденды по многим дивитикерам и до начала августа поступят все остальные.

И всё. Дивидендный сезон стремительно близится к концу. Что же дальше? А дальше Дивиденды Forever. Следом пойдут отсечки под промежуточные дивиденды и компании будут озвучивать свои планы по выплате дивидендов в дальнейшем.Так сказать, строить дивидендные воздушные замки.

Ну вот например, цитирую прессу:

-РОСНЕФТЬ ПРЕДЛАГАЕТ ВЫПЛАТИТЬ ПРОМЕЖУТОЧНЫЕ ДИВИДЕНДЫ ПО ИТОГАМ РАБОТЫ В I ПОЛУГОДИИ 2017Г — ИСТОЧНИКИ

«Роснефть» предлагает по итогам работы в первом полугодии 2017 года выплатить промежуточные дивиденды, сообщил «Интерфаксу» источник, близкий к компании.

Источник в одном из профильных ведомств также знаком с данной инициативой «Роснефти»

( Читать дальше )

Мини-производство.

- 09 июля 2017, 17:34

- |

Друзья добрый день. Нужен совет любого)

Есть помещение 250-400 кв.м… Есть возможность наскребсти инвестиции на миллиона 2 рублей.

территориально находится в М.О. на границе со смоленской.

какое можно мини производство освоить? может выращивать что, или собирать что то?

особенно интересуют идеи связанные с импортозамещением.

заранее благодарен за ответы.

У Сбербанка есть ещё порох в пороховницах

- 09 июля 2017, 09:13

- |

Добрый день, дорогие друзья!

Наконец-то Сбербанк опубликовал отчетность по РСБУ. Отчетность конечно была предсказуема, о чем я писал в своём посте: m.vk.com/wall-138495250_295

Итак, давайте более подробно разберём этот отчет.

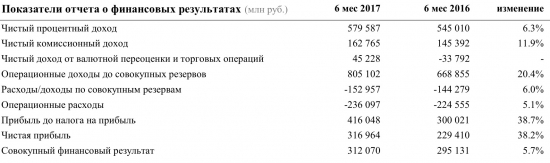

За первую половину года банк заработал почти 317 млрд рублей, что на 38,2% больше аналогичного периода прошлого года.

Чистый процентный доход вырос на 6,3% за счёт роста розничного кредитного портфеля. С начала года банк выдал частным клиентам 850 млрд рублей, что на 20% больше, чем в первом полугодии прошлого года.

Операционный доход до резервов увеличился относительно 6 месяцев прошлого года на 20,4%, что существенно превышает темп роста операционных расходов за тот же период (5,1%).

Итак, что мы видим из этих данных? Мы видим, что банк активно продолжает наращивать доходы, однако при этом растут ещё и расходы.

( Читать дальше )

Почему я планирую брать Распадскую?

- 03 июля 2017, 10:10

- |

Добрый день, дорогие друзья!

Недавно я публиковал пост о ребалансировке и состоянии моего портфеля, вот ссылка на него: https://m.vk.com/wall-138495250_257

В заключении поста я сообщил, что присматриваюсь к Распадской и пообещал аргументировать свой выбор.

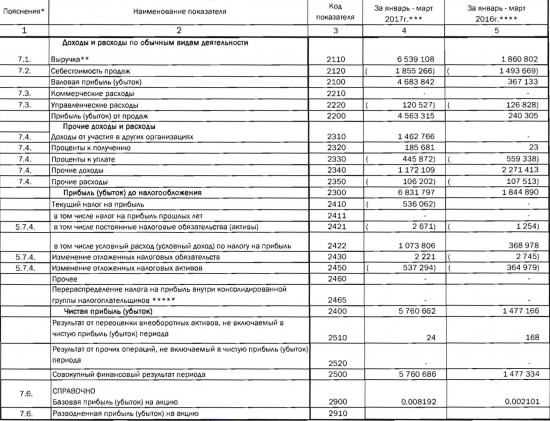

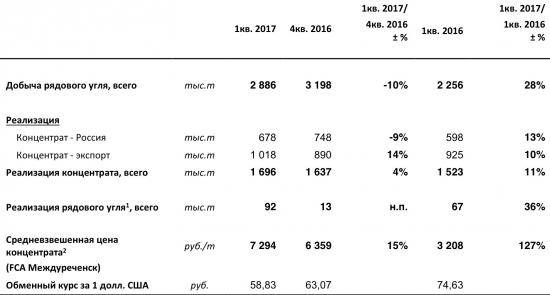

31 марта Распадская опубликовала отчетность за 1 квартал по РСБУ, именно эта отчетность и послужила «красным флагом», который притягивает взгляд.

Давайте во всем разберёмся. Первое что бросается в глаза это существенный рост чистой прибыли компании, год к году прибыль выросла почти в 4 раза, с 1,44 млрд до 5,76 млрд рублей.

Если взглянуть на производственные результаты, то становятся видны причины столь мощного роста.

( Читать дальше )

Инвестиционные стратегии для российского рынка акций

- 27 июня 2017, 11:09

- |

Инвестиционные стратегии на основе фундаментальных индикаторов, на первый взгляд, являются простым способом отбора акций. Во-первых, они относительно легки и интуитивно понятны в расчётах, во-вторых, они доказали свою эффективность, о чем можно прочитать в исследованиях, приведенных в книгах Stocks for the Long Run и What Works on Wall Street.

Такие стратегии называются активными. Их задача — получать доходность в среднем выше рынка (например, индекса ММВБ) с помощью выбора структуры портфеля (отбора бумаг), отличных от фондовых индексов. В противоположность этому пассивные стратегии предполагают инвестирование в индексные фонды. Но как и пассивные стратегии, активные также требуют широкой диверсификации и периодическую ребалансировку.

Пассивные стратегии на долгосрочном инвестиционном горизонте, как правило, обыгрывают активные, однако часто несут в себе и более высокие риски. Волатильность многих активных стратегий может быть ниже рыночной при большей краткосрочной/среднесрочной доходности.

( Читать дальше )

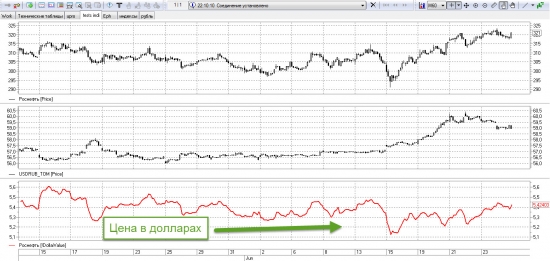

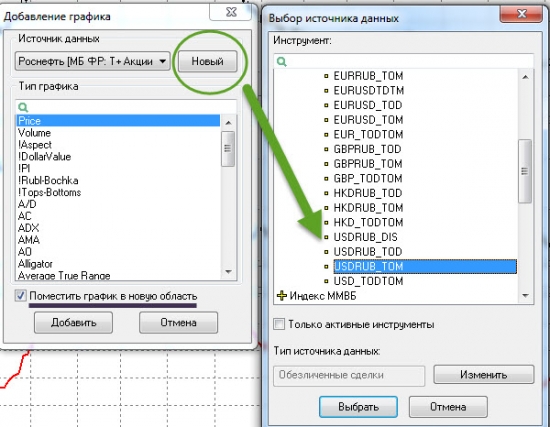

Стоимость акции в долларах (индикатор)

- 26 июня 2017, 23:00

- |

Верхний график: акция

Средний график: долар-рубль (спот)

Нижний график: индикатор. Показывает стоимость акции в долларах.

С математической точки зрения он тупо делит график акции на график USD_RUB

План действий.

1. Графики обоих инструментов (акцию и доллар-рубль) надо впихнуть в одно окошко, как у меня на рисунке. Это позволит качественно учитывать пропуски свечей, ведь пропуски свечей бывают часто. Если вы откроете графики каждый в своём окошке, это нарушит весь расчёт, так как будут делиться неправильные свечки. Будет неинформативный бред.

Два графика в одном окошке — это обязательно. Делается это так:

( Читать дальше )

5 способов выбрать акции на падающем рынке

- 15 июня 2017, 13:58

- |

Это конечно поверхностный взгляд, но все же.

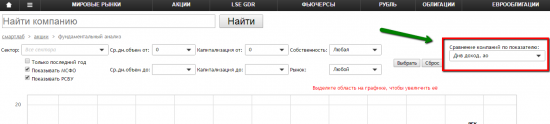

Заходим в фундаментальный анализ:

Там выбираем опцию сравнение по показателю и например такую метрику как див.доходность ао:

http://smart-lab.ru/q/shares_fundamental/div_yield/

Ну и смотрим, какая акция обыкновенная дает хорошую дивдоходность, основываясь на смелом допущении, что по итогам 17 года будет не хуже (допущение это конечно нуждается в проверке:))

ТОП-10 выглядит вот так:

Второй способ, — это посмотреть какие акции советовали купить на конференции смартлаба в апреле эксперты...

Я их занес в свой список акций

http://smart-lab.ru/q/watchlist/dr-mart/754/

Вы кстати тоже можете составить такие списки. Я например составил «скрытый» список, куда занес те бумаги, которые планирую к покупке. И смотрю в своей табличке, какие из них больше всего упали. Если фундаментал не поменялся, то может стоит и прикупить их.

С хорошими бумагами кстати всегда проблема. Они и падать-то особо не хотят, например Мосэнерго.

Русал вроде дешевеет нормально, не него рекомендовал обратить внимание сам Максим Орловский.

( Читать дальше )

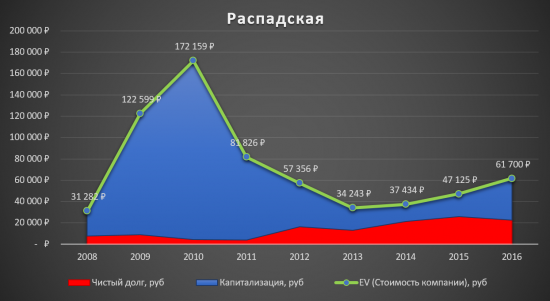

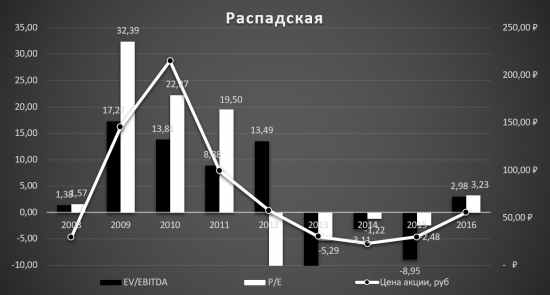

Распадская - лидер угольщиков

- 14 июня 2017, 20:06

- |

Фундаментальный анализ: Все расчёты проведены самостоятельно, данные были взяты из отчётов компаний по МСФО в млн. рублей.

Начну с оценки Распадской, стоимость компании 61,7 млрд. рублей, из неё 22,4 млрд. рублей чистый долг.

Исходя из мультипликаторов оценки компании, Распадская стоит очень дешево на мой взгляд.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал