SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Избранное трейдера holonaft

Light Sweet Crude Oil и долговременные циклы

- 21 сентября 2014, 16:36

- |

Нефть это кровь российской экономики. Да и любой другой страны которая сидит на экспортно-сырьевой модели. График цены нефти, неважно лайта или брента, фактически повторяет график РТС и рубля. Вернее это они повторяют график нефти. Поэтому важно знать будет ли долговременно расти или падать нефть. Ответ на этот вопрос могут дать временные циклы, которые несомненно действуют на цену сырьевых активов. Куе и прочие действия центробанков могут скорректировать влияние циклов но не до такой степени что отменят их воздействие. Те кто читает мой блог — знают что и как выглядит в временных циклах.

Для тех кто не в курсе. Hurst Cycles теория подразделяет временные циклы по номинальным моделям. От 18 летнего цикла и ниже. Каждый более мелкий цикл соотносится с старшим как 2:1 или 3:1 Номинальные циклы потому и называются номинальными так как реальная длительность цикла может отличаться от номинальной. Но в определенных небольших пределах.И хотя дно цикла не может сказать нам насколько глубоким будет падение ( тут нужны другие инструменты, например волны эллиотта ) но он может указать направление движения цены. Когда цена прошла дно цикла — сила цикла начинает толкать цену вверх и двигает ее до своего пика находящегося посередине цикла. После того как пройден пик, цена подпадает под силу цикла направленную уже вниз. Чем долгосрочнее цикл тем сильнее сила с которой она действует на цену.

( Читать дальше )

- комментировать

- ★11

- Комментарии ( 10 )

Экспорт котировок из Quik в Excel. БЕСПЛАТНЫЙ и ОТКРЫТЫЙ Генератор Qple скриптов для создания таблицы свечей и инструкция по их экспорту в Excel

- 14 сентября 2014, 10:09

- |

В этой статье будет показано, как вывести свечи из Quik в Excel. Кроме того я представлю генератор скрипта для создания таблиц свечей в Quik, с открытым кодом на C#. Он нужен чтобы не разбирать Qple, при выводе свечек из Quik. А это основной затык, в этой простейшей связке. Опишу процесс работы с QuikTableScriptGenerator (далее «генератор скриптов») и дальнейший процесс вывода свечей по DDE в Excel. Всё в картинках и очень подробно. Думается, что всё вместе это поможет хоть немного алгоритмизироваться огромному множеству трейдеров.

plan:

1) Введение;

2) Как создать таблицу со свечками в Quik при помощи «генератора скриптов»;

3) Как вывести таблицу из Quik в Excel;

4) Программисту;

5)...;

6) profit.

( Читать дальше )

plan:

1) Введение;

2) Как создать таблицу со свечками в Quik при помощи «генератора скриптов»;

3) Как вывести таблицу из Quik в Excel;

4) Программисту;

5)...;

6) profit.

( Читать дальше )

Как выбрать правильные цели в трейдинге?

- 12 сентября 2014, 01:07

- |

Всем здравствуйте.

Снова много букв, но прочитать стоит!

— Ощущения того, что ты идешь правильной дорогой, очень часто не хватает трейдеру. Волтер Даунс делится с нами своими наблюдениями о правильном и неправильном ведении дел, точнее об удачливых и неудачливых трейдерах. И его выводам мы склонны доверять. Во-первых, потому что большинство его рассуждений подтверждаются нашим опытом, а во-вторых, потому, что Волтер Даунс является профессиональным трейдером и консультантом по финансовым рынкам.

Неудачников в трейдинге всегда выделяет упрямое противоборство с реальностью: невероятные ожидания, подгонка результатов, желание быть правым, слепая вера. Неумение признавать действительность, принимать новые правила и адекватно планировать уменьшают шансы победить в этой борьбе с рыночной действительностью до нуля. Неважно, умный вы или нет, что думаете и говорите о себе, нас всех всегда рассудит рынок — великая экономическая стихия спроса и предложения.

Когда дела у Вас идут хорошо, Вы чувствуете себя великолепно. Но когда Ваши сделки неудачны, Ваша жизнь может превратиться в кошмар. Можно зарабатывать деньги неделями и потерять все за несколько минут. Эта ситуация повторяется снова и снова, трейдеры каждого поколения встречались с ней. Поэтому каждый должен признавать эту возможность и быть готовым переломить игру. Рациональные наблюдения и логические умозаключения позволят Вам найти ответы на необходимые вопросы.

В этой статье мы намерены рассмотреть всего один вопрос: «Чем отличается удачливый трейдер от неудачника?».

— Следующие 11 наблюдений я использую, чтобы держаться верной дороги. Вы можете сгруппировать эти наблюдения в таблицу и использовать ее в качестве мерила успеха трейдера.

Наблюдение №1

Самое большое число неудачников находятся в группе суточных или краткосрочных трейдеров. Причина этого даже не в сжатых временных рамках, а в том, что многие из этих трейдеров лишены хорошей подготовки и продуманного плана игры. Этот вид трейдинга не прощает даже минутных ошибок, манипуляции в нем наиболее рискованны, тогда как убытки, вызванные недостатком знаний и подготовки, возрастают многократно. Кроме того, эти трейдеры очень часто не имеют достаточного капитала. Удачливые трейдеры, в основном, торгуют в среднесрочном и долгосрочном временных диапазонах.

Вывод: Трейдинг в среднесрочном и долгосрочном временных диапазонах предоставляет большую вероятность успеха со статистической точки зрения. То же самое можно сказать и о капитализации. Чем больше начальный капитал, тем больше возможность выжить.

Наблюдение №2

Трейдеры-неудачники часто используют сложные системы и методологии и опираются на рекомендации гуру и «черных ящиков». Удачливые трейдеры, наоборот, используют простые техники. Все они используют либо модифицированные версии существующих техник, либо системы изобретенные ими самостоятельно.

Вывод: Существуют ошибочное мнение о том, что «сложный» означает «более хороший». Однако это не обязательно так. Логически можно доказать, что более простые техники обычно бывают более практичными и менее подверженными ложным интерпретациям. На самом деле важно не то, «простая» техника или «сложная». Важно то, можно при помощи этой системы делать деньги или нельзя. Отсюда можно заключить, что самую важную роль в процессе трейдинга играют Ваши собственные мысли и анализ. Этим можно объяснить, почему зачастую трейдеры, которые обладают только двумя качествами — настойчивостью и терпением, добиваются большего успеха, чем образованные супер-интеллектуалы или даже гении.

Наблюдение №3

Трейдеры-неудачники часто опираются на компьютерные системы и индикаторы. Они не тратят время на изучение математической основы этих систем и рассматривают обычно «попсовый» вариант их использования. Удачливые трейдеры понимают преимущества использования компьютера — такие, как возможность быстрого анализа большого количества данных и многих рынков. Однако они зачастую не брезгуют рисовать графики на бумаге, используя такие устаревшие инструменты, как карандаш, транспортир и калькулятор. Они пытаются изучить математические принципы средних и осцилляторов, и могут, в случае необходимости, нарисовать их самостоятельно, безо всяких компьютеров. Они понимают механизм рынка во всех мельчайших деталях.

Вывод: Если Вы хотите добиться успеха в любой сфере деятельности, необходимо понимать принципы функционирования всех механизмов, вовлеченных в эту сферу. Можно забивать гайки молотком, но это не самый практичный выход.

Наблюдение №4

Трейдеры-неудачники тратят много времени, анализируя, где рынок окажется завтра. Удачливые трейдеры проводят больше времени обдумывая свою реакцию на то, как реагировать на текущее движение рынка и соответственно планируют свою стратегию.

Вывод: Трейдеру будет сопутствовать удача, если он сможет предсказать, какой будет реакция толпы в той или иной ситуации. Если он способен ответить на иррациональные покупки и продажи толпы рациональным планом действий, возможность выигрыша всегда увеличивается. Отсюда можно сделать вывод, что быть удачливым трейдером легче, чем быть удачливым аналитиком, т.к. аналитик должен предсказывать движения рынка и рекомендовать, как получить максимальную прибыль. Если же спросить удачливого трейдера, в какую сторону пойдет рынок завтра, он скорее всего пожмет плечами и ответит, что будет следовать рынку, куда бы он не пошел. Этот ответ кажется бессодержательным, но свидетельствует о том, что трейдер внимательно следит за движением рынка.

Наблюдение №5

Трейдеры-неудачники держат в фокусе выигрышные сделки, а удачливые трейдеры обращают внимание на проигрышные сделки, возвраты и соотношение риска к прибыли.

Вывод. Наблюдение приводит нас к выводу, что гораздо важнее обращать внимание на риск, чем на прибыль или убытки. Удачливый трейдер учитывает, сколько денег он может заработать, а сколько потерять, и не обращает внимания на гипотетические максимумы и минимумы, которые ассоциируются с «правильным» и «неправильным».

Наблюдение №6

Трейдеры-неудачники часто не в состоянии контролировать свои эмоции. Удачливые трейдеры осознают свои эмоции и только затем переходят к анализу ситуации на рынке. Если ситуация не переменилась, эмоции игнорируются. В противном случае, эмоция признается верной и позиция закрывается.

Вывод: Если трейдер открывает и закрывает позиции, основываясь только на эмоциях, то его подход к рынку нельзя назвать ни практичным, ни рациональным. Но как это ни странно, не правы и те трейдеры, которые полностью игнорируют свои эмоции. В некоторых ситуациях такой подход может вызвать психические заболевания, которые возникают от психологических стрессов. Кроме того, тогда теряются некоторыми навыки трейдинга, которые хранятся в подсознании у каждого. Лучше всего принимать каждую эмоцию, а затем смотреть, сохранились ли еще те причины, по которым мы совершили тот или иной шаг. Подтверждение нашему заключению мы можем найти в том, что даже очень методичные трейдеры иногда выходят без видимых причин, зачастую взяв профит «тик в тик». Обычно это называют «удачей».

Наблюдение №7

Трейдеры-неудачники очень обеспокоены тем, чтобы оказаться правыми. Они любят состояние эйфории, когда в крови появляется адреналин. Они любят следить за рынком 24 часа в сутки. Один мой друг шутил, что новый трейдер не зайдет в комнату, если там нет аппарата, генерирующего котировки. Что касается состоявшихся трейдеров, то они признают эмоции, но не дают им возобладать. Им не обязательно постоянно смотреть на котировки. Они не обеспокоены тем, чтобы быть правыми. Они обращают внимание только на то, что может принести деньги и что не может. Они рассматривают весь процесс как интеллектуальную игру, в которой надо взять решающую взятку.

Вывод: Важно оставаться в синхронии с рынком, однако также важно, чтобы трейдинг на смешивался с Вашей личной жизнью. Чрезвычайная нагрузка ведет к психологической и физической деградации. Удачливые трейдеры стараются быстро реагировать на ситуацию, но для них это работа, а не пагубное пристрастие.

Наблюдение №8

Когда трейдер-неудачник проигрывает, он покупает новую книгу или систему и начинает работать по ней. Удачливый трейдер анализирует, что произошло, корректирует свою методологию с учетом новых полученных данных. Он не переходит сразу же на новую систему, а делает это только тогда, когда становится понятным, что старая система не оправдала себя. Лучшие трейдеры используют методы, эндемичные рыночной структуре, которые будут работать всегда. Возможность того, что сам рынок изменится настолько, что эта система станет недейственной, очень мала.

Вывод: Самые удачливые трейдеры твердо придерживаются своих наработок. Зачастую они используют одну или две техники, чья прибыльность была доказана временем. Использовать одну не очень хорошую систему лучше, чем перепрыгивать с одной на другую.

Наблюдение №9

Неудачники выбирают в качестве примеров известных трейдеров, которые сделали большие деньги и пытаются копировать их технику. Удачливые трейдеры просматривают все новые стратегии, однако используют их только в том случае, если они годятся в плане их собственного подхода. Она также любят наблюдать за тем, как рынок доказывает несостоятельность техник других трейдеров, делая из всего этого оргвыводы.

Вывод: В очередной раз мы видим, что личность трейдера, его знания и собственная система намного более важны, чем достижения рыночных гуру.

Наблюдение №10

Трейдеры-неудачники часто упускают многие факторы, от которых зависит вероятность получения прибыли. Удачливые трейдеры понимают, что прибыль связана с «потоком наличности». На рынок должно приходить больше средств, чем уходить от него. Все что влияет на этот процесс, должно учитываться.

Вывод: Все, что оказывает влияние на прибыльность, должно принимать в расчет.

Наблюдение №11

Неудачники часто воспринимают все слишком серьезно и не обладают чувством юмора. Удачливые трейдеры, напротив, самые веселые люди с самым богатым воображением в мире. Они испытывают радость от трейдинга и первые смеются удачной шутке. Они воспринимают свою работу серьезно, но всегда готовы посмеяться над собой.

Вывод: Известно, что психиатры всегда определяют, есть ли чувство юмора у человека. Чем более серьезен человек, тем больше вероятность того, что он болен.

Заключение:

Как удачливый, так и неудачливый трейдер считают трейдинг игрой. Но для первого это не просто времяпрепровождение, а призвание, которому он полностью посвящает себя, руководствуясь при этом этикой профессионального спортсмена.

( Читать дальше )

Снова много букв, но прочитать стоит!

— Ощущения того, что ты идешь правильной дорогой, очень часто не хватает трейдеру. Волтер Даунс делится с нами своими наблюдениями о правильном и неправильном ведении дел, точнее об удачливых и неудачливых трейдерах. И его выводам мы склонны доверять. Во-первых, потому что большинство его рассуждений подтверждаются нашим опытом, а во-вторых, потому, что Волтер Даунс является профессиональным трейдером и консультантом по финансовым рынкам.

Неудачников в трейдинге всегда выделяет упрямое противоборство с реальностью: невероятные ожидания, подгонка результатов, желание быть правым, слепая вера. Неумение признавать действительность, принимать новые правила и адекватно планировать уменьшают шансы победить в этой борьбе с рыночной действительностью до нуля. Неважно, умный вы или нет, что думаете и говорите о себе, нас всех всегда рассудит рынок — великая экономическая стихия спроса и предложения.

Когда дела у Вас идут хорошо, Вы чувствуете себя великолепно. Но когда Ваши сделки неудачны, Ваша жизнь может превратиться в кошмар. Можно зарабатывать деньги неделями и потерять все за несколько минут. Эта ситуация повторяется снова и снова, трейдеры каждого поколения встречались с ней. Поэтому каждый должен признавать эту возможность и быть готовым переломить игру. Рациональные наблюдения и логические умозаключения позволят Вам найти ответы на необходимые вопросы.

В этой статье мы намерены рассмотреть всего один вопрос: «Чем отличается удачливый трейдер от неудачника?».

— Следующие 11 наблюдений я использую, чтобы держаться верной дороги. Вы можете сгруппировать эти наблюдения в таблицу и использовать ее в качестве мерила успеха трейдера.

Наблюдение №1

Самое большое число неудачников находятся в группе суточных или краткосрочных трейдеров. Причина этого даже не в сжатых временных рамках, а в том, что многие из этих трейдеров лишены хорошей подготовки и продуманного плана игры. Этот вид трейдинга не прощает даже минутных ошибок, манипуляции в нем наиболее рискованны, тогда как убытки, вызванные недостатком знаний и подготовки, возрастают многократно. Кроме того, эти трейдеры очень часто не имеют достаточного капитала. Удачливые трейдеры, в основном, торгуют в среднесрочном и долгосрочном временных диапазонах.

Вывод: Трейдинг в среднесрочном и долгосрочном временных диапазонах предоставляет большую вероятность успеха со статистической точки зрения. То же самое можно сказать и о капитализации. Чем больше начальный капитал, тем больше возможность выжить.

Наблюдение №2

Трейдеры-неудачники часто используют сложные системы и методологии и опираются на рекомендации гуру и «черных ящиков». Удачливые трейдеры, наоборот, используют простые техники. Все они используют либо модифицированные версии существующих техник, либо системы изобретенные ими самостоятельно.

Вывод: Существуют ошибочное мнение о том, что «сложный» означает «более хороший». Однако это не обязательно так. Логически можно доказать, что более простые техники обычно бывают более практичными и менее подверженными ложным интерпретациям. На самом деле важно не то, «простая» техника или «сложная». Важно то, можно при помощи этой системы делать деньги или нельзя. Отсюда можно заключить, что самую важную роль в процессе трейдинга играют Ваши собственные мысли и анализ. Этим можно объяснить, почему зачастую трейдеры, которые обладают только двумя качествами — настойчивостью и терпением, добиваются большего успеха, чем образованные супер-интеллектуалы или даже гении.

Наблюдение №3

Трейдеры-неудачники часто опираются на компьютерные системы и индикаторы. Они не тратят время на изучение математической основы этих систем и рассматривают обычно «попсовый» вариант их использования. Удачливые трейдеры понимают преимущества использования компьютера — такие, как возможность быстрого анализа большого количества данных и многих рынков. Однако они зачастую не брезгуют рисовать графики на бумаге, используя такие устаревшие инструменты, как карандаш, транспортир и калькулятор. Они пытаются изучить математические принципы средних и осцилляторов, и могут, в случае необходимости, нарисовать их самостоятельно, безо всяких компьютеров. Они понимают механизм рынка во всех мельчайших деталях.

Вывод: Если Вы хотите добиться успеха в любой сфере деятельности, необходимо понимать принципы функционирования всех механизмов, вовлеченных в эту сферу. Можно забивать гайки молотком, но это не самый практичный выход.

Наблюдение №4

Трейдеры-неудачники тратят много времени, анализируя, где рынок окажется завтра. Удачливые трейдеры проводят больше времени обдумывая свою реакцию на то, как реагировать на текущее движение рынка и соответственно планируют свою стратегию.

Вывод: Трейдеру будет сопутствовать удача, если он сможет предсказать, какой будет реакция толпы в той или иной ситуации. Если он способен ответить на иррациональные покупки и продажи толпы рациональным планом действий, возможность выигрыша всегда увеличивается. Отсюда можно сделать вывод, что быть удачливым трейдером легче, чем быть удачливым аналитиком, т.к. аналитик должен предсказывать движения рынка и рекомендовать, как получить максимальную прибыль. Если же спросить удачливого трейдера, в какую сторону пойдет рынок завтра, он скорее всего пожмет плечами и ответит, что будет следовать рынку, куда бы он не пошел. Этот ответ кажется бессодержательным, но свидетельствует о том, что трейдер внимательно следит за движением рынка.

Наблюдение №5

Трейдеры-неудачники держат в фокусе выигрышные сделки, а удачливые трейдеры обращают внимание на проигрышные сделки, возвраты и соотношение риска к прибыли.

Вывод. Наблюдение приводит нас к выводу, что гораздо важнее обращать внимание на риск, чем на прибыль или убытки. Удачливый трейдер учитывает, сколько денег он может заработать, а сколько потерять, и не обращает внимания на гипотетические максимумы и минимумы, которые ассоциируются с «правильным» и «неправильным».

Наблюдение №6

Трейдеры-неудачники часто не в состоянии контролировать свои эмоции. Удачливые трейдеры осознают свои эмоции и только затем переходят к анализу ситуации на рынке. Если ситуация не переменилась, эмоции игнорируются. В противном случае, эмоция признается верной и позиция закрывается.

Вывод: Если трейдер открывает и закрывает позиции, основываясь только на эмоциях, то его подход к рынку нельзя назвать ни практичным, ни рациональным. Но как это ни странно, не правы и те трейдеры, которые полностью игнорируют свои эмоции. В некоторых ситуациях такой подход может вызвать психические заболевания, которые возникают от психологических стрессов. Кроме того, тогда теряются некоторыми навыки трейдинга, которые хранятся в подсознании у каждого. Лучше всего принимать каждую эмоцию, а затем смотреть, сохранились ли еще те причины, по которым мы совершили тот или иной шаг. Подтверждение нашему заключению мы можем найти в том, что даже очень методичные трейдеры иногда выходят без видимых причин, зачастую взяв профит «тик в тик». Обычно это называют «удачей».

Наблюдение №7

Трейдеры-неудачники очень обеспокоены тем, чтобы оказаться правыми. Они любят состояние эйфории, когда в крови появляется адреналин. Они любят следить за рынком 24 часа в сутки. Один мой друг шутил, что новый трейдер не зайдет в комнату, если там нет аппарата, генерирующего котировки. Что касается состоявшихся трейдеров, то они признают эмоции, но не дают им возобладать. Им не обязательно постоянно смотреть на котировки. Они не обеспокоены тем, чтобы быть правыми. Они обращают внимание только на то, что может принести деньги и что не может. Они рассматривают весь процесс как интеллектуальную игру, в которой надо взять решающую взятку.

Вывод: Важно оставаться в синхронии с рынком, однако также важно, чтобы трейдинг на смешивался с Вашей личной жизнью. Чрезвычайная нагрузка ведет к психологической и физической деградации. Удачливые трейдеры стараются быстро реагировать на ситуацию, но для них это работа, а не пагубное пристрастие.

Наблюдение №8

Когда трейдер-неудачник проигрывает, он покупает новую книгу или систему и начинает работать по ней. Удачливый трейдер анализирует, что произошло, корректирует свою методологию с учетом новых полученных данных. Он не переходит сразу же на новую систему, а делает это только тогда, когда становится понятным, что старая система не оправдала себя. Лучшие трейдеры используют методы, эндемичные рыночной структуре, которые будут работать всегда. Возможность того, что сам рынок изменится настолько, что эта система станет недейственной, очень мала.

Вывод: Самые удачливые трейдеры твердо придерживаются своих наработок. Зачастую они используют одну или две техники, чья прибыльность была доказана временем. Использовать одну не очень хорошую систему лучше, чем перепрыгивать с одной на другую.

Наблюдение №9

Неудачники выбирают в качестве примеров известных трейдеров, которые сделали большие деньги и пытаются копировать их технику. Удачливые трейдеры просматривают все новые стратегии, однако используют их только в том случае, если они годятся в плане их собственного подхода. Она также любят наблюдать за тем, как рынок доказывает несостоятельность техник других трейдеров, делая из всего этого оргвыводы.

Вывод: В очередной раз мы видим, что личность трейдера, его знания и собственная система намного более важны, чем достижения рыночных гуру.

Наблюдение №10

Трейдеры-неудачники часто упускают многие факторы, от которых зависит вероятность получения прибыли. Удачливые трейдеры понимают, что прибыль связана с «потоком наличности». На рынок должно приходить больше средств, чем уходить от него. Все что влияет на этот процесс, должно учитываться.

Вывод: Все, что оказывает влияние на прибыльность, должно принимать в расчет.

Наблюдение №11

Неудачники часто воспринимают все слишком серьезно и не обладают чувством юмора. Удачливые трейдеры, напротив, самые веселые люди с самым богатым воображением в мире. Они испытывают радость от трейдинга и первые смеются удачной шутке. Они воспринимают свою работу серьезно, но всегда готовы посмеяться над собой.

Вывод: Известно, что психиатры всегда определяют, есть ли чувство юмора у человека. Чем более серьезен человек, тем больше вероятность того, что он болен.

Заключение:

Как удачливый, так и неудачливый трейдер считают трейдинг игрой. Но для первого это не просто времяпрепровождение, а призвание, которому он полностью посвящает себя, руководствуясь при этом этикой профессионального спортсмена.

( Читать дальше )

Рубль и временные циклы

- 29 августа 2014, 18:25

- |

Анализировать рубль с точки зрения временных циикклов — дело неблагодарное, тем не менее временные циклы действуют на все без исключения инструменты так как именно временные циклы управляют поведением людей. Предлагаю взглянуть на две кратинки, отличаются они лишь масштабом. Так как интересно лишь примерное поведение рубля, картинки будут достаточно общими.

Для тех кто незнаком в теорией временных циклов. Общее правило временных циклов Херста ( Hurst Cycles ) таково — они вкладываются друг в друга, например три 18 месячных составляют 54 месячный, два 40 недельных составляют 18 месячный и так далее. Дно у временных циклов синхронизируется а значит если третий 18 месячный показывает дно значит тут будет дно и 54 месячного и так далее. Но пики циклов не синхронизируются. Чем больше период цикла тем сильнее он влияет на цену. Например если 18 месячный цикл растет а 54 падает то это значит что цена сильно расти не будет а вернее всего будет падать. Если циклы выстраиваются все вместе в одну сторону — это оказывает сильное влияние на цену, падать или расти будет намного сильнее. Циклы не постоянны и могут варьироваться но в определенных пределах. Знание таких пределов и может подсказать когда можно ожидать дно циклов. На скринах эти пределы показаны как кружок с усиками. Усы — это и есть пределы времени в течение которых прогнозируется дно.

( Читать дальше )

Для тех кто незнаком в теорией временных циклов. Общее правило временных циклов Херста ( Hurst Cycles ) таково — они вкладываются друг в друга, например три 18 месячных составляют 54 месячный, два 40 недельных составляют 18 месячный и так далее. Дно у временных циклов синхронизируется а значит если третий 18 месячный показывает дно значит тут будет дно и 54 месячного и так далее. Но пики циклов не синхронизируются. Чем больше период цикла тем сильнее он влияет на цену. Например если 18 месячный цикл растет а 54 падает то это значит что цена сильно расти не будет а вернее всего будет падать. Если циклы выстраиваются все вместе в одну сторону — это оказывает сильное влияние на цену, падать или расти будет намного сильнее. Циклы не постоянны и могут варьироваться но в определенных пределах. Знание таких пределов и может подсказать когда можно ожидать дно циклов. На скринах эти пределы показаны как кружок с усиками. Усы — это и есть пределы времени в течение которых прогнозируется дно.

( Читать дальше )

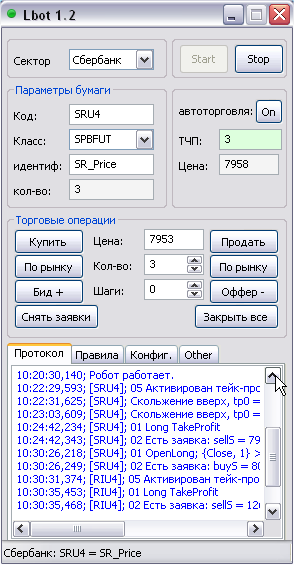

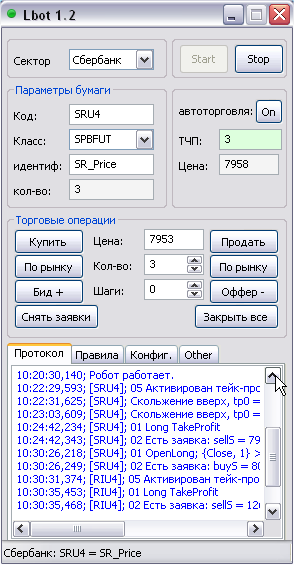

Торговый робот на LUA для QUIK.

- 27 августа 2014, 10:34

- |

Написал скрипт на языке Lua для торгового терминала QUIK.

И назвал его Торговый робот «Lbot».

Предназначил для автоматизации выполнения торговых операций на фондовом рынке.

Обязал выполнять операции купли-продажи заданной ценной бумаги на фондовом рынке путем выставления лимитированных биржевых заявок.

Научил понимать слова из правил торговой стратегии, задаваемой из файла настроек в формате ini:

Добавил возможность управления позициями путем нажатий соответствующих кнопок.

Подробнее на сайте: http://www.xsharp.ru/

И назвал его Торговый робот «Lbot».

Предназначил для автоматизации выполнения торговых операций на фондовом рынке.

Обязал выполнять операции купли-продажи заданной ценной бумаги на фондовом рынке путем выставления лимитированных биржевых заявок.

Научил понимать слова из правил торговой стратегии, задаваемой из файла настроек в формате ini:

- OpenLong — вход в длинную позицию;

- CloseLong — закрытие длинной позиции;

- OpenShort — открытие короткой позиции;

- CloseShort — закрытие короткой позиции;

- StopLoss — закрытие позиции по стоп-лоссу;

- TakeProfit — закрытие позиции по тэйк-профиту.

Добавил возможность управления позициями путем нажатий соответствующих кнопок.

Подробнее на сайте: http://www.xsharp.ru/

FAQ по системе Романа Андреева

- 06 августа 2014, 11:00

- |

Если кто-то не знает Романа, вот ссылка на профиль: smart-lab.ru/profile/RomanAndreev/

Собирал информацию для себя, перечитывая блог с начала, но в связи с тем, что в ветке появляется много новичков и задаются почти однотипные вопросы, решил выложить для всех.

Для новеньких в блоге

В таблице, все что относится к системной среднесрочной трендовой торговле. Прочитайте первый пост Романа smart-lab.ru/blog/135947.php и информацию о системе ниже — думаю, вопросов не должно остаться.

Стоп в таблице — это просто стоп-заявка для переворота позиции. Если по итогам стопа образовалась прибыль — значит это был тейк-профит, если убыток — стоп-лосс. Для бумаг, по которым произошел переворот, прибыль/убыток по предыдущей позиции указывается в столбце P/L%

В комментариях Роман также озвучивает уровни для внутридневной торговли — это расчетные уровни стопов, за которыми охотятся крупные игроки, создавая движения на рынке. Если решите торговать эти уровни -

( Читать дальше )

Собирал информацию для себя, перечитывая блог с начала, но в связи с тем, что в ветке появляется много новичков и задаются почти однотипные вопросы, решил выложить для всех.

Для новеньких в блоге

В таблице, все что относится к системной среднесрочной трендовой торговле. Прочитайте первый пост Романа smart-lab.ru/blog/135947.php и информацию о системе ниже — думаю, вопросов не должно остаться.

Стоп в таблице — это просто стоп-заявка для переворота позиции. Если по итогам стопа образовалась прибыль — значит это был тейк-профит, если убыток — стоп-лосс. Для бумаг, по которым произошел переворот, прибыль/убыток по предыдущей позиции указывается в столбце P/L%

В комментариях Роман также озвучивает уровни для внутридневной торговли — это расчетные уровни стопов, за которыми охотятся крупные игроки, создавая движения на рынке. Если решите торговать эти уровни -

( Читать дальше )

Весь Гном в одном месте.

- 13 июля 2014, 22:36

- |

Поступила информация, что население смартлаба за год несколько обновилось, поэтому в преддверьи следующей главы про робота имеет смысл освежить персонажей или познакомиться с ними тем, кто еще не читал первые части истории.

Гном. Или как трейдер обанкротил банк.

Глава первая и вторая

Глава третья и четвертая

Глава пятая и шестая

Гном 2. Возвращение.

Глава первая

Глава вторая и третья

Глава четвертая и пятая

Глава шестая и седьмая

Глава восьмая и девятая

Глава десятая, одиннадцатая и двенадцатая.

Просто про опционы.

Вместо предисловия

Глава первая

Глава вторая

Глава третья

Глава 3 1/2

Глава четвертая

Глава пятая

Глава 5 1/2

Глава шестая

Глава седьмая

Не окончена...

История одного робота

Глава первая

Глава вторая

Глава третья

Глава четвертая

Глава 4 1/2 и пятая

Глава шестая

Гном. Или как трейдер обанкротил банк.

Глава первая и вторая

Глава третья и четвертая

Глава пятая и шестая

Гном 2. Возвращение.

Глава первая

Глава вторая и третья

Глава четвертая и пятая

Глава шестая и седьмая

Глава восьмая и девятая

Глава десятая, одиннадцатая и двенадцатая.

Просто про опционы.

Вместо предисловия

Глава первая

Глава вторая

Глава третья

Глава 3 1/2

Глава четвертая

Глава пятая

Глава 5 1/2

Глава шестая

Глава седьмая

Не окончена...

История одного робота

Глава первая

Глава вторая

Глава третья

Глава четвертая

Глава 4 1/2 и пятая

Глава шестая

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал