Избранное трейдера Holod_Dmitry

Игры с нулевой суммой, или почему Джон Нэш ненавидел шахматы, но любил покер

- 14 сентября 2022, 08:30

- |

Джон Нэш — это основатель науки под названием «теория игр». Которая так только называется, и к играм в смысле подкидного дурака имеет очень небольшое отношение. «Игра» в этом контексте — это любое взаимодействие, при котором Ваша стратегия зависит от стратегии другой стороны и наоборот.

При этом, хотя классическая теория игр предполагает, что «игра» — с нулевой суммой, размер «пирога», который делят игроки, как правило, может быть увеличен, если оба ведут себя рационально и действуют правильно, но это еще более сложные ньюансы, от которых вообще можно сойти с ума.

По слухам, Джон Нэш не любил шахматы из-за их детерминистической природы (отсутствовал элемент случайности), зато любил покер.

Покер — это совершенно уникальная игра, сочетающая в себе умение играть со случайностью.

В сообществе гуру покера, мне очень нравится мадам по имени Мария Конникова

Она сейчас живет в Америке, но переехала туда из Украины

Она закончила Гарвард по кафедре психологии, и в какой-то момент решила поставить социальный эксперимент и стать профессиональным игроком в покер. И она таки через пару лет (начав с полного нуля !!) выиграла турнир по покеру. И написала на эту тему книгу, которая стала бестселлером в штатах.

https://www.amazon.com/Biggest-Bluff-Learned-Attention-Master/dp/052552262X

( Читать дальше )

- комментировать

- 7.6К | ★18

- Комментарии ( 85 )

Как сделать торгового робота бесконечным, а хватит ли у тебя денег?

- 14 сентября 2022, 06:15

- |

В своих статьях я привожу результаты стратегии Step by Step от Альфа Банка, или по другому — торговля по сетке. Правила просты, покупается инструмент (объём StartQ) и далее при падении цены на 1% (DeltaPercent) покупаются акции (объём Q), при росте цены на 1% от последней сделки продаётся объём Q. Считать результаты такой стратегии лучше методом LIFO (последний пришёл первый ушёл).Таким образом, стратегия продаёт только в плюс, в шорт она не заходит, с плечами не работаем.

( Читать дальше )

Мои расчёты по сберу на горизонте 8-14 месяцев.

- 10 сентября 2022, 22:30

- |

1.246 — 0.75 = 496 ярда осталось.

Это достаточно осторожная оценка, учитывая, что сбер скупал ОФЗ ПК, а их стоимость давно вернулась на довоенный уровень. Как и других ОФЗ вообще-то.

Далее, Греф сказал, что сбер во втором полугодии вышел на прибыль. Допустим, год будет не очень (хотя все говорит об обратном пока) и сбер заработает, как в ковидный 2020 (760,3 лярда).

760 + 496 = 1,256 трюля.

В ковидный 2020, с доходами равными 760 ярдов, сбер выплатил 55% от МСФО = 18.7р на акцию. Видимо, платить не меньше чем в прошлые годы — им нравится.

Учитывая этот факт, с 1.256 трюля сбер может выплатить

( Читать дальше )

ВЫ ГРАЖДАНИН РФ, ЗНАЧИТ — ВАЛЮТНЫЙ РЕЗИДЕНТ. ЧТО ВАМ МОЖНО И ЧЕГО НЕЛЬЗЯ

- 10 сентября 2022, 19:57

- |

Итак:

Невнимательное отношение к своему валютному статусу (резидент/нерезидент), а также к перечню разрешенных валютных операций может грозить штрафами, которые достигают 40% от суммы незаконной операции. Как этого избежать, знает Ольга Морозова (АБ ЕПАМ).

Последние несколько месяцев 2022 года ознаменовались существенными изменениями в сфере валютного регулирования и валютного контроля. Участникам рынка пришлось максимально оперативно приспосабливаться к новым правилам игры, обыватели с беспокойством следили за новыми ограничениями на трансграничные переводы. Очевидным образом в центре внимания оказались особенности новых правил валютного регулирования. В погоне за их соблюдением на второй план ушли «традиционные» ограничения, установленные валютным законодательством. Однако забывать о них стоит.

( Читать дальше )

Робот Сетка LUA для QUIK бесплатно

- 10 сентября 2022, 08:21

- |

С 2005-го года занимаюсь разработкой и программированием торговых роботов. За это время реализовал десятки разных торговых систем и идей. Пять лет назад у меня появилась безумная идея объединить все возможности в один, универсальный робот, который бы мог торговать любым инструментом (акции, фьючерсы, опционы, валюты, календарные спреды) по любым индикаторам (штатным и пользовательским), любым условиям, любым параметрам позиции, а также любым параметрам таблицы Текущих торгов. С возможностью строить различные ассистенты торговли, трендовые, контртрендовые, арбитражные, хеджирующие, маркетмейкерские торговые системы.

В начале 2021-го года я опубликовал полноценную версию робота для бесплатного пользования в целях тестирования, т.к. не хотелось продавать «сырой» продукт с ошибками. Тестирование продлеваю уже полтора года.

👉 Робот торгует на моём реальном счёте без вмешательств на удалённом сервере VPS. Результатом работы доволен.

👉 Ошибок всё меньше, но есть над чем работать.

( Читать дальше )

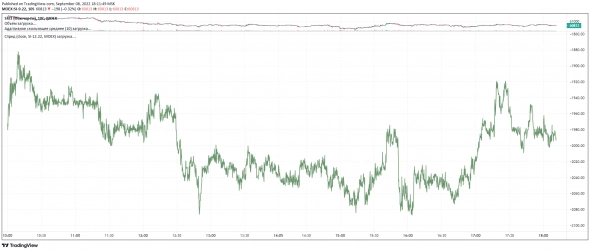

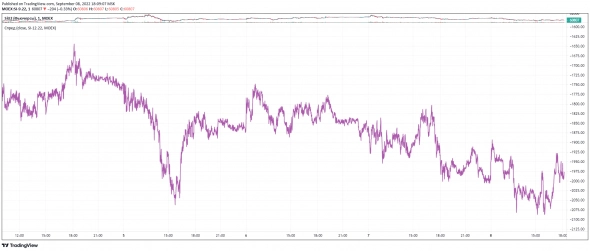

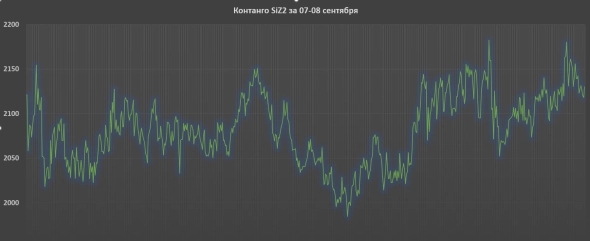

КДПВ: Календарный спред SiZ2-SiU2....

- 08 сентября 2022, 18:28

- |

календарный спред Siz2-Siu2, там ГО частично сальдируется (не у всех брокеров и с КПУР) плечо может быть огромное

внутри дня:

За неделю:

( Читать дальше )

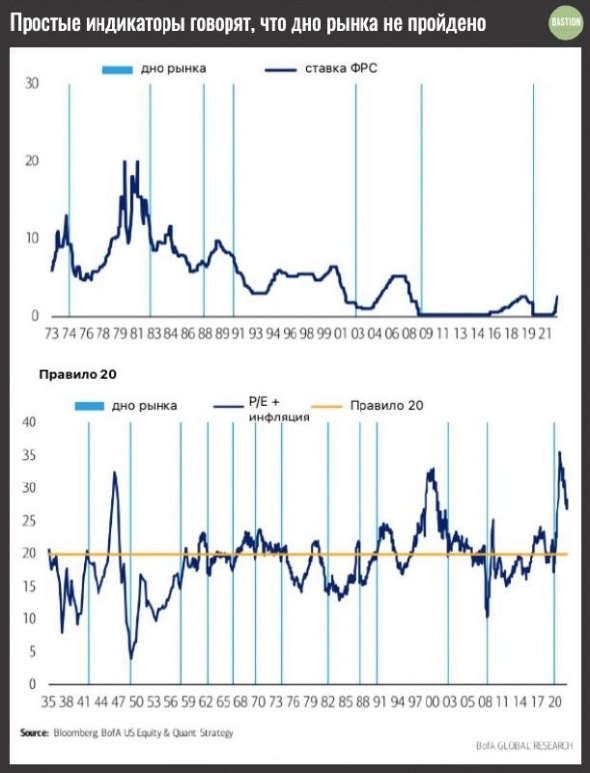

⏳Когда рынок акций достигнет дна? Подождите 11 месяцев после снижения ставки ФРС

- 08 сентября 2022, 12:25

- |

В течение последних семи «медвежьих» коррекций рынок достигал дна только после снижения ставки ФРС. Причем в среднем рынок достигает дна через 11 месяцев после первого снижения ставки ФРС — отличное напоминание от аналитиков Bank of America.

Правило №1 управляющего: «Смотри, что делает ФРС и не пытайся сражаться против него». Что мы видим по прогнозам действий американского ЦБ?

Вчерашняя аналитическая записка от Goldman: «Мы повышаем наш прогноз ставки ФРС, включая в него увеличение на 0,75% в сентябре (против 0,5% ранее) и повышение на 0,5% в ноябре (против 0,25% ранее). К концу 2022 года ставка поднимется до 3,75–4%...»

ФРС продолжает давать сигналы, что ужесточение денежной политики для сдерживания инфляции продолжится. Даже если это потребуется погрузить экономику в кризис.

Схлопывание мультипликаторов оценки акций растущих компаний неизбежно, пока ФРС не изменит курс на смягчение политики. На повестке ближайшего полугода только ужесточение, так что для индекса Nasdaq, фондов ARK и прочих активов, нагруженных «технологическими» акциями дно коррекции еще не пройдено.

( Читать дальше )

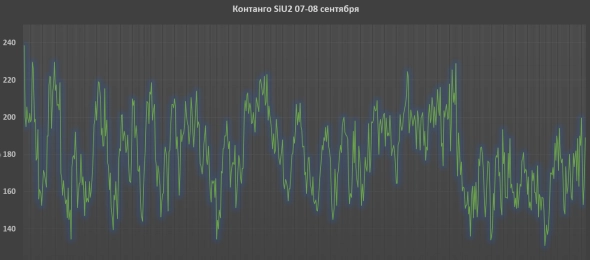

КДПВ: Контанговые ралли за сутки

- 08 сентября 2022, 12:22

- |

за последние сутки волатильность контанго ближнего фьюча сжалась в разы, до максимум 50-70 пунктов, уровень 10-11% годовых

Что находится на уровне комиссионных расходов среднего брокера

Чуть лучше дела обстоят на декабрьском контанго — 100-150 пп, но там еще нет существенной ликвидности (на графике исключены периоды когда нельзя было закрыть 50 контрактов), уровень 12-14% годовых

( Читать дальше )

Грааль: Почему я еще не слился?! Сила мани-менеджмента!

- 08 сентября 2022, 11:18

- |

Любители ценят результат отдельных сделок. Подумайте о принимающем, который поймал мяч один раз при очень трудном броске.Профессионалы ценят последовательность. Могу ли я поймать мяч в одной и той же ситуации 9 раз из 10?

Я давно понял, ты можешь быть 30 раз прав, но важным будет именно 31 раз… когда ты не прав и неправ по крупному… Будет ли этот 31 раз обычным трейдом, или трейдом который может сломать всю твою жизнь...?! Я не знаю, никто не знает — ведь все мы люди… Мы ошибаемся и ведем порой себя иррационально… Поэтому у меня есть пара принципов мани-менеджмента которые сильно облегчают мою жизнь, ничего особенного — но возможно кому то станет поможет в торговле...

Разделение счетов.

У меня есть 3 счета:

А — сумма 100-200К. Я его гоняю в течение дня когда нет волатильности, а мозг занять чем то нужно. Он также нужен чтобы иногда расслабить мозг от FOMO. Например, наступает для меня интересная ситуация в СИ, но до ТВХ еще пунктов 300-400… Но мозг отчаянно бомбит мне идею что уже пора набирать позу (приговаривая — если что усреднимся...))) И я беру 10 лотов СИ на этом счете… Это сразу опускает меня на землю и успокаивает, появляется даже небольшой страх… Только страх этот пустой — ведь я рискую всего 10 лотами… И когда наступает момент X — я в 1-2 прыжка беру позу на счете B...

( Читать дальше )

Макронаблюдения: профицита бюджета не будет (но это не точно)

- 08 сентября 2022, 11:08

- |

Раз в месяц, а иногда чуть чаще обновляю гугтаблицу, в которую собираю интересные мне показатели. Поэтому решил сделать небольшой обзор некоторых любопытных моментов после последнего обновления.

В этом выпуске:

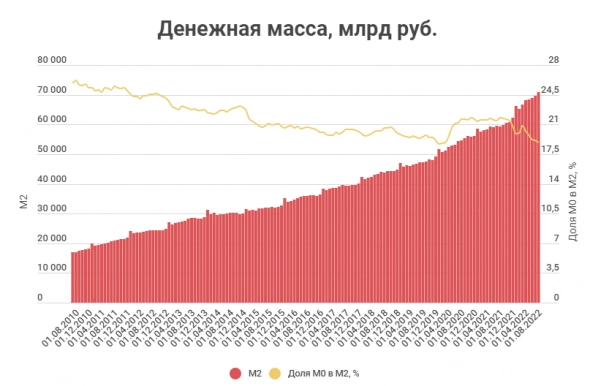

- М0 не растет и это плохо

- Нерезиденты как-то продавали ОФЗ

- Борщевой набор дешевеет и уровень ставок

- Отрицательный рост розничной торговли

- Количество счетов на бирже и доля ТКС

- Объемы торгов акциями/облигациями и рекордный объем размещений облигаций в этом году

- Профицита бюджета не будет

М0 не растет и это плохо

Про рост денежной массы и как это хорошо для фондового рынка недавно писал Олег.

На самом деле здесь возможна ошибка выжившего, M2 растет примерно всегда. Иногда быстрее, иногда медленней, а капитализация иногда подстраивается. В данном случае корректный тезис: «рано или поздно вырастет».

Траектория отношения наличных денег к M2 развернулась к снижению.

В данном случае любопытный момент расхождения динамики безналичной и наличной составляющей массы. Может быть корректней для индикатора, что перед заходом на биржу должны быть сняты деньги с депозитов? Безналичная составляющая замедлиться, а наличная ускориться. В целом также спорно, хорошо сработало только в 2020 году, в середине 2020 года рост м0 стал ускоряться, а осенью капитализация понеслась вверх, где уже через год снова произошла обратная ситуация — деньги снова поползли на депозиты, где и остаются по сей день. А капитализация рынка, с того момента в основном снижалась.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал