Избранное трейдера D.G.

Накрученный объем на юане

- 26 мая 2016, 14:51

- |

Давайте начнем по порядку. Вот публично доступный список маркет мейкеров на споте юаня tom:

- Акционерный коммерческий банк «БЭНК ОФ ЧАЙНА»

- АйСиБиСи Банк

- Акционерное общество «БКС – Инвестиционный Банк»

- Акционерное общество «Открытие Брокер»

- «Первый Клиентский Банк»

- Акционерное общество «Райффайзенбанк»

По нашим предположениям, как минимум два игрока из этого списка создают практически всю ликвидность за день. Один, условно назовем его «Банк», котирует большими объемами порядка 40 млн юаней за раз, второй, условно назовем его «Алгофонд», торгует скромно по 500 лотов сделка.

( Читать дальше )

- комментировать

- ★7

- Комментарии ( 26 )

Архитектура системы алгоритмической торговли

- 25 мая 2016, 20:42

- |

Здесь приведен перевод статьи www.quantinsti.com/blog/algorithmic-trading-system-architecture/

Алгоритмическая автоматизированная торговля или алгоритмическая торговля в течение нескольких последних лет находится в центре внимания торгового мира. Доля объемов, относящихся к этой форме торговли, растет все это время. В результате, она стала высоко конкурентным рынком, в значительной степени зависящим от технологий. Далее, базовая архитектура претерпела значительные изменения за последнее десятилетие и этот процесс продолжается. Сегодня необходимо внедрять технологические новшества для того, чтобы конкурировать в мире алгоритмической торговли, что делает его местом большой концентрации достижений в области компьютерных и сетевых технологий.

Традиционная архитектура

Любая торговая система — концептуально — это не более, чем вычислительный блок, который взаимодействует с

( Читать дальше )

Предсказание чего угодно с использованием Python

- 22 мая 2016, 12:43

- |

Небольшая статья с ресурса http://www.talaikis.com/ о построении простой стратегии, использующую наивный байесовский классификатор при создании процесса возврата к среднему. Весь код в статье приведен на языке Python.

Это достаточно большая область исследований, но расскажем все очень кратко. Мы попытаемся найти взаимоотношение между временными сериями (в данном случае возьмем в качестве сигнала взаимный фонд XLF из финансового сектора, сдвинутый по времени на 1 день назад), а нашей целью будет фьючерс S&P500 в форме CFD. Будем входить в длинную позицию по этой бумаге при нулевой вероятности приращения. Логически нулевая вероятность ни о чем не говорит, другими словами, будем покупать возврат к среднему.

1. Получение данных

Y = read_mongo(dbase, "S&P5001440") X = read_mongo(dbase, syms[s]).shift() #готовим набор данных res = pd.concat([X.CLOSE, Y.CLOSE], axis=1, join_axes=[X.index]).pct_change().dropna() res.columns = ['X', 'Y']

( Читать дальше )

Мои статьи про R, машинное обучение, количественный анализ

- 07 мая 2016, 05:45

- |

- Мои шаги в сторону машинного обучения на R и немного про Si, Brent

- Расчет ожидаемого количества убыточных сделок подряд на R

- Применение логарифмов для расчетов со сложным процентом

- Построение модели для парной торговли акциями Google и Apple на R

- Анализ Brent с использованием языка R

- Количественный анализ графика нефти с применением R (продолжение)

- Гистограммы доходностей разных активов

- Применение наивного байесовского классификатора на R для поиска закономерностей и прогнозирования

Алгоритмический подход к созданию стратегий.Часть 1

- 10 апреля 2016, 11:58

- |

Статья с аггрегатора Quandl Resource Hub.

Quandl взял интервью у старшего менеджера по алгоритмическим стратегиям одного из больших хеджевых фондов. Мы говорили о создании торговых стратегий — от абстрактного представления рынка до конкретного воплощения в стратегию с оригинальной предсказательной способностью.

Можете вы рассказать, как создаются новые торговые стратегии?

Все начинается с гипотезы.Я предполагаю, что может существовать взаимоотношение между двумя инструментами, или появился новый инструмент на рынке, набирающий популярность, или возник необычный макроэкономический фактор, который влияет на микроструктурное поведение цены. Затем я записываю уравнение — или создаю модель, если вам угодно — с целью описания этого взаимоотношения. Обычно это некое уравнение процесса, показывающее изменение переменных во времени, со случайным (статистическим) компонентом.

( Читать дальше )

Отдаю грааль в добрые руки

- 09 апреля 2016, 12:33

- |

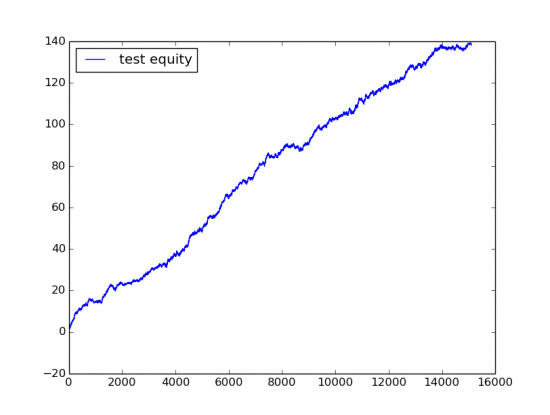

Сбербанк MOEX 15106 трейдов прибыль 140 руб на одну акцию, периодичность трейдов где-то 15 минут, equity где-то за год.

То же самое для Ri, 22237 трейдов прибыль 100000 пунктов на один контракт, или 5 пунктов на трейд, периодичность такая же 15 минут.

( Читать дальше )

Отбор акций американского рынка для работы (способ 1)

- 28 марта 2016, 16:30

- |

это не считая деривативы, облигации и прочее.

Понятно, что торговля там очень отличается от торговли на росс. бирже.

Главное отличие конечно состоит в том, что нужно отбирать бумаги, к которым именно сегодня будет

проявлен интерес у игроков.

Конечно, есть такие же «голубые фишки» такие как эпл, кока кола, фейсбук и прочее,

но я ищу те акции, в которых будет движ, и этот движ будет вполне техничен.

Способов полно, и всяких. Я расскажу о нескольких.

Сейчас об одном из них: отбор бумаги по поведению в предыдущий день, а именно акция со своей

идеей, против рынка, на объемах.

Выкладываю тиковые исторические данные

- 23 марта 2016, 08:07

- |

Предыстория:

Мне, и думаю многим другим, нужны качественные исторические данные за максимальный промежуток времени — для изучения рынка, построения и тестирование торговых систем. Такие данные по фьючерсам, торгуемым на западе, в частности на CME, в свободном доступе (кроме дневок) практически не найти. Несколько месяцев назад я купил исторические данные по следующим фьючерсам CME: ES (фьючерс на индекс S&P), CL (фьючерс на нефть WTI), GC (фьючерс на золото), NQ (фьючерс на индекс NASDQ). Спецификацию по ним вы можете посмотреть тут: http://www.cmegroup.com/trading/equity-index/us-index/e-mini-sandp500_contract_specifications.html

Но осталась потребность в данных по многим другим интересным инструментам. И пару недель назад у меня появилась идея – т.к. исторические данные нужные не только мне, то вполне возможно приобретать их совместно (в складчину) (http://smart-lab.ru/blog/317451.php)

Суть идеи:

Для коллег, кто пользуется 5-минутками и выше, я решил выкладывать в свободный и бесплатный доступ 5 минутные OHLCV за всю историю и также выкладывать обновления по ним.

( Читать дальше )

Исторические данные по фьючерсам #4

- 15 марта 2016, 19:49

- |

Продолжение, начало тут:

— smart-lab.ru/blog/316383.php

— smart-lab.ru/blog/316408.php

— smart-lab.ru/blog/316497.php

В этой части выкладываю: 5 минутные OHLCV (свечи/бары) по (NASDAQ)

1) turbobit.net/uvjss85viv79.html архив всех данных по 11.03.2016 по всем контрактам

2) turbobit.net/ccy29sp4ih88.html архив всех данных по 11.03.2016 по основному (front) контракту с автоматическим переходом

Формат файлов такой: Symbol;Date;Time;Open;High;Low;Close;Volume где:

Symbol — код контракта в формате SSMYY (SS — код спецификации, M — код месяца, YY — год)

Date — дата бара в формате YYYYMMDD (часовой пояс CME — центральное время US)

Time — Время бара в формате HHmmssfff (часовой пояс CME — центральное время US )

Open,High,Low,Close — соответствующие цены

Volume — объем в контрактах

как построить корреляционную матрицу (для парной торговли)

- 02 марта 2016, 11:07

- |

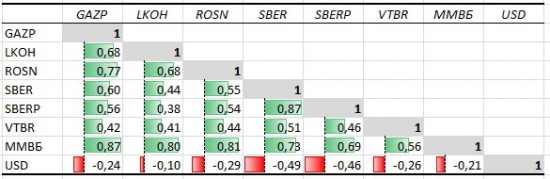

Сегодня мы по пунктам разберем, как построить корреляционную матрицу в экселе за 5 минут.

Пример корреляционной матрицы:

Алгоритм построения:

1. Скачиваем исторические дневные данные (минимум за 1 год). я пользуюсь сайтом финама (раздел экспорт данных) http://www.finam.ru/profile/moex-akcii/gazprom/export/

2. Вставляем все скаченные данные в эксель

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал