Избранное трейдера Андрей Вячеславович (Ganesh)

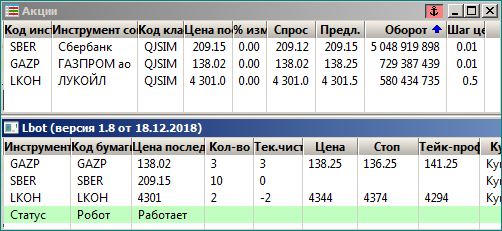

Торговый робот на Lua для QUIK.

- 27 декабря 2018, 09:39

- |

4 года и 4 месяца прошло с выхода поста «Торговый робот на LUA для QUIK» (https://smart-lab.ru/blog/200767.php) про конструктор Lbot. За это время он повзрослел, лишился графического интерфейса и… превратился в младшего брата для Lbot3D. И если раньше для Lbot была пробная версия (с одним инструментом и одним лотом), то теперь, фактически, сам превратился в пробную версию для Lbot3D и, с этого дня, предоставляется в свободное пользование с полным функционалом:

Скачать Lbot180.zip можно тут: drive.google.com/open?id=1DL9jGEBm2Uhk89PcQdlK-ObaOe2zihnx

INI-файл написан для демо-QUIK на 3 инструмента — Сбербанк, Газпром и Лукойл. Стратегия на Газпроме — безиндикаторная, на Сбербанке — на скользящих средних, на Лукойле — на пересечениях MACD.

encoding = "UTF-8"

FREQUENCY = 1000

account = NL0011100043, 10110

PositionSize = 300000

xy = 421, 0, 859, 118

;-------------------------------------------------------------------------------

[GAZP]

Security = GAZP, QJSIM, Gazp_moex

WorkSize = 3 // рабочий объем, в штуках;

LossLimit = 100 // ограничение на убыток по стратегии

OpenSlippage = 10 // допустимое проскальзывание на сделке, в количестве минимальных шагов цены;

OpenLong = {Close, 1} < {High, 2} // цена 'close' предыдущей 'полной' свечи превысила 'high' предшествующего ей бара;

OpenShort = {Close, 1} > {Low, 5-2} // цена 'close' предыдущей 'полной' свечи принизила 'low' 5-2 баров;

StopLoss = 2

TakeProfit = 3, 1, 1

EOD = 18:29:00 //закрытия позиции в указанное время.

autoBot = Y

[SBER]

Security = SBER, QJSIM, Sber_moex

WorkSize = 10

LossLimit = 100

OpenSlippage = 10

OpenLong = {Ema1} > {Ema2}

CloseLong = {Ema1} < {Ema2}

OpenShort = {Ema1} < {Ema2}

CloseShort = {Ema1} > {Ema2}

autoBot = Y

[LKOH]

WorkSize = 2

Security = LKOH, QJSIM, Lkoh_moex

LossLimit = 225

OpenSlippage = 10

OpenLong = cross(macd_Lkoh.0, macd_Lkoh.1)

OpenShort = cross(macd_Lkoh.1, macd_Lkoh.0)

;OpenLong = {Close, 1} < {Low, 5-2}

;OpenShort = {Close, 1} > {High, 2}

StopLoss = 30

TakeProfit = 50, 10, 10

autoBot = Y( Читать дальше )

- комментировать

- 22.9К | ★99

- Комментарии ( 71 )

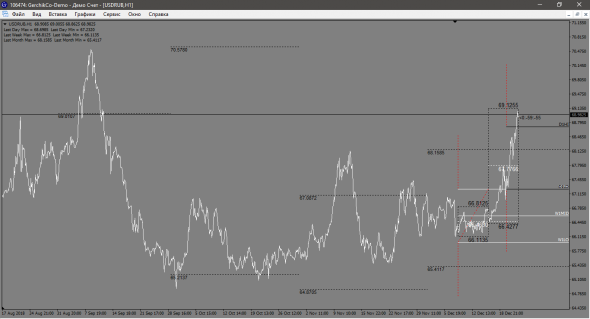

Обзор пары Бакс-Рубль..

- 23 декабря 2018, 08:34

- |

в пятницу рубль улетел на свои хаи… точнее на нижнюю границу зоны года 2019..

По моим расчётам по брокеру инста форекс рассчитаны были зоны разворота… но котировки не совпадали с Мос биржей да и многими брокерами..

В процессе торгов мне писали люди, что у тебя котировки не совпадают....

Уважаемые господа… совпадают у меня котировки или не совпадают… я выкладываю и рассчитываю с того что есть, формула есть в свободном доступе.Взять и рассчитать самому не сложно… мне пришлось скачать терминал другого брокера...

смотрим что сейчас происходит...

цифры в таблицы взяты по глобальным хаям и лоям годичным ....

первый скрин инста...

второй взял у Герчика..

котировки более мене ровные..

( Читать дальше )

Отвлекитесь:собрал подборку баянистых мемов,которые показались лично мне смешными

- 22 декабря 2018, 20:14

- |

Фермы.

- 22 декабря 2018, 19:08

- |

Вот одна проблема whattomine.com показывает, что заработать можно максимум 217 баксов за год. Это 85 мх, а 200 мх за вычетом электричества будет 573 бакса. (отредактировал после критики)

Вопрос Зачем?

Нет я понимаю наших людей = лохонулись, сейчас поиск других лохов. Но это реально стоит 300 баксов. Ну вложите соберите игровой компьютер продайте дороже, но все равно будет в сумме не много, на порядок выше незаработаете. У нас вот так всегда, от автохлама по цене audi q7, до домов с квази собственностью.

П.С.

Даже если через год курс измениться, все равно будет 300 баксов :) Новые модели выйдут.

П.С.С.

Может кто знает сервисы капиталистов, они я думаю не такие жмотистые при потерях люди, могут ферму и в подарок отдать. :)

( Читать дальше )

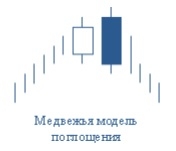

Тестирование модели медвежье поглощение

- 22 декабря 2018, 14:27

- |

Тестирование модели медвежье поглощение

Введение

В данной статье нас интересует возможность проверить на исторических данных эффективность использования модели медвежье поглощение для прогнозирования будущего движения цены. Модель медвежье поглощение выглядит примерно так, как показано на Рис. 1.

Рис. 1.

Эта модель возникает тогда, когда выполнены следующие три условия:

- На рынке есть ярко выраженная восходящая тенденция.

- Тело первой свечи белое (цена открытия меньше цены закрытия), а второй свечи черное (цена открытия больше цены закрытия).

- Тело второй свечи поглощает тело первой.

Модель медвежье поглощение считается разворотной моделью, т.е. после того, как на восходящей тенденции встретилась эта модель, то, в соответствии с канонами свечного анализа, стоит ожидать снижение.

( Читать дальше )

Революция в России.

- 19 декабря 2018, 09:41

- |

Господа инвесторы, хотелось бы обсудить тему революции в России. Кругом идет явное нагнетание обстановки, государство своими действиями и высказываниями как-будто специально старается вызвать социальный взрыв со всеми вытекающими последствиями. Для чего это нужно? С моей т.з. только для того, чтобы кинуть по своим долгам своих же, т.к. нерезы уже свалили. Вопрос не праздный- держу в памяти октябрь 1917-го и последствия для тех же держателей гос.долга.

Собственно вопросы:

1.Возможна ли революция в России в ближайшей, до пяти лет, перспективе?

2.Если возможна, то где и в каком виде.

Для себя ответил так. Революция возможна, когда есть много людей, которым нечего терять. Есть умные люди, которые оторвут свой зад от дивана и выйдут на улицу. Есть финансирование для этого. Нет силы у государства для подавления этого выступления или эти силы не захотят мочить народ. Кстати, при межнациональном конфликте в Пугачеве кинули лозунг- милиция с народом, хватит служить уродам. И местная милиция народ не трогала, привезли ОМОН откуда-то. Исходя из вышеизложенного не допускаю революции в истинном её понимании.

( Читать дальше )

Получаем по акциям Магнита 140% годовых

- 16 декабря 2018, 21:19

- |

За то что мы инвестируем в Магнит, мы можем получить 8% к стоимости акции за 20 дней, или это 140 годовых.

В общем то некорректно говорить о годовой доходности, экстраполирую доходность короткого периода. Но даже 8% за 20 дней — это неплохо, многие получают эти же 8% только с годового депозита и достаточно большой суммы. Если мы инвестируем большую сумму, то мы уже можем договариваться с брокером или маркетмейкером и гарантированно можем продавать опционы.

( Читать дальше )

Такая волатильность нам не нужна

- 13 декабря 2018, 18:56

- |

Похоже, что Матрица нашла уязвимость в сигнальной схеме для роботов. Рынок ходит буквой «П»: много флета — очень короткий пронизывающий тренд — опять много флета. Это и раньше так было, но роботы ухитрялись зарабатывать на дистанции. Теперь же Матрица научилась имитировать ложное начало тренда; роботы, обработав ложный фальстарт, распаковываются на всю котлету, а Матрица тем временем рисует букву «V» (вендетта), пробивая рынок в противоположную сторону на содержательную глубину. Когда же роботы, наглотавшись лосей, с позором выходят, сытая довольная Матрица встаёт во флет. И композиция повторяется: хвостик как мочало, начинай сначала.

Исторически понятно, что надолго такая коллизия не затянется. Однако для неискушенных пользователей с плечами такая полоса — хороший повод слить депо в унитаз (если нет полноценного ММ).

Конечно, подобные весёлые картинки в рынке — это прелюдия для сильного ралли, и нужно просто до этого ралли дожить. Боюсь, что не у всех получится.

Половина китайской элиты проживает в США, Великобритании, Австралии и Канаде...

- 13 декабря 2018, 18:47

- |

smart-lab.ru/blog/510610.php

Какая ответка господа?

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал