Избранное трейдера Андрей Вячеславович (Ganesh)

По следам отчёта по рынку труда США

- 07 августа 2016, 23:24

- |

Наверно, я веду себя глупо, выкладывая сюда собственную неуверенность в осмыслении будущего поведения Федерального резерва, так как от него в самой сильной степени зависит и поведение рынков. В течение прошлого года я практически был убеждён в том, что FOMC повысит ставку не ранее декабря, а ближе к концу года эта убеждённость переросла в чёткое понимание происходящих процессов. Где-то в начала 2015 года была высказана невинная шутка насчёт юмористов из Комитета по открытым рынкам ФРС, которые могут подложить нам свинью, а точнее подарить новогодний сюрприз, как они несколько лет назад сделали со сворачиванием QE. А в конце года шутка превратилась в самую что ни на есть реальность.

Наверно, я веду себя глупо, выкладывая сюда собственную неуверенность в осмыслении будущего поведения Федерального резерва, так как от него в самой сильной степени зависит и поведение рынков. В течение прошлого года я практически был убеждён в том, что FOMC повысит ставку не ранее декабря, а ближе к концу года эта убеждённость переросла в чёткое понимание происходящих процессов. Где-то в начала 2015 года была высказана невинная шутка насчёт юмористов из Комитета по открытым рынкам ФРС, которые могут подложить нам свинью, а точнее подарить новогодний сюрприз, как они несколько лет назад сделали со сворачиванием QE. А в конце года шутка превратилась в самую что ни на есть реальность.( Читать дальше )

- комментировать

- ★5

- Комментарии ( 14 )

Состояния модели Маркова в графиках

- 06 августа 2016, 09:33

- |

Еще одна статья с ресурса www.talaikis.com по разработке простой стратегии на модели Маркова с использованием Python.

Модель скрытых состояний Маркова — это производительная, вероятностная модель, в которой последовательность наблюдаемых переменных генерируется некоторыми неизвестными (скрытыми) состояниями. Мы попытаемся найти такие неизвестные вероятностные функции для, скажем, S&P500. Все опишем кратко, без проверок на ошибки, без тестов вне выборки и т.д. Мы делаем это для того, чтобы минимизировать склонность к ненужному усложнению для начинающих. (Подробнее о модели Маркова см. на моем сайте — www.quantalgos.ru)

Что будем использовать:

библиотеку Python - hmmlearn.

1. Данные. Возьмем данные по свечам (OHLC), включающие объем, из нашей базы

( Читать дальше )

Про групповой секс и наркотики

- 05 августа 2016, 13:52

- |

Те, кто считает, что в жизни надо все попробовать, обычно имеют в виду групповой секс и наркотики, а не решение дифференциальных уравнений и изучение творчества Бертольта Брехта. ©

Поводом послужил вот это пост, автор которого утверждает, что я «сдох»: smart-lab.ru/blog/342450.php Вынужден кого-то огорчить: Слух о моей смерти был сильно преувеличен. © Но я рад, что тролли смартлабовские заставили меня сюда заглянуть. Оказывается, я очень по всем соскучился. По добрым словам одних, по язвительным замечаниям других, даже по третьим, которые молча плюсуют пакостные комментарии. «Уважаемое трейдерское сообщество» показало мне насколько скучно я сейчас живу без Смартлаба )))

Диверсификация как инструмент управления рисками.

А почему, собственно, я должен посвятить свою жизнь трейдингу? Только потому, что сделал 200 с чем-то процентов за полгода? Так на небольших интервалах времени много кто делал и поболее. Только потому, что Смартлаб решил, что я – талантливый трейдер? Спасибо, конечно, но я вам не верю. Только потому, что несколько очень уважаемых мной людей сказали, что «из меня в трейдинге что-то может получиться»? Я понимаю, что эта фраза – высшая похвала, на которую я вообще мог рассчитывать начиная свою трейдерскую биографию. Но я хочу попробовать в жизни не только трейдинг. Поскольку пока не знаю, что мне более интересно, и в чем у меня больше конкурентных преимуществ.

( Читать дальше )

Крах пенсионной системы Запада и другие «хвосты»

- 03 августа 2016, 23:57

- |

1. Западный мир с каждым месяцем всё быстрее сползает в бездну финансовой пропасти. Ещё недавно отрицательные ставки казались каким-то курьёзом, а теперь вот, пожалуйста, уже треть (!) мирового госдолга приносит доходность ниже нуля.

Особенно интересно вкладывать деньги в долги Германии, Швейцарии и Японии. Представьте: вы вкладываете 1000 франков в долг Швейцарии. Проходит тридцать лет. Поседевший и потолстевший, вы снова приходите к брокеру, у которого оформляли бумаги. И вам торжественно возвращают… 990 франков с мелочью. Меньше, чем вы вкладывали 30 лет назад!

А ведь отрицательные ставки массово распространились совсем недавно. Цитирую:

http://monetary-policy.livejournal.com/36679.html

Анекдот состоит в том, что в середине 2014 года госдолга с отрицательной доходностью не было вовсе. В феврале 2015 года размер госдолга с отриц. доходностью составил 3,6 трлн. долларов, в феврале 2016 — 7 трлн. долларов, спустя 5 месяцев — 13 трлн. долларов. За последние 2 недели 1,3 трлн. долларов гос. долга ушли в отрицательную доходность. Это свободное падение.

( Читать дальше )

Срочно в номер - Актуализация по драгмету

- 03 августа 2016, 17:25

- |

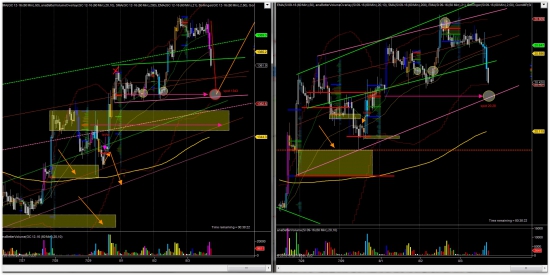

Альтернативный сценарий — в выделенных зонах ниже.

Набор в золотодобытчиках начну уже после релиза пейролов.

Любые штормы может вынести моряк

- 02 августа 2016, 08:39

- |

Биржевики боятся августа, потому что он имеет коварный послужной список

В первой половине вчерашнего дня индексы росли. Во второй, увлекаемые падающими котировками нефти, устремились вниз. Закрытие индекса РТС произошло на отрицательной территории (-0,54%). «И пусть качает, качает волна морская и далеко от нас родной маяк, и пусть качает, качает я твердо знаю — любые штормы может вынести моряк». Песня к сегодняшнему дню ВДВ. Биржевики боятся августа, потому что он имеет длинный коварный послужной список. Для американского рынка, например, август был худшим месяцем для ликвидных акций за 20 лет (средняя просадка 1,3% по данным Bespoke Investment Group). Американский нефтегазовый индекс NYSE ARCA OIL & GAS также сильно качнуло вниз (-3,17%).

Интересно, что падение нефти совпало по времени с важным для ОПЕК событием. В понедельник Мохаммед Сануси Баркиндо вступил в должность генерального секретаря ОПЕК. Большинство аналитиков не ожидают в связи с этим каких-либо изменений в политике картеля. Представитель Нигерии, Баркиндо считается нейтральным политиком в вопросе трудных отношений между Саудовской Аравией и Ираном. Для рынка нефти сейчас непростые времена: ребалансировка идет медленно из-за переизбытка предложения и недостаточно высокого роста спроса.

( Читать дальше )

Синтетики отаке! Пришиваем Финексу хвост. :)

- 01 августа 2016, 23:32

- |

Синтетическая облигация.

Подробно останавливаться не будем, потому что смысла нет (объясню ниже). Если коротко:

1. Покупаем акцию (или другой базовый актив).

2. Продаем фьючерс на нее (фьючерс должен быть в контанго).

3. Получаем бескупонную синтетическую облигацию — за счет арбитражной прибыли.

4. Если во время удержания позиции по акции выплачивается дивиденд, то обзываем его «купоном» и получаем синтетическую купонную облигацию. :)

Откуда тут берется доход? Фьючерс в нормальной ситуации торгуется дороже базового актива, а в момент экспирации — сравнивается в цене. Вот и доход. Такие инструменты делать не надо (по крайней мере вручную), потому что по смыслу синтетическая облигация — это

( Читать дальше )

Продается нефтяной город в Канаде.

- 01 августа 2016, 10:25

- |

И это неизбежное буквально сокрушило однажды “цветущие” города нефтяников в Альберте.

( Читать дальше )

Продолжаем тему: структурный продукт "Финекс на гормоне роста - еврооблигации!"

- 30 июля 2016, 22:07

- |

В предыдущей записи я рассказал, что цена опциона зависит от времени, оставшегося до окончания срока обращения (экспирации). Вот, как это выглядит в динамике. Для примера возьмем опцион пут на фьючерс рубль/доллар со сроком экспирации 15.06.2017 (через год). Допустим, мы его купили и держим, и на рынке ничего не происходит. Курс (фьючерс) стоит на месте, волатильность не меняется, просто время идет. Вот картинка:

Видно, что пока до экспирации осталось еще много времени, опцион дешевеет не сильно быстро. Теперь посмотрим, что происходит в конце жизни опциона. Вот мы продержали его почти год, цены на рынке не изменились и не будут меняться до экспирации. Тогда опцион закончит жизнь вот так:

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал