Избранное трейдера Андрей Вячеславович (Ganesh)

Алгоритмические системы, куда пойти куда податься (часть 1)

- 12 августа 2016, 15:00

- |

Попробую описать очень простые действия, чем пользоваться можно, а что из себя представляет полный кошмар, так же свой опыт по данному пути.

На рынке я очень давно и пережил то, что и врагу не пожелаешь. Но моя история не одна такая много людей убили свое серое вещество подстраиваясь под наш замечательный рынок. Но здесь я хочу рассказать, как я пришел к роботам HFT и прочим гадалкам)))

Первого робота который попался в руки, несмотря на то, что торговал полностью на Московской бирже, был никто иной как «Мартин Гейл» и сделан он под MT4. Смерть а не робот. В то время я был страшным скептиком по отношении к всему невиданному и непонятному и показывал приличные результаты ручной торговли. Но жуткий интерес заставил включить этого «умного советника» в розетку. Зная какой алгоритм и условия заложены в данного советника, было просто интересно посмотреть, как он работает. Установил, включил и наблюдаю, работает, но не возбуждает. Смысла в действиях нет никакого, как и ожидалось, НО он выставляет заявки и делает сделки. И понимая, что если задать правильные условия, можно получить очень хороший автоматический агрегатов для торговли. В итоге проработав на моем ноутбуке неделю я понял, что эксперимент окончен.

( Читать дальше )

- комментировать

- ★10

- Комментарии ( 12 )

Понравилось описание эксперимента одного профессора из Гарварда

- 12 августа 2016, 13:20

- |

Понравилось описание эксперимента одного профессора из Гарварда. Целью его был анализ причин принятия иррациональных решений.

Короче говоря, он наблюдал за поведением голубей в клетках. В кормушки голодным птицам подавалась еда через определенные случайным образом промежутки времени. Эти промежутки абсолютно никак не зависели от поведения голубя. Между тем, большинство птиц достаточно быстро выработали определенные модели поведения. Судя по всему, они полагали, что тем самым вызывают подачу корма. Разные голуби вырабатывали самые разные модели: некоторые считали, что для получения корма нужно вертеться против часовой стрелки, другие приседали. Модели поведения зачастую формировались в зависимости от того, что делал голубь в момент первой подачи корма. После того как модель принималась, каждое появление еды уже воспринималось как подтверждение ее правильности. Этот эксперимент был назван «Суеверные голуби».

Забавно, что неопределенность заставляет и нас искать простые модели, объясняющие сложный окружающий мир. В мире инвестиций склонность к простым моделям нашла плодородную почву. Взять хотя бы т.н. технический анализ. Аналитики, использующие этот подход, наблюдают за графиками в попытке выявить фигуры и закономерности в движении котировок. Фигурам даются запоминающиеся имена: «голова и плечи», «медвежье поглощение», «двойное дно» или что там еще есть. Несмотря на разницу в интеллекте, в этом отношении люди недалеко ушли от суеверных голубей. Не бывает простых решений, инвестируйте в акции на длительный период времени и используйте анализ на основании полноценных финансовых моделей.

usdrub_tom, siu2016, ртс, riu2016, brent, bru2016 ... rsx, erus, semt - тф-D = суровый трейдинг ... и не только

- 12 августа 2016, 11:16

- |

Всем! Здравствовать и радоваться!

тф-D, «переворот» определяется закрытием дня

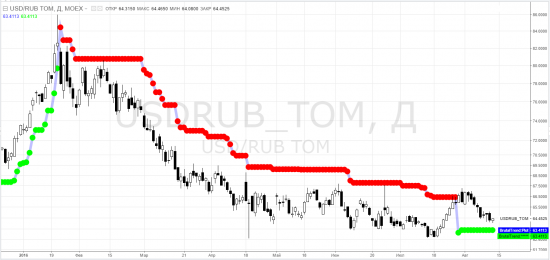

usdrub_tom — СуровыйТрейдинг ЛОНГ, переворот в шорт на 63,41

usdrub_tom — «на первый взгляд» тренд ВНИЗ

usdrub_tom — «и по большому счёту» тренд ВНИЗ

ДЕНЬГИ в usdrub_tom — «на первый взгляд» за ШОРТ

ДЕНЬГИ в usdrub_tom — «и по большому счёту» за ШОРТ

siu2016 — СуровыйТрейдинг ЛОНГ, переворот в шорт на 64 356

siu2016 — «на первый взгляд» тренд ВНИЗ

siu2016 — «и по большому счёту» тренд ВНИЗ

ДЕНЬГИ в siu2016 — «на первый взгляд» за ШОРТ

ДЕНЬГИ в siu2016 — «и по большому счёту» за ШОРТ

( Читать дальше )

Когда в последний раз это произошло, американские акции рухнули

- 11 августа 2016, 17:18

- |

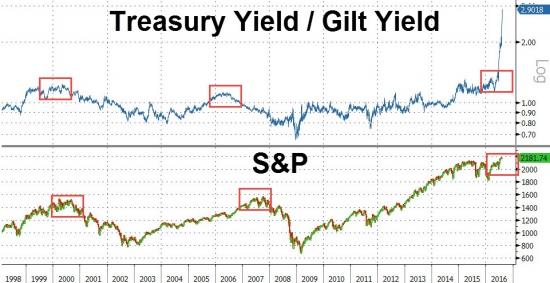

Доходности британских бумаг рухнули, а спред выстрелил вверх. Это означит, что десятилетки США очень дешевы…

Но беря во внимания низкий уровень ставок по обе стороны океана, дифференциал доходностей абсолютно невероятен…

( Читать дальше )

Кто не понял, тот поймёт или быстрее, выше, сильнее.

- 11 августа 2016, 11:55

- |

шестилетнему ребенку,

вы не понимаете сами.

— Альберт Эйнштейн

Евросоюз является крупнейшим импортером энергии в мире, закупая 53% необходимых энергоресурсов с ежегодными затратами около 400 млрд €. -Forbes

( Читать дальше )

Иррациональность рынка: 141592653589793238462643383279

- 10 августа 2016, 20:19

- |

А что если математические законы рыночных графиков и иррациональных чисел одни и те же?

Похоже, что подпоследовательности (повторения) максимально разнесены и там и там. Хотя и сложно представить, как/почему одни и те же стратегии/поведение игроков/роботов не могут сформировать схожих паттернов, это не доказывает искусственность (манипулятивность) формирования цены.

Зато указывает, что движение ценовых графиков МАКСИМАЛЬНО непрогнозируемо.

Поэтому единственный вариант возможного заработка — это работа по глобальным «трендам»: затарились долларом… и сидим.

Слово «тренды» взято в кавычки, потому как трендов нет. В разговорном слэнге и на кусках истории — они присутствуют, но в математическом анализе истории — автокорелляция первого порядка = ~30% (на любом таймфрейме). Т.е. в СРЕДНЕМ направление движения цены меняется постоянно и заработать нельзя.

А вдруг… ВСЁ ПРОСТО?

1) Фрактальность — уже заложена в самой природе иррацианального числа

2) Нестационарность: изменяющаяся волатильность — уже заложена также

( Читать дальше )

Вылетаю к Хамстеру!

- 09 августа 2016, 11:10

- |

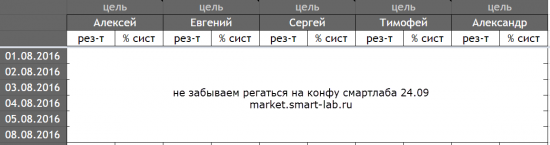

p.s. По рынку. Пацаны в нашем офисе имеют желание улучшить результаты за счет синергии от того, что мы сидим вместе. Сначала я долго слушал бессмысленное обсуждение правого конца графика. А потом предложил прежде чем что-то обсуждать, начать заполнять каждый день такую табличку.

Записываем результат дня в рублях. В другой столбец записываем % сделок, к-е были сегодня сделаны именно по системе. К ячейке с результатом пишем примечание — что сегодня оказало самое большое влияние на результат. Сверху должна быть записана цель, к-ю каждый трейдер преследует.

Чего обсуждать правый конец графика, например, если из этой таблицы следует что трейдер делает только 50% системных сделок?

Чего обсуждать систему, если при 90% системных сделок идет последовательно отрицательный результат?

Ну и конечно же, надо смотреть, выполняет ли трейдер свою цель.

А хуже всего, когда трейдер нерегулярно заполняет данную табличку или со стыда начинает писать туда поддельные значения.

Чтобы исправить проблему, надо прежде всего ее признать.

Ну а если трейдер все делает четко, но резалт отрицательный, то есть система неправильная, тогда можно уже поговорить о системе.

Но никогда не о правом конце графика.

p.p.s. Пацаны, не теряйте. Я в душегубку улетел.

Кстати, в горах то там какая температура?

В 4й раз перечитывая свою книгу...

- 08 августа 2016, 11:42

- |

Лучший комментарий к книге оставил Виталий Шлыков:

Я свой экземпляр дал дяде почитать, так он уже на несколько раз ее прочел и до сих пор отдавать не хочет… Говорит, что готов со многими словами Тимофея согласиться и что такой правды о рынке еще нигде не читал! Дядя на рынке уже почти 10 лет…

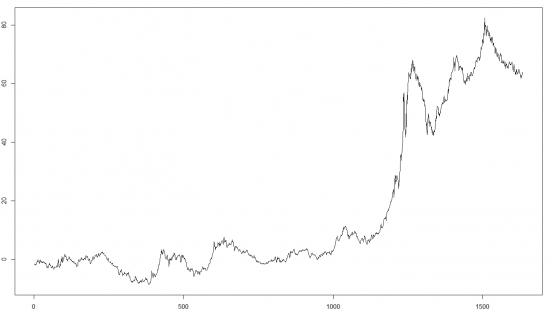

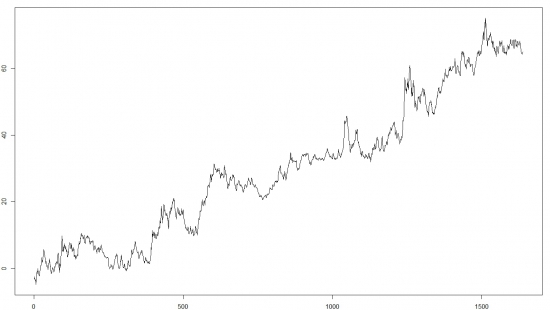

Торговая система "Будильник"

- 08 августа 2016, 09:55

- |

Делаем два простых шага:

1. Просчитываем эквити всех систем. Например, на часовом тайм-фрейме таких систем будет 105 штук.

2. Отбираем только те системы, которые достаточно стабильно зарабатывают и включаем их в портфель.

Результаты такого портфеля на часовиках (Si, RI, SR):

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал