Избранное трейдера Андрей Вячеславович (Ganesh)

опционный риск-модуль MOEX, пчелы против меда.

- 13 марта 2018, 21:10

- |

- комментировать

- ★9

- Комментарии ( 87 )

Жизнь с рынка: размышления и наработки

- 13 марта 2018, 12:43

- |

Собираясь «уходить в свободное плавание», необходимо учитывать ряд моментов. Для себя подметил следующее:

1.Высокий уровень самоорганизации. Занятие не для недисциплинированных товарищей, захотевших «легких денег». То, что на обычной работе за тебя делает работодатель, придется делать самому – планировать. Рабочий день, время на трейдинг, на исследование новых идей. Достигать целей и ставить новые задачи. Способность день за днем, месяц за месяцем, год за годом самостоятельно следовать этой рутине есть не у всех. Даже сказал бы, что у меньшинства.

Майкл Беллафиоре об этом написал так: «Какой смысл учить трейдера дисциплинированному поведению на рынке, если он расхлябан и несобран в повседневной жизни?»

2. Нелинейность дохода. Цикл «аванс-зарплата-аванс» превращается в цикл «То густо-то пусто». Периоды пустоты в доходах могут растягиваться на несколько кварталов. Несколько кварталов неоплачиваемых затрат времени и эмоционального здоровья. Лучше заранее подготовиться к данной ситуации. И финансово, и психологически.

( Читать дальше )

Российские квартиры не являются полноценной собственностью

- 13 марта 2018, 11:40

- |

Вчера товарищ Альбус в своём топике восхищался какое в России дешёвое жильё и как прекрасно иметь недвижимость в солнечном Томске, нежели в дорогом загнивающем американском Бостоне. А вот почему оно дешёвое:

«Владельцы московских квартир, по нормам международного права, не являются в полной мере собственниками недвижимости, так как земля под многоквартирными домами им не принадлежит, пишет в своем ЖЖ аналитик Андрей Нальгин.

Он рассказал историю жителя Канады, получившего в наследство квартиру в российской столице. Другие родственники также заявили права на недвижимость. Чтобы получить свою долю имущества, наследник обратился в суд. Канадский суд отказался рассматривать наследственный спор, так как квартира в Москве по международным нормам является не полноценной недвижимостью, а ее суррогатом — жильем социального найма, право пользования которым бессрочно передается по наследству. При этом наследник не становится владельцем земли, фасадных поверхностей и строительных конструкций.

( Читать дальше )

Опционы для Гениев (практика6)

- 12 марта 2018, 11:46

- |

Зарождается децентрализация биржевой торговли крипто-активами.

- 11 марта 2018, 23:20

- |

В этой статье я опубликую список децентрализованных крипто-бирж, на которых наблюдается хоть какое-то шевеление.

Децентрализованные крипто-биржи.

ETHERDELTA: etherdelta.com/

RUDEX: rudex.org/

ALTCOIN DEX: goo.gl/FkPAHL

IDEX: idex.market/

ForkDelta: forkdelta.github.io

BANCOR: www.bancor.network/

DDEX: ddex.io/

OasisDEX: oasisdex.com/

( Читать дальше )

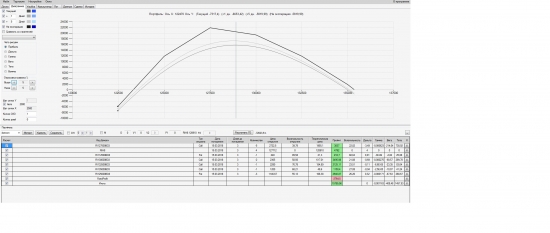

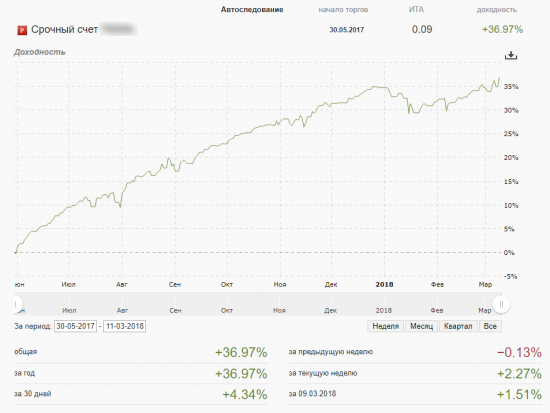

Торговля опционами от Kubatay

- 10 марта 2018, 10:06

- |

Всем привет!

За прошедшие две недели получилось сделать +2.14% к счету.

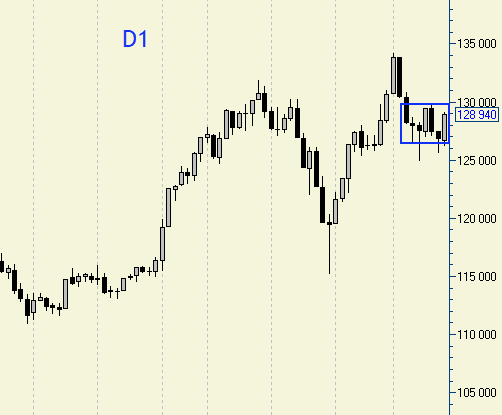

Произошло некое метание базового актива в пределах текущей волатильности. На нижней границе 2 марта опционы вырастали в цене более чем два раза за короткий интервал времени.

На текущий момент видно, что формируется дневная консолидация, идет активный набор позиции и т.к. ТФ у нас не маленький, следовательно и выход из нее будет в виде большого направленного движения.

( Читать дальше )

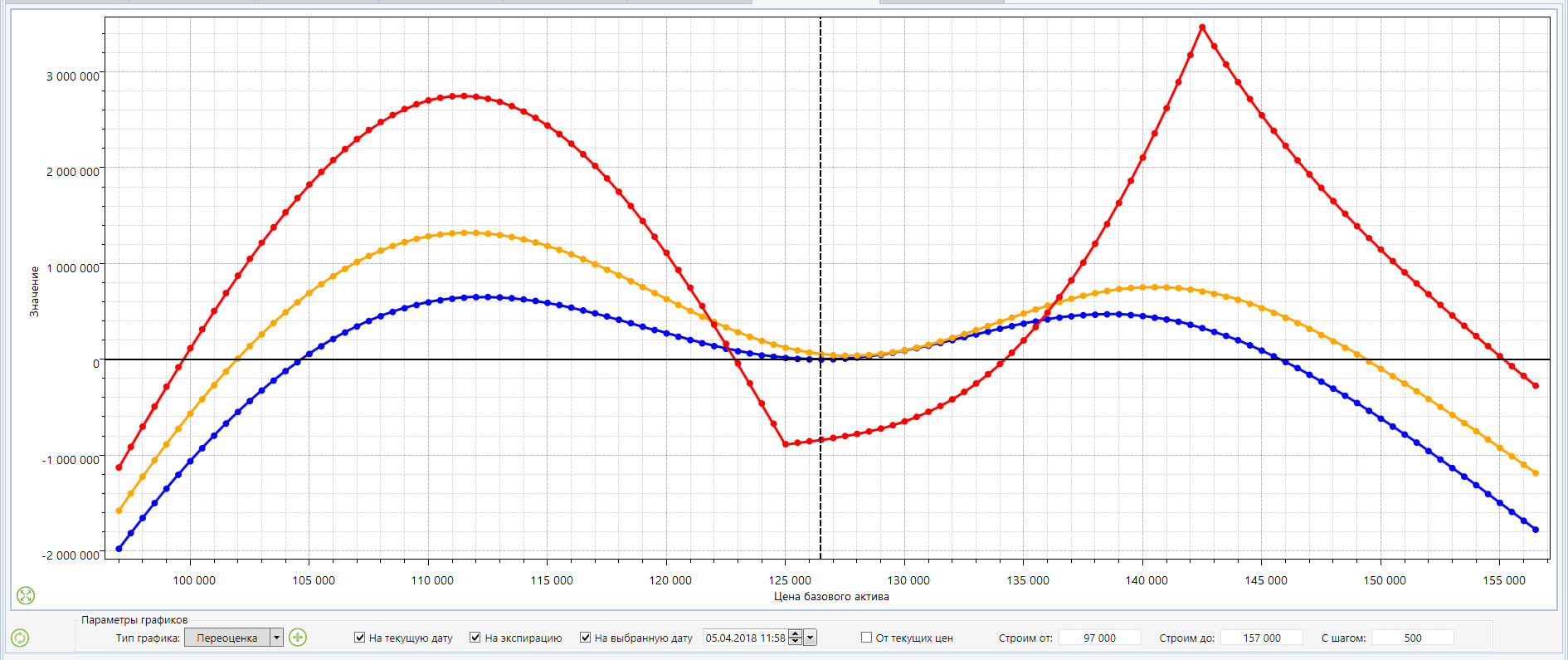

Задачка о скрытых рисках, или Не верь глазам своим.

- 08 марта 2018, 19:49

- |

Позиция построена с использованием майской и июньской серий опционов ри. Выглядит следующим образом:

gyazo.com/9d3e5eb6cac36746727760afa1df7dcb

На самом деле в ней все прекрасно: и в позиции в целом, и отдельно в каждой серии имеем гамма и тета плюс, вега ноль. Желтая линия — прогноз PL на 5е апреля — показывает, что целый месяц мы можем расслабляться и подсчитывать барыши. Очевидно, что наша конструкция легко выдерживает и стояние БА на месте, и десятитысячный гэп на нем.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал