Избранное трейдера Контрагент ВЭБа

Пирамида РЕПО: как у инвесторов отобрали имущество

- 23 марта 2022, 00:01

- |

Инвесторы погорели на маржинколле прокладки между ними и владением ценными бумагами.

Выявился новые (старый) способ потерять свои деньги. Если раньше нас имели налоговики, банки, <вырезано цензурой> и операторы сотовой связи, то теперь к этой омерзительной четвёрке добавляется ещё и брокер с НКЦ. Сегодня вначале на Смартлабе, а потом в менее умных местах начала передаваться по сарафанному радио новость о маржинколле брокера УНИВЕР Капитал.

Ссылку я дал выше, но повторю вкратце:

НКЦ (группа компаний Московской биржи) закрыла позиции по ОФЗ брокера УНИВЕР Капитал. Брокер в письме сообщил о соответствии «правилам клиринга». А так как ОФЗшки были не только брокера, но и его клиентов, то под нож пошли все позиции, в том числе облигационных инвесторов.

В резне пострадало 82 человека, 2 упаковки корвалола и сотрудники брокера, которые вполне возможно скоро отправятся искать новую работу. Всего клиентских активов было продано на сумму 1,08 млрд. рублей, но самое интересное выяснилось потом: оценка проданных активов на закрытие составила сумма в 1,25 млрд. рублей. Т.е. инвесторов УНИВЕР Капитал нагрели на 173'814'785 рублей всего лишь за один день. Такое случается, когда вас обувают не только в детстве, но уже и будучи взрослыми людьми.

( Читать дальше )

- комментировать

- 17.3К | ★19

- Комментарии ( 102 )

Размышление: Возможен ли кросс-дефолт на денежном рынке?!

- 17 марта 2022, 22:03

- |

На фоне массовых обсужнений, что же будет с позами физ.лиц при открытии рынка, а также во что можно будет «выгодно разместить» потратить ФНБ — совершенно не слышна тема кросс-дефолта на денежном рынке…

Собственно, о чем я?!

- Торги на фондовом рынке закрыты.

- Переоценка бумаг идет по ценам середины февраля (точно не помню, вроде бы по 18.02). Даже у же это заставляет сильно пересматривать риск-параметры на все банки. Т.к. непонятно на сколько может измениться «портфель» после открытия и как эта «разница» повлияет на «устойчивость» кредитных организаций. А там еще до кучи — послабления по резервам и прочее и прочее… Т.е. уже приходится запрашивать 101 форму у банков еженедельно и смотреть изменения показателей ликвидности (активы/пассивы и т.д.), а кто не предоставляет так отчетность — сокращать объем операций.

- На ОТС рынке практически нет операций, т.о. «примерные» цены по бумагам — как мне сказал один чифказначей: «цены — ворота».

( Читать дальше )

Ликбез: Рынок РЕПО (развитие рынка: междилерское РЕПО, РЕПО с ЦК, РЕПО с ЦК с КСУ/Депозиты с ЦК)

- 11 марта 2022, 13:15

- |

Я, примерно с 2011 года пишу здесь про рынок ликвидности, описывая разные инструменты денежного рынка — свопы, РЕПО, межбанк.

Немного про инструменты рынка:

По «риску»:

- Своп (деньги/деньги, доллары за евро, рубли за доллары – самый низкий риск и соответственно низкие ставки – по причине того, что если с контрагентом «что-то случиться» — вам останется то, что вы взяли у него…)

- РЕПО (риск выше, но при этом все равно – у вас «что-то останется», обычно это акции/облигации с дисконтом к рынку за деньги)

- МБК (это открытый лимит на контрагента, если у него «что-то вдруг» — вы встанете «в очередь» за своими деньгами => вряд ли что-то получите…)

МБК — бланковый (беззалоговый) межбанк «умер» примерно в 2013-2014, когда начались повальные отзывы лицензий — каскадно повалились неисполнения. А, поскольку, это беззалоговый рынок — «помирали» по цепочке.

( Читать дальше )

Ликвидность: Аукцион РЕПО ЦБ РФ, РЕПО с ЦК с КСУ, валютная, срочная и товарная секция

- 04 марта 2022, 11:58

- |

РЕПО с ЦК с КСУ (открытие):

6 марта 2022 года – общероссийский выходной день.

( Читать дальше )

Ликвидность: ЦБ РФ - разъяснения и Меры поддержки. Аукцион РЕПО ЦБ РФ, РЕПО с ЦК с КСУ, валютная и товарная секции

- 03 марта 2022, 11:59

- |

Разъяснения и Меры поддержки финансового рынка.

ЦБ РФ (Разъяснения):

- Можно ли российским банкам c 1 марта 2022 года использовать свои корреспондентские счета, открытые в банках, расположенных за пределами территории Российской Федерации?

( Читать дальше )

Ликвидность: Аукцион РЕПО ЦБ РФ, РЕПО с ЦК с КСУ, валютная и товарная секции (дополняется)

- 01 марта 2022, 10:10

- |

- Овернайт

- Неделя

ЦБ РФ пишет:

«Для повышения возможностей кредитных организаций по управлению собственной ликвидностью и сохранения условий по формированию ставок овернайт денежного рынка вблизи ключевой ставки Банк России проведет 1 марта 2022 года аукцион репо «тонкой настройки» с исполнением первой части сделок в день проведения аукциона, второй части — 2 марта 2022 года.

Также в связи с формированием в банковском секторе структурного дефицита ликвидности Банк России проведет 1 марта 2022 года аукцион на срок 1 неделя в форме аукциона репо с исполнением первой части сделок 2 марта 2022 года, второй части — 9 марта 2022 года.

Аукционы репо с датой проведения 1 марта будут проведены без установления лимита, все поступившие заявки при соблюдении иных требований, установленных по указанным операциям, будут удовлетворены в полном объеме...

( Читать дальше )

Ставка размещения рублей на бирже взлетела до 19,5-20% годовых

- 01 марта 2022, 07:37

- |

Вчера указом президента наша финансовая система была максимально замкнута в себе. Привлекательность рубля вчера постарался поддержать и Банк России, подняв ключевую ставку до 20% (правда, пока не ясно, мне по меньшей мере, что будет с кредитным рынком).

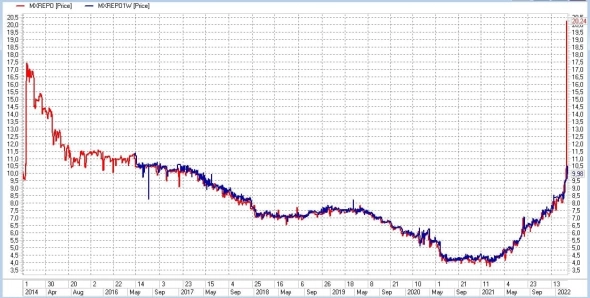

На графике индексы однодневного (красная линия) и недельного (синяя линия) РЕПО с ЦК на МосБирже.

Так или иначе, рублевый денежный рынок резко поднял свою востребованность. Думаю, целесообразно, сделать публичный портфель этого рынка. Пока же предлагаю взглянуть на индекс размещения свободных рублей в т.н. сделках РЕПО с ЦК. Интерес к сделкам РЕПО с центральным контрагентом продиктован их максимальным кредитным качеством. Контрагент по сделкам – НКЦ (кредитный рейтинг от АКРА – ААА(RU)), ликвидность – мгновенная, т.к. деньги можно размещать на ночь. Ставка однодневного РЕПО вчера превысила до 20% вслед за ключевой.

( Читать дальше )

Динамика доходности денежного рынка (рублевое РЕПО с ЦК) и некоторых ВДО

- 08 февраля 2022, 08:09

- |

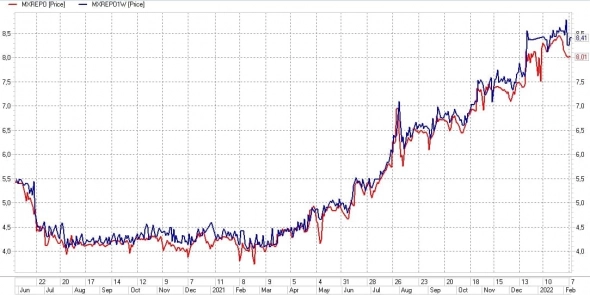

Привожу доходности диаметрально противоположных по риску и ликвидности сегментов денежно-долгового рынка. Первый – ставки денежного рынка на примере доступного розничному инвестору инструмента РЕПО с центральным контрагентом, РЕПО можно считать безрисковым инструментом (риск не выше странового), ликвидность – однодневная. Второй – высокодоходные облигации, самая рискованная часть долгового рынка, к тому же низколиквидная.

Индексы сделок 1-дневного и недельного РЕПО (красная и синяя линия соответственно) отражают ставку размещения свободных денег на МосБирже овернайт и на неделю. Они стабилизировались, давая понять, что денежный баланс не испытывает проблем со спросом и предложением. Однако впереди заседание Банка России по ключевой ставке, и на следующей неделе ставки денежного рынка, видимо поднимутся к 9-9,5% годовых. А это прямая конкуренция ОФЗ (доходности коротких бумаг – 9,5-9,7%). И весомый аргумент против снижения их доходностей и роста котировок госбумаг в будущем.

( Читать дальше )

❗️Ещё вопрос по РЕПО с ЦК. Если все ж брокер даст мне доступ к стакану РЕПО: смогу ли я отдать в РЕПО свои бумаги?

- 12 ноября 2021, 14:56

- |

Ну и другие вопросы:

Могу ли я в РЕПО мои бумаги отдать и получить процент:

1.) какие бумаги? (особенно облигации и голубые фишки)

2.) какой процент можно получить?

3.) что захочет взять брокер?

4.) какая ликвидность?

5.) на какой срок? должен ли я следить за сроками(если они короткие) и стыковать их самостоятельно?

6.) с какой суммы (у меня) брокер может заинтересоваться?

Могу ли я в РЕПО мои свободные деньги отдать и получить процент:

Здесь проще: на какой срок и под какой процент? Ну и тот же вопрос: от какой суммы это заинтересует брокера и что захочет брокер взять себе?

Кредитное плечо НЕ зло!

- 08 октября 2021, 10:07

- |

Вспоминается время, когда на рынке репо с ЦК (вместо депозита) можно было зарабатывать в рублях 18-20% годовых без каких либо рисков (± при такой же инфляции). Хорошее было время, а точнее время тех, кто дает в долг!

Сейчас же на репо с ЦК с трудом наскребешь 5-7% годовых.

Во времена низких процентных ставок хорошо зарабатывают как раз те, кто берет в долг и рискует.

Низкие процентные ставки стимулируют инвестиции в «Рискованные активы». В основном — это активы с неопределенной доходностью, т.е. акции.«Безрисковые активы» — как правило облигации, во времена низких ставок резко уходят на второй план.

Тут очень важно отметить смену циклов ставок. И те, кто уже давно на рынке, эту грань хорошо отличают, как художники отличают оттенки цветов. Такие инвесторы имеют дополнительное преимущество, так как умеют быстро переключаться.

Преимущества инвестора на рынке акций во времена низких ставок

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал