Избранное трейдера fobos37

Актуальный состав портфеля и взгляд на рынок 2026: по-прежнему 0% позитива.

- 18 января 2026, 21:28

- |

Добрый вечер! С момента предыдущего поста, касающегося моего портфеля, прошел квартал. Пришло время актуализировать его состав. Также поделюсь своим видением на ряд вещей, которые, на мой взгляд, будут влиять на предпочтения участников рынка и, как следствие, на котировки ряда бумаг и рынка в целом. Спойлер: я по-прежнему не настроен оптимистично относительно российского рынка акций.

Одна из главных причин пессимизма – крепкий рубль и дешевая российская нефть, где мы наблюдаем за стабилизацией очень больших дисконтов.

Негативная конъюнктура на нефтяном рынке создает риски не только для акций компаний нефтяного сектора, но и для всех остальных секторов, т.к. недобор нефтегазовых доходов приводит к росту бюджетного дефицита. И здесь может быть воздействие по двум каналам. Первое – эмиссионные механизмы «закрытия» дефицита являются проинфляционными факторами и удлиняют путь для нормализации денежно-кредитной политики со снижением реальной процентной ставки. Исторический анализ российского и десятков других мировых рынков акций показывает нам, что низкая или тем более отрицательная реальная (кс – инфляция) процентная ставка является важной переменной для запуска бычьих рынков. И это логично с точки зрения психологии движения капиталов.

Второй момент – налоги. Не менее важным, чем уровень реальной ставки фактором для стимулирования движения капиталов в акции является прибыльность компаний, величина рентабельности инвестированного в бизнес капитала и способность выплачивать дивиденды, осуществлять обратный выкуп акций. Чем выше налоговая нагрузка на компании, тем меньше у них остается денежного потока на развитие и возврат акционерам. Мы видим, что на 2026 год проект бюджета предполагает дефицит на уровне 3 триллионов рублей. Проблема в том, что нефтегазовые доходы рассчитаны исходя из предпосылок о среднем валютном курсе на уровне 92 рублей за доллар и стоимости нефти на уровне 59$ за баррель. Текущая реальность значительно отличается в меньшую сторону сразу по двум вводным. В действительности бюджет может недобрать, как минимум, 3.5 трлн рублей, если конъюнктура в рублевой стоимости нефти не будет улучшаться, это означает рост дефицита до 6-7 трлн рублей. Но дефицит может быть больше на фоне замедления экономической активности (снижение ненефтегазовых доходов).

( Читать дальше )

- комментировать

- 40.4К | ★13

- Комментарии ( 42 )

Скрипт для QUIK: контроль корреляций и рисков в портфеле

- 24 июля 2025, 00:37

- |

Зачем нужна матрица корреляций и беты?

Корреляция показывает, как движутся акции друг относительно друга. Если её не учитывать, можно «набирать» портфель из бумаг, которые растут и падают одновременно — а значит, реальной диверсификации нет.

Бета — отражает, насколько бумага более или менее волатильна по сравнению с рынком. В скрипте показывает бету не только с индексом IMOEX, но и между акциями в портфеле.

Какие периоды лучше использовать?

Я даю выбор из трёх периодов:

1 год — подходит, если вы смотрите по динамике последних новостей или тенденций. Можно использовать, если рынок активно меняется.

3 года — оптимальный вариант для среднесрочных инвестиций. Такой период уже показывает настоящие связи, не «шумит» от случайных событий, но и не слишком старый, чтобы устареть.

( Читать дальше )

Лукойл: дисконт к балансовому капиталу расширяется и уже близок к значениям, где исторически было «дно». На текущих уровнях компания может вновь вернуться к байбэку.

- 17 июля 2025, 17:45

- |

Рыночная капитализация Лукойла сейчас на 40% ниже балансового капитала на конец 2024 года. Это неудивительно, т.к. мультипликатор PBV в моделях оценки связан с ROE (чем он выше, тем больше мультипликатор при прочих равных), ставкой дисконтирования (чем выше, тем меньше мультипликатор), пэйаутом и темпом роста дивиденда. Эта логика применительна абсолютно ко всем компаниям: финансовым и нефинансовым. С учётом неблагоприятной конъюнктуры на нефтяном рынке я жду ROE у Лукойла <10% по итогам 2025 года, а ставка дисконтирования всё ещё очень высокая.

На мультипликатор балансовой стоимости (P/BV, EV/инвестированный капитал) действительно полезно смотреть в циклических историях, но обязательно в связке с историческими и прогнозными ROE/ROIC. На мой взгляд, мультипликатор балансовой стоимости в нефтяных компаниях имеет определённое преимущество перед стандартными мультипликаторами EV/EBITDA, P/E, которые основаны на процикличных оценках прибыли. Они подают сигналы «покупать» на пике цикла (низкие мультипликаторы при высоких ценах на ресурс), «продавать» (высокие мультипликаторы при низких ценах на ресурс) на его дне.

( Читать дальше )

Как защитить 100% капитала/депозита при инвестировании: создаем структурную ноту

- 24 апреля 2024, 17:14

- |

Крупные банки и брокеры периодически предлагают приобрести у них структурные ноты – сложный инвестиционный продукт, предполагающий защиту капитала/депозита и доступный только квалифицированным инвесторам. Такие инструменты подойдут для консервативных инвесторов, которые видят хороший потенциал роста в каких-либо активах (акциях, товарных активах, валютах и проч.), но при этом опасаются возможного их падения. Именно для таких случаев и создаются структурные ноты. Несмотря на такое «страшное» название, самостоятельно их «изготовить» довольно просто, чем мы и займемся.

( Читать дальше )

Я Банкрот - 2

- 23 января 2016, 18:33

- |

Пока возил жену по магазинам, глядя на ваши комментарии, уже успел побывать и мошенником, и балаболом, и продающим какие-то услуги.....

Друзья, я ничего не продаю, не рекламирую. Я просто увидел возможность и спешу поделиться с Вами. Тем более, если бы вы читали мои предыдущие статьи, знали бы что я уже 12 лет как не работаю. Ну, да ладно. Учитывая, что на самом деле интернет кишит мошенниками, это нормально. За последний месяц меня дважды пытались кинуть. Еще одно дополнение, этот способ касается только беззалоговых кредитов.

Так вот, Что нужно сделать? Если уже не можете платить, нужно, чтобы прошел суд. На суде убрать лишние проценты и пени, что-бы сумма была более — менее реальная. Суд идет на это без проблем. Далее, банк отдает судебное решение судебным приставам. Заводится исполнительное производство. И вот тут начинается самое интересное.

( Читать дальше )

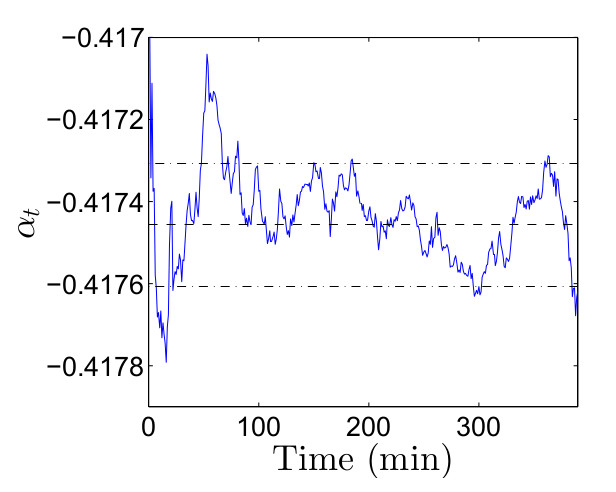

Алготорговля коинтегрированными активами. Часть 1

- 27 августа 2015, 12:37

- |

Итак, по результатам голосования на моем сайте в лидерах оказалась публикация Alvaro Cartea и Sebastian Jaimungal "Algorithmic Trading of Co-integrated Assets". Я тоже считаю эту работу очень интересной, так как она фактически расширяет понятие парного трейдинга до торговли произвольным количеством активов, с учетом их коинтеграционного взаимоотношения. Это сильно повышает устойчивость результирующего портфеля, в отличие от парного трейдинга, в связи с его диверсификацией.

Представляю здесь перевод этой статьи, которую я несколько сократил, убрав длинные математические выкладки и оставив только наиболее важные и окончательные формулировки. Думаю, это значительно облегчит понимание, без утраты основного смысла публикации.

Вступление

Успех многих торговых алгоритмов зависит от качества предсказаний движения цены актива. Предсказания цены отдельной акции в общем случае менее точно, чем предсказание значения портфеля активов. Классической стратегией, которая использует совместное поведение двух активов, является парный трейдинг, где портфель состоит из линейной комбинации этих активов. Для примера, это могут быть две акции, чей спред, представляющий собой разницу их цен, демонстрирует особый паттерн, отклонения от которого носят временный характер. Алгоритм парного трейдинга получает прибыль от ставки на тот факт, что отклонения спреда возвратятся к их историческому или предсказуемому уровню.

( Читать дальше )

Тоже выпьем за не большой граальчик!

- 30 мая 2015, 20:10

- |

Может кто с компутерами дружит — скажет че за дела — в общем в обычном режиме комп просто сразу вырубается даже логин не вижу — сразу в перезагрузку. В безопасном режиме с поддержкой сетевых чего-то там… я сейчас и работаю. Но ни аудио не послушать ни видео посмотреть. Начинаю в паинте имя свое закрашивать — комп начинает экран мигать… Подыхает?

Ладно вот система....

Систему уже поняли? А нифига не так… вы поняли :-) Вот тест в реале, 50 сессий по системе.

( Читать дальше )

Стейт в студию? Не надо позориться. Вот реальный стейт !

- 11 апреля 2015, 13:08

- |

Продавцы стратегий ломанулись окучивать публику смарт-лаба. Ну Сайлент Хамстеру простительно попрошайничество — он пишет порой приятные посты и уже доказал почетное звание «гуппи-крохобор».

Но вот есть один типаж, раздражающий, капец как. Костя Гармалыга.

По моему мнению, Костя относится к разряду опасных околорыночников-шарлатанов. Его основной бизнес — продажа стратегии, результаты которой он даже публикует на смарт-лабе. Хорошо, посмотрим на эти картинки:

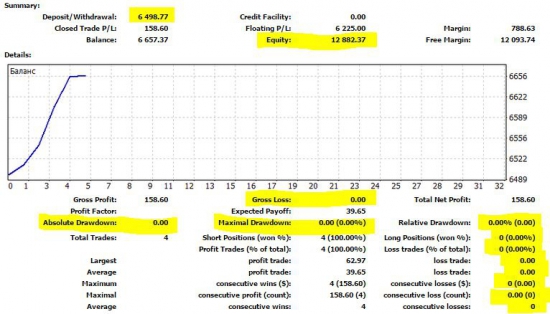

Вот его стейт в виде графика:

Ок, что мы видим? 4 сделки с профитом. Это классно, но может ли этот стейт быть доказательством с 4 сделками?

( Читать дальше )

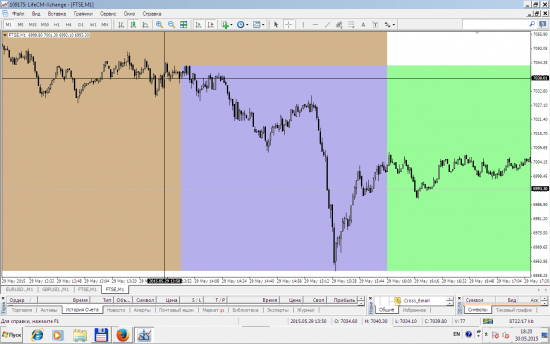

Палю граали. Как определить тренд?

- 06 февраля 2015, 20:34

- |

Я сгрупировал методы и представляю их вам на обзор.

Ниже напишу, как я определяю тренд.

Многие определяют тренд по 2-м МА, или просто по МА, некоторые использую МА в связке с ADX. Индикатором ADX не пользовался. МА по опыту скажу, сливают, если только полагаться на них, уж слишком сильно они запаздывают.

если каждый день дневка закрывается ниже предыдущего минимума (для даун тренда) тренд скорее продолжется, если идет перехай, скорее всего намечается коррекция или разворот. Очень много нюансов все и не описать. Например частно при развороте обновляют минимум (для даун тренда) и уходят выше. Очень сильный сигнал, после которого надо смотреть как будет вести себя цена на каждом следующем уровне. 20-30% это нормальная коррекция. Больше высиживать нет смысла. Ещё объемы помогают, а также анализ длинны свечей. если свеча против тренда гораздо больше средней свечи тренда и/или на ней большие объемы, то это скорее всего разворот или конец тренда. Когда постоянно день за днем анализируешь график, абстрагировавшись от своих и чужих предположений начинаешь замечать повторения в поведении цены. Они бывают работают в течении 2-3 дней, а бывает несколько недель. А все индикаторы это лишь средняя цены, если цена это прошлое, то индикатор прошлое прошлого). Absourd

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал