Избранное трейдера fart1

Биткоин. Кто знает, то поймет. Есть целых три графика. :)

- 07 июня 2017, 17:35

- |

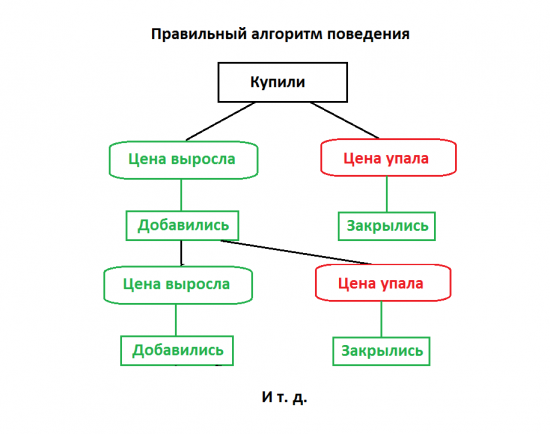

Это по сути главное!

( Читать дальше )

- комментировать

- 8 | ★2

- Комментарии ( 31 )

Криптовалюты: Proof-of-Work vs Proof-of-Stake

- 04 июня 2017, 22:24

- |

( Читать дальше )

Биткоин-сервисы , которыми я пользуюсь.

- 04 июня 2017, 12:25

- |

Информационные сайты.

CoinMarketCap — Информация по ценам монет, объёмам торгов, капитализации, и по биржам, где эти монеты торгуются.

Exchangewar — информация по криптобиржам.

Whattomine — информация по монетам, которые наиболее выгодно майнить в текущем моменте.

Coinwarz — информация по монетам, которые наиболее выгодно майнить в текущем моменте.

Криптобиржи.

Обменные пункты электронных денег

( Читать дальше )

Голос - новая социальная сеть, блокчейн и выплаты авторам

- 04 июня 2017, 00:10

- |

Сидел тут на бане в смарте и решил потроллить в новом месте, регнулся на голосе давно, ну думаю тема битка и пирамид афериумов разных сейчас горячая, пару постов про биток бахну и бабло и фоловеры побегут, но не так все просто. копипаст там не катит, сразу бот прилетает и пишет что это не твое а ты ну ну ну, и все боту плюсуют. и твои бабки за копипаст забирает бот) после десятка постов стеба собрал ₽ 168.19

токен голоса вырос в десятки раз, интересная и запутаная бизнес модель но работает, там реально авторы поднимают тысячи рубликов за пост и выводят через биттрекс в битки и на карту. торгуются токены пока только на паре бирж но объёмы уже десятки тысяч $.

coinmarketcap.com/currencies/golos/

coinmarketcap.com/currencies/golos-gold/

есть тут кто их токены держит?

что думаете про голос? будет киллером одноглазиков и мордокниги? или даже часть смартлабовцев туда уйдет? бана там нет уже хорошо.

токены их не хочу покупать, там с эмиссией развод какойто, надо разобраться. а идею взяли у стима

coinmarketcap.com/currencies/steem/

эти в космосе

$1.39 (+20.81%) $324,999,278

там юзвери тысячи $ за годный контект забирают

кто там обитает? заходите в гости)

https://golos.io/@gryph0n

топ 10 криптовалют

- 03 июня 2017, 13:47

- |

спикер — Щербаков Иван. Инвестор, предприниматель, автор обучающего курса «Криптовалюты за 12 часов»

Подробный разбор первых 10 криптовалют по капитализации

место проведения — Москва, Digital October, пространство Deworkary.

Организаторы IBCG.

Аудитория 1100 человек. Онлайн — 3000 человек.

Майним Эфириум

- 02 июня 2017, 21:41

- |

На волне хайпа вокруг криптовалют заинтересовался майнингом и решил наконец попробовать себя в этом деле.

Биткоин отпал сразу т. к. для его добычи нужны специализированные ASIC-и, заточенные под алгоритм SHA-256 или Scrypt.

Вторая по популярности криптовалюта — это Ethereum, для её майнинга используются более сложные алгоритмы, чем для биткойна, поэтому с помощью ASIC-ов её майнить невозможно, а значит майнинг на GPU более рационален.

Прежде чем начинать майнинг, нужно убедиться в прибыльности этого процесса. Идём на страницу Etherium Mining Profitability Calculator, выбираем валюту, задаём характеристики своей видеокарты и смотрим расчётный профит от поиска хэшей. Оценить производительность некоторых видеокарт в добыче эфира можно в статье Ethereum Mining GPU Performance Roundup. Вкратце:

1) Майнить лучше на видеокартах AMD, нежели NVidia.

( Читать дальше )

Бэнкинг по-Русски: Облигации...Бинбанк. Новая напасть

- 02 июня 2017, 19:52

- |

Всего в «черном списке» центробанка бонды на 160 млрд рублей. Это бумаги российских эмитентов с рейтингами ниже «B-/B» от S&P или Fitch и «B3/B2» от Moody’s, рассказали Bloomberg банкиры, получившие письмо регулятора.

По их словам, по ряду облигаций — на 130 млрд рублей — уже введены повышенные дисконты (до 60%). С 1 июня ЦБ принимает эти бумаги лишь с 40-процентной уценкой, а через месяц закроет такое кредитование полностью.

В числе облигаций-изгоев оказались и долговые бумаги самих банков, в том числе из первой сотни, рассказали источники Bloomberg.

Это принадлежащий миллиардерам Михаилу Гуцериеву и Микиалу Шишханову Бинбанк (12-е место по активам и 532 млрд рублей вкладов); КБ «Ренессанс Кредит» миллиардера Михаила Прохорова (63-е место и 72 млрд рублей вкладов); подконтрольный «Ростеху» Новикомбанк (37-е место и 29 млрд рублей вкладов) и принадлежащий «Ингосстраху» Банк Союз (72е место по активам и вклады на 27 млрд рублей).

( Читать дальше )

Круглый стол: «Девальвация рубля – риски для экономики, риски для банков»

- 01 июня 2017, 17:41

- |

В продолжение вчерашней темы про Девальвационные риски начала лета 2017 - http://smart-lab.ru/blog/401328.php и нестабильных системообразующих банков, как катализатора этих процессов представляю:

Крупнейший финансовый портал Рунета Банки.ру и Национальное рейтинговое агентство (НРА) 8 июня проведут круглый стол на тему «Девальвация рубля – риски для экономики, риски для банков».

Эта встреча продолжит серию совместных мероприятий Банки.ру и НРА под общим названием «Вся правда о деньгах», ставшую площадкой для обсуждения самых острых проблем финансового рынка.

Российские чиновники в очередной раз обеспокоены укреплением рубля: министр сельского хозяйства Александр Ткачев назвал курс 57 рублей за доллар ударом по экономике, министр финансов Антон Силуанов заявил, что рубль переукреплен на 10–12%, министр экономического развития Максим Орешкин сказал, что укрепление временное и рубль скоро ослабнет, а Совет Федерации вообще предложил заморозить обменный курс.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал