Избранное трейдера андрей

Реально становиться страшно

- 10 февраля 2019, 01:53

- |

Когда человеку нечего сказать о движении цены он будет философствовать о мм, рисках, приводить математическое обоснование и тд.

Другой писатель желая «выделиться — добавит психологию или примеры как личного опыта так и опыта других, будет проводить аналогии и тл.

Что вы хотите там вообще найти и зачем вам это нужно?

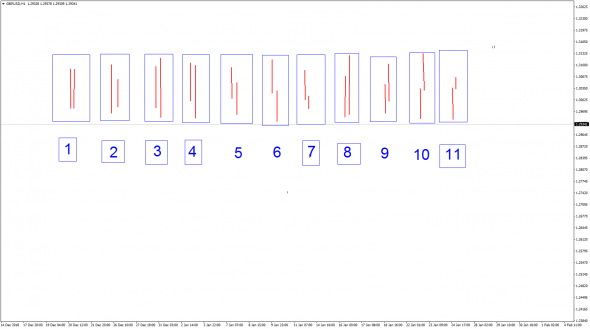

что такое график — сочетание текущей и последующей свечи.

сколько таких сочетаний может быть?

Вам покажется это смешным, но реально (на любом таймфрейме) их всего — 11

выделенные прямоугольником 7 из этих сочетаний, возникают в особых случаях.

Задайте себе вопрос — что я делаю на рынке, если не могу понять элементарное!

почему я как попугай готов повторять за каждым идиотом о — непредсказуемости рыночного движения?

( Читать дальше )

- комментировать

- 11.3К | ★105

- Комментарии ( 177 )

Магия цифры четыре. И пара слов о самом главном ресурсе в нашей жизни

- 09 февраля 2019, 15:55

- |

Топлю баню — а делаю я это регулярно вот уже который год каждую субботу или пятницу, пропуская баньку только по какой то неотложной необходимости или отъезду. Сижу в теплом предбаннике. Запах березового венчика, дров, потрескивание из печурки, суета жены, которая готовит чаи из душицы… все так умиротворяет после бурных трейдерских трудовыебудней :) и почитывая СЛаб решил тоже накатать пару слов о здоровье — самом важном ресурсе, который к сожалению в отличие от денег с каждым днем тает, и никак ну никак не может быть пополнен, отложен на черный день или накоплен.

( Читать дальше )

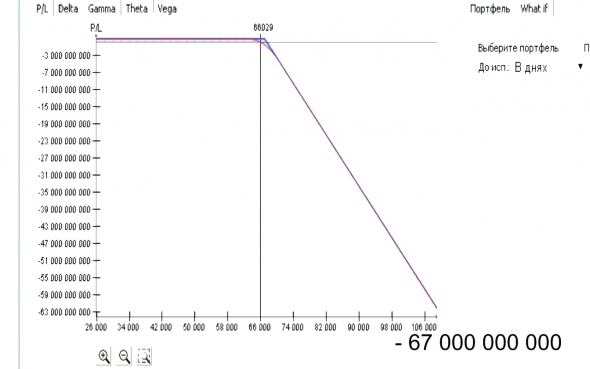

Опционные гении - убыток 67 000 000 000 руб Транснефть

- 06 февраля 2019, 09:48

- |

В 2013 году Сбербанк предложил «Транснефти» финансовый инструмент)))

который позволил бы снизить компании расходы на обслуживание облигационного долга.

Это была комбинация ИЗ опционов — на продажу валюты.

о возможных рисках данного финансового инструмента сотрудники Транснефти не знали )

( Читать дальше )

Вот где стартует следующий кризис

- 05 февраля 2019, 17:23

- |

Предпосылки для ожидаемого финансового краха вполне обоснованы. Финансовые кризисы происходят регулярно. Так, они случались в 1987, 1994, 1998, 2000, 2007-08 годах. В среднем за последние тридцать лет это событие происходило примерно раз в пять лет. В течение последних десяти лет не было ни одного финансового кризиса, поэтому мир уже давно заждался его наступления. Кроме того, случается так, что каждый следующий кризис больше, чем предыдущий, и он требует бо́льших интервенций со стороны центральных банков.

Эта закономерность объясняется масштабом системы. В сложных динамических системах, таких как рынки капитала, риск является экспоненциальной функцией масштаба системы. Увеличение масштабов рынка коррелирует с экспоненциально бо́льшими рыночными крахами.

Это означает, что мы увидим рыночную панику, которая окажется намного масштабней, чем паника 2008 года.Сегодня системный риск более опасен, чем когда-либо, потому что сама система теперь стала больше. Благодаря вмешательствам центральных банков за последние 15 лет общий глобальный долг увеличился примерно на $150 трлн. Слишком-большие – чтобы-обанкротиться банки стали больше, чем когда-либо прежде, и теперь на их балансах числится бо́льшая доля общих активов банковской системы. Кроме того, они имеют гораздо бо́льшие позиции в деривативах.

( Читать дальше )

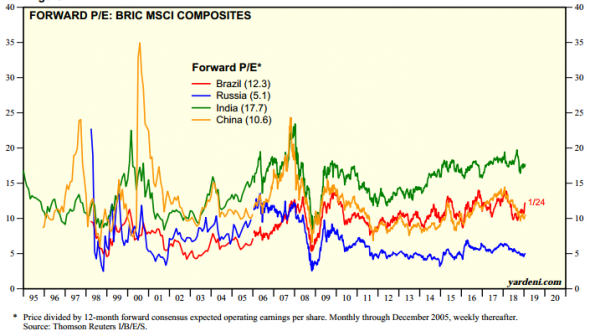

Акции РФ могут расти быстрее всех в ближайшие годы

- 05 февраля 2019, 16:41

- |

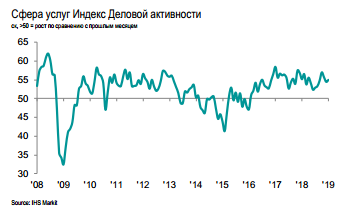

Российская экономика неожиданно показала неплохой рост в 2018 году (ВВП по данным Росстата вырос на 2.3%). При этом несмотря на повышение НДС, совокупный индекс деловой активности в январе составил 53,6 пункта, существенно ускорившись в сфере услуг.\

В свою очередь, долговая нагрузка РФ в 2018 еще более снизилась и остается одной из самых низких в мире. Данный момент снижает чувствительность экономики к различного рода рискам.

Рост экономики и низкая долговая нагрузка вкупе с крайне низкой оценкой национальных акций вполне могут сделать российский рынок акций привлекательным для иностранных инвестиций в ближайшие годы. Средний P/E (цена/прибыль) по рынку акций РФ составляет чуть более 5, что ниже чем даже у некоторых стран восточной Европы и предполагает довольно ощутимый рост. Здесь также не стоит забывать, что у российских компаний одни из самых высоких дивидендных доходностей.

( Читать дальше )

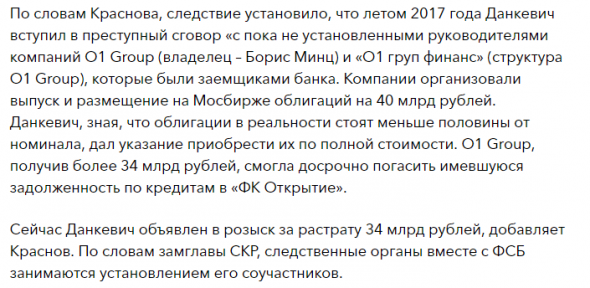

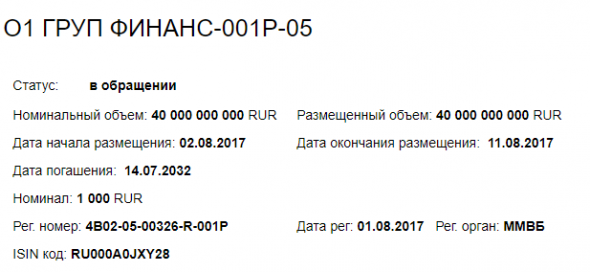

Бэнкинг по-Русски: "Открывашка... Страсти по Данкевичу..."

- 05 февраля 2019, 16:22

- |

Всем привет.!!!

Давненько я ничего не писал в эту рубрику, но вот наконец решим вставит свои «пять копеек» в сегодняшнюю ленту новостей о «громком» по версии СКР и некоторых СМИ деле в отношении бывшего предправа банка ФК Открытие

Я же предлагаю совместно объективно разобрать кто, что почем и зачем у кого покупал и есть ли в этом состав преступления.

Итак начнем… Представим, что на дворе август 2017 года...

( Читать дальше )

Ребят, задумайтесь

- 05 февраля 2019, 15:33

- |

80% времени наших бесед с ним уже не о трейдинге, а о здоровье. Я не буду пересказывать, но хочу поделиться впечатлением, пока теплое и не остыло.

Вот вы ржете над тем, что я много про здоровье пишу, а очень зря.

Трейдеры — это серьезная группа риска. После 40 начнется жопа. Вы посыпетесь, если не предпринимать ничего.

Кто-то посыпется уже к 30, если вы торгуете люто и ничего больше не делаете.

Самая большая проблема — это стресс. Его последствия незаметны здесь и сейчас. Но они накапливаются, и заметите вы их, когда уже будет п***ц.

Я реально вам говорю. Вы будете жить-жить не тужить, а потом в какой-то момент БАХ и вы осознаете, что такое необратимость.

Что делать в двух словах?

- думайте над тем, как уйти от стресса и от сидячего образа жизни

- это банально, но да, надо делать регулярную зарядку или хотя бы 2-3 раза в неделю посещать бассейн

- слушайте, я уже не говорю про вредные привычки. Курение просто существенно приблизит вас к краю по времени

- и… нельзя останавливаться. надо заниматься все время.

А вы скорее всего снова поржете надо мной и продолжите жить как жили, беззаботно и комфортно.

Ну только потом, через N лет меня вспомните конечно. Но будет уже поздно, ага.

В общем, учитесь на чужом опыте, пока не поздно.

Казнь стартапа: Zaimoteka

- 05 февраля 2019, 13:35

- |

После того, как я окончил в прошлом году Product School имени господ Морейниса и Черняка, ко мне стали регулярно стучаться стартапы с целью заполучить меня как продакт-менеджера. Кто-то же должен решить их вопросы с retention, CAC и монетизацией. Тем более, что России «продакт» — это даже больше чем поэт, и потому без него никак.

Правда, обычно на деле выходит сильно иначе, а сами предпосылки к найму продуктового менеджера (равно как и маркетолога) выглядят не так радужно, как рисуют фаундеры. То есть не безудержное развитие и туземун, а кассовые разрывы и крах бизнес-модели при невозможности взять и закрыть бизнес. Да, сразу закрыть целиком и к чертям его забыть. Сэкономив себе кучу нервов и денег. Но стартапер — существо упрямое. Особенно криптостартпер — которого не останавливает ни собственная тупость ни будущие проблемы с законом и инвесторами. А ведь некоторые инвесторы куда опаснее прокуроров. Собственно, об этом я регулярно в

( Читать дальше )

Начинающим алготрейдерам читать обязательно. На многое открывает глаза.

- 30 января 2019, 22:02

- |

Если Вы начинающий алготрейдер (не HFT), или тестируете собственные торговые стратегии и МТС, то Вам обязательно нужно прочитать эту книгу.

Нет в этой книге граалей. В качестве примеров используются классические пробойные, трендследящие, контртрендовые алгоритмы. Показана статистика их тестирования на портфелях различных инструментов. Кратко затронуты стратегии на основе сезонности, циклов, анализа астрономических ритмов, генетических алгоритмов и нейронных сетей.

Очень полезны главы посвященные анализу различных приказов и типов входа в сделки.

Часть III книги, наиболее интересная на мой взгляд, полностью посвящена анализу и реализации различных типов стратегий выхода из сделок.

Есть примеры кода на C++.

Книга суховата, в ней практически нет воды, красивой лирики. Именно поэтому она читается на одном дыхании.

Рекомендую к прочтению.

Федрезерв может прекратить сокращать свой баланс уже в нынешнем году

- 30 января 2019, 20:58

- |

Сегодня ФРС объявит о своем решении по поводу процентной ставки, но большинство участников рынка интересуется судьбой баланса регулятора.

Федеральный резервный банк Нью-Йорка 22 января провел опрос участников рынка о их ожиданиях на счет действий ФРС. Треть всех опрошенных считает, что в 2020 г. Федрезерв прекратит сокращать свой баланс, около 24% думают, что это произойдет в 2021 г.

Распродавая бумаги со своего баланса Федеральная резервная система сокращает ликвидность банковского сектора. Респонденты предполагают, что регулятор остановит свои действия по расчистке активов, когда сумма денежных средств, хранящихся на счетах ФРС, достигнет 1 трлн долларов. Сейчас она равна 1,6 трлн долларов.

С 2014 г. этот объем упал почти на 1,2 трлн, а с начала операций Федрезерва по снижению баланса — на 600 млрд. То есть, получается, что пол пути пройдено.

Резюме

До этого 600 млрд ушло из системы за год и три месяца, однако лишь в октябре 2018 г. ФРС вышла на «крейсерскую скорость», сокращая баланс на 50 млрд долларов в месяц.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал