Избранное трейдера ershner

🔥 Рост доходности облигаций означает… отрицательную доходность?

- 10 мая 2022, 14:29

- |

Добрый день, друзья!

На фоне высокой инфляции в США и очередного повышения ставки ФРС, произошедшего на прошлой неделе, доходность 10-летних гособлигаций США превысила 3,0%.

Считается, что повышение доходности облигаций приводит к оттоку капиталов с рынка акций, поскольку облигации становятся более привлекательными для консервативных инвесторов.

Действительно, звучит заманчиво: вложиться в защитные активы под 3 % годовых в USD. Тем более, что государственные облигации США признаны самым надёжным финансовым активом.

👉 В то же время, давайте посмотрим, какую доходность получили инвесторы, которые год назад (когда начался активный рост инфляции и пошли разговоры о повышении ставки ФРС) переложились из акций в облигации.

Для этого рассмотрим котировки крупнейшего в мире облигационным биржевого фонда Vanguard Total Bond Market ETF(BND). Его котировки базируются на индексе Barclays U.S. Aggregate Float Adjusted Index, который включает диверсифицированный портфель, состоящий почти из 10 тыс. отдельных выпусков различных государственных и корпоративных облигаций.

( Читать дальше )

- комментировать

- 6.4К | ★5

- Комментарии ( 27 )

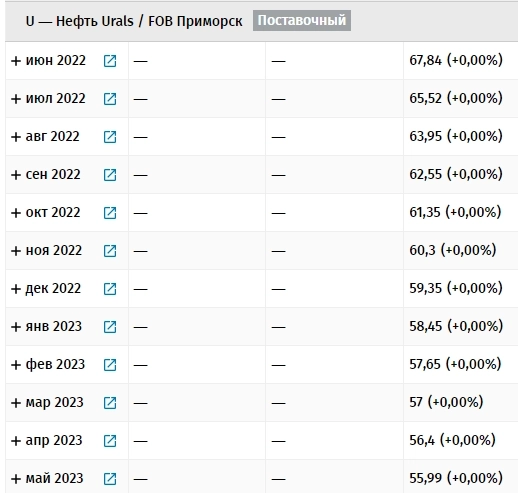

Как смотреть котировки Urals

- 06 мая 2022, 11:41

- |

В прессе в последнее время можно увидеть сообщения, что нефть Urals торгуется с огромными дисконтами.

Можно самостоятельно смотреть фактические цены и оценить дисконты для понимания состояния наших нефтяников.

На СПБМТСБ торгуются фьючерсы на нефть Urals, сделок там правда уже нет длительное время, но новые контракты заводятся и определяется расчетная цена. Значение расчетной цены приравнивается к оценочной стоимости нефти сорта Юралс с поставкой на условиях FOB порт Приморск с месяцем поставки, совпадающим с месяцем поставки этого фьючерсного контракта. Оценочная стоимость нефти сорта Юралс с поставкой на условиях FOB порт Приморск в разбивке по месяцам поставки предоставляется в адрес Биржи информационным агентством Аргус.

Т.е расчетная цена является ценой фактических поставок.

Цены сейчас совсем грустные

Как новый бессрочный фьючерс на доллар от Мосбиржи поможет нам заработать?

- 21 апреля 2022, 11:34

- |

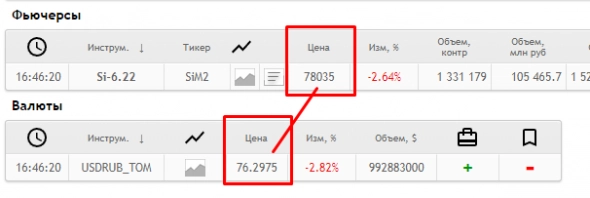

Вчера Московская Биржа анонсировала выход бессрочного фьючерса USD/RUB на рынок. Я поговорил сегодня с Биржей, они мне сказали, что новый инструмент будет удобнее прежде всего для частных инвесторов и трейдеров.

В чем разница с текущими квартальными контрактами SIH, SIM, SIU и SIZ?

👉Во-первых, будет всего один тикер вместо нового тикера каждый новый квартал

👉Во-вторых, по задумке, цена фьючерса практически не будет отличаться от спота USDRUB

👉Скорее всего, новый фьючерс будет проще найти в приложении брокера (так как будет всего 1 привычный тикер)

👉По задумке Биржи бессрочный фьючерс должен собрать в себе основную ликвидность, стать более ликвидным, чем текущие квартальные фьючерсы

👉Бессрочный фьючерс будет иметь ту же точность что и рубль, то есть минимальным шагом цены будет 1 копейка. Еще один нюанс, который делает этот фьючерс максимально похожим на валютный курс USDRUB.

Бессрочный фьючерс подразумевает отсутствие экспирации. Как же быть с привязкой к реальному курсу доллара?

ГЛАВНЫЙ ПРИКОЛ заключается в том, что перерасчет вариационной маржи по новому инструменту будет происходить ежедневно в вечерний клиринг не по цене самого фьючерса, а исходя из цены базового актива — USDRUB_TOM. Таким образом будет достигаться физическое схождение цены фьючерса и базового актива.

( Читать дальше )

- комментировать

- 11.4К |

- Комментарии ( 56 )

Размышление:А на кухне синим цветком горит - бакс...

- 31 марта 2022, 19:52

- |

После мартовского заявления «газ за рубль» – в России подняли тосты, в Европе схватились за санкции телефонную трубку.

Многие, да и я – не исключение, потирали ручки в надежде посмотреть на увлекательный квэст покупки рублей в обход своих же санкций…

Всегда приятно смотреть как кто-то не из твоей поликлиники получает нужную ему справку.

По мере «приближения» первого апреля – многие европейские «дружественные друг другу» организации начали подбадривать друг-друга тем, что никто не будет платить рублями. А если будет, то не сразу.

Это как есть овсянку, когда ее подают (Бэрримор, к примеру выносит) ты еще не готов есть, но потом все-же – не холодным голодным же быть...

К слову, попалась мне интересная инфографика по потреблению/закупкам от РИА Новости (и не только):

( Читать дальше )

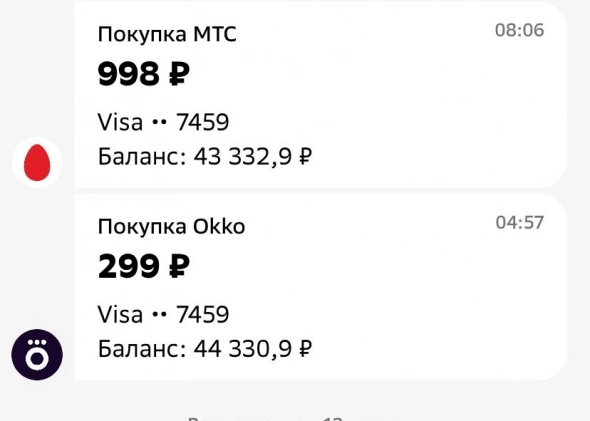

Ночью сняли с карты Сбера деньги

- 16 марта 2022, 16:34

- |

Итак, ночью, когда телефон стоит на беззвучном режиме и владелица карты (моя жена) спокойно спит на карте Сбербанка происходят интересные вещи:

Сразу паника, ужас, как так, мне никаких смс не приходило, счас все украдут. Первым делом конечно блокировка карты и стали разбираться.

Как мы возвращали деньги в конце статьи.

Сейчас о том, как сделать так, чтоб у вас без вашего ведома не дернули деньги, пока вы дрыхнете.

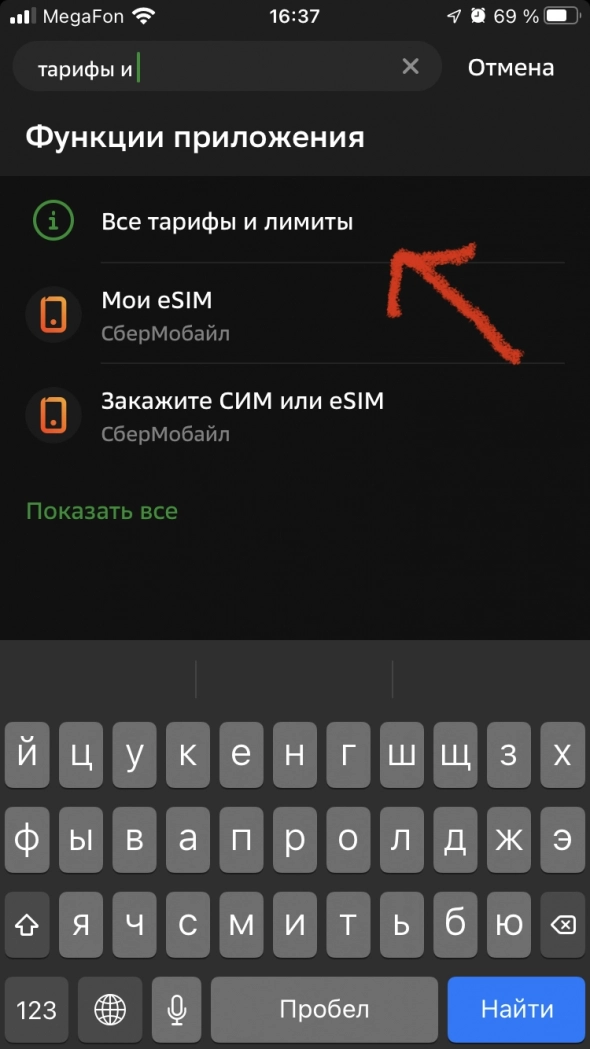

В мобильном приложении Сбера (на компе я не нашел где это делается)

В строке поиска пишем «тарифы»

( Читать дальше )

- комментировать

- 14.4К |

- Комментарии ( 72 )

Карты UnionPay не панацея

- 15 марта 2022, 18:01

- |

Если вкратце, из 5 попыток транзакций По карте прошла одна.

Не приняли карту на заправке ESSO, в местном супермаркете, в школе, в ресторане не прошла, в банкомате Hellenic Bank не дала денег, везде пишут Issuer don’t respond

Только в шарашкиной конторе банкоматов EuroNet дала снять денег, но там совершенно грабительские курсы были и до этого всего, а уж теперь и смотреть боюсь.

И к тому же комиссия за снятие 50 евро составила 3,95. То есть на чёрный день оставить можно но на постоянной основе ей пользоваться да ну нахрен.

Попробую в Lidl ещё заехать и в AlfaMega если и там ничего, то положу в дальний угол, смысла ей пользоваться никакого.

Но это только на Кипре, в Финляндии у меня ее вполне принимали когда платил за отель, в такси, в местном супермаркете и пр., в Копенгагене тоже заходил поесть в ресторан и в кофейню, тоже приняли без проблем.

Видимо сильно от страны зависит, где то лучше ситуация, где то хуже.

Пишите в каментах у кого как сработала, составим приблизительную зону покрытия😀

- комментировать

- 10.4К |

- Комментарии ( 27 )

Как сломался рынок никеля

- 14 марта 2022, 17:29

- |

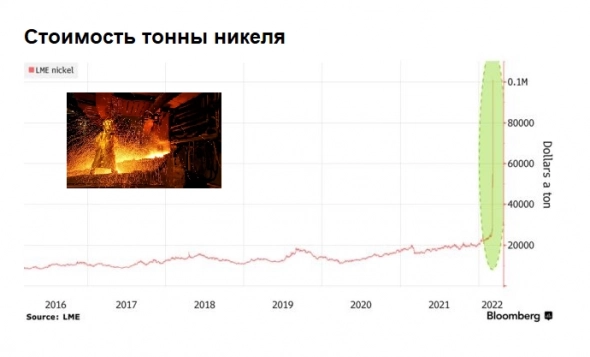

На прошлой неделе в течение двух дней цена никеля на Лондонской бирже выросла в 3 раза до $100 тыс за тонну. После этого торги металлом были остановлены на неопределенный период времени. Трейдеры называют ситуацию настоящим биржевым кризисом. Что же произошло?

Крупнейший производитель никеля в мире китайская Tsingshan Holding в прошлом году решила захеджироваться от возможного падения цен на металл. Глава компании не верил в продолжение роста цен, поэтому отдал распоряжение открыть короткие позиции по металлу на Лондонское бирже.

При снижении цены никеля, компания получила бы прибыль по биржевой позиции, которая компенсировала бы потери от снижения выручки. При росте стоимости никеля, позиция на бирже давала бы убыток, но при этом общая выручка компании выросла.

В начале марта появились опасения, что Россия может ограничить экспорт никеля. Норникель занимает 8% мирового рынка и 17% высококачественного никеля. Металл является необходимым для выпуска электромобилей. Цена на металл резко пошла вверх с $20 000 до $30 000 за тонну.

( Читать дальше )

ЦБ РФ ввел 30-процентную комиссию для физлиц при покупке валюты на бирже

- 03 марта 2022, 08:40

- |

некоторые брокеры сообщили о том, что Банк России предписал с 3 марта взимать комиссию не менее 30% при покупке физлицами долларов, евро и фунтов на бирже.

ЦБ РФ ввел 30-процентную комиссию для физлиц при покупке валюты на бирже (fomag.ru)

Разъяснения про АДР в Лондоне 2 - вторая часть марлезонского балета

- 01 марта 2022, 10:22

- |

Я получил много благодарностей от людей за мой вчерашний пост про АДР. Прежде чем начать тему — хочу сказать: Я пишу в первую очередь для тех, кто попал в акциях (и я в том числе — я это не скрываю!). Мы не смогли просчитать военный риск — он не предсказуем. Но я очень надеюсь, что мои посты помогут Вам не сделать панических сделок. Потеря денег для многих из Вас будет равносильно перечеркнутым судьбам Ваших семей, детей. Понимание тех процессов, которые сейчас происходят помогут Вам этого избежать.

Итак начинаем по фактам:

1. После ареста активов ЦБ задача страны не допустить вывода активов, валюты за рубеж — ограничения на работу с нерезидентами направленны именно на это. Причем хочу обратить внимание — ЦБ запретил именно продажу и покупку активов нерезидентам. Т.е. Резидент РФ не может действовать по поручению нерезидента и продать, как резидент, активы нерезидента на Российском рынке!

2. У нас образовались следующие независимые и никак не связанные друг от друга рынки: Фондовый рынок и рынки АДР за рубежом. Об этом мы говорили вчера.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал