Избранное трейдера Анатолий Егоров

Фьючерс си

- 02 марта 2022, 08:12

- |

Держу синтетику — шорт 19 лотов сишки под наличные 19 тыс баксов.

Дата погашения фьюча 17 марта.

Нужно обнулить позицию — продать баксы/откупить сишку.

Под ГО в рублях осталось 600 тыс руб, т.е панику пересижу максимум до 120 руб за бакс. Выше просто ИИС не примет пополнение.

Возможно что по мартовскому контракту курс сишки будет значительно выше спота за счет контанго?

Либо если нерезиденты будут массово хеджировать свои риски, через срочный рынок?

У кого какие мнения?

По текущей ситуация, что я сделал.

1. Закрыл 6 месячные вклады, открытые после 1 января 22 года.

По лимитам у меня все вклады до 6 месяцев, ОФЗ до 1,5 лет, ОФН-н до 2,5 лет (с досрочкой через 1 год).

Деньги разместил на 3 мес вкладах под 20-23% годовых.

2. Часть рублей размещу в 1,5-4 летних ОФЗ, в зависимости от ставки, по 1 млн руб раз в 7 дней.

3. Часть рублей пойдет на покупку акции, небольшими суммами раз в 7 дней.

( Читать дальше )

- комментировать

- ★4

- Комментарии ( 41 )

Покупки ВЭБа на средства ФНБ в 2008-м. Как это было

- 01 марта 2022, 16:51

- |

Решение о выделении 800+ млрд. рублей на поддержание ликвидности финансового сектора, санацию банков и покупку акций российских компаний (175 млрд. из этих 800+) было принято в конце сентября-начале октября. Я узнал о нем по прилету из Италии, так как пользоваться в Италии мобильным интернетом по российским сим-картам было все-таки дороговато, а в англоязычных каналах, транслируемых по ТВ в гостиницах, об этом не говорили.

На «раскачку» ВЭБу потребовалось 2-3 недели (больше 2-х, но меньше 3-х). Дальше дело происходило так. С 10 до 11 рынок отыгрывал вчерашнюю динамику сиплого. Вверх или вниз – это по ситуации. В 11:00-11:01 большим бидом сносились 5-10 первых оферов и бид зависал «в стакане». Ему «вливали», но он стоял, как «стойкий оловянный солдатик». Когда рынок понимал тщетность попыток пробить «неубиваемый» бид, цены уходили выше. И через некоторое время торговли без видимости этого бида в первых 10-ти бидов-оферов, большой бид снова появлялся в «стакане» на 1-2 месте. Дальше повторялось то, что было при первом появлении бида в 11:00-11:01. В 17:00 выяснялось, что в «стакане» бида нет и рынок валился, если валились штаты или оставался на месте в противном случае.

( Читать дальше )

Портфель акций на хаях, за счет чего?

- 17 февраля 2022, 12:02

- |

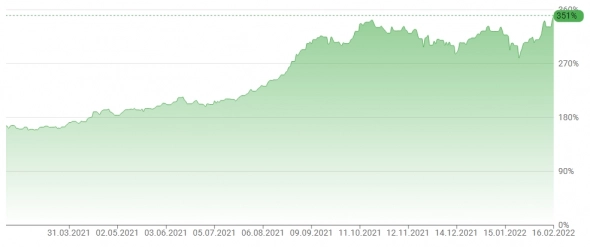

16 февраля – маленькая, но дата. Мой портфель российских акций обновил хаи, индекс пока в просадке около 15%. Как-то так.

Пишу не только из тщеславия, но и сказать мысль. Суть стратегии – моментум. Загруз счета всегда 100% лонг, плечи исключены настолько, что даже формально отключены у брокера. Никакого выхода в кеш, тем более шортов. Все хорошего и плохого, что может быть в портфеле сравнительно с индексом – следствие набора акций, и только.

Максимальный дродаун в этом падении пока был в пределах 15% от хаев, у индекса где-то в районе 25%. Понятно, что если завтра война или еще какой ужас – мой портфель полетит к черту, но он полетит туда с хаев октября 2021 года, что важно (а другие счета, надеюсь, полетят в другом направлении, что еще важнее). Пока для моих лонгов никакого падения российской фонды – еще не было.

( Читать дальше )

Яндекс.Прибыль Как заработать на потере собственной капитализации?

- 16 февраля 2022, 15:24

- |

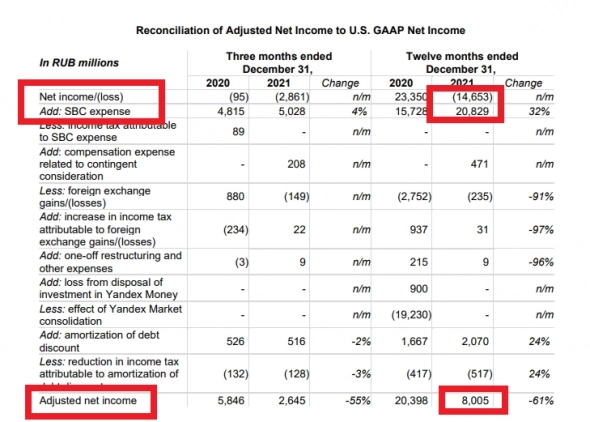

Вчера Яндекс отчитался о финансовых результатах за 2021 год.

Отчётность непростая — всё поделено не сегменты и сдобрено non-GAAP показателями. Разобраться — тяжко.

Как и любая компания, строящая экосистему, Яндекс старается подсветить свой бурный рост и развитие, используя метрики типа GMV, MAU и прочие нефинансовые данные.

Но и по части финансов Яндекс не без изысков:

Чистый убыток в 14,7 млрд рублей с помощью корректировок превращается в 8 млрд. рублей «скорректированной чистой прибыли».

Как же так вышло?

Основной статьёй, на которую был скорректирован убыток, являются SBC expenses.

Stock based compensation — опционы на покупку акций для сотрудников.

Компания очень скупо раскрывает в пояснениях к отчётности, почему в опционах произошла такая переоценка.

Но можно посмотреть на график цены акций и сделать довольно уверенное предположение, что это такое.

( Читать дальше )

🏭 НЛМК (NLMK) - обзор отчета компании за 12 мес 2021

- 16 февраля 2022, 09:44

- |

▫️Капитализация: 1358 млрд

▫️Выручка TTM: 1191 млрд(+78%)

▫️EBITDA: 534 млрд(+280%)

▫️Прибыль ТТМ: 372 млрд(х4)

▫️Net debt/EBITDA: 0,4

▫️P/E: 3,7

▫️Дивиденд 2021: 22%

✅Компания продемонстрировала рекордный рост по результатам 2021го года. Выручка вырослана 78% г/г, до 1191млрд рублей. Прибыль выросла в 4 раза, достигнув 372 млрд, против 89,2 млрд в 2020м и 86,6 млрд в 2019м.

✅По итогам 4го квартала руководство заявило о выплате 12,18 рублей на 1 акцию. Так, доходность по итогам всего 2021 года превысила 20%, что очень много, даже для российского рынка.

📈На этот позитив рынок ожидаемо отреагировал ростом. Но стоит внимательнее взглянуть на детали крайнего квартала и некоторые заявления руководства, чтоб увидеть, что не все так радужно.

❌Для начала, не радует рыночная ситуация. Бренд работает в циклическом секторе, и этот цикл хорошо заметен на

( Читать дальше )

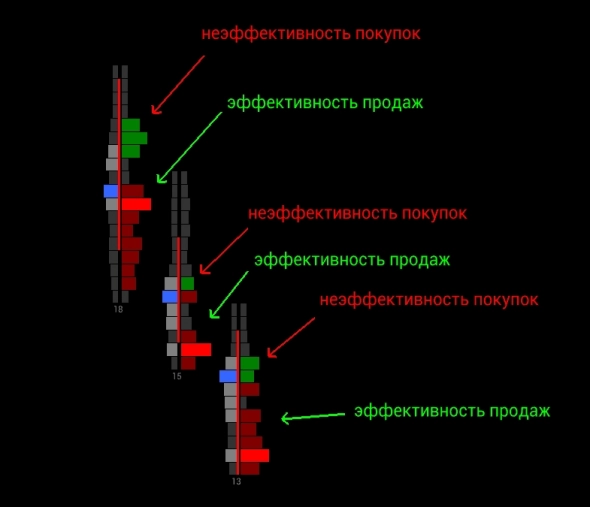

ДЕЛЬТА-КЛАСТЕРНЫЙ АНАЛИЗ СОБЫТИЙ ИЛИ КАК ПРОИСХОДИЛ РАЗВОРОТ ПО SI 10 ФЕВРАЛЯ

- 15 февраля 2022, 00:28

- |

Начнем пожалуй с дельта-кластерного анализа. Ничего сложного в этом анализе нет, главное что наглядно и чисто биржевая информация с ленты, ничего додумывать и придумывать не нужно. Вот для примера свечи 4,7 и 8 февраля, левая сторона объём, правая дельта между покупками и продажами. Давайте проанализируем их только с точки зрения ЭФФЕКТИВНОСТИ ИЛИ НЕЭФФЕКТИВНОСТИ покупок/продаж. Что мы видим? — неэффективность покупок и эффективность продаж. Цена всегда уходила ниже от зоны покупок, что говорит о неэффективности покупок а ниже появлялись продажи, которые давили на цену и проталкивали её ещё ниже, что говорит об их эффективности. Как мы видим, цена каждый раз спускалась на эффективности продаж.

.

( Читать дальше )

Простая стратегия преумножения, без спекуляций, чем лучше точка входа, тем больше.

- 13 февраля 2022, 12:45

- |

Выбрать облигации только с постоянным купоном, убрать облигации с амортизацией(частичной выплаты долга). Желательно с большим купоном. С маленьким купоном облигации стоят дешевле и на них выгодней заработать уже на их росте, после смены парадигмы с повышения ставок на смягчение. Погашение в любом случае будет по 1000 руб. за штуку, то есть, купив даже сейчас и подождав погашения, это будет плюсовая сделка.

Для чего получать проценты раз в месяц, а не два раза в год?

( Читать дальше )

Теория про фибы

- 11 февраля 2022, 18:33

- |

В своём анализе и прогнозах я очень часто использую уровни Фиббоначи (оно же «фибы»). Замечу что никакого правильного использованиях фиб не существует, так как различные авторы предлагали очень разные варианты применения, в том числе и прямо противоречащие идеям других теоретиков. Правильного понимания фибкам тоже поэтому не существует, а потому появляется возможность сраться в коментах и вычислять по айпи. Я опишу то что мне понравилось, и оно может сильно расходится с другими теориями что такое правильные фибки.

Кратко

Если совсем кратко: есть движение цены (допустим наверх), при каждом движении цены в идеальной ситуации имульс должен превысить уровень Фибоначчи и чуть выше него развернуться вниз на коррекцию (в более редких случаях разворачивает в аккурат на уровне фибе до копейки, ниже объясню почему так бывает). Но это в идеальной ситуации только, которых вообще не бывает. А в реальном рынке одни фибки сработают, другие — нет. Вот пример реального движения как оно было.

( Читать дальше )

Про тарифы брокеров на срочном рынке. Помните про комиссию биржи и подводные камни в тарифе.

- 11 февраля 2022, 10:54

- |

0,24к на любой контракт.

открытие, тариф инвестиционный

(про к — возможно опечатка)

Оказалось, что по этому тарифу ещё платите

+ Биржевой сбор

Зависит от условий биржи

Исполнение фьючерсных контрактов, исключая поставочные товарные фьючерсные контракты

1 ₽с контракта

+ биржевой сбор, зависит от условий биржи

Закрытие позиций на срочном рынке

4 ₽с контракта

+ биржевой сбор, зависит от условий биржи

то есть, например

вы купили фьючерс на индекс РТС

заплатили 0,24 рубля. Заплатили комиссию биржи 5,06р итого 5,3р www.moex.com/ru/contract.aspx?code=RTS-3.22

При закрытии позиции в другой день (если сделка скальперская, то бирже не платите за вторую сделку) вы платите ещё 5,06 бирже и 4 рубля по тарифу.

Итого на круг (как писал автор поста) 5.30+5,06+4=14,36р

в комментариях написали про 4 рубля:

( Читать дальше )

Как конкретно зарабатывать на рынке?

- 10 февраля 2022, 00:59

- |

На рынке можно зарабатывать разными способами.

Лично я использую портфель реверсивных систем, основанных на линейных индикаторах.

Линейные индикаторы — это нечто, известное всем. МАшки — это линейный индикатор. Боллинджер — это уже нелинейный индикатор.

Давным давно я выяснил (и несколько лет назад опубликовал на СЛ), что нашел оптимальный стационарный линейный индикатор — и он показывает более, чем слабые результаты на долгосроке. Ну т.е. всегда работает в плюс, но плюс на сделку (обычно) не превышает спрэд, поэтому разбогатеть на этом невозможно.

3 года назад я открыл для себя эффективно работающие нестационарные линейные индикаторы — и сделал первый шаг на пути к Граалю.

ВОПРОС:

1. Вы используете стационарные индикаторы? (не меняете их параметры долгое время)

2. Или перестраиваете коэффициенты индикатора на каждом баре? (это правильно)

С уважением

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал