Избранное трейдера Инвестор Эдуард

🖥 Softline (SFTL) - что мы узнали на Дне инвестора?

- 19 февраля 2024, 10:42

- |

▫️Оборот 2023:91,5 млрд (+29% г/г)

▫️Валовая прибыль 2023: 23,6 млрд (+92% г/г)

▫️скор. EBITDA 2023: 4,4 млрд (+72% г/г)

▫️Чистая прибыль 2023: 4,5 млрд ₽ (-30,7% г/г)

▫️ND / EBITDA: 1,8

▫️fwd P/E 2024: 16

▫️fwd дивиденд 2023: 0%

▫️fwd дивиденд 2024:3%

Телеграм: t.me/+Sh-aXTTRdpMyYzky

👉 Результаты отдельно за 4кв 2023г:

▫️Оборот: 39 млрд (+53,8% г/г)

▫️Валовая прибыль: 11,1 млрд (+105,6% г/г)

▫️скор. EBITDA: 2,7 млрд (+6,4% г/г)

▫️Чистый убыток: -2 млрд ₽

✅ По итогам года доля собственных решений в обороте вырослоуже до 23,4% и теперь на них приходится 66% валовой прибыли. Валовая рентабельность от продаж собственных решений в среднем составила 66% против всего 13,5% рентабельности продаж сторонних сервисов и продуктов.

✅ Менеджмент представил прогноз на 2024г: ▫️Оборот:> 110 млрд (+20% г/г) ▫️Валовая прибыль:> 30 млрд (+27% г/г) ▫️скор. EBITDA:> 6 млрд (+36,4% г/г) Исходя из этого можно предположить, что чистая прибыль будет около 3 млрд рублей и fwd p/e 2024 около 16. Темпы роста замедляются, что ожидаемо, но прогноз по-прежнему предполагает существенный рост и постепенное улучшение маржинальности на уровне EBITDAс 4,8% до 5,5%.

( Читать дальше )

- комментировать

- ★2

- Комментарии ( 6 )

Самые высокие дивиденды 2024 по версии БКС

- 18 февраля 2024, 16:48

- |

Рекордные снегопады сменятся рекордными дивидендами, сообщают метеорологи и внезапно аналитики БКС, обновившие свои прогнозы на ближайшие 12 месяцев. Здесь все: Сургут, Татнефть, Сбер, Никита, Стас, Гена, Турбо и Дюша Метёлкин... Смотрим!

Прогнозы от других ребят тут:

- Лучшие дивидендные акции 2024 года от Альфа-Банка (NEW)

- Топ-7 дивидендных акций от аналитиков Sber CIB

- Топ-20 дивидендных акций от АТОН с дивдоходностью до 20%

- Топ-10 дивидендных историй 2024 года от УК Доходъ

Заодно можно посмотреть, кто каких фаворитов видит. Скоро будут и другие подборки, не пропустите.

Как считают? Прогнозы на выплаты в ближайшие 12 месяцев от компаний в зависимости от дивполитики и отчётности. Северсталь, например, уже объявила (11,95%), так что её в топе нет. Любопытно, что прогнозы разных аналитиков отличаются, например, в топе у Альфы нет Сбера, а у БКС есть на 7 месте. БКС прогнозирует в топе и Роснефть, и Транснефть, и МТС, но в топе нет Совкомфлота и Магнита. Го, от меньшего к большему.

( Читать дальше )

О чудесной природе сложных процентов

- 17 февраля 2024, 21:19

- |

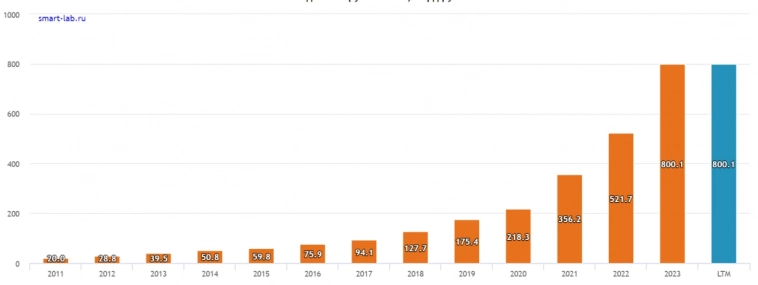

О чудесной природе сложных процентов напоминает выручка Яндекса, которая выросла в 40 раз за 12 лет: https://smart-lab.ru/q/YNDX/MSFO/revenue/

А это всего лишь CAGR-темп 36% годовых. Еще бы дивиденд у Яндекса рос такими же темпами, цены бы ему не было😁

36% если после налогов дадут 40Х за 12 лет.

Неплохая цель, ориентир для долгосрочных разумных инвесторов.

Вроде не так уж много, но из года в год, почти нереально.

Вроде не так уж много, но из года в год, почти нереально.

Все мы умные пока рынок бычий. Но как только наступает очередной 2008й, 2011й, 2022й, мы начинаем вести свой трек с чистого листа практически😁

Акции с самой большой дивидендной доходностью

- 17 февраля 2024, 13:29

- |

Аналитики ВТБ снова радуют нас и на этот раз они отобрали 20 российских акций с наибольшей дивидендной доходностью на следующие 12 месяцев.

- Сургутнефтегаз-п 21,1%

- Северсталь 16,2%

- Мечел-п 14,9%

- ЮМГ 14,2%

- Лукойл 13,4%

- НЛМК 13,4%

- Башнефть-п 13,3%

- Сбербанк 12,6%

- Сбербанк-п 12,6%

- Мать и Дитя 12,3%

- МТС 12,2%

- Эталон 11,9%

- Газпром 11,4%

- Транснефть-п 11,2%

- Башнефть 11,1%

- ЛСР 10,6%

- Novabev Group 10,6%

- Ренессанс Страхование 10,2%

- Газпром нефть 9,8%

- Ростелеком-п 9,6%

Сверил новый прогноз ВТБ со старым, в целом данные совпадают. Заметил только появление ЮМГ, и исчезновение ЕвроМедЦентра. шютка 😂

16.02.2024 Станислав Райт — Русский инвестор

Если вам интересна тема инвестиций, ранней пенсии, финансовой независимости, то вы можете подписаться на мой канал в Телеграмм. Там намного больше публикаций на данную тему, и можно прочитать практически обо всех семи годах инвестирования. К сожалению, на smartlab я начал выкладывать свои посты только недавно.

( Читать дальше )

Softline - пора покупать? Русал - вверх или вниз? Фосагро готовится к выстрелу? (цели по акциям)

- 17 февраля 2024, 11:20

- |

На этой неделе у меня состоялась интересная беседа со знакомым психиатром. Нет, не по поводу моего ментального здоровья, пока держусь)) Мы говорили о трейдинге, а точнее о проблемах которые с ним связаны, такие как эффект FOMO, тильт, дисциплина т.е. чем это вызвано и как это можно решить.

До некоторых моментов я дошёл самостоятельно, но было отрадно найти подтверждение своих умозаключений в словах такого специалиста.

Однако, один момент я всё-таки упустил и на мой взгляд он имеет решающее значение. Понял это когда Марина Анатольевна отвечала на третий вопрос.

На самом деле, вещи элементарные… но почему-то мы им не придаём значения.

⠀

⠀

👉 1. Индекс Мосбиржи - Есть остановка в виде небольшого боковичка под зоной 3300 и, я считаю, что это очень хорошо.

– Почему?

Потому что от этого боковичка можно будет оттолкнуться как вверх — с целью к зоне 3683, так и вниз — с целью обновления ближайших локальных лоев.

( Читать дальше )

Пополнил ИИС на 100 000 в феврале. Что купил, что планирую покупать?

- 17 февраля 2024, 07:37

- |

Отпуск позади, а значит можно найти время на новые инвестиционные покупки. Поскольку ИИС ещё не пополнен на плановую сумму, пополняю именно его. Обычно вялый февраль в этот раз порадовали IPO Делимобиля и Диасофта, в которых я поучаствовал, ну и никто не отменял план, по которому я действую.

О том, что я покупал в январе, можно прочитать тут, ну а теперь погнали в февральскую вьюгу.

Вместе с февральской суммой ИИС уже пополнен на 50% от плана — на 200 000. 400 000 гарантируют максимальный налоговый вычет, а за прошлый год я надеюсь получить его в марте. По упрощёнке мой брокер уже сгрузил информацию, а вот работодатель не спешит делиться данными о моих доходах. На начало февраля портфель был на 3,1 млн, если ничего необычного не произойдёт, то в отчёте за февраль будет более 3,25 млн, не пропустите.

Вообще, в планах на этот год пополнение ИИС и БС минимум на 1,2 млн. Если доходы будут позволять, то и больше. Кроме пополнения, естественно, в планах и покупки.

( Читать дальше )

Владимир Лавров, СЕО Софтлайна: в течение следующих 5 лет Компания ожидает пятикратного роста капитализации за счет успешной реализации утвержденной стратегии Группы — День Инвестора Softline

- 16 февраля 2024, 17:34

- |

15 февраля ПАО «Софтлайн» (ГК Softline, Компания или Группа, MOEX:SOFL), ведущий поставщик решений и сервисов в области цифровой трансформации и информационной безопасности, развивающий комплексный портфель собственных продуктов и услуг, объявляет об итогах Дня инвестора. На мероприятии топ-менеджеры Группы объявили финансовые итоги 2023 года, подтвердили стратегию до 2030 года, дали прогноз развития Группы на 2024 год.

Рассказывая о ключевых итогах года, Артем Тараканов, финансовый директор (CFO) ПАО «Софтлайн» обратил внимание, в частности, на рост валовой прибыли и валовой рентабельности:

«Мы достигли впечатляющего роста по валовой рентабельности в 2023 году — на 8 процентных пунктов, до рекордного значения в 26%. Доля собственных продуктов Группы увеличилась практически до 60% в структуре валовой прибыли, которая также практически двукратно возросла — до 23,6 млрд рублей. Мы пришли к потрясающему результату и уверенно движемся дальше».

( Читать дальше )

Сделки акционеров компании

- 16 февраля 2024, 13:31

- |

Добрый день!

Вчера вечером вышел Указ Президента РФ (ссылка на статью в РБК ниже), который разрешил продажу долей инвестиционного фонда Baring Vostok в Ozon (примерно 30%) и в Группе Ренессанс страхование (менее 10%) в пользу российской команды этого фонда «Восток Инвестиции». Таким образом, документ завершает раздел активов и реструктуризацию между этими фондами.

Реструктуризация владения между фондами Baring не окажет никакого влияния на операционную деятельность нашей компании и способность выполнять обязательства.

На наш взгляд, новость положительная для нас как для эмитента на Бирже, так как один из наших крупных акционеров теперь получает дружественный в России статус, снимается неопределенность в отношении этого инвестора.

По информации в СМИ, фонд «Восток Инвестиции» не собирается продавать свою долю в Группе Ренессанс страхование.

Ссылка на статью: https://www.rbc.ru/technology_and_media/15/02/2024/6565be589a794708d3d37386

Причина роста Софтлайна в акценте на собственные разработки - Мир инвестиций

- 16 февраля 2024, 12:40

- |

Анализ: Главный драйвер — собственные решения. Причина роста, на наш взгляд, заключается в акценте Софтлайна на собственные решения, продажи которых выросли в три раза. Именно собственные разработки дают бо́льшую часть валовой прибыли (60% за год), так как они маржинальнее сторонних решений (40% валовой прибыли за год).Булгаков Дмитрий

«БКС Мир инвестиций»

Впрочем, компания пока не раскрыла полной отчетности по МСФО (планируется в марте), поэтому мы дождемся дополнительной информации для обновления нашей модели. По нашим прогнозам, в 2024 г. продолжит расти EBITDA — до RUB 6.6 млрд (ориентир менеджмента — не менее RUB 6 млрд).

Софтлайн подтвердил свой прогноз на 2024 год, есть вероятность повышения прогнозов в будущем - СберИнвестиции

- 15 февраля 2024, 17:21

- |

Финпоказатели выросли намного сильнее, чем ожидалось. В 2023 году валовая прибыль группы «Софтлайн» выросла на 92% до 23,6 млрд руб., а скорректированная EBITDA — на 71% до 4,4 млрд руб., превысив прогнозы аналитиков SberCIB Investment Research соответственно на 34% и 25%.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал