Избранное трейдера Дмитрий Думин

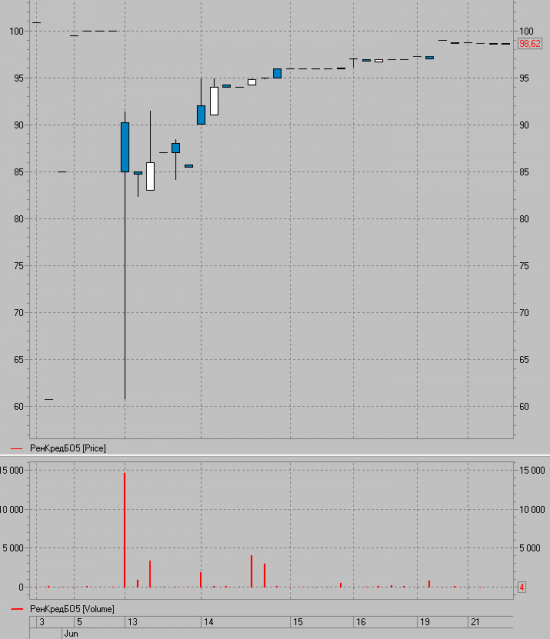

Распродажа Ренессанс Кредита закончена

- 22 июня 2017, 10:45

- |

Есть покупатель по 98, можно об него закрываться.

Как альтернативный вариант, 30.07.2017 будет оферта, на ней сдать по номиналу, но это дополнительные риски.

- комментировать

- 63 | ★2

- Комментарии ( 12 )

MCSI. Китай. Изменение индекса.

- 21 июня 2017, 14:11

- |

( Читать дальше )

Автомобильный рынок России

- 20 июня 2017, 23:20

- |

Такого обвала не было со времён кризиса 2008 года. В 2016 минус начал сокращаться, и наконец, в этом году показатель пошёл вверх. С января по май в России продано 577 тысяч легковых машин. Это без вторичного рынка, только новые.

Самый популярный производитель – АвтоВАЗ и его модельный ряд. Россияне больше всего покупают модели этого завода.

( Читать дальше )

Сырьевой индекс GSCI. Возможные факторы роста нефти.

- 19 июня 2017, 14:42

- |

S&P GSCI – один из самых известных индексов, который служит ориентиром для оценки сырьевого рынка. В данный индекс в 2017 году входят 24 сырьевых компонента, торгующихся на биржах США и Великобритании. Сырая нефть имеет наибольший вес в индексе – 22,8% у марки WTI и 16,49% у марки Brent. В 2017 году отношение индекса GSCI к S&P 500 впервые с создания индекса GSCI в 1970 году упало ниже 1 и составило 0,92 в мае. При этом медианное отношение за весь период составляет 4,2. Последний раз отношение индексов опускалось близко к 1 в 1999 году перед пузырем dot-com.

Ежемесячное отношение индекса GSCI к S&P 500 Источник: Bloomberg, investing.com, расчет QBF

Существенную часть индекса GSCI занимает нефть, поэтому снижение ее котировок привело к просадке индекса в 2014-2016 годах. Одновременно с этим рос индекс S&P 500. В настоящее время представляет интерес, какие факторы могут привести к развороту на увеличение отношения GSCI к S&P 500. Поскольку сырье номинировано в долларах, то макроэкономические показатели необходимо брать по американской экономике. Среди макроэкономических показателей, которые потенциально могут оказать влияние на индекс GSCI, выделяются инфляция в США, динамика доллара, ставка ФРС США, общемировая конъюнктура рынка и другие.

Сырьевые товары часто используются для хеджирования инфляционных рисков. Это объясняется тем, что в индекс потребительских цен включаются нефть, продовольствие и другие товары, которые входят в индекс GSCI. В связи с этим индекс GSCI и годовая инфляция в США демонстрировали среднюю положительную корреляцию с 1970 года по май 2017 года в 0,41. Стоит отметить, что чем меньше рассматриваемый период, тем выше корреляция: на отрезке 2000-2017 годов корреляция уже составляет 0,78, а в последние 10 лет, с 2007 года по май 2017 года, – 0,85. Таким образом, взаимозависимость GSCI и инфляции подтверждается статистическими данными. В настоящее время годовая инфляция в США увеличивается, хотя последние данные настораживают: в мае темпы роста цен сократились до 1,9% г/г после 2,7% г/г в феврале. С 1971 года по май 2017 года инфляционная бета по индексу GSCI составляла 3,4. Это означает, что увеличение инфляции на 1% приводит к росту индекса GSCI на 3,4%. При этом если брать промежуток с 1987 года, когда нефть была включена в индекс, по май 2017 года, то инфляционная бета вырастает до 13,8. Это показывает, что увеличение цен приводит к существенному росту индекса GSCI.

Ежемесячное изменение индекса GSCI, г/г (левая шкала) и годовая инфляция в США (правая шкала)Источник: Bloomberg, Bureau of Labor Statistics, расчет QBF

( Читать дальше )

Это не просто рецензия!

- 17 июня 2017, 11:46

- |

Каждый из нас, ну или почти каждый, читал данную книгу.

Впечатления у каждого из нас разные, в зависимости от торгового опыта!

Я прочитал не одну рецензию на данную книгу, но везде встречал восхищение с элементами «Серости», т.е. рецензии были сухими, я бы даже сказал «Вялыми»!

Я решил восполнить этот пробел у нас на Смартлабе, и в первый раз написать свою собственную рецензию на книгу.

Читал «Воспоминания биржевого спекулянта» 4 раза, 4-и раза Карл, и каждый раз, находил, что-то новое для себя, вот что значит Классика!

По другому книгу называют ещё: Библия трейдинга!

А, вот почему:

Тем, кто ищет легких денег, неизменно приходится платить за привилегию послужить окончательным доказательством того, что в нашем черством мире легких денег просто не бывает.

( Читать дальше )

Григорий Исаев: про индексные ETF и оттоки из активных фондов

- 16 июня 2017, 12:22

- |

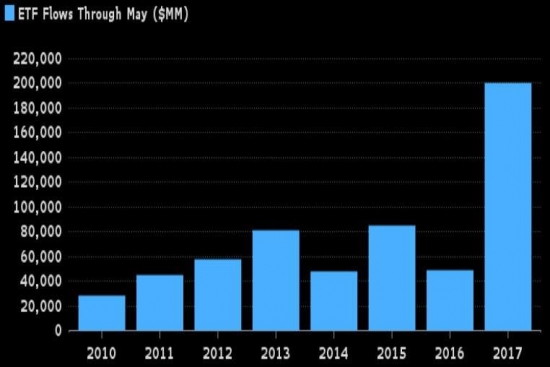

Вот такая вот феерическая картина у нас по притокам в ETFs в этом году.

Немногие кстати понимают, что подобные потоки

а) увеличивают агрегированный риск инвесторов

б) толкают рынок выше значительно и продолжают надувать пузырики.

Центробанки тут ни при чем :). Сейчас объясню почему.

Большинство этих притоков естественно не новые деньги, а деньги, которые инвесторы достали у активных управляющих либо забрали из облигаций и т.д. В случае облиг надеюсь понятно почему это более рискованно. Посмотрим на активные vs индексные (не “пассивные”, пассивность etfs — это оксюморон, индексные — это реально такие же активные, просто медленные и по известной стратегии).

Активные управляющие бывают разные, но в основном конечно они пытаются покупать дешевые акции и не покупать дорогие. Т.е. тяготеют так или иначе к value инвестированию. В ETF в среднем (они бывают конечно тоже самые разные и даже активные, но львиная доля притоков — это все же олдскул индексные фонды) все не так — чем дороже стоит бумага, тем выше при прочих равных ее вес, тем больше денег туда заходит, когда приходят в фонд новые деньги. Это чистая математика.

Соответственно чего происходит когда идут такие массивные изъятия денег у активных фондов и притоки в пассивные? Активные фонды вынуждены продавать свои более дешевые в среднем акции, причем продают как правило наиболее дешевые, чтобы резать так сказать loosers. После чего эти деньги уходят в индексные фонды, которые чем дороже акция, тем больше денег в нее заливают.

В результате в среднем идут огромные притоки в momentum/glamour stocks и оттоки из value. Не удивительно что последние годы value относительно других факторов находится в полной заднице. Подобная картина, только в меньшем масштабе наблюдалась последний раз в 99 году кстати, тогда каждый инвестор и его собака покупал только недавно появившиеся SPDR и QQQ. Сколько это может продолжаться — вопрос, но рано или поздно конечно оно закончится и даже развернется. Естественно при такой картине как сейчас надеяться что индексы акций американских дадут лет через 7-10 хоть что-то похожее на их среднюю историческую доходность — очень глупо. Многие очень успешные исторически компании и аналитики сейчас прогнозируют на таком горизонте реальную доходность около и даже ниже нуля для голубых фишек американских. Забавно что российские инвесторы многие по наблюдения давно тоже ломанулись в этот тренд, хотя, не смотря на все риски, дома можно найти очень хорошие бумаги по очень хорошим ценам (а уж если ты живешь в РФ, то чего тебе эти риски ты их итак несешь каждый день).

Дивиденды2017.Даже если ИндексММВБ будет 100, дивиденды всё равно поступят вам на счет.

- 15 июня 2017, 22:05

- |

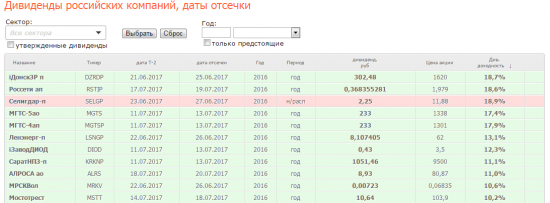

Сегодня были рекордные обьемы торгов на МосБирже. Кто-то лихорадочно продавал, а кто-то покупал

Сегодня Индекс ММВБ, который в последнее время находился на уровнях годичной давности, сделал нырок вниз

дивиденды всё равно поступят вам на счет." title="Дивиденды2017.Даже если ИндексММВБ будет 100, дивиденды всё равно поступят вам на счет." />

дивиденды всё равно поступят вам на счет." title="Дивиденды2017.Даже если ИндексММВБ будет 100, дивиденды всё равно поступят вам на счет." />

Сегодня были возможности купить ряд бумаг с повышенной ДД

( Читать дальше )

Распадская - лидер угольщиков

- 14 июня 2017, 20:06

- |

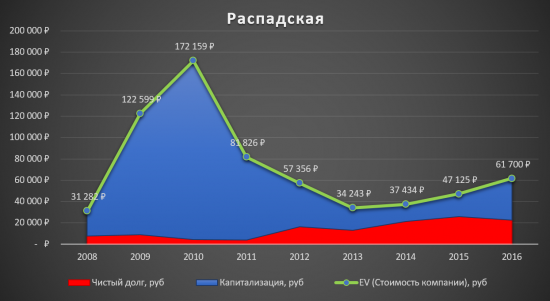

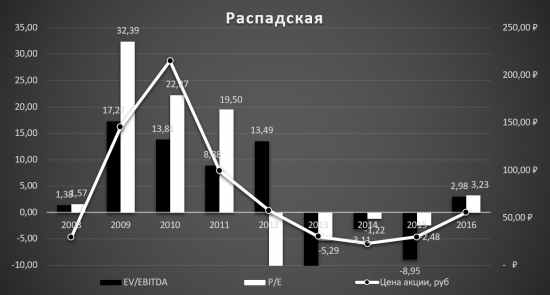

Фундаментальный анализ: Все расчёты проведены самостоятельно, данные были взяты из отчётов компаний по МСФО в млн. рублей.

Начну с оценки Распадской, стоимость компании 61,7 млрд. рублей, из неё 22,4 млрд. рублей чистый долг.

Исходя из мультипликаторов оценки компании, Распадская стоит очень дешево на мой взгляд.

( Читать дальше )

Мостотрест - Аналитический обзор!

- 07 июня 2017, 18:10

- |

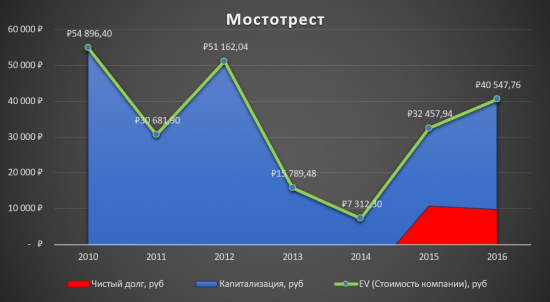

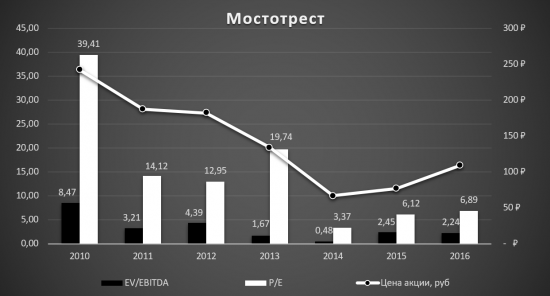

О компании: «Мостотрест» — ведущая мостостроительная компания России по объему выручки в части работ, выполненных своими силами, по данным независимого отраслевого консультанта PMR. Компания специализируется на строительстве и реконструкции автодорожных, железнодорожных и городских мостов, дорог, а также других инженерных сооружений.

Фундаментальный анализ: Все расчёты проведены самостоятельно, данные были взяты из отчётов компаний по МСФО в млн. рублей.

Начну с оценки Мостотреста, стоимость компании 40 млрд. рублей, из неё только 9 млрд. рублей чистый долг.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал