Избранное трейдера Дмитрий Думин

S&P 500, текущая ситуация

- 22 октября 2017, 14:48

- |

Последнее время рынок уже маленько стал напоминать наперсточника на базаре, из разрядка кручу верчу… хочу. Но при этом как бы там в прошлый четверг не устроили встряску на дневном графике как была, так и осталась фигура «бычий флаг», как это видно из графика.

Резкие продажи в четверг сложно аргументировать логически, то ли это была дань памяти 19 октября 1987 года, как «черному понедельнику», то ли просто было необходимо выставить попутчиков из позиций и кроме того еще усилить собственные об их стоп приказы. Потому как по сути объемы ниже 2550,75 прошли очень большие и все на ETH сессии, а регулярную даже не пустили ниже отметки 2545.

Но стоит так же обратить внимание еще на два факта:

1. Изначально продолжение роста в пятницу было на ETH сессии и потом практически большую ее часть было сползнание обратно. Выкуп же на регулярной как и ночное движение был практически на нейтральных объемах. То есть я хочу сказать, что не особо наблюдал продажи. Да иногда было некое давление как сдерживающий фактор, но так что бы очень приличных объемов на продажу не видно было;

( Читать дальше )

- комментировать

- 14 | ★1

- Комментарии ( 97 )

Polymetal - время для покупки!

- 03 октября 2017, 19:42

- |

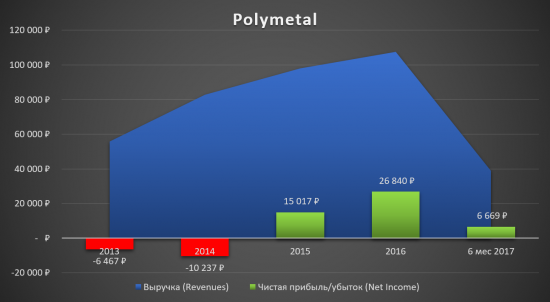

Фундаментальный анализ: все расчёты проведены самостоятельно, данные были взяты из отчётов МСФО в млн. руб. за период 2013-2017 год.

Рублёвая выручка неуклонно росла каждый год, в принципе, как и долларовая. Выручка в первом полугодии 2017 года выросла на 15% до US$ 683 млн по сравнению с первым полугодием 2016 года («год к году») за счет роста производства и строгого контроля запасов, позволившего сократить сезонный разрыв между производством и реализацией на Дукате, Омолоне и Албазино. Объем продаж золота составил 380 тыс. унций, увеличившись на 19% по сравнению с аналогичным периодом прошлого года.

( Читать дальше )

"Святой грааль" для инвесторов по версии Рэя Далио

- 03 октября 2017, 18:40

- |

Алекс, совладелец ресурса macro-ops.com, делится с нами своим открытием по поводу скрытой власти корреляции.

Оригинал DAILY SPECULATIONS: THE HOLY GRAIL OF INVESTING

Картинка из книги Рэя Далио об откровениях, которые перевернули жизнь великого инвестора (“Principles”).

Она иллюстрирует силу корреляции в снижении риска и увеличении доходности в правильно диверсифицированном портфеле. Как видно из графика, можно иметь в портфеле 2000 инструментов с 60% корреляцией, но риск отклонения снизится только с 10% до 8%. При этом, имея на руках только пять инструментов с 10% корреляцией между ними, можно получить снижение риска с 10% до 6%. В два раза больше! И на Рэя Далио такое открытие повлияло как на Эйнштейна его формула E=mc2.

( Читать дальше )

Фонды emerging markets предпочитают российские акции

- 03 октября 2017, 17:37

- |

Таким образом, Россия — лидер по этому показателю среди других развивающихся рынков. Все это происходит, несмотря на продолжающееся ужесточение санкций против России, а также сохранение низких цен на нефть..

Основатель Copley Fund Research Стивен Холден:

«В настоящее время позиции фондов в российских акциях существенно выше веса страны в индексе MSCI EM, причем это превышение (overweight) является наибольшим среди развивающихся государств и отмечается впервые с начала отслеживания нами этих данных в 2011 году»

Согласно данным Copley, которые основаны на показателях 126 фондов акций emerging markets с совокупным

( Читать дальше )

Как порвать МФД?

- 02 октября 2017, 16:29

- |

Ну что ж. Антураж и родил собственно идею.

В ноябре я приглашу всех активных адекватных участников нашего форума акций на двухдневный инвестиционный мозговой штурм в Пушкине (Санкт-Петербург).

В одну из суббот ноября я устрою нам в отличном ресторане Пушкина небольшое созидательное мероприятие с разбором рынка, инвест.идей по акциям и увлекательного тематического общения.

Мероприятие я полностью оплачу из своего кармана (кроме алкоголя).

Для всех, кто соберется приехать из других городов, я организую и оплачу размещение в местной гостинице.

Ну и в последующее за мероприятием воскресение я проведу для вас лично увлекательную экскурсию по Пушкину.

Чтобы получить приглашение на это мероприятие необходимо:

1. Быть инвестором на российском рынке акций.

2. Иметь аккаунт на смартлабе

3. В октябре принимать активное участие в обсуждении российских акций на форуме акций смартлаба

4. Получить приглашение в конце октября и подтвердить участие.

Для всех случайных лиц, которые не имеют интереса на рынке акций, или которые не участвуют в жизни форума, мероприятие будет закрыто.

В идеальном варианте, я представляю себе встречу 10-12 единомышленников, без балагана.

Так же мы можем пригласить на встречу специального гостя — одного интересного вам авторитетного инвестора, который например не может или не хочет быть с нами на форуме, но которому интересен данный формат мероприятия. Если есть идеи, кого позвать, пишите.

Настраиваемся на 4-5 ноября.

Заочно приглашаются: Ремора, Электромонтёр, Роман Ранний, Malishok, Марэк, Malik.

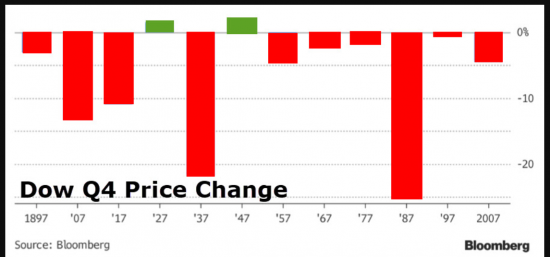

Будет ли "ЖАРА" в 4 ом квартале?

- 02 октября 2017, 15:57

- |

Я вообще-то сам не торгую, исходя из сезонных закономерностей. Хотя надо признать, что совсем списывать со счетов сезонный фактор не стоит. Сегодня наткнулся на очень интересную выкладку, как ведет себя американский рынок акций в 4-ом квартале в года, которые заканчиваются на цифру 7. И почти всегда рынок падает по итогам 4 ого квартала. Похоже, что и в этом году 4-ый квартал также может закрыться в минус. Напомню, что с момента избрания Трампа на американском рынке акций не было даже 3% коррекции. Т.е. с каждым днем шанс на хорошую коррекцию только увеличивается.

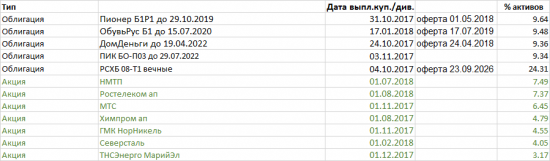

Мой доходный портфель: облигации "второго эшелона" + дивитикеры

- 02 октября 2017, 13:56

- |

60% облигаций, 40% дивитикеров (текущих и потенциальных). Со временем доведу долю облигаций до 80%, для надежности.

Химпром — рисковый актив, но похвальна тенденция выплаты промежуточных дивидендов. Показатели, кроме уровня долга, тоже хороши. Но рентабельность компании выше среднего, не опасно.

ТНСЭнерго Марий Эл — понимаю, что дивиденд разовый и из нераспределенки. Но компания недооценена по всем мультипликаторам, кроме P/B. Тем не менее, рентабельность данного энергосбыта высока, уровень долгов невысокий.

Ростелеком ап — пересмотрел свой взгляд. Рентабельность компании невысокая, поэтому дивиденды лучше реинвестиций. Поскольку компания будет монопольным поставщиком услуг для госорганизаций и собирается распродать ненужную недвижимость, денежный поток может вырасти. Взрывного роста капитализации не жду, просто дивитикер, более выгодный, чем ОФЗ.

ГМК НорНикель и Северсталь — компании с долларовой выручкой, не повредят.

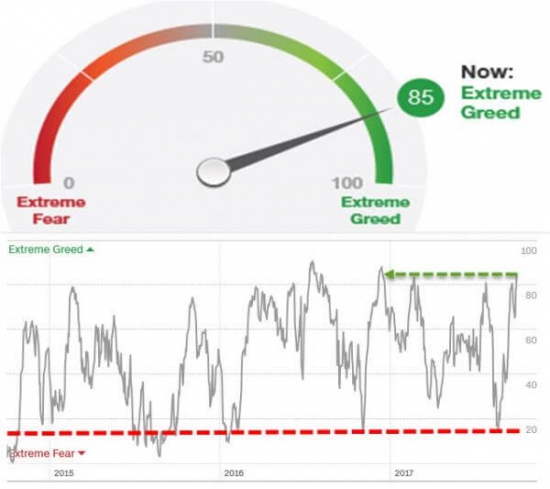

Этот сентябрь был самый спокойный за всю историю рынков. Индекс страха и жадности.

- 02 октября 2017, 11:42

- |

Новый рекорд в размере открытых позиций во фьючерсах на VIX.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал