Избранное трейдера Дмитрий Думин

Как считать дивиденд по обыкновенной акции ВТБ за 2018?

- 01 июня 2018, 11:46

- |

дивиденд по обыкновенной акции ВТБ за 2018?" title="Как считать дивиденд по обыкновенной акции ВТБ за 2018?" />

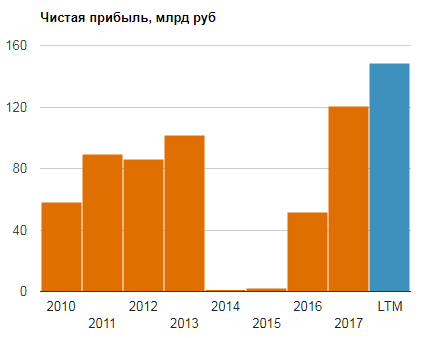

дивиденд по обыкновенной акции ВТБ за 2018?" title="Как считать дивиденд по обыкновенной акции ВТБ за 2018?" />А акции интереснее не стали. Более того, в 2015-м они стоили аж 8 копеек! Почему? Я давно говорил, что акции ВТБ просто были банально и сильно переоценены в прошлом, т.к. искусственно поддерживались. Поэтому когда наступило реальное улучшение бизнеса, на акциях это не отразилось.

Пробуем разобраться с фундаменталом.

Смотрим как связаны прибыль с ценой акции.

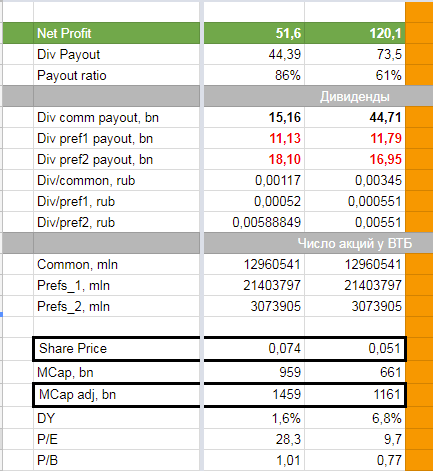

Обычка = треть уставного капитала ВТБ. До этого года на нее приходилось меньше половины прибыли.

Смотрим как полученная прибыль растекается по акциям:

Чтобы сосчитать, сколько надо заплатить прибыли на обычку, ВТБ посчитал среднюю цену за 2017 год и приравнял доходность по обычке к доходности префов. Кстати решение о том, чтобы сравнять дивдоходность по обычке и префам, принятое ВТБ в начале апреля, было прям невероятным подарком для владельцев обычки (выплата выросла в три раза), правда и это не помогло — акция стоит сейчас еще на 7% дешевле, чем до принятия того решения.

Доходность префов считается просто, их два — один с ценой 0,01 руб а другой 0,1 руб.

Я за вас посчитал, и упростил задачу.

( Читать дальше )

- комментировать

- 5.8К | ★14

- Комментарии ( 11 )

EXANTE в Сколково на Russian Blockchain Week 2018

- 31 мая 2018, 17:57

- |

Ликвидность, маржинальная торговля, а также возможность купить спот и контракт на биткоин с единого счета – все это есть в EXANTE. Об этом рассказал CEO EXANTE Алексей Кириенко на конференции Russian Blockchain Week 2018 в Сколково.

Посмотрите выступление Алексея, чтобы узнать о производных инструментах на криптовалюты и как на них заработать.

( Читать дальше )

Хочу перевести книгу по трейдингу. Хотел спросить у сообщества, какая книга бы вам была интересна? На заметке: 1. Statistical Arbitrage 2. Algorithmic Trading 3. Trading and Exchanges

- 31 мая 2018, 17:32

- |

- ответить

- 255 |

- Ответы ( 8 )

Сталинский рост экономики

- 31 мая 2018, 16:32

- |

Я не отрицал сталинский рост, я лишь озвучил факты. Сталин выстроил пирамиду долга, которая в определенный момент требовала для обслуживания повышения привлекаемых средств. Никакой «рост» этот очевидный факт мошенничества не опровергает.

А теперь о росте.

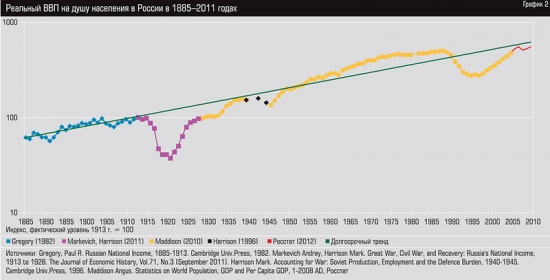

Сталинский рост сильно преувеличен.

Для оценки реального роста лучше всего брать рост по ВВП на душу населения, потому что очевидно, что десять китайцев при любом раскладе произведут больше чем один китаец, соответственно ВВП всегда коррелирует с численностью населения, а следовательно и эффективность управления следует оценивать с учетом численности населения

genby.livejournal.com/350498.html

Как мы видим, никакого волшебного роста сталинское время не показывает, и это несмотря на тотальное выжимание трудового ресурса и неоценимую помощь сталину со стороны британского мира. Он даже скромней, чем при Хрущеве и Брежневе. Рост круче, да, но он даже не достигает среднего уровня. Эфект низкой базы всегда порождает увеличение темпов роста, но достигнутые уровни скромны, ничего выдающегося нет

( Читать дальше )

Статистика по российским брокерам

- 31 мая 2018, 16:12

- |

Давайте посмотрим на интересные закономерности.

1. Обороты у российских брокеров растут или падают, как правило, синхронно:

2. В апреле был мощный рост оборотов у всех брокеров кроме одного. Догадайтесь какого:)

3. Этот брокер кстати единственный, у кого наблюдается устойчивая тенденция к падению оборотов

4. У трех брокеров идет тенденция к снижению капитала (собственных средств):

( Читать дальше )

Сводка по эмитентам. Итоги 1 квартала 2018 года

- 31 мая 2018, 14:11

- |

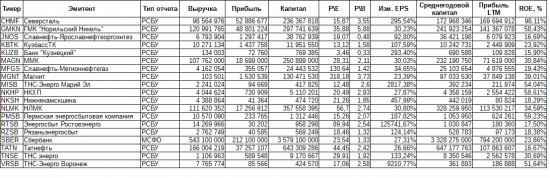

ROE и прибыль

В этом списке те компании, которые показывают хороший ROE (>15%) и прибыль выше на 20% и больше по сравнению с первым кварталом 2018 года.

ROE считается как отношение заработанной чистой прибыли за последние 12 месяцев («Прибыль LTM») к среднегодовому капиталу. В этом и следующих рейтингах коэффициенты P\E и P\B рассчитывались по котировкам 30.05.2018.

( Читать дальше )

Философские размышления о рисках.

- 31 мая 2018, 13:50

- |

Вчера мой коллега по работе оказался в реанимации. Парень — спортсмен, чемпион по бодибилдингу, увлекся мотоциклами и ехал на Kawasaki со скоростью 120км/ч по городу на запрещающий красный сигнал. Врезался в ВАЗ 2107. Теперь его собирают по кусочкам, а коллеги собирают для него кровь. Пару месяцев назад, у себя на страничке в контакте он писал: «Не бойтесь иногда выпустить своих демонов наружу».

Вся эта история заставила меня в очередной раз переосмыслить тот факт, что мы живем в мире рисков, но одни люди прилагают массу усилий, чтобы снизить эти риски, а другие, по неизвестным причинам наращивают риски в своей жизни. Когда матерый преступник идет на преступление ради большого куша, рискуя свободой или даже жизнью, это можно как-то понять. Но даже он, перед тем, как пойти на дело, рассчитывает свой risk/reward ratio. Стоит ли риск тех возможных денег? Когда человек пересаживается с автомобиля на мотоцикл, его риски подскакивают в десятки раз. Когда он начинает ехать по городу с завышенной скоростью, риски увеличиваются геометрически. Нарушение ПДД, к тому же ночью, выводит риски на космическую орбиту. Стоит ли это того?

( Читать дальше )

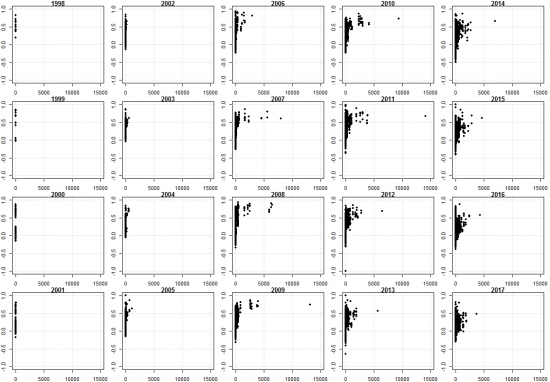

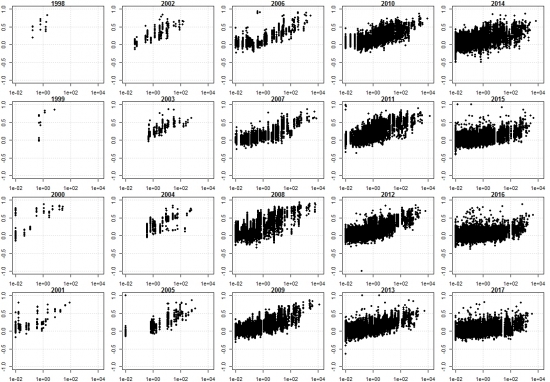

Российские акции: ликвидность vs корреляция

- 31 мая 2018, 13:32

- |

Посмотрим, что даёт нам российский рынок акций, но не будем забывать о ликвидности.

Источник данных — все акции, доступные на текущий момент на сайте финама.

Корреляция (ось ординат) это обычная пирсоновская корреляция по дневным ретурнам всех пар акций, доступных в выбранном году.

Ликвидность (ось абсцисс) это среднедневной (за год) оборот по бумаге в млн рублей (выбираем минимальное значение из пары бумаг).

На всякий случай: каждая точечка на любом графике — пара акций, для которых посчитаны оценка ликвидности (по горизонтали) и корреляция дневных доходностей (по вертикали).

В исходном варианте:

С логарифмической осью абсцисс:

Итальянский кризис через призму макроэкономической теории

- 29 мая 2018, 15:46

- |

Инвесторы ищут защиты от итальянского кризиса в казначейских облигациях США: доходность на 10-летние казначейские ноты откатилась от психологической отметки в 3% до 2.83%. В то же время неопределенность связанная с ФРС остается низкой как показывает спред между 10-летними и 2-летними казначейскими облигациями: инвесторы ожидают умеренного повышения краткосрочных процентных ставок (вспоминаем комфортную позицию ФРС с перелетом инфляции целевых 2%), поэтому процентные и инфляционные риски пока не заявляют о себе в облигациях дальнего срока погашения.

Что касается неразберихи в правительстве Италии, то страна движется на пути к новым выборам, так как президент преградил путь выдвиженцу популистов Паоло Савона в кресло министра финансов. Позиция «еврофилов» в лице нынешнего истеблишмента и евроскептиков в лице «популистов» имеет настолько мало точек соприкосновения, что обе политические силы форсируют наступление политического «пата», разрешением которого могут стать новые выборы в Италии. Очевидно, что неприятие еврозоны популистами, в случае их победы на внеочередных выборов, де-факто, обеспечит выход Италии Евросоюза или кардинально изменит позицию третьей по величине экономике в европейском объединении.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал