Избранное трейдера Дмитрий Думин

ММК. Обзор операционных показателей за 3-ий квартал 2019 года. Прогноз финансовых показателей и дивидендов

- 24 октября 2019, 13:34

- |

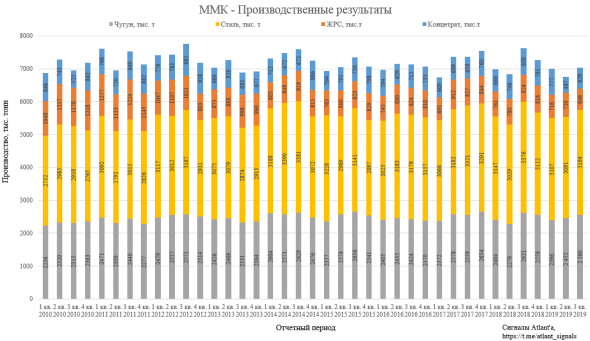

Рассмотрим операционные показатели ММК, а также попробуем спрогнозировать финансовые результаты компании.

Производство всех ключевых продуктов ниже 3-го квартала прошлого года, но выше предыдущего квартала, за исключением железорудного сырья. В целом объем производства стабилен.

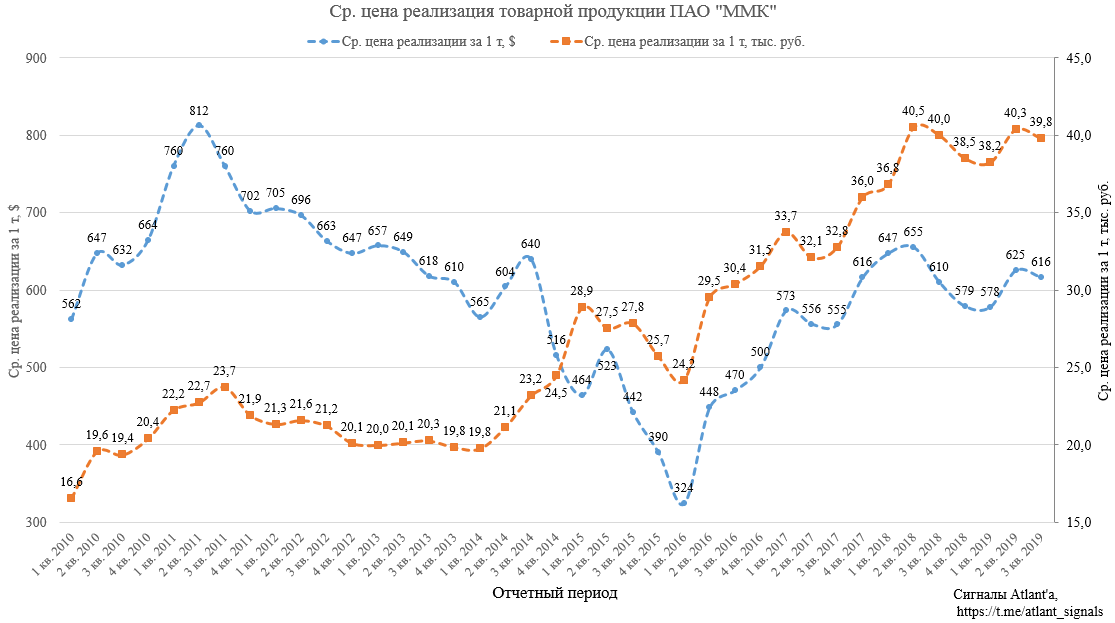

Средневзвешенная цена реализации 1-ой тонны стальной продукции снизилась с 625 долларов США до 616 по сравнению со 2-ым кварталом 2019 года, то есть снижение составило на 1,4%. По сравнению с 3-им кварталом 2019 года цена в долларах выросла на 1,0%.

В рублях средневзвешенная цена реализации снизилась с 40,3 тыс. руб. до 39,8 по сравнению со 2-ым кварталом 2019 года, то есть на 1,3%. При этом по сравнению с 3-им кварталом 2018 года цены снизились с 40,0 тыс. руб. до 39,8 то есть всего на 0,5%.

( Читать дальше )

- комментировать

- 2.6К | ★1

- Комментарии ( 5 )

Григорий Кемайкин, частный инвестор (группа sovdir.com): инвест. идеи, которые могут дать 1000% за 10 лет.

- 23 октября 2019, 13:15

- |

Новое видео Мастера трейдинга (Андрей Саморядов-"Хомяк разумный" - конференция Смарт-лаба)

- 23 октября 2019, 12:53

- |

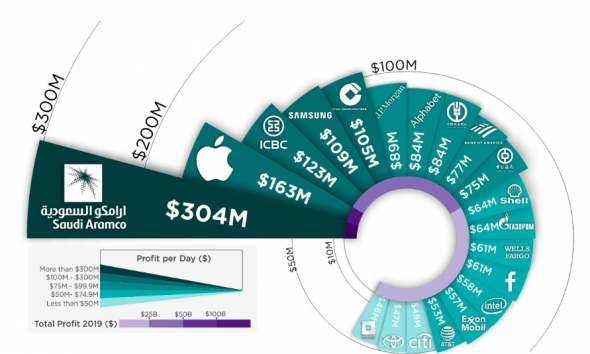

20 самых прибыльных компаний мира.

- 23 октября 2019, 11:43

- |

Вся прибыль все больше и больше разделяется все меньшим и меньшим количеством компаний.

В США, например, около 50% всей прибыли, генерируемой публичными компаниями, идет только на 30 компаний — еще в 1975 году потребовалось 109 компаний.

( Читать дальше )

Стратегия "Три экрана Элдера". Когда фиксировать прибыль?

- 23 октября 2019, 09:58

- |

По автору стратегии есть несколько вариантов выхода из позиции. И цена выхода из позиции зависит от того, на какой временной интервал была открыта позиция. По первому варианту Элдер предлагает выход из позиции, когда соотношение стоп лосс и тейк профит будет 1:3. В нашем случае позиция открыта по 5725, стоп лосс был поставлен на 5690. 5725-5690=35 рублей. Тогда выход из позиции должен произойти по цене: 5725+3*35=5830 рублей, что ниже текущей цены.

( Читать дальше )

У кого больше всех шансов стать миллиардером?

- 22 октября 2019, 17:32

- |

Ваш лучший шанс стать миллиардером – это если вы являетесь предпринимателем.

Из каждых 5 миллиардеров по всему миру 4 сделали свое богатство самостоятельно, в отличие от унаследовавших его. Одной из наиболее общих характеристик всех миллиардеров является их склонность к предпринимательству. В большинстве случаев, для получения статуса миллиардера требуется больше, чем просто наследство.

Взятые вместе, миллиардеры в мире стоят $ 7 300 млрд — что более чем в рыночной капитализации всех компаний, входящих в состав Dow Jones на Нью-Йоркской фондовой бирже.

( Читать дальше )

ФРС обманывает нас

- 22 октября 2019, 16:40

- |

Более подробно: ELLIOTWAVE.ORG

Недавние заявления Федеральной резервной системы и других крупных мировых центральных банков (ЕЦБ, Банк Японии, Банк Англии ) вызывают тревогу, поскольку их действия полностью не соответствуют тому, что они нам говорят.Их слова направлены на то, чтобы успокоить нас «все хорошо».Но их поведение указывает крайнее беспокойство.

Скажем более откровенно: нас обманывают.

Например: 4 октября председатель Федеральной резервной системы Джером Пауэлл публично заявил, что экономика США находится «в хорошем положении». Тем не менее, несмотря на то, что банковская система США уже имеет приблизительно 1,5 триллиона долларов в резервах, ФРС неожиданно вкладывает дополнительные 60 миллиардов долларов в месяц, чтобы сохранить ситуацию.Отражают ли решительные, неотложные меры, положение дел в экономике, которая находится «в хорошем состоянии»? Помните, как после целого десятилетия « мер стимулирования» Федеральный резерв США прекратил свою программу количественного смягчения (иначе говоря, печатание денег) несколько лет назад.

( Читать дальше )

Назар Щетинин, известный как Вредный инвестор. Тема: "Как зарабатывать в будущем, а не прошлом?

- 22 октября 2019, 15:40

- |

7 минусов дивидендной стратегии! Есть смысл задуматься.

- 22 октября 2019, 12:56

- |

Я заметил, что самая модная и распространенная стратегия инвестирования сейчас – это покупка дивидендных акций: «Дивидендная стратегия».

Я тоже, в основном, придерживаюсь этой стратегии. Это вполне действенный способ создания, относительно устойчивого источника пассивного дохода. И мой накопленный за много лет инвестирования капитал превысил уже 20 млн. руб. Вы можете ознакомиться с моим инвестиционным портфелем в видео по этой ссылке:

( Читать дальше )

- комментировать

- 13.3К |

- Комментарии ( 75 )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал