Избранное трейдера Дмитрий Думин

Ралли фондового рынка: вот что показывает ключевой индикатор движения (перевод с elliottwave com)

- 28 ноября 2019, 11:06

- |

В конце торгового дня у большинства инвесторов фондового рынка возникает два простых вопроса: закрылись ли индексы вверх или вниз и насколько?

В конце торгового дня у большинства инвесторов фондового рынка возникает два простых вопроса: закрылись ли индексы вверх или вниз и насколько?Тем не менее, инвесторы, которые хотят понять «что будет дальше», также знают, что стоит смотреть больше, чем дневное закрытие.

Например, еще в начале октября 2007 года бычьи инвесторы были довольны тем, что их портфели растут в цене. Акции были в режиме ралли.

Тем не менее, наше краткосрочное обновление от 5 октября 2007 г. в США не ограничивалось дневным закрытием цен, чтобы оценить импульс ралли. Вот график и комментарий:

( Читать дальше )

- комментировать

- 3.9К | ★7

- Комментарии ( 0 )

Газпром СПО. Что известно на текущий момент?

- 21 ноября 2019, 09:25

- |

Что известно про SPO?

1. Размещение будет скорее всего как в прошлый раз. Т.е. звонить брокеру и выставлять заявки толку не будет.(https://www.moex.com/n25937/?nt=101)

2. Царь вчера топил за Газпром и прям прямолинейно намекал.Топил еще Силуанов и Садыков(садыков блин САДЫКОВ), а такие люди просто так намеков не дают.

3. Это размещение должно вызвать приток пассивных фондов. Чуть позже Илья Питерский должен разместить комментарий.

4. Рост пейаута поддержит див.доху на уровне предыдущей, даже на слабом отчете.

5. Технически первая поддержка 235, но таком событии могут порвать все что угодно, и открыться могут где угодно :)

Парни! Хотите быть на передовой, заходите в группу. https://vk.com/incomm

( Читать дальше )

Медвежья заманчивость облигаций (перевод с elliottwave com)

- 18 ноября 2019, 19:31

- |

Вот типичное путешествие в жизни технического аналитика рынка. Во-первых, подумайте, что все, чему вас учили в школе об экономическом и фондовом «фундаментале», влияющем на рыночные цены. Во-вторых, из болезненного опыта осознайте, что это не так, а наоборот. В-третьих, используйте технический анализ рынка, потому что цена опережает все остальное. В-четвертых, станьте околдованными индикаторами, особенно теми, в которых продаётся «перекупленное» и покупается «перепроданное». Наконец, осознайте, что лучшим показателем из всех является сама цена.

Это четвертая часть этого путешествия, которая находится в центре внимания здесь. Когда кто-то впервые сталкивается с осцилляторами импульса, такими как скорость изменения (или Индекс относительной силы, стохастик, список бесконечен), очень легко поверить, что формула магического рынка была найдена. «Это просто. Все, что вы делаете, это продаете рынок, когда он перекуплен, и покупаете рынок, когда он перепродан». Эх, если бы! Вскоре мы начинаем понимать, что термины «перекупленность» и «перепроданность» не имеют смысла, потому что, перефразируя экономиста Дж. М. Кейнса, рынок может оставаться перекупленным или перепроданным дольше, чем вы можете оставаться платежеспособным. Настоящий момент «ага!» Наступает, когда вы помещаете показания импульса и других осцилляторов в лучший общий контекст структуры рыночной цены — так называемый волновой принцип Эллиотта.

( Читать дальше )

Очень классная книга! Александр Силаев - Деньги без дураков.

- 17 ноября 2019, 20:40

- |

Однозначно советую всем! Причем даже опытным. И вот почему.

Эта книга — тот редкий случай, когда книгу про инвестиции/трейдинг мне читать еще интересно. Мне кажется, я уже знаю почти все, поэтому меня сложно чем-то удивить, это надо учитывать, когда вы читаете рецензию от меня.

Сразу оговорюсь, что в целом, книга произвела неоднозначное впечатление: вначале она прям меня привела в чувство полного восторга. С половины книги, я “увяз”, уже не мог читать, пролистывал страницы. Но новичкам — однозначно читать вдумчиво и целиком. Лично для меня было бы идеально, если бы она закончилась на половине. Но это чисто для меня. Теперь по делу.

Автор книги, Силаев — большой молодец, я проникся уважением к его интеллекту, эрудиции, кругозору и дару писать. Начало книги я вообще читал взахлеб, оставил массу пометок на страницах. Я бы даже сказал, что он пишет не хуже Талеба. Итак, автор:

оригинально мыслит и пишет

необычный текст и слог

я читал и получал удовольствие от чтения.

Только есть проблема. Некоторые места книги настолько оригинальны, что не все это поймут и оценят. По-моему я не встретил в книге ни одного момента, где я был бы не согласен с автором. Более того, многие моменты мне близки именно с позиции моего опыта и я рад что увидел в этой книге похожие мысли.

Какие интересные идеи я бы подчеркнул?

(Мысли очень концентрированные, на самом деле далеко не все поймут и осознают сходу их ценность)

( Читать дальше )

Страдания на фондЕ и система черепах

- 17 ноября 2019, 20:37

- |

Периодически читаю про мучения с определением точки входа/выхода торгующих акциями на фондовом рынке. Для индексов наверное тоже будет справедливо.

Сразу скажу, что речь не внутридневной торговле. И не для тех, кто все знает и умеет.

Если у вас нет никаких правил, ничего кроме интуиции и любое действие доставляет вам пытки при принятии решения, что мешает вам использовать простейшие формализованные правила системы Turtle (Черепашек). На монотонно растущем рынке они дают эффект.

Об авторе системы Turtle.

Система Turtle исторически неразрывно связана с именем Ричада Денниса и одним из самых известных и удачных случаев применения механических торговых стратегий (МТС), основанных на жестких, оттестированных на исторических данных, правилах поведения на рынке.

Ричард Деннис является примером успешного трейдера, за 16 лет торговли (в начала 70-х годов) он увеличил свое состояние с $400 до $200 млн. (Отметим, что $400 в начале 70-х — это примерно $20000 сегодня — инфляция однако.)

( Читать дальше )

Рейтинг по продолжительности жизни и количеству жителей среди стран СНГ и Балтии 1960 - 2019 (Бонус: график SP500 с 1835 года)

- 16 ноября 2019, 22:57

- |

сделал второе видео о понимании места России в отношении других стран.

(В первом ролике делал обзор стран по общему ВВП и по ППС на душу населения.)

В этот раз сделал видео по продолжительности жизни и количеству жителей стран бывшего СССР.

Удалось поднять статистику аж с 1960 года, использовал данные Всемирного Банка.

Само видео тут:

( Читать дальше )

Снова за РЕПО кризис в США

- 16 ноября 2019, 21:26

- |

До 2008 в основном в РЕПО игрались банки. Сейчас это стали небанковские организации (hedge funds, broker-dealers and real estate investment trusts, далее — НФО). Роль банков снизилась, они менее охотно стали заниматься коротким фондированием. Банки раньше не имел избыточных резервов, сейчас же имеют большие резервы, которые размещаются в Фед, а не в рынок. С другой стороны НФО некуда было деваться, как фондироваться через РЕПО, т.к. банки сами снизили обычные кредиты в их адрес или покупку из облигаций. Вклад внесла и новая регуляция, так что с банком за РЕПО стали драть капитал и базельские ratios.

Казна забирала кеш через UST, а еще и Фед начал баланс сокращать — ну и добро пожаловать. Вмешавшись, Фед заменил собой роль частных банков на финансовом рынке.

Ключевые вопросы по кейсу:

1) почему банки не фондируют НФО напрямую?

( Читать дальше )

Как сделать приблизительный расчет стоимости опциона? Блэк-Шоулз vs Кокс-Росс-Рубинштейн.

- 16 ноября 2019, 18:32

- |

Если новичок, который только-только пришел на биржу и пробует на вкус различные инструменты, откроет почитать, например, вот этот его топик про опционы, то через несколько минут прочтения плюнет, закроет и больше к теме опционов не вернется НИКОГДА!

А такого не должно быть. Не нужно ничего усложнять. Чтобы прибыльно торговать опционами совершенно нет никакой необходимости строить поверхностные улыбки волатильности.

Опционами торговали еще в древности, инструмент очень полезный и незаменимый в хозяйстве (особенно покрытые продажи опционов).

В XII в. в Амстердаме использовали опционы на селедку, а в XVII в. — на тюльпаны.

Напомню, формула Б-Ш для опционов появилась в 1973-ом.

Так как определяли цены на опционы в «доформульные» времена?

Попробую привести метод, позволявший приблизительно подсчитать премию, основываясь на персональном прогнозе трейдера. Самое главное, что необходимо знать про опционы, так это то, что опционы в первую очередь это вероятность.

( Читать дальше )

ПРОГНОЗ S&P500 и СОСТОЯНИЕ ЛИКВИДНОСТИ В США

- 16 ноября 2019, 17:30

- |

Мой телеграмм: https://teleg.run/khtrader здесь Вы найдете более оперативную информацию

Продолжаю следить за состоянием ликвидности в США, которая остается в шатком балансе, что не дает снизится доллару.

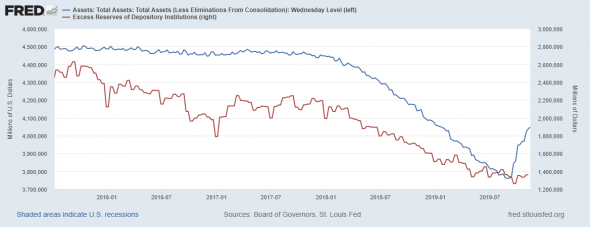

Начнем с первой картинки, это состояние баланса ФРС и избыточные резервы коммерческих банков

Мы видим, что баланс ФРС растет и дальше, на неделе еще добавили 12 млрд долларов (синяя линия), в то время как избыточные резервы коммерческих банков не реагируют на расширении ликвидности ФРС. Налицо процесс поглощения ликвидности.

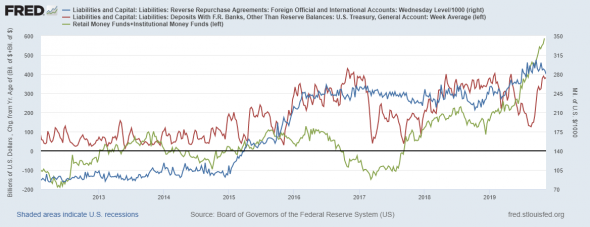

На следующей картинке отображены три основные направления поглощения ликвидности.

( Читать дальше )

Волновая аналитика на неделю. РТС, WTI, Рубль, Форекс, Биткоин

- 16 ноября 2019, 17:29

- |

Всем привет!

Вашему вниманию представляется аналитика биткоина, нефти, российского рубля, индекса РТС, евро доллара, фунта, франка, японской йены и золота на предстоящую торговую неделю. Аналитика строится на основе волн Эллиотта и паттернов гармонического трейдинга.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал