Избранное трейдера Дмитрий Думин

Долгосрочный волновой анализ индекса Доу-Джонса (перевод с elliottwave com)

- 27 января 2021, 19:31

- |

( Читать дальше )

- комментировать

- 2.6К | ★5

- Комментарии ( 21 )

Правила счастливой жизни: #1 не спешите жить. Моя зарплата с 2000 по 2012 год.

- 25 января 2021, 22:11

- |

05:00 правила жизни от Т.М.

06:45 Правило №1: «не спешите жить»

21:15 Мои мудрые предсказания из 2004 года

27:50 Почему ранний успех опасен

35:30 впечатления от текущих финансовых рынков

50:00 На чем планирую заработать в 2021 году?

Ⓜ️Мой телеграм: https://t.me/martynovtim

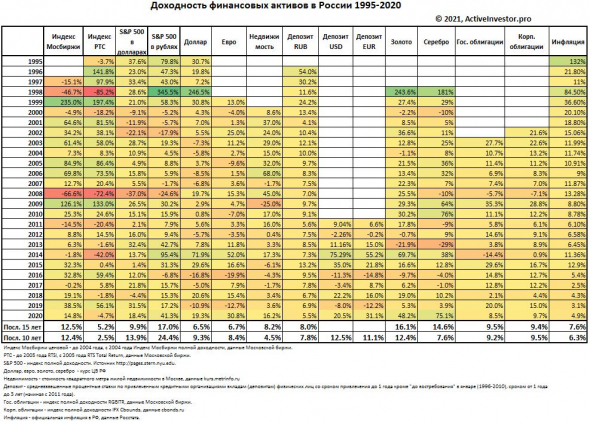

Доходность финансовых активов в России с 1995 года

- 25 января 2021, 21:01

- |

Акции:

Индекс московской биржи полной доходности.

Индекс РТС полной доходности.

Индекс S&P 500 полной доходности в долларах

Индекс S&P 500 полной доходности в рублях

Валюты — курс доллара и евро согласно курса ЦБ РФ.

Депозиты — согласно процентным ставкам на январь каждого года по данным ЦБ РФ.

Золото и серебро — курсы ЦБ РФ.

Недвижимость — стоимость квадратного метра в Москве.

Государственные облигации — индекс совокупного дохода RGBITR.

Корпоративные облигации — индекс совокупного дохода IFX Cbonds.

Инфляция — данные Росстата.

Внизу указана среднегодовая доходность за 10 и 15 лет.

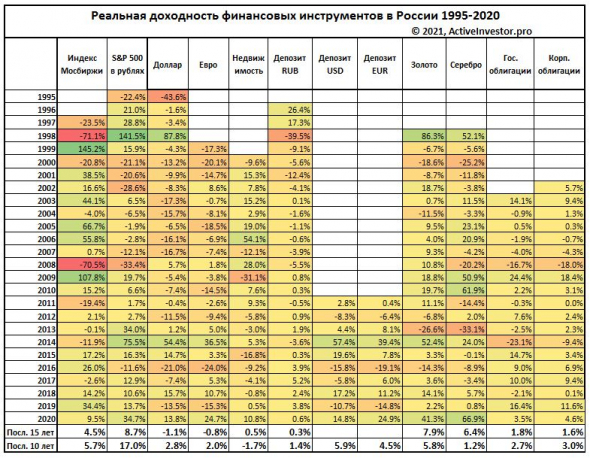

Ниже табличка с цифрами реальной доходности (за вычетом инфляции).

( Читать дальше )

Структура личных активов. Или почему богатые богатеют, а бедные беднеют

- 25 января 2021, 13:19

- |

Благодаря данным ФРС США, мы можем наглядно увидеть почему «богатые богатеют, а бедные беднеют», и почему этот разрыв, при прочих равных условиях, всегда растет.

Более 2/3 активов состоятельных граждан вложены в инструменты, приносящие доходность в несколько раз выше не только темпов инфляции, но и доходности активов, принадлежащих менее обеспеченным слоям населения. Акции и доли в бизнесе у «богатых» против жилой недвижимости, пенсионных накоплений и даже обычных автомобилей у «бедных».

Для справки:

Доходность «долларовых» активов 1900-2020: https://t.me/TradPhronesis/31

Доходность «рублевых» активов 2010-2020: https://t.me/TradPhronesis/17

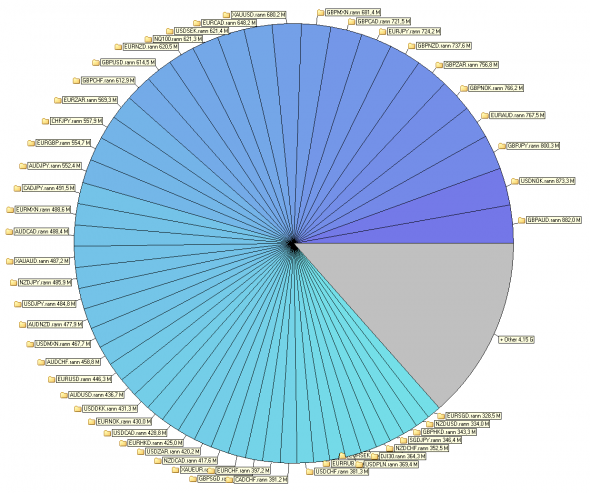

Лучшая бесплатная тиковая история FOREX

- 25 января 2021, 10:14

- |

Сейчас это:

- 31 Гб архивов.

- 81 символ.

- 2 года.

- > 5 миллиардов тиков с одними из лучших цен в индустрии.

- Миллисекундная дискретизация времени.

- Ежедневное обновление.

( Читать дальше )

Работа с волатильностью.

- 25 января 2021, 00:25

- |

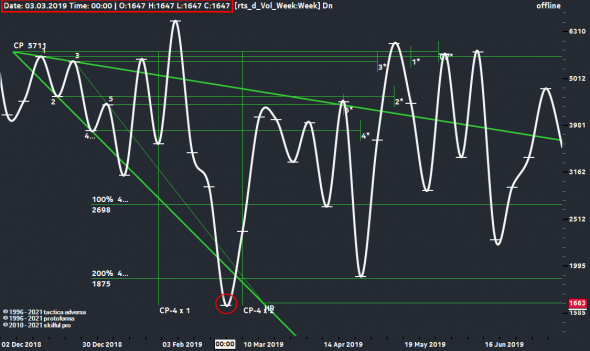

Модели метода анализа Тактика Адверза универсальны как для анализа ценового движения так и расчёта будущей волатильности. В этом топике я приведу пример на истории, поскольку данная возможность, расчёт волатильности инструмента, появилась совсем недавно в программе.

Недельная волатильность индекса РТС в пунктах (1 пункт = 0,01 значения индекса), модель расширения с дальней НР, после достижения этого уровня ожидаем рост волатильности:

( Читать дальше )

Аштанга-йога для инвестора

- 24 января 2021, 20:24

- |

Работа инвестора, как и спекулянта, связана с малоподвижным образом жизни. В результате могут начаться проблемы со спиной и здоровьем.

Для себя нашел выход в особом, пока еще мало известном, направлении йоги — аштанга-йоге. Она, как мне кажется, лучше всего подходит по духу инвесторам. Кто готов вкладываться в здоровье и получать результат с %.

Почему аштанга-йога?

1. Аштанга-йога — это СИСТЕМА

Комплекс упражнений первой серии аштанга-йоги включает более 40 асан.

Ты повторяешь их изо дня в день. Одно и тоже.

Кто-то скажет, что это скучно. Ничего подобного! Каждая асана готовит тебя к следующей. В последовательности асан есть СМЫСЛ.

Раньше я ходил на разные тренировки по йоге, и на каждом занятии было что-то новое. Сегодня мы делаем позы сидя, завтра стоя, а по средам стоим на голове. Никакой последовательности не прослеживалось.

( Читать дальше )

- комментировать

- 10.2К |

- Комментарии ( 72 )

Лучшая про недвижимость "Бетонное казино"

- 24 января 2021, 17:15

- |

Самая лучшая книга про недвижимость которую я когда либо встречал.

Обязательно к прочтению всем кто планирует купить или продать недвижимость.

Очень жду новую книгу от автора, обязательно буду приобретать.

Читается легко, написана для рынка РФ.

Статистика чтения:

Всего дней от начало чтения до конца чтения книги: 8 дней Количество чтения-дней: 8 дней Всего затрачено на чтение: 5 часов Количество времени в день на чтение: 37,5 минут Среднее количество страниц в день: 41,25 страниц при общем количестве страниц в электронной книге на моём устройстве 330 страниц Легко заметить, чтение не требует много времени, самое главное это привычка читать каждый день (иногда это сложно)

Все ставят на инфляцию, никто не ждет дефляции (перевод с deflation com)

- 24 января 2021, 12:38

- |

«Инфляция всегда и везде является денежным явлением в том смысле, что она есть и может быть произведена только за счет более быстрого увеличения количества денег, чем производства».

Так заявил Милтон Фридман, известный экономист-монетарист, лауреат Нобелевской премии, чья работа влияла на руководителей центральных банков с 1970-х годов. Эта сладкозвучная песня звучит так привлекательно. В конце концов, кажется логичным, что если деньги растут быстрее, чем объем производства (товаров и услуг), то слишком много денег преследуют слишком мало товаров, и это может привести к инфляции цен. Однако проблема в том, что факты не подтверждают это.

Изучая данные по валовому внутреннему продукту (ВВП) США, денежной массе M2 и индексу потребительских цен, вы обнаружите, что много раз деньги росли быстрее, чем ВВП, но сопровождались замедлением инфляции потребительских цен. Случаи с начала 1980-х годов включают 1982, 1985 по 1986, 1990 по 1991, 2001 по 2002, 2007 по 2009, 2011 по 2015 и 2019 по настоящее время.

( Читать дальше )

Статья про налоги. Прочтите пожалуйста.

- 24 января 2021, 07:33

- |

Доброго времени суток, коллеги!

Сегодня в своей статье я опишу крайне важную и объемную тему, с которой рекомендую ознакомиться всем.

Покажу на примере Interactive Brokers.

У других брокеров аналогичная схема.

Итак, начнем

В статье будет идти повествование по налогообложению резидентов. Данная информация поможет Вам ориентироваться на рынке ценных бумаг. Информация будет полезной, как инвесторам, так и спекулянтам.

Кто признается налоговым резидентом: признаются граждане РФ, иностранные граждане, лица без гражданства, если они находится на территории РФ более 183 календарных дней в течение 12 следующих подряд месяцев. Период нахождения физического лица в Российской Федерации не прерывается на периоды выезда физического лица за пределы Российской Федерации для краткосрочного (менее шести месяцев) лечения или обучения, а также для исполнения трудовых или иных обязанностей, связанных с выполнением работ (оказанием услуг) на морских месторождениях углеводородного сырья. И другие.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал