Избранное трейдера Дмитрий Думин

-14 млн.р. - плата за незнание опционов

- 13 сентября 2025, 15:30

- |

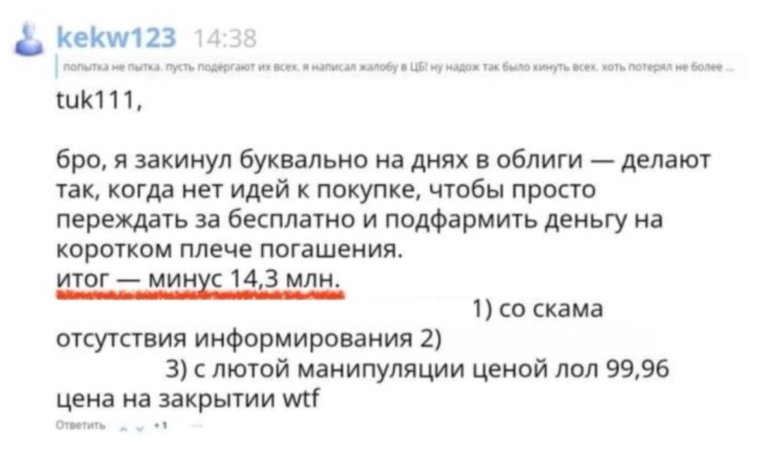

В эту среду в очередной раз толпа, не желающая читать спецификации, жестко влетела на структурных продуктах.

На этот раз отличились покупатели структурок от ВТБ с тикером С1-519, которые почему то считали его облигацией и «неожиданно» получили погашение по цене 315.78 руб при номинале 1000 руб.

Более того — накануне погашения цена в стакане была 99.63 и некоторые умудрились купить в последние дни в надежде на легкие 0.4% и в итоге потеряли 68% от вложения ЗА ДЕНЬ!

(в отдельном кейсе человек влетел за сутки на 14+ млн.р, скрин прилагаю)

Реакция в сети, как всегда в таких случаях — крики, сопли, инвесторы в шоке, лохотрон, «опять всех обманули»!

( Читать дальше )

- комментировать

- 29.1К | ★40

- Комментарии ( 234 )

От шеф-повара до миллионера: Как обычные сотрудники Google и Facebook* стали богачами.

- 26 августа 2025, 22:35

- |

2005 год. Пало-Альто. Молодой художник Дэвид Чо заканчивает разрисовывать стены офиса молодого и никому не известного стартапа под названием Facebook*. Вместо чека на $60 000 ему протягивают конверт с бумагами, дающими право на долю в компании. Он пожимает плечами и соглашается. Всего несколькими годами ранее по другую сторону залива такая же история произошла с шеф-поваром Чарльзом Айерсом. Тогда он готовил для сотрудников маленького стартапа Google и точно так же согласился получить часть зарплаты загадочными «бумажками». Никто из них еще не знал, что эти документы превратятся в билет в новую жизнь.

В этой статье — истории Дэвида, Чарльза и других обычных людей, чья жизнь разделилась на «до» и «после» одного простого решения: верить ли в чужую мечту достаточно сильно, чтобы получить за работу не деньги, а кусочек будущего.

История Чада Айерса: повар, который накормил Google и получил за это $26 миллионов.

( Читать дальше )

Вы не верите, что рынок РФ вырастет на +50%+100%?

- 15 июля 2025, 13:30

- |

Странный вопрос, знаю.

И я совсем не собираюсь доказывать, что жду или «прогнозирую» рост по рынку РФ от текущего момента.

Однако, просто напоминание:

Вспомним: перед каждым ростом рынка акций РФ, практически никто не верит в то, что рынок отрастёт хотя бы на +10%+15%. Даже недавний рост на +40% до марта 2025 был якобы «необоснованным».

2008: «Рынок умер». Похоронный тост о рынке РФ в прямом эфире РБК, прогноз о падении ещё на -50%.

Рынок вырастает на +250%.

2020: «COVID убъёт экономику». Люди массово выводили средства, наличку, а потом её же несли из банков брокерам.

Рынок вырастает на +105%.

2022: «Это конец экономики РФ. Индексы упадут ниже 2008, и будут падать, пока военные действия не закончатся».

Рынок вырастает на +95%.

Даже если совсем не брать в расчёт снижение ставок ЦБ, меньший интерес к банковским продуктам, статус конфликта «РФ-Украина» как зашедший в тупик или идущий к разрешению, более предпочтительную для РФ администрацию США, весьма неплохую адаптацию рынка под санкции, переориентацию на Китай, Индию, Ближний Восток.

( Читать дальше )

#ПроСтратегию: коплю денежный поток

- 03 мая 2025, 01:03

- |

Приветствую, дорогие друзья. Тут недавно у меня поинтересовались, а какой мой результат инвестиций? В инвест среде результат принято измерять приростом стоимости активов, вокруг этого крутится огромная индустрия и на этом делаются огромные деньги. Инвесторам и спекулянтам продали одну очень простою и привлекательную идею: твои результаты — это твой net worth.

А как в жизни

При этом ни у кого не вызывает вопросов, что на работе мы хотим получать денежный поток, то есть регулярную зарплату. И когда мы просим прибавку у начальника, мы ожидаем, что нам будет ежемесячно капать больше денег на счет. Все мы радуемся, если стали получать больше зарплату.

Государство тоже не особо слушает рассказы про рост капитализации бизнеса. Менеджмент может сколько угодно планировать космическое будущее для компании, рассказывать об этом акционерам, но государству заплати налоги здесь и сейчас, «живыми» деньгами. Государство тоже ожидает регулярное поступление денег. И государство очень недовольно, если есть риск получить денег меньше, чем планировалось.

( Читать дальше )

«Финам» открыл прямой доступ к биржам Китая

- 23 апреля 2025, 10:14

- |

Клиенты «Финама» со статусом квалифицированного инвестора теперь могут напрямую совершать сделки на биржах Шанхая (SSE) и Шеньчженя (SZSE) — крупнейших торговых площадках континентального Китая, а также на гонконгской бирже (HKEX). Инвесторам доступны более 370 инструментов, среди которых акции ведущих китайских компаний и бумаги фондов.

«Финам» — единственный российский брокер, предоставляющий доступ к торгам на иностранных площадках. Инфраструктура доступа к торгам на биржах Китая и Гонконга позволяет российским инвесторам совершать сделки с перспективными зарубежными активами с расчетами в юанях (CNY) и гонконгских долларах (HKD).

Расчеты на SSE и SZSE проводятся в режиме «T+1», HKEX — в «T+2». Короткие позиции по акциям Китая ограничены, это связано с особенностями торгов на китайских площадках.

Сделки с бумагами осуществляются через счет «Сегрегированный Global», покупка и продажа доступны в FinamTrade и других торговых системах.

( Читать дальше )

Не важно, куда пойдет рынок: зарабатываем на опционах

- 22 апреля 2025, 10:10

- |

В ближайшие дни российский рынок акций может резко ускориться под влиянием ряда важных событий: встречи делегаций США, Украины и Европы в Лондоне, возможного визита спецпосланника президента США Стивена Уиткоффа в РФ и заседания Банка России.

В последние месяцы мы уже наблюдали сильные скачки Индекса МосБиржи на фоне отмены ожидавшегося сценария повышения ключевой ставки, неожиданного начала прямого переговорного процесса между РФ и США и эскалации торговых войн. Однако это не значит, что рынок в очередной раз сдвинется именно вверх. На это же указывает недельный график российского индекса волатильности RVI.

В настоящее время индекс RVI прочно закрепился над 200-недельной скользящей средней. Вместе с тем в предыдущие недели его значение ненадолго взлетало существенно выше текущего уровня. Это сопровождалось резкой просадкой Индекса МосБиржи.

Что делать в моменты рыночной неопределенности

Неопределенность относительно исхода геополитических событий сохраняется, но не стоит исключать и сюрприза от ЦБ. У инвесторов есть возможность заработать при движении рынка в любом направлении — главное, чтобы оно было сильным. Для этого можно использовать премиальные опционы.

( Читать дальше )

Обыкновенные и привилегированные акции, в чем отличие?

- 17 апреля 2025, 08:42

- |

Некоторые публичные компании кроме обыкновенными акций выпускают еще и привилегированные акции. В чем состоит отличие от обыкновенных, в чем плюсы привилегированных акций рассмотрим ниже. Сходством и обыкновенных, и привилегированных акций является право их владельца получать дивидендные выплаты, размер которых прописан в дивидендной политике компании. Ключевые различия между типами акций можно увидеть в Федеральном законе 26.12.1995 N 208-ФЗ «Об акционерных обществах». Отличия привилегированных акций от обыкновенных заключаются в следующем:

1. Объем выпуска

Когда компания выпускает акции, она привязывает их к размеру уставного капитала. Обыкновенные акции можно выпустить, ориентируясь на 100% капитала. Для привилегированных акций есть ограничение — не более 25% от уставного капитала.

2. Дивиденды

Дивидендная политика у каждой компании своя, но в отношении владельцев привилегированных акций всегда есть гарантии — выплаты им поступают регулярно и вне зависимости от того, получает прибыль предприятие или нет. Размер и правила выплат по привилегированным акциям устанавливаются в уставе компании, например в виде процента от номинальной стоимости акции.

( Читать дальше )

Все доходности облигаций: какие бывают и чем отличаются от доходностей депозитов

- 10 апреля 2025, 07:55

- |

Купонная, текущая, модифицированная, простая, эффективная — WTF, что это всё значит, как для чего это нужно считать и почему облигации — это так сложно? Смотрим на доходности облигаций.

Если кто-то считает, что облигации — это просто, то он чёртов гений. В отличие от банковских депозитов, где всего два вида доходности, в бондах их много. Написал максимально коротко и понятно, а то вдруг кто ещё не знает.

Полезное про облигации:

- 15 классных облигаций от эмитентов с высоким рейтингом

- Топ-5 облигаций от «Цифра брокер»

- Интересные облигации с доходностью до 34% от аналитиков Альфа-Банка

- ОФЗ с доходом каждый месяц, чтобы богатеть равномерно в течение года

- Облигации-фавориты на 2025 год от экспертов БКС

- Длинные ОФЗ с постоянным купоном

- Что такое: оферта, амортизация

- Какая разница между акциями и облигациями?

Если богатеете на облигациях и купонах, обязательно подписывайтесь и не пропускайте новые обзоры.

Простая доходность к погашению

Простая доходность к погашению облигации — это прибыль, которая получится к погашению. Она состоит из разницы между ценой погашения и ценой покупки, а также из купонов. Прибыль — это разница между итоговой суммой и ценой покупки.

( Читать дальше )

Что нужно знать про НДФЛ 13% и 15%?

- 07 апреля 2025, 17:04

- |

С 1 января 2025 года применяется обновленная прогрессивная шкала налогообложения. Две ставки НДФЛ сохранились лишь для части доходов. Список смотрите на фото.

До 01.01.2025 года удерживали:

— 13% с налоговой базы до 5,0 млн ₽;

— 15% с превышения по всем доходам, кроме продажи имущества

С 01.01.2025 года удерживают:

— 13% с налоговой базы до 2,4 млн ₽ в год;

— 15% с превышения, если налоговая база из списка больше 2,4 млн ₽ (см. фото)

⚠️ Важно

- Ставка НДФЛ по таким типам дохода определяется отдельно от других налоговых баз, не указанных в этом списке.

- Ставка НДФЛ по дивидендам определяется брокерами и УК всегда обособленно, без учета других доходов.

- В сводном уведомлении ФНС посчитает совокупность всех налоговых баз из списка (см. фото) и доначислит 2% при необходимости.

Пример 1

В 2025 году вы получили дивиденды в сумме 1 млн ₽, купоны — 1 млн ₽, а налоговая база от погашения облигаций составила 1 млн ₽. Брокер удержит 13% — 390 000 ₽, а ФНС начислит «доплату» 2% на превышение 2,4 млн — 12 000 ₽. Срок уплаты 01.12.2026 г.

( Читать дальше )

Тарифы Трампа поработят весь мир, торги за ТикТок и новый интернет из космоса

- 07 апреля 2025, 10:38

- |

📈 Третья неделя мощного падения Мосбиржи — индекс снижался 12 дней подряд, и это, кажется, рекорд за всё время его существования. За неделю биржа потеряла 8% (и это после 5% на прошлой) и с начала года индекс практически оказался в нуле — то есть весь рост улетучился. Сильнее всего просел портфель Хулинвестиций — но, кстати, он всё равно лучше индекса. А Золото Партии даже в плюс — на 0.1%; на Пенсию, соответственно, добираем жёлтый металл. В лидерах падения — Алроса, ФосАгро и Аренадата — все по 10% потеряли. НорНикель с Лукойлом упали на 9%. Но, кстати, портфель ЗЛО из-за золота тоже выстоял неплохо — потерял всего 3% (Хулежебока — 4%).

🇺🇸 S&P500 не просто упал, а убился об пол: больше 9% за неделю было только в ковид. В одной рассылке написали, мол, как хорошо, что рынки закрываются на выходные. Мосбирже привет! Больше всего досталось бигтеху, Боингу и Катерпиллару — у них большой экспорт в Китай. Топ500 компаний потеряли $2.5 трлн капитализации за один день. Ещё и Пауэлл заявил, что не время снижать ставку — ведь тарифы могут вызвать инфляцию! Ну он сказал очень обтекаемо, типа, давайте сперва посмотрим, что произойдёт.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал